Di seguito troverete cosa sono gli ETF e se questo è uno strumento finanziario che a Vi potrebbe interessare.

QUI una guida su come investire con questo particolare Fondo di investimento. in fondo all’articolo invece, troverete gli approfondimenti sui migliori ETF di questo periodo.

Cos’è un ETF?

Perché i fondi negoziati in borsa sono importanti e perché dovresti sapere cosa stai acquistando

Un Exchange Traded Fund, o ETF, fa parte della più grande categoria degli ETP, cioè di quegli strumenti finanziari che replicano un indice; l’ETF è un paniere di diversi titoli raggruppati in un unico fondo negoziato in una borsa valori.

La maggior parte degli ETF traccia un indice o un benchmark e cerca di replicarne la performance.

Acquistando anche una singola quota di un ETF, l’investitore guadagna esposizione all’intero paniere di titoli che l’ETF detiene.

Nel caso dell’indice tracker più famoso di tutti, l’ SPDR S&P 500 ETF (SPY) , investe in una piccola parte di ogni società costituente nell’indice S&P 500.

Tuttavia, gli ETF non si limitano agli investimenti nei mercati azionari. Possono anche investire in obbligazioni, materie prime, valute, opzioni o una combinazione di attività.

La maggior parte degli ETF investe in attività nell’indice che stanno replicando.

La maggior parte sono gestite passivamente, piuttosto che attivamente, il che significa che il gestore non deve decidere quali titoli acquistare perché ciò è predeterminato dall’indice che l’ETF sta replicando. Né il gestore deve decidere quanto possedere del titolo, che è determinato dal suo peso nell’indice sottostante.

Se le azioni della società A rappresentano il 3% di tutte le azioni incluse in quell’indice, l’ETF che le replica investirà il 3% del patrimonio totale gestito nelle azioni della società A.

Gli ETF possono anche essere gestiti attivamente, il che significa che il gestore sceglie cosa sarà incluso nel paniere di titoli che l’ETF seguirà. Alcuni sono molto più complessi.

Qual è la differenza tra un ETF e un ETP?

Il problema è che, sebbene prodotto negoziato in borsa sia il termine generico ufficiale sia per gli ETF che per i loro parenti strutturati in modo molto diverso e più complessi, il predominio degli ETF significa che tutti gli ETP, comprese le varianti meno conosciute come le materie prime negoziate in borsa e gli strumenti negoziati in borsa, tendono a essere indicati come ETF.

Gli acquirenti devono essere consapevoli che i prodotti negoziati in borsa differiscono l’uno dall’altro in modo piuttosto marcato.

Le note negoziate in borsa, ad esempio, sono create dagli ingegneri finanziari di Wall Street da derivati, come un modo per imitare la performance di un indice sottostante.

Sono in pratica pagherò di una banca sponsor, che promette di fornire i rendimenti dell’indice in cambio di una commissione. Gli investitori sono quindi esposti al rischio che la banca promotrice fallisca.

Anche gli ETP inversi e con leva hanno un proprio profilo di rischio e sono stati descritti come strumenti di gioco piuttosto che strumenti di trading.

Un ETP con leva potrebbe, ad esempio, offrire il doppio del rendimento dell’attività sottostante in quel particolare giorno.

Quindi, se il valore del titolo sottostante aumenta ogni giorno, un investitore long con leva a lungo termine, guadagna una grande quantità di denaro.

Allo stesso modo un investitore inverso con leva a lungo termine realizzerà buoni profitti se il titolo cade ogni giorno.

In realtà, tuttavia, la stragrande maggioranza dei prezzi delle attività aumenta alcuni giorni e diminuisce in altri. Il problema per un detentore a lungo termine di un ETP con leva è l’amplificazione dei movimenti di mercato.

Possedere ETF è meglio che comprare fondi comuni di investimento?

I fondi negoziati in borsa offrono un modo a basso costo per possedere un gran numero di titoli.

Poiché la maggior parte sono gestite passivamente, le commissioni tendono ad essere molto basse.

Gli investitori possono anche negoziare un ETF ogni volta che la borsa in cui sono quotati è aperta.

Questo differisce dai fondi comuni di investimento per i quali gli ordini di acquisto e vendita possono essere negoziati solo una volta al giorno dopo la chiusura delle negoziazioni.

Gli investitori possono anche utilizzare gli ETF per eseguire strategie di investimento tra cui la vendita allo scoperto e l’inserimento di ordini stop loss o limite.

Un ETF può essere più efficiente dal punto di vista fiscale rispetto al possesso di un fondo comune di investimento perché gli ETF non tendono a distribuire molto in termini di guadagni in conto capitale poiché gli ETF che replicano gli indici non fanno molte operazioni.

Riassumendo:

Il mercato finanziario è in continua evoluzione, e di fronte agli strumenti tradizionali (azioni, obbligazioni nelle più diverse fattispecie, fondi di investimento, etc.), si affacciano per gli investitori possibilità nuove, al fine di poter diversificare, e possibilmente trarre maggior rendimento dai propri investimenti.

Gli ETF sono un particolare tipo di Fondi di Investimento, che replicando un indice di riferimento ( benchmark ) , sono di facile comprensione.

Cosa sono gli ETF in finanza

Gli ETF ( poi parleremo di quelli a reddito fisso basati sulle obbligazioni) possiamo definirli uno strumento finanziario simile ai Fondi comuni di investimento: sono “particolari”(quote) di fondi di investimento, rappresentanti un sottostante, con una gestione di tipo passiva. Chiariamo tali concetti.

Sicuramente molti di noi conoscono il funzionamento dei Fondi di investimento, oppure Sicav (società di investimento a capitale variabile), dove l’investitore acquisisce quote di un Fondo specializzato in una gestione attiva dei capitali raccolti dagli investitori. Sostanzialmente le SGR (società di gestione risparmio), o Sicav, si impegnano a gestire, e far fruttare, i fondi loro affidati, con specializzazioni tipologiche (ad esempio Fondi di investimento azionari europei, obbligazionari, di liquidità etc.). Tale gestione, volta ad incrementare il valore delle quote del Fondo, è una gestione di tipo attiva.

Comprando un ETF, cosa si acquista?

Aspetti positivi degli ETF

Abbiamo parlato sopra di Fondi di investimento (acquisto tradizionale di quote), e di Sicav. L’acquisto, ma anche la vendita, di tale tipologia di prodotti finanziari comporta dei costi/commissioni che vengono chiamate commissioni di ingresso, e fuoriuscita, e di gestione, che talvolta possono essere non modeste. L’acquisto e/o la vendita di ETF (che vengono scambiati tramite ordini di Borsa) hanno spese/commissioni minori. Questo un primo punto a loro favore.

Possibilità di guadagno investendo in ETF

Gli Exchange Traded Funds sono scambiati, molto facilmente, in Borsa: esiste un mercato molto fluido degli ETF che permette un acquisto, o vendita molto rapida, a costi contenuti (rispetto ai Fondi tradizionali) che di solito vengono calcolati dalle banche rispetto al periodo di possesso dell’ETF da noi acquisiti (le medie parlano di 0,30 – 0,70% anno in tema di costo immediato, e uno 0,20 – 0,60% di gestione annua rispetto ad una media del 2 – 2,50% dei Fondi di investimento).

LEGGI ANCHE : Cosa sono gli ETP – Cosa sono gli ECG –

I mercati in cui vengono scambiati gli ETF

Abbiamo sopra citato Borsa italiana quale mercato tradizionale di riferimento per la trattazione degli ETF. Sostanzialmente sono le Borse valori il luogo deputato allo scambio di tali strumenti finanziari. Si è detto di mercato fluido, vivace, a costi contenuti di trattazione. Lo sviluppo nella trattazione di tali strumenti pare in costante crescita, e gli USA con la relativa Borsa, rappresentano i leaders.

Il Rischio di investimento in ETF

Tassazione degli utili su ETF

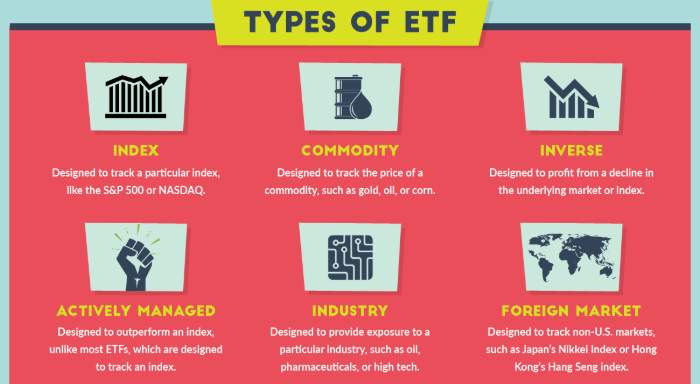

Vari tipi di Tipi di Exchange Traded Fund (ETF)

Data l’impennata di popolarità dei fondi negoziati in borsa , è fondamentale tenere traccia di questi fondi man mano che arrivano sul mercato. Il seguente elenco di stili ETF ti aiuterà a prendere le decisioni più informate possibili, per determinare quale stile ha più senso per i tuoi obiettivi di investimento:

ETF sugli indici di mercato degli Stati Uniti

Gli ETF di mercato di solito seguono un importante indice di mercato e sono alcuni degli ETF più attivi su una base di scambio. Ma alcuni ETF di mercato tracciano anche indici a basso volume. Tieni presente che l’obiettivo di un ETF di mercato è emulare un indice sottostante, non superarlo.

Esempio: i QQQQ che replicano l’indice Nasdaq-100.

ETF su indici di mercato estero

Gli Stati Uniti non sono l’unico paese a vantare ETF su indici di mercato. Ci sono anche molti ETF esteri tra cui scegliere. Quindi, se cerchi un’esposizione internazionale o desideri coprirti dal rischio di investimento estero , paese o regione, gli ETF potrebbero essere una buona opzione.

Gli esempi includono l’EWJ, che replica l’indice Nikkei giapponese e l’EWG, che replica l’indice MSCI Germany.

ETF su valute estere

Gli ETF su valute estere aiutano gli investitori a ottenere esposizione alle valute estere senza completare transazioni complesse. Gli ETF valutari sono apparentemente semplici veicoli di investimento che tracciano la valuta estera, in modo simile a come un ETF di mercato replica il proprio indice sottostante. In alcuni casi, questo tipo di ETF traccia un paniere di valute, offrendo agli investitori l’accesso a più valute estere.

ETF di settore

Gli ETF di settore generalmente replicano un indice di settore che rappresenta un determinato settore. Questi veicoli aiutano gli investitori a ottenere esposizione a un determinato settore di mercato come quello farmaceutico o dei costruttori di case, senza acquistare azioni in più singole società.

Esempio: Invesco Dynamic Pharmaceuticals ETF (PJP)

ETF su materie prime

Gli ETF sulle materie prime sono simili agli ETF del settore. Si rivolgono a determinate aree o settori del mercato. Tuttavia, quando acquisti un ETF su materie prime, come oro o energia , in realtà non acquisti la merce fisica. Piuttosto, questi ETF consistono in contratti derivati per seguire il prezzo della merce sottostante. In breve, quando acquisti un ETF sul petrolio, stai investendo nel petrolio senza installare un trapano minerario nel tuo cortile.

Alcuni ETF non comprendono affatto azioni. Gli ETF sulle materie prime sono costituiti da contratti derivati come futures, forward e opzioni. Sebbene l’obiettivo sia emulare un prodotto di investimento, ci sono diversi modi per raggiungere questo obiettivo nella costruzione di ETF.

Style ETF

Alcuni ETF seguono un determinato stile di investimento o capitalizzazione di mercato. Gli Style ETF sono negoziati più attivamente negli Stati Uniti. Esistono su indici di crescita e valore sviluppati da S&P/BARRA e Russell. Se hai un determinato obiettivo di investimento basato su uno stile di capitalizzazione di mercato, potresti essere in grado di raggiungere il tuo obiettivo con un ETF di stile.

Gli esempi includono SPDR Dow Jones Large-Cap Value ETF (ELV), che replica l’indice Dow Jones US Large-Cap Value.

ETF obbligazionari

I numerosi ETF obbligazionari disponibili coprono la gamma, dall’internazionale al governo al corporate, solo per citarne alcuni. Gli ETF obbligazionari hanno un compito difficile quando si tratta di costruzione perché tracciano prodotti di investimento a bassa liquidità. Le obbligazioni non sono attivamente negoziate sui mercati secondari, perché normalmente sono mantenute fino alla scadenza. Tuttavia, gli ETF obbligazionari sono prodotti negoziati attivamente.

I fornitori di ETF, come Barclays, hanno lanciato ETF basati sul debito e creato fondi obbligazionari di successo come SPDR Capital Long Credit Bond ETF (LWC). Questa offerta obbligazionaria offre agli investitori opportunità nel mercato obbligazionario, pur mantenendo i vantaggi degli ETF .

ETN — Note negoziate in borsa

Le banconote negoziate in borsa (ETN) sono emesse da una grande banca come note di debito senior. Questa struttura differisce dagli ETF, che consistono in titoli o contratti derivati. Quando acquisti un ETN, ricevi un investimento di debito simile a un’obbligazione. Gli ETN sono supportati da banche con rating elevato, quindi sono considerati prodotti di investimento sicuri. Tuttavia, le note non sono del tutto prive di rischio di credito.

Sebbene gli ETN non siano tecnicamente veri ETF, le persone comunque li raggruppano nella stessa categoria.

ETF inversi

Quando il mercato crolla, gli investitori amano shortare le loro posizioni. Tuttavia, i margini potrebbero non consentirlo se ci sono restrizioni sulla vendita di determinati investimenti. Inserisci ETF inversi , che creano posizioni corte quando le acquisti, fornendo reazioni inverse alla direzione dell’indice o dell’attività sottostante.

ETF a leva

Gli ETF con leva sono veicoli controversi, più adatti per strategie di trading ETF avanzate. Un malinteso comune con gli ETF con leva è che producono rendimenti annuali esponenziali. Tuttavia, il loro obiettivo è offrire rendimenti giornalieri con leva sugli indici e sugli asset sottostanti. Ma anche questa intenzione quotidiana è tutt’altro che sicura.

Dovresti condurre una ricerca approfondita prima di aggiungere ETF con leva al tuo portafoglio, in quanto molto rischiosi.

ETF a gestione attiva

Nella guerra in corso tra ETF e fondi comuni di investimento, potrebbe esserci un compromesso con gli ETF a gestione attiva . Questi combinano i vantaggi dei fondi comuni e scambiati in borsa in un’unica risorsa eliminando alcuni degli svantaggi.

ETF sui dividendi

Gli ETF sui dividendi tracciano un indice dei dividendi, che consiste in una vasta gamma di azioni che pagano dividendi. Ma in alcuni casi, le azioni con dividendi sono segmentate in base a capitalizzazioni di mercato o posizioni geografiche.

ETF innovativi

La crescente popolarità degli ETF ha portato a un raccolto innovativo di fondi come gli ETF sulla volatilità e gli ETF fiscali differiti. E mentre questo mondo continua a crescere, così aumenteranno le diverse variazioni.

Consigli di Banche ed intermediari finanziari sugli ETF

A prescindere dalle scelte che l’investitore andrà a far sull’acquistare o meno ETF, sulla base dei pregi e difetti sopra citati, è “leggenda metropolitana” da testare il fatto che le Banche abbiano un atteggiamento ostile sul collocarli, o sul proporli alla clientela. Ma quale la base di tale atteggiamento? In primis le banche, e gli intermediari collocatori di strumenti finanziari hanno interesse prevalente a vendere prodotti (vedasi Fondi di investimento) delle SGR con cui collaborano, o propri. Sicuramente elemento dissuasivo per le banche è l’impatto economico delle commissioni introitabili. Gl non apportano un grande flusso commissionale rispetto a Fondi, e/o compravendita di azioni, o altri prodotti finanziari! Insomma: dato che le banche ci guadagnano di meno, non li consigliano.

Approfondimenti su ETF ed altri Fondi di investimento

- ETF su Idrogeno

- Su semiconduttori

- Come Investire in ETF

- ETF paesi emergenti

- ETF economici per il 2023

- ETF per il 2022

- ETF Commodities 2022

- ETF su oro 2022

- Robo Global Robotics and Automation Index

- Azioni o Fondi scambiati in borsa?

- ETF obbligazionari

- ETF Fineco

- Fondi Negoziati in Borsa per Pensionati e pensione

- ETF migliori basati sull’energia rinnovabile

- ETF su crescita 2° trimestre 2021

- iShares Global Clean Energy UCITS

- ETF Cinesi 2021 migliori

- ETF più performanti

- ETF Cloud Computing

- ETFs di Energia Nucleare

- Metaverso

- Spazio

- Su Blockchain e Bitcoin

- Scommesse sportive

- ETF a reddito fisso

- Small Cap

- Su Netflix

- Investire in criptovalute con gli ETF

- 4 ETF su cui investire e diventare ricco

- Migliori ETF su oro 3° Trimestre 2020

- ETF Fineco

- ETF Cinesi 2021

- 3 ETF per gli investitori di Robinhood

- Fondi Negoziati Fineco

- Migliori Fondi Negoziati in Oro 4° Trimestre 2020

- Fondi Negoziati Intelligenza Artificiale

- Migliori ETF obbligazionari

- Fondi comuni più interessanti

- Fondi italiani

- Cosa sono i PAC

- Fondi pensione

- Fondi Sanpaolo

- Unicredit

- Poste Italiane

- Fondo Banco Posta Evoluzione 3D

- Risarcimenti dei Fondi di Poste italiane

- Fondi Poste italiane

- Fondi immobiliari

- Fondo Bancoposta

- Quote di Auto d’epoca