Oggi parleremo di crowdfunding, un termine che tutti Noi abbiamo sentito centinaia di volte ma che il pochi conoscono, ecco cosa significa questo termine in finanza, come è regolato, come posso fare investimenti in equity crowdfunding, come evitare le truffe ed anzi fare investimenti redditizi con questa nuova formula di raccolta di fondi.

Cos’è il Crowdfunding?

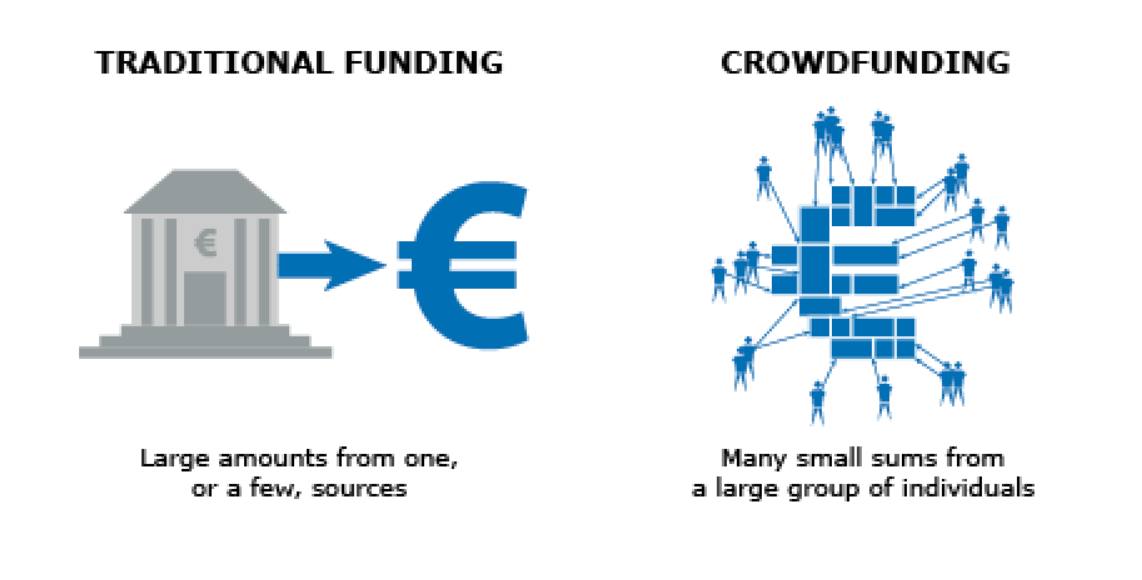

Il crowdfunding, traducibile in italiano come “finanziamento collettivo“, è un meccanismo attraverso il quale un individuo, un’organizzazione o un’impresa raccolgono piccole somme di denaro da molti individui, spesso tramite piattaforme online, per finanziare un progetto, una causa o un’idea.

Ci sono diverse tipologie di crowdfunding:

- Crowdfunding a donazione (Donation-based crowdfunding): Le persone donano denaro per sostenere una causa o un progetto senza aspettarsi nulla in cambio, se non un ringraziamento o una menzione.

- Crowdfunding ricompensato (Reward-based crowdfunding): Gli investitori ricevono una ricompensa per il loro contributo, spesso sotto forma di prodotto finito o di un bene tangibile. Un esempio comune potrebbe essere il finanziamento di un nuovo prodotto tecnologico in cambio di ricevere il prodotto una volta che è stato prodotto.

- Crowdfunding basato su equity (Equity-based crowdfunding): Gli investitori ricevono una quota azionaria o una partecipazione nell’azienda o nel progetto che stanno finanziando. È come un mini mercato azionario per start-up o piccole imprese.

- Crowdfunding basato su debito (Debt-based crowdfunding o Peer-to-peer lending): Simile a un prestito tradizionale, ma proviene da molteplici investitori piuttosto che da una sola banca. Gli investitori ricevono gli interessi sul prestito erogato.

Le piattaforme di crowdfunding come Kickstarter e Indiegogo sono tra le più conosciute nel crowdfunding ricompensato, mentre piattaforme come Seedrs o Crowdcube sono popolari per il crowdfunding basato su equity.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

Il vantaggio del crowdfunding è che permette ai creatori di validare il loro prodotto o idea prima di produrlo su larga scala, e di racimolare fondi senza dover cedere necessariamente il controllo o acquisire debiti tradizionali. Tuttavia, il successo non è garantito e dipende dalla capacità di attrarre un ampio pubblico e di comunicare efficacemente l’importanza e la validità del progetto.

[table id=10 /]

Cosa dice la legge italiana e la Consob:

Il crowdfunding in Italia è regolato principalmente attraverso il “Decreto Crescita Bis” e il Regolamento CONSOB. Ecco un breve riassunto di come queste norme disciplinano il fenomeno nel Paese:

Decreto Crescita Bis (D.L. n. 179/2012): Questo decreto, convertito in legge nel 2012, ha introdotto il crowdfunding come mezzo legale per raccogliere fondi in Italia. Ha aperto la porta alle piattaforme di crowdfunding, stabilendo le basi normative per il loro funzionamento.

Regolamento CONSOB: La Commissione Nazionale per le Società e la Borsa (CONSOB), l’ente regolatore dei mercati finanziari in Italia, ha emanato il Regolamento n. 18592 del 2013, specifico per il crowdfunding basato su equity. Questo regolamento ha fornito dettagli e chiarimenti su come le piattaforme di crowdfunding dovrebbero operare e su come dovrebbero proteggere gli investitori.

Ecco alcuni punti chiave del regolamento:

- Tipologia di società che possono raccogliere fondi: Le start-up innovative e le piccole medie imprese (PMI) innovative sono le principali beneficiarie.

- Piattaforme: Per operare, una piattaforma di crowdfunding deve essere registrata presso la CONSOB. Devono rispettare una serie di requisiti per garantire la trasparenza e la protezione degli investitori.

- Protezione degli investitori: Le piattaforme devono fornire informazioni chiare e complete sugli investimenti, includendo avvertenze sui rischi associati. Gli investitori al dettaglio (cioè non professionisti) hanno un tetto massimo di investimento di 1.000 euro per progetto, se il loro reddito annuo o il totale netto delle attività non supera i 100.000 euro. Se superano questa cifra, l’investimento può arrivare fino a 5.000 euro per progetto.

- Limiti di raccolta: La raccolta di fondi tramite crowdfunding è limitata a un massimo di 5 milioni di euro all’anno per ciascun progetto.

- Comunicazione: Le piattaforme devono garantire che le informazioni fornite dalle start-up e dalle PMI siano veritiere e trasparenti.

Questi sono solo alcuni dei punti chiave del regolamento CONSOB. La regolamentazione del crowdfunding in Italia ha l’obiettivo di bilanciare la facilitazione della raccolta di capitali per le imprese in fase di avvio con la protezione degli investitori. Se si è interessati a utilizzare il crowdfunding in Italia o ad investire attraverso esso, è sempre consigliabile consultare le normative attuali e, se necessario, ottenere una consulenza legale specifica.

Come funziona l’investimento con il crowdfunding ( regolato)

Quando si investe tramite un portale gestito da un soggetto iscritto al registro della CONSOB, si opera in un contesto regolato e monitorato, il che dovrebbe fornire un certo grado di protezione e trasparenza per gli investitori. La CONSOB ha stabilito una serie di requisiti e norme per queste piattaforme di crowdfunding, al fine di garantire che operino in modo trasparente e proteggano gli interessi degli investitori.

Ecco alcune caratteristiche chiave dei rapporti con gli investitori quando si utilizza un portale iscritto al registro della CONSOB:

- Informazione: Le piattaforme regolamentate devono fornire informazioni accurate, complete e tempestive sugli investimenti proposti. Devono anche fornire un documento contenente tutte le informazioni chiave relative all’investimento.

- Protezione degli investitori non professionisti: Come accennato in precedenza, gli investitori non professionisti hanno limitazioni sugli importi che possono investire, in base al loro reddito e patrimonio netto.

- Responsabilità del portale: Il portale ha la responsabilità di verificare e monitorare le start-up o le PMI che propongono investimenti sulla piattaforma, garantendo che rispettino le normative e forniscano informazioni veritiere.

- Comunicazione trasparente: La piattaforma deve garantire una comunicazione chiara e trasparente con gli investitori, includendo avvertenze sui rischi associati all’investimento.

- Diritto di recesso: Gli investitori hanno un diritto di recesso entro un certo periodo (solitamente 7 giorni) dall’investimento. Questo offre agli investitori un periodo di riflessione dopo aver preso la decisione di investire.

- Diritti degli azionisti: Quando si investe tramite crowdfunding basato su equity, gli investitori diventano spesso azionisti della società. Tuttavia, le loro azioni possono essere di una classe diversa da quelle degli azionisti fondatori o principali, e potrebbero non avere gli stessi diritti. È essenziale leggere attentamente tutte le informazioni fornite per comprendere appieno i propri diritti come investitore.

- Monitoraggio: La CONSOB monitora e controlla regolarmente le piattaforme iscritte al suo registro per garantire la conformità alle normative.

In generale, investire attraverso un portale regolamentato dalla CONSOB offre una certa protezione e trasparenza rispetto a piattaforme non regolamentate. Tuttavia, come con qualsiasi investimento, esistono rischi associati e gli investitori dovrebbero sempre fare la propria ricerca e considerare di consultare professionisti prima di prendere decisioni di investimento.

Che succede se il portale è gestito da una banca

e il portale di crowdfunding è gestito da una banca o da una Società di Intermediazione Mobiliare (SIM), ci sono ulteriori considerazioni e potenziali protezioni per gli investitori. Entrambe le banche e le SIM sono sottoposte a una stretta regolamentazione in Italia e devono aderire a standard elevati in termini di trasparenza, condotta e protezione degli investitori.

Ecco alcune delle principali caratteristiche quando si investe tramite un portale gestito da una banca o da una SIM:

- Maggiore Regolamentazione: Oltre alla regolamentazione specifica sul crowdfunding della CONSOB, le banche e le SIM sono sottoposte a ulteriori normative e controlli sia a livello nazionale sia europeo.

- Standard Elevati di Trasparenza: Sia le banche sia le SIM hanno obblighi rigorosi in materia di divulgazione e trasparenza. Questo significa che gli investitori dovrebbero avere accesso a informazioni chiare, complete e non fuorvianti riguardo agli investimenti proposti.

- Protezione degli Investitori: Le banche e le SIM hanno procedure stabilite per gestire i reclami degli investitori e devono aderire a codici di condotta che mettono gli interessi degli investitori al primo posto.

- Gestione del Rischio: Date le loro responsabilità regolamentari, le banche e le SIM avranno probabilmente processi di due diligence più rigorosi per valutare e selezionare le opportunità di investimento offerte attraverso la loro piattaforma di crowdfunding.

- Garanzie Finanziarie: In alcuni casi, una banca o una SIM potrebbe offrire garanzie finanziarie o altri meccanismi di protezione per gli investitori, anche se ciò non è garantito e varierà a seconda dell’entità e dell’offerta specifica.

- Affidabilità e Reputazione: Le banche e le SIM hanno una reputazione da difendere nel mercato finanziario. Questo può significare che sono più caute nelle opportunità di investimento che presentano e nel modo in cui gestiscono la piattaforma.

Detto ciò, anche quando si investe tramite una banca o una SIM, è essenziale fare la propria ricerca e comprendere appieno i rischi associati. Come con qualsiasi investimento, non esiste una garanzia di rendimento e c’è sempre il rischio di perdere il capitale investito.

Le regole che devono seguire chi fa le offerte

In Italia, le offerte di capitali online, in particolare tramite il crowdfunding, sono regolate principalmente dalla CONSOB (Commissione Nazionale per le Società e la Borsa). Ecco alcune delle principali regole e principi che si applicano alle offerte di capitali online:

- Registro delle Piattaforme: Solo le piattaforme registrate presso la CONSOB possono gestire offerte di capitali online. La registrazione assicura che la piattaforma rispetti determinati requisiti e normative.

- Informazioni trasparenti: Le piattaforme devono garantire che le offerte di capitali forniscano informazioni chiare, accurate e non fuorvianti. Le start-up e le PMI devono presentare un documento informativo dettagliato che descrive l’offerta, i rischi associati e altre informazioni pertinenti.

- Limiti di investimento: Per proteggere gli investitori al dettaglio, ci sono limiti sull’importo che possono investire, in base al loro reddito e patrimonio. Ad esempio, se un investitore ha un reddito annuo o un patrimonio netto totale inferiore a un certo livello, ci potrebbero essere restrizioni sull’ammontare che può investire in un singolo progetto.

- Tetto massimo di raccolta: Esiste un limite sull’importo totale che una start-up o una PMI può raccogliere in un anno tramite il crowdfunding.

- Diritto di recesso: Gli investitori hanno il diritto di ritirare il loro investimento entro un certo periodo di tempo (solitamente 7 giorni) dopo averlo effettuato, fornendo una sorta di periodo di “riflessione”.

- Monitoraggio e Reporting: Le piattaforme devono monitorare regolarmente le offerte sul loro sito e riferire alla CONSOB eventuali attività sospette o irregolari. Inoltre, devono presentare report periodici sull’andamento della piattaforma e delle offerte presentate.

- Pubblicità e Marketing: Le regole stabiliscono anche come le piattaforme e le offerte possono essere pubblicizzate, garantendo che la pubblicità non sia fuorviante o ingannevole.

- Rischi: Le piattaforme sono tenute a fornire chiare avvertenze sui rischi associati all’investimento in start-up e PMI tramite il crowdfunding. Questo può includere il rischio di perdita del capitale, la mancanza di liquidità o la possibilità che la start-up non abbia successo.

- Conflict of Interest: Le piattaforme devono avere politiche e procedure in atto per identificare e gestire eventuali conflitti di interesse.

Queste sono solo alcune delle principali regole e principi che si applicano alle offerte di capitali online in Italia. La regolamentazione è stata sviluppata per bilanciare la necessità di facilitare la raccolta di fondi per le start-up e le PMI con la necessità di proteggere gli investitori da potenziali perdite e pratiche ingannevoli. Se si è interessati a partecipare a un’offerta di capitali online, sia come investitore sia come impresa, è sempre consigliabile consultare le normative attuali e, se necessario, ottenere una consulenza legale.

I rischi di investimento su startup

Investire in start-up innovative comporta una serie di rischi specifici. Mentre le start-up offrono la possibilità di rendimenti elevati, sono anche particolarmente vulnerabili a varie sfide. Ecco alcuni dei principali rischi associati all’investimento in start-up:

- Rischio di Perdita del Capitale: La maggior parte delle start-up non riesce. Pertanto, gli investitori potrebbero perdere tutto o parte del capitale investito.

- Liquidezza e Vendibilità: Gli investimenti in start-up sono spesso illiquidi. Ciò significa che potrebbe essere difficile vendere la propria partecipazione e recuperare il proprio investimento, specialmente se non esiste un mercato secondario per le azioni della start-up.

- Diluizione: Se una start-up emette ulteriori azioni in futuro, la percentuale di proprietà di un investitore potrebbe diminuire, o “diluirsi”. Questo potrebbe ridurre il valore dell’investimento e influenzare il potenziale ritorno.

- Rischio di Valutazione: Valutare una start-up può essere complicato e soggettivo. Se l’investimento viene fatto ad una valutazione troppo alta, ciò potrebbe limitare il potenziale ritorno.

- Rischio Operativo: Le start-up spesso affrontano sfide operative come problemi di cash flow, concorrenza intensa, dipendenza da fornitori o clienti chiave e altri problemi che possono influire sulla loro capacità di operare con successo.

- Rischio di Gestione: Una start-up potrebbe dipendere fortemente da pochi individui chiave. Se questi individui dovessero lasciare o se non fossero in grado di guidare efficacemente l’azienda, ciò potrebbe avere un impatto negativo sul successo della start-up.

- Rischio Tecnologico: Le start-up, in particolare quelle tecnologiche, potrebbero dipendere da tecnologie non ancora testate o non comprovate. Se la tecnologia non funziona come previsto, ciò potrebbe influire negativamente sul successo dell’azienda.

- Rischio di Mercato: Anche se una start-up ha un prodotto o servizio promettente, potrebbe non essere in grado di trovare un mercato sufficientemente grande per diventare redditizia.

- Rischio Legale e Regolamentare: Le start-up potrebbero affrontare sfide legali o regolamentari, incluse questioni legate a brevetti, diritti d’autore o conformità con le leggi e regolamenti locali.

- Rischio di Competizione: Anche se una start-up ha un’idea innovativa, potrebbe affrontare la concorrenza da parte di altre aziende, incluse quelle ben stabilite con risorse significative.

- Rischi Finanziari: Le start-up potrebbero avere difficoltà ad accedere a ulteriori finanziamenti, il che potrebbe influenzare la loro capacità di crescere o continuare a operare.

Mentre gli investimenti in start-up possono offrire rendimenti elevati, è essenziale che gli investitori siano consapevoli dei rischi associati e che investano solo una parte del loro portafoglio che sono disposti a perdere. Si raccomanda sempre di diversificare gli investimenti e di consultare professionisti finanziari o consulenti prima di prendere decisioni di investimento.

Rischio perdita capitale

Il crowdfunding, in tutte le sue forme, comporta una serie di rischi per gli investitori, tra cui il rischio di perdita del capitale. Analizziamo questo rischio in dettaglio e come si manifesta nelle diverse forme di crowdfunding.

1. Crowdfunding basato su equity (partecipativo):

Nel crowdfunding basato su equity, gli investitori acquistano azioni o una partecipazione in un’impresa, solitamente una start-up o una piccola/mediana impresa.

- Rischio: Le start-up e le PMI hanno tassi di fallimento relativamente alti. Se l’impresa non riesce, gli investitori potrebbero perdere tutto o parte del loro investimento. Anche se l’impresa ha successo, l’investimento potrebbe non generare un ritorno significativo.

2. Crowdfunding basato su ricompense:

In questo tipo di crowdfunding, gli investitori danno denaro in cambio di una ricompensa, che potrebbe essere il prodotto che l’impresa si propone di creare o qualche altro incentivo.

- Rischio: Se l’impresa non è in grado di produrre il prodotto o fornire la ricompensa promessa, gli investitori potrebbero perdere il loro investimento. A differenza del crowdfunding basato su equity, gli investitori non possiedono una quota dell’impresa e non hanno diritto a un ritorno finanziario.

3. Crowdfunding basato su debito (o lending-based):

Gli investitori prestano denaro a individui o imprese in cambio di un interesse. Questo è spesso chiamato “peer-to-peer lending” o “P2P lending”.

- Rischio: Se il mutuatario non è in grado di rimborsare il prestito, gli investitori potrebbero perdere il capitale e gli interessi non pagati. Alcune piattaforme offrono fondi di protezione o altre misure per mitigare questo rischio, ma non vi è alcuna garanzia di rimborso.

4. Crowdfunding basato su donazioni:

Gli investitori donano denaro a cause o progetti senza aspettarsi nulla in cambio.

- Rischio: Dal momento che non vi è aspettativa di ritorno finanziario, il rischio principale è che il progetto o la causa non utilizzi i fondi come previsto o non raggiunga i suoi obiettivi.

Misure per mitigare il rischio:

- Diversificazione: Come con qualsiasi investimento, è saggio diversificare, ovvero distribuire l’investimento su più progetti o imprese.

- Ricerca: Gli investitori dovrebbero fare ricerche approfondite su ogni opportunità di investimento, leggere tutte le informazioni disponibili, comprendere il modello di business e valutare la fattibilità del progetto.

- Essere cauti: È importante investire solo ciò che si è disposti a perdere, poiché il crowdfunding, in particolare per start-up, è speculativo e rischioso.

- Verificare la piattaforma: Assicurarsi che la piattaforma di crowdfunding sia registrata e rispetti le regolamentazioni locali. In molti paesi, le piattaforme di crowdfunding devono essere registrate o autorizzate dalle autorità di regolamentazione finanziaria.

In sintesi, mentre il crowdfunding offre opportunità entusiasmanti e nuovi modi per sostenere progetti e imprese, gli investitori devono essere consapevoli dei rischi e agire con prudenza.

Rischio illiquidità

IL rischio di illiquidità è uno dei principali rischi associati all’investimento tramite crowdfunding, in particolare nel crowdfunding basato su equity. Questo rischio si manifesta quando un investitore desidera vendere o liquidare il suo investimento, ma non è in grado di farlo rapidamente e a un prezzo accettabile a causa della mancanza di un mercato attivo per quell’investimento. Vediamo come si manifesta e quali sono le sue implicazioni nel contesto del crowdfunding.

Caratteristiche del rischio di illiquidità nel crowdfunding:

- Mancanza di mercati secondari: Molti investimenti in crowdfunding non hanno un mercato secondario consolidato, il che significa che non esiste una piattaforma o un luogo dove gli investitori possono vendere facilmente la loro partecipazione a terzi. Questo rende difficile per gli investitori uscire dall’investimento prima che l’impresa raggiunga un’eventuale exit strategy, come una vendita o una quotazione in borsa.

- Orizzonte temporale prolungato: Gli investimenti in start-up o PMI tramite crowdfunding spesso richiedono un lungo periodo di tempo prima di vedere un eventuale ritorno. Durante questo tempo, l’investitore potrebbe non essere in grado di accedere al suo capitale.

- Valutazione difficile: Senza un mercato secondario e con una trasparenza limitata, può essere difficile per un investitore determinare il valore attuale del suo investimento. Questa incertezza può rendere ancora più difficile trovare un acquirente.

- Limiti contrattuali: Alcuni accordi di crowdfunding potrebbero avere restrizioni sulla vendita o sul trasferimento delle azioni o delle partecipazioni, rendendo ulteriormente complessa la liquidazione dell’investimento.

Misure per mitigare il rischio di illiquidità:

- Diversificazione: Investire in una serie di opportunità può aiutare a bilanciare il rischio associato a ciascun investimento e potrebbe fornire maggiori opportunità di liquidità in almeno una parte del portafoglio.

- Pianificazione finanziaria: Gli investitori dovrebbero considerare l’illiquidità come una caratteristica intrinseca del crowdfunding e pianificare di conseguenza, assicurandosi di avere sufficienti liquidità altrove per coprire eventuali necessità finanziarie.

- Ricerca e comprensione: Prima di investire, gli investitori dovrebbero leggere attentamente tutti i documenti e assicurarsi di comprendere i termini, comprese eventuali restrizioni alla vendita o al trasferimento delle loro azioni.

- Sviluppo di mercati secondari: Alcune piattaforme e paesi stanno lavorando allo sviluppo di mercati secondari per gli investimenti in crowdfunding, il che potrebbe fornire una via di uscita per gli investitori. Tuttavia, questi mercati sono ancora in fase di sviluppo e potrebbero non offrire la stessa liquidità dei mercati tradizionali.

In conclusione, mentre il crowdfunding offre un modo unico per gli investitori di sostenere start-up e PMI, è essenziale che gli investitori siano consapevoli del rischio di illiquidità e delle sue implicazioni. Essere informati e preparati può aiutare a navigare in questo aspetto del crowdfunding e a prendere decisioni di investimento consapevoli.

Rischi di investimento con portali online

I crowdfunding online rappresenta un’opportunità unica di investimento, ma come qualsiasi forma di investimento, comporta una serie di rischi. Ecco alcuni dei principali rischi associati agli investimenti effettuati tramite portali online di crowdfunding:

- Rischio di perdita del capitale: La natura speculativa degli investimenti in start-up e PMI significa che c’è una probabilità significativa di perdere tutto o parte del capitale investito.

- Rischio di illiquidità: Come menzionato in precedenza, gli investimenti in crowdfunding sono spesso illiquidi. Questo significa che potrebbe non esistere un mercato secondario dove vendere l’investimento, rendendo difficile per l’investitore recuperare il suo denaro.

- Rischio di diluizione: Se una start-up raccoglie ulteriori fondi in futuro emettendo nuove azioni, la percentuale di proprietà di un investitore esistente potrebbe diminuire, riducendo il valore del suo investimento.

- Rischio di frode: Come con qualsiasi piattaforma online, c’è il rischio che progetti o imprese fraudolente possano cercare di raccogliere fondi tramite portali di crowdfunding. Anche se le piattaforme spesso conducono controlli, non possono garantire la completa autenticità o l’onestà di ogni progetto.

- Rischio di fallimento della piattaforma: Se la piattaforma di crowdfunding dovesse fallire o chiudere, ciò potrebbe complicare la capacità dell’investitore di gestire o recuperare il suo investimento.

- Rischio operativo: Le start-up possono affrontare innumerevoli sfide operative, come problemi nella produzione, distribuzione, gestione, ecc., che possono compromettere il loro successo.

- Rischio di gestione: Il successo di una start-up dipende spesso dal team di gestione. Cambiamenti nel team o cattiva gestione possono influire negativamente sul successo dell’impresa.

- Rischio di mercato: Anche con un prodotto o servizio solido, la start-up potrebbe non riuscire a trovare un mercato o a competere con successo nel mercato scelto.

- Rischio legale e regolamentare: Start-up potrebbero affrontare sfide legali o regolamentari che possono influenzare la loro operatività o redditività.

- Rischi tecnologici: Start-up, in particolare quelle nel settore tecnologico, potrebbero basarsi su tecnologie non comprovate. Se la tecnologia non funziona come previsto, potrebbe influire sul successo dell’impresa.

- Rischio di informazione: Potrebbe esserci una mancanza di informazioni dettagliate e trasparenti su un’opportunità di investimento, rendendo difficile per l’investitore fare una valutazione informata.

- Rischi finanziari: Una start-up può avere difficoltà a ottenere ulteriori finanziamenti in futuro, il che potrebbe influenzare la sua crescita o sopravvivenza.

Per mitigare questi rischi, gli investitori dovrebbero condurre ricerche approfondite, diversificare i loro investimenti, leggere attentamente tutti i documenti forniti e, se possibile, consultare professionisti finanziari o legali prima di effettuare investimenti tramite piattaforme di crowdfunding online.

Cosa succede quando si investe su una starpup e tutto fila liscio

Se tutto va bene con un investimento in una start-up, l’investitore potrebbe sperimentare una serie di risultati positivi. Ecco cosa potrebbe accadere:

- Apprezzamento del capitale: Il valore della partecipazione dell’investitore nella start-up potrebbe aumentare notevolmente rispetto all’importo inizialmente investito.

- Dividendi: Alcune start-up, una volta raggiunta una certa maturità e stabilità finanziaria, potrebbero decidere di distribuire dividendi ai loro azionisti. Anche se ciò è meno comune nelle start-up rispetto alle aziende consolidate, è una possibilità.

- Vendita o IPO:

- Vendita: La start-up potrebbe essere acquisita da un’azienda più grande. In questo caso, gli azionisti, inclusi gli investitori, potrebbero ricevere un pagamento per le loro azioni, potenzialmente generando un ritorno significativo sull’investimento.

- IPO (Initial Public Offering): Se la start-up decide di quotarsi in borsa, il valore delle azioni potrebbe apprezzarsi notevolmente e gli investitori avrebbero l’opportunità di vendere le loro azioni in un mercato pubblico, offrendo liquidità.

- Opportunità di reinvestimento: Con il successo della start-up, potrebbero sorgere ulteriori opportunità per gli investitori di partecipare a round di finanziamento successivi, permettendo loro di aumentare la loro partecipazione o di investire in condizioni favorevoli.

- Rete e relazioni: Investendo in una start-up di successo, un investitore potrebbe stabilire relazioni preziose con imprenditori, altri investitori e stakeholder del settore, che potrebbero aprire ulteriori opportunità di investimento o collaborazione.

- Apprendimento e esperienza: Osservando e partecipando al successo di una start-up, gli investitori possono acquisire una comprensione più profonda degli affari, delle sfide e delle opportunità del settore, arricchendo il loro bagaglio di esperienze e conoscenze.

- Soddisfazione personale: Oltre ai benefici finanziari, investire in una start-up di successo può portare una profonda soddisfazione personale. Gli investitori possono sentirsi orgogliosi di aver contribuito e sostenuto un’idea o una soluzione innovativa che ha avuto un impatto positivo sul mercato o sulla società.

È importante ricordare che, mentre queste sono potenziali esiti positivi, investire in start-up comporta sempre dei rischi. Non tutte le start-up avranno successo, e anche quelle che sembrano promettenti all’inizio possono affrontare imprevisti e sfide lungo il percorso. È sempre consigliabile fare ricerche approfondite e, se possibile, consultare esperti prima di effettuare un investimento.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.