Come investire in microchip? Ecco le principali azioni di semiconduttori o da acquistare nel 2025 in base al numero di Hedge Fund che hanno investito in queste aziende.

Veicoli a guida autonoma, 5G e grandi data center, rendono questi investimenti molto promettenti per il futuro in quanto i microchip sono indispensabili per tutti queste attività, visto il grande margine di crescita di questo settore economico.

Il fatto che i semiconduttori siano cruciali per la produzione globale ha ricevuto molta più attenzione quest’anno. Gli Stati Uniti hanno vietato alle aziende di microchip americane di esportare chip di ultima generazione in Cina, in quanto potenziali componenti di sofisticati sistemi d’arma.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

I semiconduttori costituiscono la base della moderna rivoluzione tecnologica. Alimentano i nostri smartphone, orologi da polso, dispositivi di gioco, computer, automobili ed elettrodomestici e – appunto – sistemi d’arma come aerei, carri armati, navi da combattimento. La domanda di dispositivi a semiconduttore è alle stelle in tutto il mondo poiché le loro applicazioni sono in aumento. Lo scorso anno, le case automobilistiche globali hanno dovuto affrontare una grave carenza di semiconduttori in tutto il mondo. La società di dati IHS Markit stima che l’industria automobilistica globale produrrebbe circa 700.000 auto in meno del previsto nei primi tre mesi dell’anno passato a causa della carenza di chip. Le case automobilistiche perdono milioni ogni settimana a causa della carenza poiché devono inattività i loro impianti a causa di semiconduttori insufficienti. Si prevede che GM incasserà da 1,5 a 2 miliardi di dollari sul suo reddito netto nell’anno passato a causa di questa carenza .

Recentemente, il presidente Biden ha firmato un ordine esecutivo che richiede alle aziende di assicurarsi di avere piani per evitare carenze di elementi essenziali come i semiconduttori.

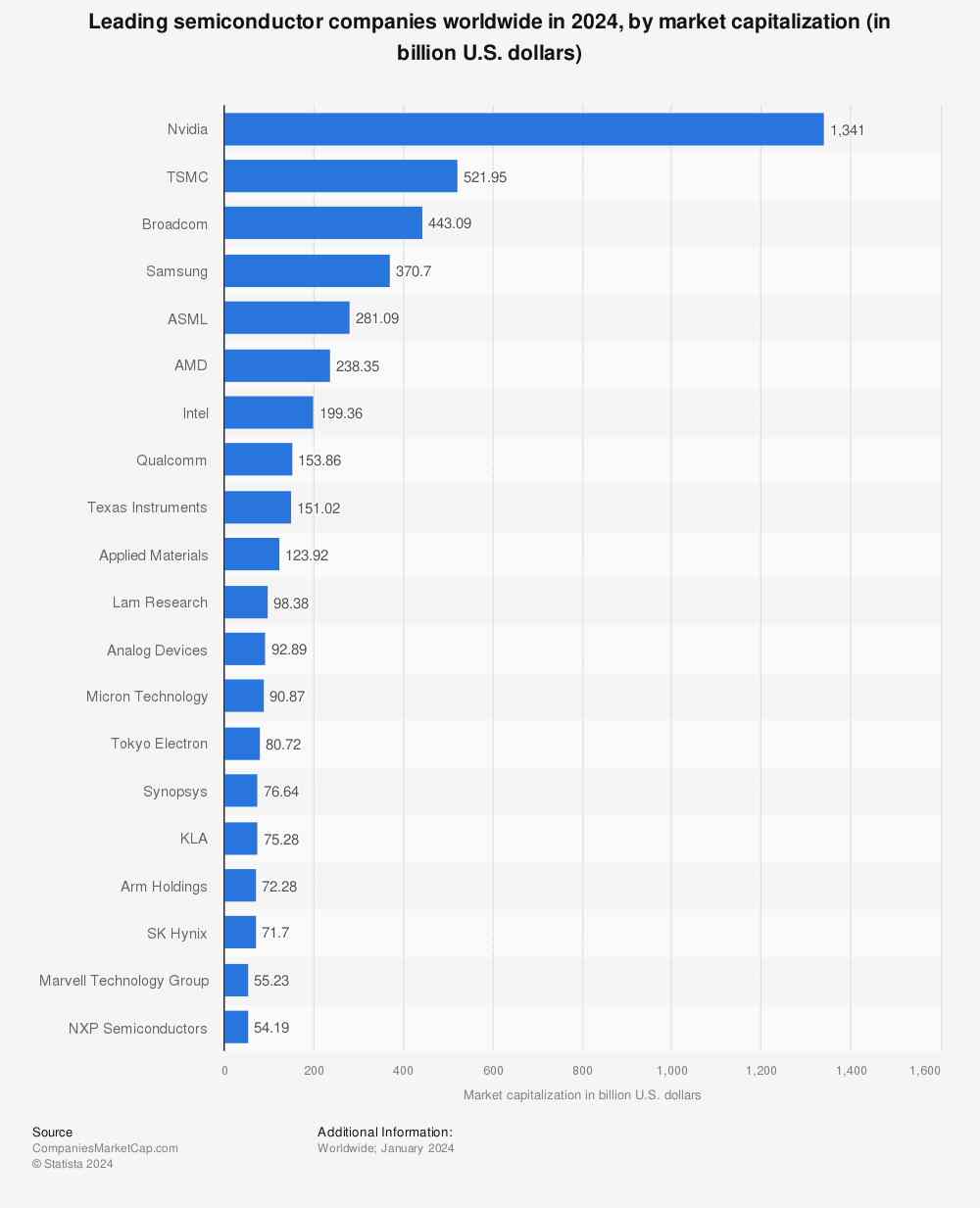

Sotto: le più grandi aziende di semiconduttori per capitalizzazione ( dati 2025)

Nell’ultimo decennio, l’industria globale dei semiconduttori è cresciuta notevolmente da 283 miliardi di dollari di entrate nel 2010 a 442 miliardi di dollari di entrate nel 2020, guidata dalla domanda dei sistemi informatici, come PC e server, dall’elettronica come smartphone e dispositivi di gioco e dalla crescente popolarità di Internet of things nei mercati automobilistico e industriale.

La crescente necessità di chip per la progressiva sicurezza e guida autonoma dei veicoli, reti mobili 5G, data center e servizi di cloud computing ai microchip sempre più sofisticati per i giochi online, anche questi richiesti da centinaia di milioni di consumatori, è nella mente di tutti e non mostra segni di rallentamento.

Iniziamo questa carrellata di azioni con NXP Semiconductors ( NASDAQ: NXPI ) , Skyworks Solutions ( NASDAQ: SWKS ) e Advanced Micro Devices ( NASDAQ: AMD ) sembrano ancora più solidi acquisti a lungo termine dopo aver recentemente rilasciato i loro guadagni del primo trimestre scorso. Ecco perché queste tre azioni di semiconduttori potrebbero essere un BUY.

Migliori Azioni di Semiconduttori su cui investire nel 2025

1. STMicroelectronics (BIT: STM)

E’ l’unica realtà italiana citata in questo articolo. Si tratta di un’azienda che da anni costruisce componenti elettroniche per computer ed anche semiconduttori. Quest’anno STMicroelectronics ha investito 2 miliardi di euro per la produzione di microchip. Il potenziale di espansione è notevole, visto che gran parte della richiesta di microchip europea dovrebbe trasferirsi dalla Cina all’Europa.

Un’azienda da tenere assolutamente in considerazione per fare un investimento nel lungo periodo.

2. NXP Semiconductors: un raro gioco di design e fabbricazione di chip

La maggior parte delle aziende produttrici di chip in questi giorni si occupa di progettazione dei chip (inclusi Skyworks e AMD, di cui parleremo di seguito). Queste aziende “fabless” scaricano la produzione effettiva su aziende come Taiwan Semiconductor Manufacturing . Ma NXP Semiconductors è una rarità, poiché gestisce internamente sia la progettazione che la fabbricazione. Lo scorso anno ha anche ricavato il 44% delle sue vendite dall’industria automobilistica e un altro 21% da apparecchiature industriali “Internet of Things”, il che rappresenta una scommessa solida sul rimbalzo dell’industria automobilistica e industriale.

Ma questa non è un’azienda industriale vecchia e soffocante. Il portafoglio di chip di NXP si concentra sulle tendenze informatiche di fascia alta come veicoli autonomi e sistemi avanzati di assistenza alla guida, elettrificazione dei veicoli, automazione di fabbrica e soluzioni di pagamento digitale nel settore degli smartphone. Sono stati un paio d’anni difficili per NXP, ma le tendenze indicano una corsa più alta con l’aumento della nuova domanda per i suoi prodotti e gli effetti della facilità della pandemia.

In particolare, i ricavi sono aumentati del 27% anno su anno nel primo trimestre e anche il margine di profitto operativo rettificato ha registrato un grande rally al 30,9% delle vendite (rispetto al solo 24,8% dell’anno precedente). La direzione prevede un’accelerazione dei risultati nel secondo trimestre, con vendite previste in aumento di almeno il 38% anno su anno e un margine operativo rettificato che si attesta almeno al 30,7%.

3. Skyworks Solution: la connettività senza fili è la via del futuro

Se ritieni che la connettività mobile continuerà a crescere nel prossimo decennio, Skyworks Solutions è l’azione che fa per te. L’azienda si è fatta un nome negli anni 2010 cavalcando le fila di Apple quando gli smartphone diventavano mainstream. Ma le reti 5G ora sono qui e hanno avviato un ciclo di aggiornamento mentre i consumatori di tutto il mondo aggiornano i loro dispositivi per connettersi ai servizi di mobilità di nuova generazione.

Skyworks guadagna ancora la maggior parte dei suoi soldi progettando chip che aiutano gli smartphone a connettersi alle reti mobili e il 5G finora è stato un vantaggio per l’azienda. I ricavi sono aumentati del 53% su base annua nell’ultimo trimestre e la direzione ha affermato che le vendite aumenteranno di circa il 49% rispetto a un anno fa nel prossimo periodo di tre mesi. Il margine operativo rettificato è stato del 37,6% rispetto al 32,5% dello scorso anno, aiutando Skyworks a realizzare un boom del 77% degli utili rettificati per azione durante i primi tre mesi dell’anno passato.

Ma gli smartphone non sono l’unico trend di crescita che sta cavalcando questo favoloso progettista di chip. Gioca anche una mano nei router WiFi 6 e nell’hardware per la connettività domestica intelligente. Sta aumentando la sua esposizione anche all’industria automobilistica. Recentemente ha annunciato l’acquisizione della divisione auto e apparecchiature industriali di Silicon Labs ( NASDAQ: SLAB ) per 2,75 miliardi di dollari in contanti, garantendo un accesso ampliato al movimento dei veicoli connessi ed elettrici.

Con 26 volte il flusso di cassa libero di 12 mesi, Skyworks sembra un valore a lungo termine. La mania del 5G di cui sta godendo in questo momento non durerà per sempre, ma l’azienda ha un nuovo mercato finale da sfruttare nell’altrettanto entusiasmante movimento tecnologico automobilistico. Ora sembra un ottimo momento per effettuare un acquisto dopo l’ultimo aggiornamento dei guadagni.

4. AMD: una forza dirompente per PC e data center

AMD da quando ha voltato pagina ed è iniziata una nuova era del cloud computing, AMD è ora un leader nella tecnologia dei microchip .

Caso in questione: mentre Intel sta lottando con le vendite in calo anche durante una carenza globale di chip, AMD è in forte espansione. I ricavi sono aumentati del 93% su base annua nel primo trimestre, grazie alla crescita del portafoglio di prodotti dell’azienda. L’utile netto rettificato è aumentato del 189%, guidato dall’aumento delle vendite più il margine di profitto operativo rettificato che è aumentato al 22,1% contro il 13,2% dello scorso anno. La direzione vede una forza continua in PC, laptop e data center e prevede che le vendite del secondo trimestre aumenteranno di un altro 86% e le vendite per l’intero anno aumenteranno di circa il 50% dal 2020.

AMD sta per diventare ancora più redditizia, una volta finalizzata l’ acquisizione in attesa dello specialista di chip programmabili sul campo Xilinx ( NASDAQ: XLNX ) . Xilinx genera un margine di flusso di cassa libero più elevato dalla sua attività più piccola e le due società uniranno le forze di sviluppo per promuovere ulteriormente la battaglia di AMD per la quota di mercato contro Intel, specialmente sul fronte del data center e del networking mentre le organizzazioni di tutto il mondo iniziano a incrementare gli investimenti nel nuovo hardware a supporto di nuove operazioni basate su cloud. Una volta completata, la nuova AMD con le risorse di Xilinx sarà un giocatore formidabile nel mondo dei semiconduttori .

Dopo l’aggiornamento del primo trimestre, le azioni AMD vengono scambiate per 56 volte con un flusso di cassa gratuito di 12 mesi. È un prezzo premium, ma ragionevole considerando la velocità con cui l’azienda si sta espandendo e l’incombente acquisizione di Xilinx che migliorerà in modo significativo il profilo di profitto dell’azienda. Ci sono voluti più di un decennio da quando ha scaricato GlobalFoundries e rifocalizzato i suoi sforzi, ma è sicuro che AMD è ora un nome di prim’ordine nella progettazione dei componenti informatici di fascia alta di oggi.

5. Silicon Laboratories, Inc. ( NASDAQ: SLAB )

Con sede ad Austin, in Texas, Silicon Laboratories Inc. è un’azienda leader nel settore dei semiconduttori fabless. Fornisce semiconduttori e altri dispositivi al silicio al settore automobilistico, dell’automazione industriale, dell’infrastruttura Internet of Things e dei mercati di consumo negli Stati Uniti, in Cina e in altri paesi. Nel febbraio scorso, la società ha superato le stime del quarto trimestre e ha registrato un fatturato record. Inoltre, la direzione prevede un’accelerazione della crescita per l’anno prossimo, guidata dalla forte domanda in mercati come i veicoli medici portatili, la casa intelligente, l’industria, l’automazione, l’energia solare e i veicoli elettrici.

Alla fine del quarto trimestre, rispetto ai 26 fondi del terzo trimestre. Millennium Management è il principale azionista dell’azienda, con 17,3 milioni di azioni, per un valore di 23,9 milioni di dollari.

6. Taiwan Semiconductor Manufacturing Company Limited ( NYSE: TSM )

- Numero di hedge fund che hanno investito in questa azione: 72

Con sede a HsinChu, Taiwan, Taiwan Semiconductor Manufacturing Company Limited produce e fornisce semiconduttori e circuiti integrati ai mercati delle comunicazioni, dei consumatori e industriali.

Anno fiscale 2023 (conclusosi il 31 dicembre 2023):

- Ricavi: $56,8 miliardi, +26% anno su anno

- Utile netto: $23,3 miliardi, +38% anno su anno

- Margine lordo: 55,7%

- Margine operativo: 38,7%

- Flusso di cassa libero: $27,9 miliardi

Trimestre per trimestre:

| Trimestre | Ricavi (miliardi di $) | Utile netto (miliardi di $) |

|---|---|---|

| Q1 FY23 | 15,7 miliardi | 4,9 miliardi |

| Q2 FY23 | 18,1 miliardi | 5,4 miliardi |

| Q3 FY23 | 19,2 miliardi | 6,1 miliardi |

| Q4 FY23 | 13,8 miliardi | 6,9 miliardi |

- Investimenti in conto capitale: $36,3 miliardi

- Capacità produttiva: 12 milioni di wafer al mese

- Cliente principale: Apple (circa 25% dei ricavi)

TSMC ha registrato un anno fiscale 2023 da record, con un forte aumento dei ricavi e dell’utile netto. La crescita è stata trainata dalla forte domanda di chip semiconduttori, in particolare per i processori mobili e i data center.

La società ha annunciato un piano di investimenti di $36,3 miliardi per aumentare la capacità produttiva e continuare a soddisfare la domanda. TSMC è ben posizionata per continuare a crescere nel lungo termine, grazie alla sua leadership nella produzione di semiconduttori e alla sua base di clienti diversificata.

7. Analog Devices, Inc. ( NASDAQ: ADI )

- Numero di hedge fund che hanno investito in queste azioni: 58

Con sede a Wilmington, Massachusetts, Analog Devices, Inc. è specializzata in prodotti di conversione dati, tecnologie di elaborazione del segnale e applicazioni di gestione dell’alimentazione. A febbraio, la società ha registrato un fatturato di 50 milioni di dollari e un aumento di 0,12 dollari in EPS ( utile per azione ) per il primo trimestre fiscale, trainato da una crescita su vasta scala in tutti i mercati finali.

Per avere un’idea di chi ha veramente il controllo di Analog Devices, Inc. ( NASDAQ:ADI ), è importante comprendere la struttura proprietaria dell’azienda. Il gruppo che detiene il maggior numero di azioni della società, circa l’89% per la precisione, è quello delle istituzioni. In altre parole, il gruppo affronta il massimo potenziale di rialzo (o rischio di ribasso).

- Ricavi: $12,3 miliardi, +2% anno su anno

- Utile per azione: $10,09, +5% anno su anno

- Margine lordo: 63,7%

- Margine operativo: 35,8%

- Flusso di cassa libero: $4,2 miliardi

Trimestre per trimestre:

| Trimestre | Ricavi (miliardi di $) | Utile per azione |

|---|---|---|

| Q1 FY23 | 2,5 miliardi | 1,73 dollari |

| Q2 FY23 | 2,9 miliardi | 1,92 dollari |

| Q3 FY23 | 3,1 miliardi | 1,74 dollari |

| Q4 FY23 | 3,8 miliardi | 2,70 dollari |

Altri dati di interesse:

- Dividendo annuale: $2,20 per azione

- Rendimento del dividendo: 2,2%

- P/E ratio: 30,7

Analog Devices ha registrato un anno fiscale 2023 solido, con un aumento dei ricavi e dell’utile per azione. La crescita è stata trainata dalla forte domanda di semiconduttori in diversi settori finali, tra cui l’industriale, l’automotive e le comunicazioni.

La società ha anche generato un forte flusso di cassa libero, che ha utilizzato per aumentare il dividendo e ridurre il debito. Analog Devices è ben posizionata per continuare a crescere nel lungo termine, grazie alla sua leadership nei semiconduttori analogici e alla sua diversificazione di mercato.

8. Microchip Technology Incorporated ( NASDAQ: MCHP )

- Numero di hedge fund che detengono questa azione: 45

Con sede a Chandler, Arizona, Microchip Technology Incorporated sviluppa, produce e vende microcontrollori, circuiti integrati analogici e Flash-IP per i mercati automobilistico, industriale, aerospaziale e delle comunicazioni nelle Americhe, in Europa e in Asia. La società ha registrato entrate in linea e un battito di 0,04 in EPS nel terzo trimestre fiscale, trainata dalla continua forza nei mercati automobilistico, industriale e di consumo. Negli ultimi 10 trimestri da quando ha concluso l’acquisizione di Microsemi, Microchip è stata in grado di aumentare il proprio dividendo oltre a pagare 3,24 miliardi di debito su oltre 8 miliardi di dollari di debito contratto in relazione all’acquisizione. La società ha aumentato il suo dividendo del 5,8% nel trimestre in corso.

9. Texas Instruments Incorporated ( NASDAQ: TXN )

- Numero di hedge fund che ha investito in questa azienda di semiconduttori: 56

Con sede a Dallas, Texas, Texas Instruments Incorporated è un’azienda leader nella progettazione, produzione e vendita di semiconduttori per progettisti e produttori di elettronica a livello globale.

Ultimi dati Texas Instruments – Ultimo trimestre (Q4 FY23)

Riassunto:

- Ricavi: $4.83 miliardi, -11% anno su anno

- EPS: $1.82, -21% anno su anno

- Gross margin: 65.4%

- Industriale: $2.7 miliardi di ricavi, -14% anno su anno

- Automotive: $1.3 miliardi di ricavi, -9% anno su anno

- Consumer Electronics: $831 milioni di ricavi, -10% anno su anno

Altri dati importanti:

- Flusso di cassa libero: $1.6 miliardi

- Riduzione del debito: $1.0 miliardi

- Aumento del dividendo trimestrale: +8%

- Guidance per il Q1 FY24: $4.55 miliardi di ricavi

Fonti:

- Texas Instruments Q4 FY23 Earnings Release:

10. Broadcom Inc. ( NASDAQ: AVGO )

- Hedge fund che hanno comprato azioni di questa azienda di semiconduttori: 59

Con sede a San Jose, California, Broadcom Inc. è il principale progettista, sviluppatore e fornitore di prodotti e soluzioni software per semiconduttori e infrastruttura a livello globale. L’azienda serve i mercati wireless, di rete, aziendale, a banda larga, di archiviazione e industriale.

-Broadcom Inc.(NASDAQ:AVGO), leader di mercato nel software aziendale per infrastrutture critiche, ha annunciato oggi la disponibilità di una nuova soluzione che consente alle aziende di archiviare i propri dati mainframe ovunque scelgano, incluso il cloud. La soluzione di archiviazione flessibile CA 1 di Broadcom offre opzioni di archiviazione dei dati mainframe sicure ed economiche per ambienti IT ibridi, consentendo ai clienti di ottenere notevoli risparmi sui costi e proteggersi dal ransomware.

“Il cloud ibrido promette flessibilità ed efficienza dei costi per le aziende oggi e in futuro”, ha affermatoGreg Lotto, vicepresidente senior e direttore generale, divisione software mainframe, Broadcom. “Stiamo collaborando a stretto contatto con i clienti e stiamo offrendo nuove funzionalità significative all’interno dei prodotti in modo che possano integrare perfettamente il mainframe con il cloud. Il bello di CA 1 Flexible Storage è che, se i clienti mainframe desiderano utilizzare lo storage commodity nel loro data center o scrivere nel cloud, on-prem o off, possono farlo, senza modifiche alle loro operazioni quotidiane o applicazioni”.

Gestione della crescita esplosiva dei dati

La capacità di storage installata per le aziende sta crescendo di oltre il 27% all’anno. I budget IT sono messi alla prova da questo livello di crescita. I team di storage che sono stati frustrati dalle opzioni limitate e costose ora hanno nuove alternative per il successo. In genere, un petabyte di storage costa alle aziende$ 1,4 milioniogni anno quando viene memorizzato su nastro nei loro locali. Lo spostamento di dati selezionati nell’archiviazione cloud può far risparmiare fino al 95% di questo costo ogni anno.

“Con l’aumento dei volumi e dei costi di archiviazione dei dati, questa soluzione è opportuna per la nostra azienda”, ha affermatoRick Laneau,GM, Tecnologie dell’informazione,Scuole pubbliche della contea di Hillsborough. “Saremo in grado di riprogettare la nostra strategia di storage mainframe per includere il cloud in modo significativo, risparmiando sui costi di storage e rispettando le policy di conservazione dei dati: è una vittoria a tutto tondo per noi”.

“Con CA 1 Flexible Storage, i clienti hanno la possibilità di utilizzare il cloud storage a un costo potenzialmente inferiore rispetto ai sistemi on-premise, ma con la sicurezza richiesta per i dati aziendali. La semplicità di implementazione della soluzione CA 1 è fondamentale per le operazioni aziendali, mirando all’archiviazione cloud senza impatto operativo, consentendo ai clienti di realizzare rapidamente il valore economico. Le organizzazioni IT si sforzano di ottenere di più con risorse limitate e CA 1 Flexible Storage è una soluzione preziosa per raggiungere questo obiettivo”, ha affermatoRandy Kern, stratega senior,Gruppo di Valutatori.

11. NVIDIA Corporation (NASDAQ: NVDA )

- Hedge fund che hanno azioni della NVDIA: 88

Con sede a Santa Clara, California, NVIDIA Corporation opera come progettista di unità di elaborazione grafica per i dispositivi di gioco e fornisce anche processori su unità chip per il mercato del mobile computing. I prodotti dell’azienda sono utilizzati anche nella visualizzazione professionale e nei mercati automobilistici.

Ultimi dati Nvidia – Ultimo trimestre (Q4 FY23)

Data di riferimento: 14 Marzo 2024

Riassunto:

- Ricavi: $9.34 miliardi, +21% anno su anno

- EPS: $1.32, +41% anno su anno

- Gross margin: 65.9%

- Data center: $3.8 miliardi di ricavi, +41% anno su anno

- Gaming: $6.5 miliardi di ricavi, +13% anno su anno

- Automotive: $226 milioni di ricavi, +45% anno su anno

- Cash e investimenti a breve termine: $23.5 miliardi

Altri dati importanti:

- Flusso di cassa libero: $3.3 miliardi

- Riduzione del debito: $2.5 miliardi

- Aumento del dividendo trimestrale: +10%

- Guidance per il Q1 FY24: $8.1 miliardi di ricavi

NVIDIA pagherà il prossimo dividendo annuale in 0,1468 € per azione.

13. Applied Materials Inc ( NASDAQ: AMAT )

- Numero di hedge fund che ha comprato azioni di questa azienda: 61

Con sede a Santa Clara, California, Applied Materials, Inc. fornisce apparecchiature di produzione, software e servizi ai settori dei semiconduttori e dei display.

Applied Materials, Inc. ( NASDAQ:AMAT) ha dichiarato un dividendo trimestrale lunedì 12 dicembre, riporta RTT News . Gli azionisti registrati giovedì 23 febbraio riceveranno un dividendo di 0,26 per azione dal fornitore di attrezzature di produzione giovedì 16 marzo. Ciò rappresenta un dividendo annualizzato di $ 1,04 e un rendimento da dividendi dello 0,95%.

I risultati di Applied Materials mostrano un rallentamento del mercato dei semiconduttori

Applied Materials ha aumentato il pagamento dei dividendi in media del 6,3% annuo negli ultimi tre anni e ha aumentato il dividendo ogni anno negli ultimi 5 anni. Applied Materials ha un payout ratio del 15,3% che indica che il suo dividendo è sufficientemente coperto dagli utili. Gli analisti di ricerca prevedono che Applied Materials guadagnerà $ 6,64 per azione il prossimo anno, il che significa che la società dovrebbe continuare a essere in grado di coprire il suo dividendo annuale di $ 1,04 con un rapporto di pagamento futuro previsto del 15,7%.

Prestazioni dei prezzi dei Applied Materials

Le azioni del titolo AMAT sono salite di $ 2,03 durante le negoziazioni di metà giornata di lunedì, raggiungendo $ 109,37. 4.830.530 azioni scambiate a mano, rispetto al suo volume medio di 8.079.261. Applied Materials ha un minimo di dodici mesi di $ 71,12 e un massimo di dodici mesi di $ 167,06. L’azienda ha una capitalizzazione di mercato di 94,09 miliardi di dollari, un rapporto prezzo/utili di 14,39, un rapporto prezzo/utili/crescita di 1,71 e un beta di 1,55. La media mobile semplice a 50 giorni della società è di $ 94,41 e la sua media mobile semplice a 200 giorni è di $ 96,94. La società ha un rapporto debito/capitale proprio di 0,45, un rapporto rapido di 1,35 e un rapporto corrente di 2,16.

Applied Materials immagazzinano una catena di approvvigionamento per riprendere il gioco

Applied Materials ( NASDAQ:AMAT – Get Rating ) ha pubblicato l’ultima volta i risultati degli utili trimestrali giovedì 17 novembre. Il fornitore di apparecchiature di produzione ha registrato utili per azione (EPS) di $ 2,03 per il trimestre, superando la stima di consenso di $ 1,72 di $ 0,31. Applied Materials ha registrato un rendimento del capitale proprio del 56,62% e un margine netto del 25,31%. La società ha registrato un fatturato di 6,75 miliardi di dollari per il trimestre, rispetto alle aspettative degli analisti di 6,44 miliardi di dollari. Nello stesso periodo dell’anno scorso, l’azienda ha guadagnato $ 1,94 EPS. I ricavi dell’azienda per il trimestre sono aumentati del 10,2% su base annua. Come gruppo, gli analisti della ricerca azionaria prevedono che Applied Materials registrerà un utile per azione di 6,84 per l’anno in corso.

Gli hedge fund pesano su Applied Materials

Gli investitori istituzionali hanno recentemente acquistato e venduto azioni del titolo. Cowa LLC ha acquistato una nuova posizione in Applied Materials durante il primo trimestre del valore di circa $ 76.000. Salem Investment Counselors Inc. ha aumentato le proprie partecipazioni in Applied Materials del 150,7% durante il primo trimestre. Salem Investment Counselors Inc. ora possiede 722 azioni del fornitore di attrezzature di produzione del valore di 95.000 dollari dopo aver acquistato altre 434 azioni nell’ultimo trimestre. Range Financial Group LLC ha acquistato una nuova posizione in Applied Materials durante il primo trimestre del valore di circa $ 210.000. Stevens Capital Management LP ha acquistato una nuova posizione in Applied Materials durante il primo trimestre del valore di circa 253.000. Infine, Dynamic Technology Lab Private Ltd ha acquistato una nuova posizione in Applied Materials durante il primo trimestre del valore di circa $261.000. dollari.

L’analista di Wall Street interviene

Gli investitori stanno raccogliendo un segnale di acquisto sulle azioni dei materiali alleati

Diverse società di ricerca hanno recentemente valutato AMAT. Barclays ha aumentato il proprio obiettivo di prezzo su Applied Materials da $ 70,00 a $ 80,00 e ha assegnato al titolo un rating di “peso uguale” in una nota di ricerca venerdì 18 novembre. Lunedì 21 novembre, il gruppo Goldman Sachs ha aumentato il proprio obiettivo di prezzo sui materiali applicati a $ 105,00 in una nota di ricerca. Mercoledì 30 novembre UBS Group ha aumentato il proprio obiettivo di prezzo su Applied Materials da $ 98,00 a $ 120,00 e ha assegnato al titolo un rating “neutrale” in una nota di ricerca. Venerdì 18 novembre Susquehanna Bancshares ha aumentato il proprio obiettivo di prezzo sui materiali applicati da $ 80,00 a $ 92,00 in una nota di ricerca. Infine StockNews.comha abbassato Applied Materials da un rating “buy” a un rating “hold” in una nota di ricerca sabato 15 ottobre. Nove analisti di ricerca hanno valutato il titolo con un rating hold e venti hanno assegnato un rating buy alla società. Secondo MarketBeat.com, Applied Materials ha attualmente una valutazione di consenso di “Acquisto moderato” e un obiettivo di prezzo di consenso di $ 121,65

14. Cohu: rialzo implicito del 71%

Cohu ( NASDAQ:COHU ) non è una tipica azienda di semiconduttori. Non produce chip per computer avanzati in sé, ma fornisce piuttosto apparecchiature di test e manipolazione critiche che sono essenziali per il processo di produzione. In quanto tale, la sua base di clienti è composta da alcuni dei più grandi produttori di chip al mondo.

Da quando la pandemia ha innescato la chiusura della produzione in tutto il mondo nel 2020 e in parte nel 2021, i produttori di semiconduttori hanno dovuto combattere un significativo arretrato della domanda. Per alleviarli, stanno espandendo la capacità e questo sta spingendo la domanda per le attrezzature di Cohu, in particolare la sua piattaforma di ispezione Neon. Neon è specificamente progettato per gestire alcuni dei chip più piccoli del settore, che vengono utilizzati nelle applicazioni automobilistiche per alimentare funzionalità e sensori digitali nei nuovi veicoli.

Il segmento automobilistico è ora il più grande di Cohu, rappresentando il 20% delle entrate totali, poiché l’industria è stata paralizzata dalla carenza di chip che hanno limitato l’offerta e stimolato un rapido aumento dei prezzi delle auto .

15. Micron Technologies: rialzo implicito del 74%

Micron Technology ( NASDAQ:MU ) produce memoria e chip di archiviazione all’avanguardia con un focus sui data center, ma sta anche sviluppando semiconduttori per tecnologie emergenti come la rete 5G e per i veicoli elettrici.

Man mano che sempre più aziende migrano le proprie operazioni online, di conseguenza creano quantità crescenti di dati. Questi dati aggiunti richiedono un’infrastruttura avanzata per l’archiviazione e la gestione, in particolare per le aziende che si affidano ai propri clienti che consumano dati come modello di business. Ad esempio, il gigante dei social media Meta Platforms , precedentemente noto come Facebook, gestisce 18 data center in tutto il mondo, che coprono quasi 40 milioni di piedi quadrati di server warehousing.

Mentre le aziende come Meta possono permettersi di possedere e mantenere le proprie sedi, le aziende più piccole spesso esternalizzano le loro esigenze di data center. Poiché questa accessibilità è migliorata, la domanda è cresciuta.

Come Cohu, le azioni Micron vengono scambiate con uno sconto sull’ETF iShares Semiconductor. Sulla base di guadagni previsti per l’anno fiscale 2022 di $ 8,93 e un prezzo delle azioni di 94 dollari, le azioni di Micron vengono scambiate a un multiplo forward price-to-earn di 10, quindi dovrebbe più che triplicare per raggiungere un multiplo comparabile di 33.

Ciò rende l’obiettivo di prezzo di $ 165 di Rosenblatt Securities un aspetto prudente, ma comunque il guadagno del 74% da qui è sufficiente per potenziare il tuo portafoglio nel nuovo anno.

Novità importanti sui semiconduttori:

Altri titoli di settori in crescita:

- Azioni Intelligenza artificiale

- Realtà virtuale

- Tecnologie energetiche

- Idrogeno

- Energia Eolica

- Energia Rinnovabile

- Energia solare

- Celle a combustibile

- Colonnine di ricarica elettrica per auto

- petroliferi

- Biotech

- Farmaceutici

- Tecnologici

- Software

- Fintech

- aziende legate al Bitcoin

- Videogiochi

- Spazio

- Cybersecurity

- Marijuana

- Migliori titoli tecnologici febbraio