Dove investire nel 2024 se non nell’asset tecnologico più importante per la Nostra società: microchip o meglio i semiconduttori?

Nell’ultimo anno i migliori titoli di semiconduttori sono stati colpiti da colpi di scena che hanno sconvolto il settore. L’importanza dei microchip oggi la possiamo equiparare a quella dei cuscinetti a sfera nel 1900. Oggi come allora per fare il 90% del materiale tecnologico servono semiconduttori, dalle auto ai telefonini, a tutti gli altri mezi di trqasporto e comunicazione devono averne almeno uno o più. Esattamente come nel 1900 ogni costruione meccanica aveva bisogno dei cuscinetti a sfera, dalle ruote delle auto ai motori, rendendo questo seminlavorato non solo indispensabile ma molto ricercato in quanto molto difficile da care.

Prendiamo ad esempio la guerra tecnologica dell’amministrazione Biden contro la Cina, che impedisce al Paese di acquistare chip e attrezzature avanzati dagli Stati Uniti. Inoltre, i blocchi cinesi legati al COVID nelle città chiave in cui risiedono le fabbriche di chip hanno aggiunto tensione a una catena di approvvigionamento già interrotta. E quando i problemi logistici hanno cominciato ad allentarsi, anche la domanda di chip, che aveva raggiunto il picco durante la pandemia, ha iniziato a diminuire.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

A ciò si aggiunge il prevalente sentimento economico negativo dovuto all’aumento dei tassi di interesse da parte della Fed .

Restano catalizzatori positivi per i titoli dei semiconduttori

Tuttavia, il panorama dei semiconduttori ha mostrato segni di stabilizzazione. E molti degli stessi potenziali fattori trainanti per i titoli di semiconduttori che sono stati in atto negli ultimi anni sono ancora rilevanti, vale a dire la trasformazione del mercato automobilistico verso i veicoli elettrici (EV) e l’espansione del 5G.

C’è anche la continua digitalizzazione delle economie industriali, che guida la crescita del cloud computing, che spinge la spesa per i data center, che spinge la domanda di un numero sempre maggiore di semiconduttori. L’allentamento dei problemi legati alla catena di approvvigionamento potrebbe riportare l’attenzione su questi catalizzatori il prossimo anno.

A ciò si aggiunge l’intelligenza artificiale (AI), che quest’anno è stata un importante catalizzatore positivo per numerosi titoli. Si prevede che anche la crescita dell’IA continuerà. Secondo una stima dell’International Data Corporation (IDC) , il mercato dell’intelligenza artificiale dovrebbe aumentare da 118 miliardi di dollari nel 2022 a 300 miliardi di dollari entro il 2026.

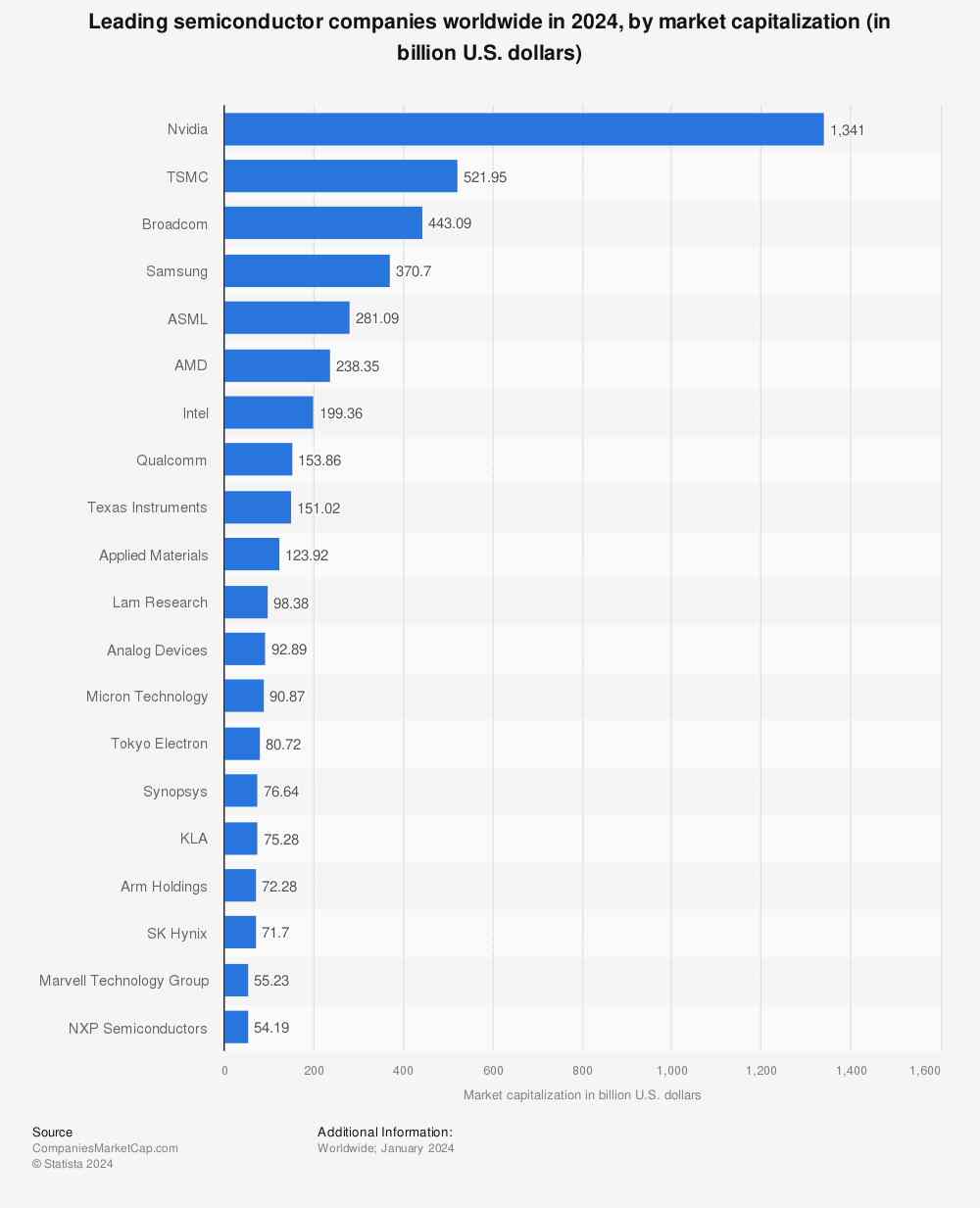

Le più grandi aziende di semiconduttori per capitalizzazione ( 2024)

Come abbiamo scelto i migliori titoli di semiconduttori

Già avevamo fatto un articolo sui migliori titoli di semiconduttori, prendendo in considerzione alcune delle azioni più conosciute.

Quello della ripartenza post-covid è stato sicuramente uno degli anni più difficili per i titoli dei semiconduttori negli ultimi tempi. Ma per gli investitori intrepidi, ha anche creato una delle più grandi opportunità di acquisto di sempre, soprattutto perché molti titoli hanno registrato un forte rimbalzo negli ultimi mesi.

Ho utilizzato la nostra esperienza nell’analisi quantitativa per identificare i migliori titoli da acquistare tra i semiconduttori, cercando aziende che siano semplicemente fondamentalmente superiori, con posizioni di leadership nei mercati finali in crescita.

Ho incluso anche i produttori di chip che offrono un po’ di linfa ai selezionatori di titoli che amano cercare opportunità sotto la superficie.

Con questo in mente, ecco cinque dei migliori titoli di semiconduttori da acquistare adesso.

I dati risalgono al 17 novembre. I rendimenti da dividendi vengono calcolati annualizzando il pagamento più recente e dividendo per il prezzo delle azioni.

Leggi anche: Outlook 2024 azioni o obbligazioni? –

Migliori Azioni di Semiconduttori 2024:

1. Marvell Technology MRVL

- Valore di mercato: 38,0 miliardi di dollari

- Rendimento da dividendi: 0,4%

Tutto sembra muoversi nella giusta direzione in Marvell Technology ( MRVL ), compreso il prezzo delle azioni che è aumentato di circa il 50% negli ultimi 10 mesi circa. Fuori dalle classifiche dei prezzi, anche l’azienda – che produce semiconduttori per l’archiviazione dei dati, le comunicazioni e i mercati di consumo – sta mantenendo la propria posizione.

Marvell ha riportato risultati migliori del previsto nel secondo trimestre dell’anno fiscale 2024. La società ha registrato un fatturato di 1,34 miliardi di dollari, in calo del 12% su base annua ma superiore agli 1,32 miliardi di dollari riportati nel primo trimestre fiscale. Per il semestre terminato il 29 luglio, MRVL ha registrato un fatturato di 2,66 miliardi di dollari.

MRVL non è immune alle difficoltà incontrate dall’industria dei semilavorati, come l’indebolimento della domanda nel settore dei beni di consumo, ma è riuscita a mantenere la crescita in altri mercati finali. Ciò è particolarmente vero nel settore automobilistico/industriale, dove i ricavi sono aumentati del 32% su base annua.

Quando si guarda Marvell, o, del resto, la maggior parte dei titoli tecnologici , l’utile per azione non è sempre la migliore misura del successo. Uno sguardo al rendiconto dei flussi di cassa di Marvell mostra che i compensi basati su azioni, il deprezzamento e l’ammortamento dei beni immateriali hanno totalizzato 500 milioni di dollari per il trimestre più recente, una cifra che fa impallidire una perdita netta dichiarata di 207 milioni di dollari.

Degno di nota è anche l’impegno dell’azienda in ricerca e sviluppo, che ha speso quasi 475 milioni di dollari nell’ultimo trimestre. Chiaramente, MRVL guarda al futuro, anche se resta difficile discernere quale sarà il futuro, al di là della continua, anche se discontinua, espansione.

2. KLA

- Valore di mercato: 74,0 miliardi di dollari

- Rendimento da dividendi: 1,1%

Il motivo per investire in azioni KLA ( KLA ), che offre soluzioni per la produzione di semiconduttori, è semplice: fondamentali e prospettive del settore. Ed è uno che rimane intatto dopo il rapporto sugli utili fiscali del primo trimestre della società.

I ricavi di 2,4 miliardi di dollari e gli utili GAAP di 5,41 dollari per azione si collocano nella fascia alta dell’intervallo di orientamento di KLA.

La società vanta un bilancio dignitoso con una buona liquidità e il flusso di cassa operativo ha superato i 3,54 miliardi di dollari su base 12 mesi nel primo trimestre fiscale. Il flusso di cassa libero di KLA (contanti derivanti dalle operazioni meno spese in conto capitale) è arrivato a 815,7 milioni di dollari su base trimestrale.

Questi solidi fondamentali hanno aiutato le azioni KLAC a sovraperformare i loro colleghi titoli di semiconduttori negli ultimi mesi. Le azioni sono aumentate del 46% negli ultimi 12 mesi (di più se si include il dividendo dell’1,1%), rispetto all’ETF iShares Semiconductor ( SOXX ), che è aumentato del 39%.

Tuttavia, questa non è una costellazione del tutto logica. Le società di fornitura di semiconduttori si trovano ad affrontare una grande concentrazione poiché esiste un numero limitato di clienti abbastanza grandi da servire le fonderie e le società collegate. Pertanto, quando uno o tutti questi clienti si trovano ad affrontare problemi, ciò può significare problemi anche per KLA.

Ciononostante, un sicuro segno di fiducia da parte del management – o arroganza – è l’uso della liquidità da parte di KLA, la cui spesa maggiore è stata per il riacquisto di azioni proprie della società e il pagamento dei dividendi agli azionisti, pari al 78% del flusso di cassa libero. Nel complesso, KLA ha restituito agli azionisti un totale di 636,9 milioni di dollari nei tre mesi terminati il 30 settembre. Per una società con una capitalizzazione di mercato di circa 74 miliardi di dollari, si tratta di una cifra elevata.

E dietro la forza finanziaria e lo slancio degli utili c’è la crescente domanda di semiconduttori in tutto il mondo sotto forma di uno-due. Oltre alla mobilitazione dei governi per aumentare la produzione come mezzo per svezzare le loro economie dalla dipendenza dai giganti dei chip sudcoreani e taiwanesi Samsung e Taiwan Semiconductor ( TSM ), la digitalizzazione della vita quotidiana sta inserendo chip in tutto, dai campanelli ai sistemi automobilistici.

Tutto ciò rende KLAC uno dei migliori titoli di semiconduttori per il futuro.

3. Nvidia

- Valore di mercato: 1,21 trilioni di dollari

- Rendimento da dividendi: 0,03%

Le azioni di Nvidia ( NVDA ) hanno toccato il fondo vicino al prezzo di $ 100 per azione nell’ottobre 2022, dopo che il governo degli Stati Uniti ha avviato nuove restrizioni sulle esportazioni di chip verso la Cina. Da allora NVDA ha trovato la sua base grazie al fermento che circonda l’intelligenza artificiale (AI) e da allora è quadruplicata.

Per il suo rapporto del secondo trimestre fiscale 2024, Nvidia ha battuto facilmente le stime di ricavi e utili per azione degli analisti. Le sue entrate sono raddoppiate di anno in anno e sono aumentate dell’88% rispetto al trimestre precedente.

La divisione automobilistica dell’azienda ha riportato un calo delle vendite del 15% su base annua nel suo rapporto del secondo trimestre. La sua divisione data center rimane tuttavia forte, grazie all’intelligenza artificiale, con un fatturato di 10,3 miliardi di dollari, in crescita del 171% rispetto al dato di un anno fa: un lato positivo per gli investitori poiché il data center rappresenta il 76% dei ricavi del secondo trimestre di NVDA per mercato finale. Il gaming, invece, rappresenta solo il 2%.

E mentre molte aziende produttrici di chip sono state colpite dai controlli sulle esportazioni statunitensi che hanno influenzato la domanda delle aziende cinesi, Nvidia afferma di non credere che le restrizioni avranno un impatto significativo sui suoi risultati finanziari a breve termine.

Nvidia ha fondamentali solidi e non solo rimane uno dei migliori titoli di semiconduttori, ma rimane senza dubbio il miglior titolo di intelligenza artificiale tra i suoi concorrenti.

4. Kulicke e Soffa Industries

- Valore di mercato: 2,9 miliardi di dollari

- Rendimento da dividendi: 1,5%

Kulicke e Soffa Industries ( KLIC ), che fornisce attrezzature e servizi per la produzione di semiconduttori, hanno ottenuto risultati stellari nel 2021. Questi confronti hanno fatto sì che i risultati più recenti non sembrassero altrettanto buoni.

Nella sua relazione fiscale del quarto trimestre conclusasi il 30 settembre, la società ha riportato diminuzioni anno su anno rispettivamente del 29% e del 64% nei ricavi e nell’utile netto. In aggiunta al dolore, gli utili per azione sono scesi del 63%.

Il titolo ha anche perso il favore di diversi analisti, soffrendo di tagli alle stime degli utili. Ciò, combinato con un panorama ribassista, ha reso possibile una dura slittata delle azioni KLIC, che hanno perso quasi il 32% dal 1 agosto al 25 ottobre. Ma da allora il titolo è aumentato di circa il 24%.

Kulicke e Soffa si trovano ad affrontare un rischio di concentrazione in cui relativamente pochi clienti possono avere un impatto sproporzionato sugli utili e, se si vende a produttori di semiconduttori e società correlate, non ci sono molti clienti da avere. Nel 2021 e nel 2022, KLIC aveva clienti che rappresentavano circa il 17% delle vendite ogni anno.

Tuttavia, le linee guida fiscali della società per il secondo trimestre suggeriscono che il management si aspetta un “moderato miglioramento della domanda” nel secondo trimestre e una ripresa fiscale più forte per il 2024, afferma l’ analista di Needham Charles Shi (Hold).

Per ampliare il proprio portafoglio di prodotti e rafforzare le proprie capacità, all’inizio del 2023 KLIC ha acquisito il produttore di apparecchiature di microerogazione ad alta precisione, Advanced Jet Automation. L’acquisizione consentirà a Kulicke e Soffa di attingere al mercato delle apparecchiature di distribuzione da 2 miliardi di dollari e potrebbe costituire un fattore di crescita a lungo termine.

KLIC è una solida scelta tra i titoli di semiconduttori anche per gli investitori che investono in reddito. Il rendimento è di circa l’1,5% e la società ha registrato una crescita media annua dei dividendi di circa il 30% dal 2018, quando è stata istituita.

5. SiTime

- Valore di mercato: 2,7 miliardi di dollari

- Rendimento da dividendi: N/A

SiTime ( SITM ) produce prodotti di cronometraggio a base di silicio da utilizzare in apparecchiature elettroniche, dai telefoni cellulari alla grafica e alle carte d’identità. Il timing è fondamentale per il funzionamento dell’elaborazione digitale e quanti più ambienti possono essere utilizzati con dispositivi di timing basati sul silicio, anziché al quarzo, tanto più aree di elaborazione avanzata possono essere implementate. Il tempismo, come si suol dire, è tutto.

L’azienda stima che oggi ci siano da uno a due chip di temporizzazione per dispositivo, creando un mercato di 40 miliardi di unità. Ma questo numero raggiungerà i 125 miliardi di unità nel 2030 man mano che le applicazioni di temporizzazione basate sul silicio proliferano e i consumatori e le industrie possiedono più dispositivi connessi.

SITM ha dimostrato uno slancio significativo nel corso del 2021, con ricavi raddoppiati da 36 milioni di dollari nel primo trimestre dell’anno a 76 milioni di dollari nel quarto trimestre. Sebbene le entrate siano diminuite nel 2022, quest’anno si sono stabilizzate. SiTime, ad esempio, ha recentemente riportato un fatturato del terzo trimestre pari a 35,5 milioni di dollari, in crescita del 28,1% su base trimestrale.

“[Rimaniamo] incoraggiati dalla crescita sequenziale trimestre su trimestre che SITM ha mostrato nel terzo trimestre (e anticipato nel quarto trimestre), lasciandoci cautamente ottimisti sul fatto che la società sia andata oltre il minimo a breve termine”, afferma Tore Svanberg, analista di Stifel (Acquista).

Nel garantire gli investitori, SITM rileva i successi di progettazione, la sua posizione di leadership e l’attività di quotazione, che sono importanti. Ma prezzi migliori e più affari ripetuti, entrambi i quali SiTime è nella posizione di realizzare, potrebbero essere ciò che sposta l’ago delle vendite e degli utili.

SITM è un titolo a piccola capitalizzazione e le piccole aziende possono essere colpite da circostanze ben al di fuori del loro controllo. E anche se questo potrebbe essere il caso di SiTime, per chi crede nei semilavorati, nel mercato dei tempi e nel posto di SiTime in esso, SITM è uno dei migliori titoli di semiconduttori in circolazione.

Apri il tuo Conto Trading Fineco

Accedi a piattaforme professionali, analisi in tempo reale e oltre 20.000 strumenti finanziari da un’unica interfaccia. Zero costi di apertura, massima affidabilità.

Pubblicità di affiliazione – Economia Italiacom può ricevere una commissione se apri un conto tramite questo link, senza alcun costo per te. Investire comporta rischi: informati bene prima di operare.