Il finanziamento auto con maxirata, noto anche come finanziamento con valore futuro garantito (VFG) o balloon payment, prevede una struttura di pagamento in cui le rate mensili iniziali sono relativamente basse, mentre l’ultima rata (la maxirata) è significativamente più alta. Questa opzione di PRESTITO può essere conveniente in determinate circostanze, ma è importante valutare attentamente i pro e i contro prima di decidere.

Vantaggi

- Rate Mensili Più Basse: Le rate mensili sono generalmente più basse rispetto a un finanziamento tradizionale, rendendo più accessibile l’auto nei primi anni.

- Flessibilità alla Scadenza: Alla fine del contratto, spesso hai diverse opzioni:

- Pagare la maxirata finale e diventare proprietario dell’auto.

- Restituire l’auto al concessionario e non pagare la maxirata (spesso soggetto a condizioni di chilometraggio e usura).

- Rifinanziare la maxirata con un nuovo prestito.

- Veicoli Nuovi e Aggiornati: È una buona opzione se desideri cambiare frequentemente auto, poiché puoi semplicemente restituire l’auto alla fine del periodo di finanziamento e prendere un nuovo modello.

Svantaggi

- Costi Totali Più Elevati: Alla fine, potresti pagare di più rispetto a un finanziamento tradizionale, soprattutto se decidi di rifinanziare la maxirata.

- Maxirata Finale: La maxirata può essere un peso finanziario significativo, e devi essere preparato a coprirla o ad avere un piano chiaro per la sua gestione.

- Chilometraggio e Usura: Se scegli di restituire l’auto, potrebbe essere soggetta a rigorosi controlli di chilometraggio e usura, con possibili costi aggiuntivi se non rispetti i termini.

Considerazioni

- Pianificazione Finanziaria: È cruciale avere un piano chiaro su come gestirai la maxirata finale. Se prevedi di tenere l’auto, assicurati di poter coprire la maxirata.

- Valutazione del Veicolo: Considera la velocità di deprezzamento del veicolo. Un’auto che mantiene bene il suo valore può rendere questa opzione più conveniente.

- Confronto delle Offerte: Confronta diverse offerte di finanziamento, inclusi i tassi di interesse e le condizioni della maxirata, per assicurarti di ottenere la migliore opzione per le tue esigenze.

In sintesi, il finanziamento auto con maxirata può essere conveniente se desideri avere rate mensili più basse e una certa flessibilità alla scadenza del contratto. Tuttavia, richiede una pianificazione finanziaria attenta e la consapevolezza dei potenziali costi aggiuntivi.

I costi oltre le normali rate

Quando consideri un finanziamento auto con maxirata, è importante essere consapevoli dei vari costi aggiuntivi che possono sorgere oltre la normale rata mensile. Ecco una panoramica dei principali costi che potresti dover affrontare:

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

1. Interessi sul Finanziamento

I tassi di interesse sul finanziamento influenzeranno l’importo totale che pagherai per l’auto. Anche se le rate mensili possono essere più basse, il tasso di interesse può essere più alto rispetto ad altri tipi di finanziamento.

2. Assicurazione Auto

Spesso, le compagnie finanziarie richiedono che l’auto sia coperta da un’assicurazione completa (full coverage), che può essere più costosa rispetto a una semplice responsabilità civile.

3. Manutenzione e Riparazioni

Se restituisci l’auto alla fine del contratto, dovrai rispettare le condizioni di usura e manutenzione. Eventuali riparazioni necessarie per riportare l’auto in condizioni accettabili potrebbero essere a tuo carico.

4. Penali per Chilometraggio

I contratti di finanziamento con maxirata spesso includono un limite di chilometraggio annuale. Se superi questo limite, potresti dover pagare penali per ogni chilometro extra percorso.

5. Costi di Restituzione

Nel caso in cui decidi di restituire l’auto alla fine del periodo di finanziamento, potrebbero esserci costi di ispezione e restauro per riportare l’auto alle condizioni richieste dal contratto.

6. Spese di Gestione del Finanziamento

Alcune compagnie addebitano spese amministrative o di gestione del finanziamento. Questi costi possono variare a seconda del prestatore.

7. Costi di Rifinanziamento

Se scegli di rifinanziare la maxirata finale, dovrai considerare i costi associati a un nuovo prestito, compresi eventuali tassi di interesse aggiuntivi e spese di apertura del nuovo finanziamento.

8. Eventuali Costi di Estinzione Anticipata

Se decidi di estinguere il finanziamento prima della scadenza del contratto, potresti incorrere in penali per l’estinzione anticipata del prestito.

9. Garanzie Estese e Servizi Aggiuntivi

Alcuni contratti possono includere o offrire opzionalmente garanzie estese, servizi di assistenza stradale o altri benefici, che comportano costi aggiuntivi.

Considerazioni Finali

Quando valuti un finanziamento auto con maxirata, è importante leggere attentamente il contratto e considerare tutti i possibili costi aggiuntivi. Confrontare diverse offerte e condizioni ti aiuterà a scegliere la soluzione più vantaggiosa per le tue esigenze finanziarie.

TAEG giusti e TAEG troppo alti

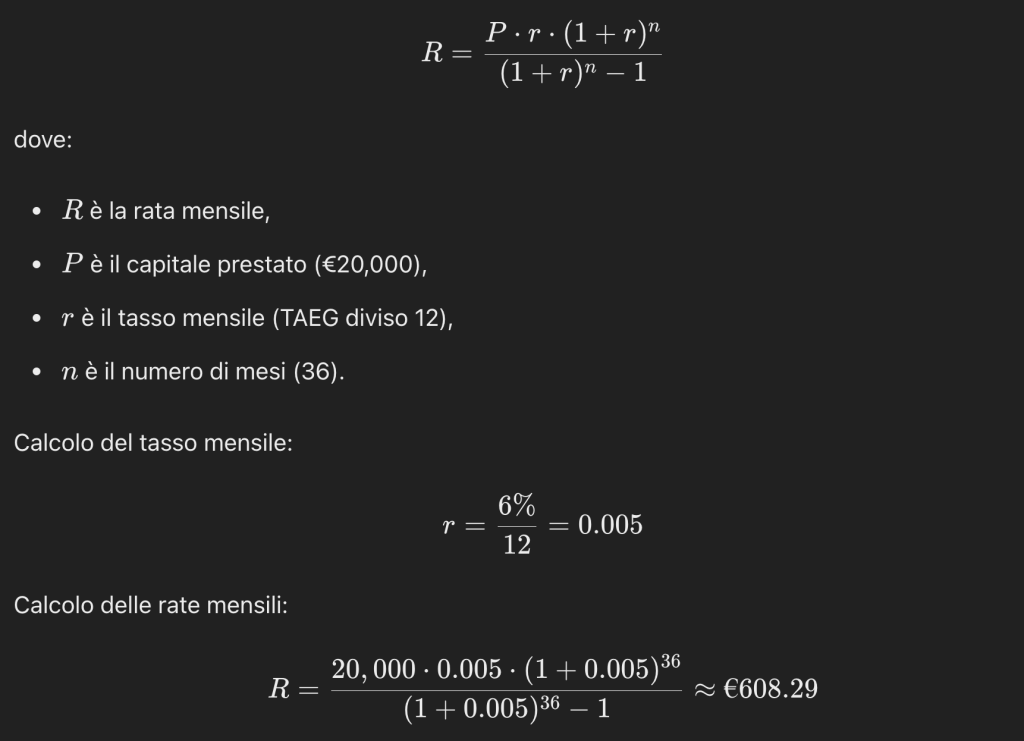

Il TAEG (Tasso Annuo Effettivo Globale) rappresenta il costo totale del finanziamento su base annua, espresso in percentuale, ed include non solo il tasso di interesse nominale ma anche tutte le spese accessorie obbligatorie per ottenere il prestito.

Variazioni del TAEG

Il TAEG può variare notevolmente in base a diversi fattori:

- Tipo di Veicolo: Nuovo o usato.

- Durata del Finanziamento: Durate più brevi possono avere TAEG più alti.

- Affidabilità Creditizia del Richiedente: Un buon credito può garantire tassi più bassi.

- Promozioni e Offerte Speciali: Concessionari e istituti finanziari possono offrire tassi promozionali.

Intervalli Comuni del TAEG

In generale, il TAEG per un finanziamento auto con maxirata può variare tra il 3% e il 15%, ma ci sono casi in cui può essere anche più alto, soprattutto per veicoli usati o se il richiedente ha una bassa affidabilità creditizia. Ecco una suddivisione più dettagliata:

- TAEG Basso (3% – 5%):

- Spesso riservato a veicoli nuovi.

- Richiesto un buon punteggio di credito.

- Offerte promozionali da parte di produttori o concessionari.

- TAEG Medio (6% – 10%):

- Comuni per veicoli usati.

- Disponibile per clienti con credito medio.

- Inclusione di alcune spese accessorie.

- TAEG Alto (11% – 15% o più):

- Per veicoli molto usati o richieste di rifinanziamento.

- Affidabilità creditizia bassa.

- Finanziamenti con molte spese accessorie o condizioni meno favorevoli.

Consigli per Valutare il TAEG

- Confrontare Offerte: Esamina diverse proposte di finanziamento per trovare il TAEG più conveniente.

- Considerare il Costo Totale: Oltre al TAEG, verifica il costo totale del finanziamento, incluse tutte le spese accessorie.

- Valutare la Durata del Finanziamento: Durate più lunghe possono ridurre le rate mensili, ma aumentare il costo totale a causa degli interessi accumulati.

- Verificare Condizioni e Penali: Controlla eventuali penali per estinzione anticipata o altre condizioni contrattuali che potrebbero influire sui costi.

Conclusione

Un tempo si diceva che tutto quello che era sopra al 10% in un prestito era un ladrocinio legalizzato. Certo ci va considerato il costo del denaro, ma oggi si vedono TAEG per auto superiori al 15%, cioè una cifra assurda che Noi non prenderemo mai.