Ecco una lista di sei conti correnti attualmente tra i migliori sul mercato italiano nel 2024, con le principali caratteristiche e costi associati. Ne abbiamo recensiti diversi con gli ultimi dati e caratteristiche in modo che li potrai confrontare.

1. Fineco Bank – Conto Corrente Fineco

- Canone: 0€ – 3,95€/mese ( azerabile a certe condizioni ad esempio se hai meno di 30 anni )

- Costi di prelievo: Gratuiti presso ATM Fineco, 1,95€ per prelievi in Italia presso altre banche.

- Vantaggi: Possibilità di fare investimenti in azioni, Obbligazioni ed ETF presso le principali borse valori; Servizi avanzati di trading, gestione completa delle finanze tramite app, carta di debito internazionale inclusa, possibilità di APRIRE UN CONTO ONLINE, senza andare in filiale, fare un passaggio da un conto corrente vecchio a zero spese; di solito viene considerata dalla BCE la banca più sicura in Italia in quanto il suo business non è concentrato sui prestiti.

- Limiti: Alcuni costi per operazioni in filiale

2. ING – Conto Corrente Arancio

- Canone: 0€ – 5€/mese (azzerabile con accredito stipendio/pensione o entrate superiori a 1.000€)

- Bonifici SEPA: Gratuiti fino a 50.000€

- Carta di debito: Inclusa gratuitamente.

- Altri servizi: Pagamento MAV, RAV, F24 senza costi aggiuntivi.

- Of

- .

3. Revolut – Conto Standard

- Canone: 0€

- Costi di prelievo: Gratuiti fino a 200€/mese, poi 2% sull’importo eccedente.

- Vantaggi: Ottima gestione tramite app, bonifici internazionali a basso costo.

- Offerte: Cashback del 3,5% per i primi sei mesi e possibilità di pagamenti frazionati con Pay&Plan.

4. BBVA – Conto Corrente BBVA

- Canone: Gratuito per sempre.

- Tasso di interesse: 3,5% lordo per i primi 6 mesi su saldi fino a 1.000.000€, successivamente 2%.

- Cashback: 4% sui primi 250€ di spesa al mese per i primi 6 mesi.

- Costi di prelievo: Gratuiti presso ATM in area Euro per importi superiori a 100€.

5. BuddyBank (UniCredit) – Conto Buddybank

- Canone: Gratuito (anziché 2,90€ al mese se si apre entro il 28 febbraio 2025)

- Carta di debito: Inclusa, compatibile con Apple Pay e Google Pay.

- Prelievi: Gratuiti presso ATM UniCredit, 2€ presso altre banche.

- Assistenza: Supporto via chat 24/7.

6. WeBank – Conto WeBank

- Canone: 0€

- Costi di gestione: Zero su prelievi, bonifici online e ricariche telefoniche.

- Vantaggi: Gestione avanzata tramite home banking, accesso a vari strumenti finanziari.

- Carte: Carta di debito gratuita inclusa.

Questi conti offrono una combinazione di zero canone o canoni bassi, operazioni gratuite e promozioni specifiche, rendendoli adatti a diverse esigenze di utilizzo e profili utente.

Quanto sono sicure queste banche in base al loro CET1 ratio:

Ecco un’analisi completa delle principali banche menzionate, inclusa la loro sicurezza, il CET1 ratio, e i prodotti aggiuntivi offerti.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

1. Fineco Bank

- CET1 Ratio: 24,7% (dato aggiornato a settembre 2023). Questo livello è ben al di sopra dei requisiti minimi stabiliti dalla BCE (8,12%), confermando l’elevata solidità dell’istituto.

- Sicurezza: Fineco è monitorata direttamente dalla BCE e ha una reputazione di solidità grazie a una bassa incidenza di crediti deteriorati e una gestione prudente dei rischi. Gli asset sono protetti con strumenti avanzati e il conto è assicurato fino a 100.000€ grazie al Fondo Interbancario di Tutela dei Depositi.

- Prodotti Offerti:

- Conto corrente e conto deposito: Soluzioni con gestione integrata via app e zero costi per molte operazioni.

- Trading: Una delle piattaforme di trading più avanzate in Europa, con accesso a strumenti finanziari globali.

- Mutui e prestiti: Mutui ipotecari e prestiti personali con tassi competitivi.

- Investimenti: ETF, fondi comuni e SICAV, con possibilità di gestire portafogli in modo personalizzato.

- Altri servizi: Piani di accumulo del capitale (PAC), consulenza finanziaria dedicata, carte di credito e debito personalizzabili.

2. ING – Conto Corrente Arancio

- CET1 Ratio: Circa 15% (stima basata sui dati storici).

- Sicurezza: ING è considerata un istituto stabile e sicuro. Come tutti i conti bancari, offre protezione fino a 100.000€ per i depositi.

- Prodotti Offerti:

- Conto Corrente Arancio: Zero spese se rispettate determinate condizioni.

- Mutui Arancio: Mutui per acquisto e ristrutturazione casa con condizioni agevolate.

- Investimenti: Piani di accumulo (PAC) e fondi comuni gestiti da ING.

- Assicurazioni: Polizze vita, infortuni e casa.

- Vantaggi: Canone azzerabile, carta di debito gratuita e possibilità di gestione tramite app.

3. Revolut

- CET1 Ratio: Non applicabile (Revolut non è una banca tradizionale, ma un istituto di moneta elettronica con licenza bancaria in alcune giurisdizioni).

- Sicurezza: I fondi dei clienti sono tutelati separatamente rispetto agli asset aziendali. Revolut non può utilizzare i depositi per prestiti o investimenti, rendendola sicura sotto questo aspetto.

- Prodotti Offerti:

- Conto Standard: Zero spese, gestione delle spese tramite app.

- Conto Premium e Metal: Servizi aggiuntivi come cashback, assicurazioni viaggio e accesso a lounge aeroportuali.

- Trading: Accesso a azioni frazionate e criptovalute.

- Altri servizi: Assicurazioni viaggio, cambio valuta senza commissioni e pagamenti internazionali a basso costo.

4. BBVA

- CET1 Ratio: 12,75% (dati medi per la banca a livello europeo).

- Sicurezza: BBVA è una delle maggiori banche europee con un elevato livello di liquidità e una forte presenza internazionale. I conti sono garantiti dal Fondo di Garanzia dei Depositi.

- Prodotti Offerti:

- Conto corrente BBVA: Zero spese per sempre, cashback fino al 4% e remunerazione sui depositi.

- Prestiti: Finanziamenti personali e prestiti per studenti.

- Investimenti: Consulenza personalizzata per investimenti e gestione patrimoniale.

- Assicurazioni: Protezione casa, vita e infortuni.

- Vantaggi: Conto remunerato al 3,5% per i primi sei mesi, assistenza clienti tramite chat, e promozioni periodiche per nuovi clienti.

5. WeBank

- CET1 Ratio: Circa 14% (valore indicativo).

- Sicurezza: WeBank è parte del gruppo Banco BPM, con una gestione solida e affidabile. Garantisce una protezione completa dei fondi.

- Prodotti Offerti:

- Conto WeBank: Zero spese su tutte le principali operazioni.

- Mutui e prestiti: Mutui per acquisto e ristrutturazione con rate competitive.

- Trading: Accesso a mercati finanziari globali e piattaforme professionali.

- Investimenti: Fondi comuni, PAC e polizze assicurative.

- Altri servizi: Accesso a carte prepagate, pagamenti digitali e servizi di consulenza finanziaria personalizzati.

6. BuddyBank (UniCredit)

- CET1 Ratio: 14,50% (dato di UniCredit, la banca madre).

- Sicurezza: Parte di UniCredit, uno dei principali gruppi bancari europei con un elevato livello di sicurezza e protezione dei fondi.

- Prodotti Offerti:

- Conto Buddybank: Canone gratuito se aperto entro il 2025.

- Carta di debito: Inclusa con collegamento a Apple Pay e Google Pay.

- Investimenti: Gestione patrimoniale e consulenza dedicata tramite UniCredit.

- Vantaggi: Assistenza bancaria 24/7, prelievi gratuiti da ATM UniCredit e possibilità di accedere a offerte speciali e bonus.

Questa panoramica dovrebbe aiutarti a scegliere il conto corrente più adatto alle tue esigenze, basandoti su solidità finanziaria, costi e prodotti offerti dalle varie banche.

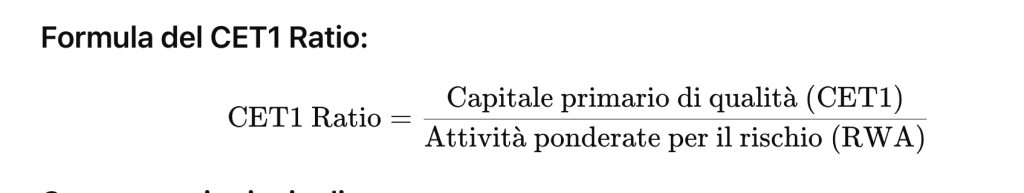

Cos’è il CET1 Ratio

Il CET1 Ratio (Common Equity Tier 1 Ratio) è un indicatore utilizzato per valutare la solidità patrimoniale delle banche. Esprime il rapporto tra il capitale primario di qualità (Common Equity Tier 1) e le attività ponderate per il rischio (Risk-Weighted Assets, RWA). In altre parole, il CET1 misura la capacità di una banca di assorbire perdite in caso di difficoltà finanziarie, garantendo stabilità e fiducia agli investitori e ai clienti.

Formula del CET1 Ratio:

Componenti principali:

- Common Equity Tier 1 (CET1): Include il capitale versato dagli azionisti, riserve e utili trattenuti, a cui vengono sottratti eventuali elementi negativi (come attività immateriali e partecipazioni non strategiche).

- Risk-Weighted Assets (RWA): Le attività della banca (prestiti, investimenti, ecc.) ponderate per il loro livello di rischio. Più elevato è il rischio dell’attività, maggiore sarà il suo peso nel calcolo dell’RWA.

Significato e soglia minima:

Secondo le direttive di Basilea III, le banche devono mantenere un CET1 Ratio minimo dell’8% per essere considerate finanziariamente solide. In generale, un CET1 più elevato indica una maggiore capacità della banca di sopportare perdite e garantire la stabilità a lungo termine.

Interpretazione:

- >12%: Elevata solidità patrimoniale e bassa probabilità di difficoltà finanziarie.

- 8%-12%: Adeguata solidità, con capacità di assorbire eventuali perdite.

- <8%: Rischio più elevato, la banca potrebbe necessitare di un aumento di capitale.

Il CET1 Ratio è monitorato dalle autorità di regolamentazione finanziaria, come la BCE (Banca Centrale Europea), per garantire che le banche operino in maniera sicura e stabile.

Altri articoli sui conti correnti qui.

Apri il tuo Conto Trading Fineco

Accedi a piattaforme professionali, analisi in tempo reale e oltre 20.000 strumenti finanziari da un’unica interfaccia. Zero costi di apertura, massima affidabilità.

Pubblicità di affiliazione – Economia Italiacom può ricevere una commissione se apri un conto tramite questo link, senza alcun costo per te. Investire comporta rischi: informati bene prima di operare.