Una premessa sulla Small Cap prima di valutare quali siano i migliori fondi basati su piccole aziende su cui investire.

Le Small Cap sono tutte quelle società che hanno una piccola capitalizzazione.

Gli americani le chiamano small firm effect, ossia delle società a piccola capitalizzazione, in grado di fare performances, talvolta, meglio del resto del mercato.

Collegato al significato delle piccole aziende capitalizzate, è il FTSE Italia Small Cap: un indice della Borsa di Milano rappresentante il paniere dei titoli azionari a bassa capitalizzazione. Stiamo parlando di un indice che rappresenta il 4% della capitalizzazione della Borsa Italiana, e di circa il 6% dei contratti totali di una seduta media di Borsa.

Dell’ indice FTSE Italia di queste piccole capitalizzate, fanno parte, tra le altre, Banca Carige spa, Beghelli spa, e Caleffi spa: società note alla maggior parte di noi.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

Sviluppo delle Small Cap in Italia

Durante gli ultimi cinque anni, durante fasi alterne di Borsa, molti operatori hanno cominciato a puntare su questo tipo di fondo comune. Le società con bassa, o medio/piccola capitalizzazione sono state un buon “affare” per chi abbia cominciato a considerarle sin dal 2012.

Dalle buone performance delle Small Cap, il lancio nel Gennaio 2017 dei Pir (ben noti piani individuali di risparmio) che incorporano uno “sconto fiscale” sotto forma di non tassazione delle plusvalenze realizzate. Molte SGR si sono buttate a capofitto in tale “affare” realizzando come vi fosse una eccellente opportunità di investire in società piccole, ma che hanno dentro sé stesse un valore enorme.

Dopo solo cinque mesi dal lancio dei PIR, le stime ufficiali del Governo italiano hanno stimato in Eur 1,8 miliardi la raccolta effettuata. Le stime sono state successivamente riviste sulla base del fatto che sono nati quasi 50 nuovi fondi (PIR), con una raccolta che punta ad Eur 10 miliardi.

I motivi del successo delle Small Cap

Ma quali possono essere i motivi di tale successo?

Senz’ altro esiste una motivazione fondamentale: se si guarda alla qualità delle Small Cap italiane, si riscontrano tratti distintivi di eccellenza nelle società, tanto che molti investitori stranieri hanno, già da lungo tempo, iniziato a considerare le nostre Small Cap italiane.

L’ introduzione, nel 2017, dei PIR ha dato l’ avvio ad una nuova fase: nuovi investitori sono rimasti attratti dalle Small Cap italiane grazie alle agevolazioni fiscali riconosciute. In passato, le società Small Cap hanno risentito di un atteggiamento di pregiudizio legato a motivi di rischio liquidità. I PIR hanno permesso di sdoganare tale attitudine “alla sfiducia” generalizzata verso le società a medio/piccola capitalizzazione.

La situazione dal punto di vista liquidità Small Cap è in fase di progressivo miglioramento: il richiamo di nuovi investitori ha riversato nelle casse una quantità enorme di denaro. D’ altra parte, dal punto di vista delle proposte, il lancio da parte delle SGR di nuove tipologie di PIR contribuisce a incrementare costantemente la fiducia verso le Small Cap.

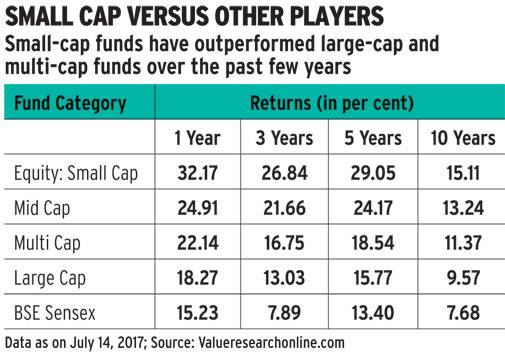

Il 2017 non è stato soltanto in Italia un buon anno per le Small Cap, ma è stato, quasi, un fenomeno su scala globale. Si è partiti dall’ America, per poi passare al Giappone, Europa e infine Italia.

In America, una forte spinta nel rafforzare la fiducia verso le Small Cap, viene dall’ analisi dell’ indice Russell 2500 in fase di rialzo del 5% dall’ inizio dell’ anno.

Le riforme intraprese dal Presidente Trump hanno dato una svolta a livello settoriale: siamo di fronte ad una sorta di rotazione degli investimenti con spostamento verso settori della salute e della tecnologia a discapito dei tradizionali settori bancario ed industriale.

Aziende Small e Mid capitalizzate negli Stati Uniti hanno realizzato eccellenti performance in una fase di mercato con rialzo dei tassi di interessi.

La vittoria degli investimenti in piccole imprese, pare non essere solo un fatto occasionale, queste le parole di McKinsey: siamo di fronte ad una trasformazione del mercato. McKinsey stima che, entro il 2027, circa il 75% delle società quotate sullo S&P 500 saranno sparite.

Proponiamo alcuni tra i migliori fondi Small Cap.

Nel comparto fondi azionari Usa Small Cap, si possono considerare:

Wells Fargo WF-US Small C Val USD – rendimento ad un anno 24,76%, ed in corso (-) 6,57%.

JPM US Small C Growth A USD – rendimento ad un anno 30,04%, ed in corso 9,67%.

Nel comparto fondi globali Small Cap, si possono considerare:

Invesco Global Smaller Companies Equity Class A USD – rendimento ad un anno 25,37%, ed in corso 5,75%.

Schroeder ISF Global Smaller Comp A Acc – rendimento ad un anno 20,52%, ed in corso 3,30%.

Nel comparto fondi azionari Europa Small Cap, si possono considerare:

Argos Funds Argonaut A EUR – rendimento ad un anno 39,96%, ed in corso 14,85%.

Argos Funds Smallers European Coms A EUR – rendimento ad un anno 39,51%, ed in corso 19,78%.

Nel comparto fondi azionari Italia Small Cap, si possono considerare:

Eurizon Azioni PMI Italia – rendimento ad un anno 33,51%, ed in corso 22,69%.

Arca Economia Reale Equity Italia I – rendimento ad un anno 37,17%, ed in corso 24,69%.

Symphonia Azionario Small Cap Italia – rendimento ad un anno 39,62%, ed in corso 24,46%.

LEGGI ANCHE >>> Consigli per investimenti sicuri – Altri Fondi Comuni di Investimento –

Apri il tuo Conto Trading Fineco

Accedi a piattaforme professionali, analisi in tempo reale e oltre 20.000 strumenti finanziari da un’unica interfaccia. Zero costi di apertura, massima affidabilità.

Pubblicità di affiliazione – Economia Italiacom può ricevere una commissione se apri un conto tramite questo link, senza alcun costo per te. Investire comporta rischi: informati bene prima di operare.