I portafogli pigri (o lazy portfolios) sono strategie di investimento pensate per chi vuole ottenere un rendimento interessante (fino al 6,8% annuo storico per alcuni modelli) senza fare trading attivo o preoccuparsi dei saliscendi di mercato quotidiani.

Basati su ETF a basso costo, questi portafogli si costruiscono e si ribilanciano raramente, con l’obiettivo di ridurre costi, stress e rischio di errori emotivi. Vediamo come funzionano, quali sono i più famosi e come si sono comportati dal 2006 a oggi.

Cosa sono i portafogli pigri

I portafogli pigri sono strategie d’investimento predefinite, costruite tipicamente con 2-6 ETF diversificati che coprono le principali asset class (azioni, obbligazioni, materie prime).

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

✅ Obiettivo: fornire un rendimento di lungo termine in linea con il mercato, con meno rischi e meno operazioni.

✅ Vantaggi principali:

- Costi di gestione ridotti

- Pochi ribilanciamenti (1 volta all’anno o meno)

- Diversificazione globale

- Resilienza alle crisi di mercato

Come funzionano i lazy portfolios

Un lazy portfolio si basa su una allocazione strategica tra asset class. Una volta scelti gli ETF (con TER bassi, spesso <0,20%), si mantiene la ripartizione prestabilita nel tempo, ribilanciandola occasionalmente.

Esempio di funzionamento:

- Investo 60% in azionario globale ETF, 40% in obbligazionario ETF

- Ogni anno verifico e ribilancio se la percentuale si è spostata troppo

- Non faccio market timing

Perché convengono: costi e psicologia

Il grosso vantaggio è ridurre le emozioni. Il market timing fallisce spesso: i pigri evitano di vendere nel panico o comprare troppo tardi.

In più, gli ETF usati:

✅ hanno costi bassissimi (TER anche 0,07%)

✅ non richiedono gestori attivi

✅ garantiscono ampia diversificazione

I portafogli pigri più famosi

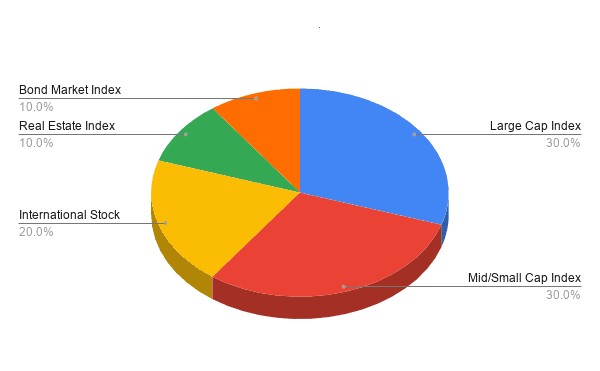

1️⃣ 60/40 Portfolio

✅ 60% azionario globale

✅ 40% obbligazionario globale o governativo

✅ Rendimento medio annuo stimato dal 2006 a oggi ~6,8% (varia per ETF e valuta)

Il classico dei classici, usato da molti fondi pensione.

2️⃣ All Weather Portfolio (Ray Dalio)

✅ Azioni ~30%

✅ Obbligazioni a lungo termine ~40%

✅ Oro ~7,5%

✅ Commodities ~7,5%

✅ Obbligazioni a breve termine ~15%

Pensato per “tutti i climi economici”.

📈 Dal 2006 a oggi, rendimento medio annuo stimato ~5–6%, ma con minore volatilità.

3️⃣ Permanent Portfolio (Harry Browne)

✅ Azioni 25%

✅ Obbligazioni lunghe 25%

✅ Contante 25%

✅ Oro 25%

Strategia iper-difensiva, che ha offerto ~4–5% medio annuo dal 2006, con cali molto contenuti nei crash.

Rendimenti storici (2006–2024)

Attenzione: i rendimenti variano in base a ETF scelti, costi, valuta.

| Portafoglio | Rendimento medio annuo stimato | Volatilità annua |

|---|---|---|

| 60/40 Portfolio | ~6,5–6,8% | ~8–10% |

| All Weather | ~5–6% | ~6–8% |

| Permanent Portfolio | ~4–5% | ~4–6% |

Come costruirne uno con ETF a basso costo

✅ Scegli ETF liquidi e diversificati:

- Azionario globale: MSCI World, ACWI

- Obbligazionario: Global Aggregate, Treasury

- Oro: ETC fisico

✅ Mantieni la ripartizione scelta

✅ Ribilancia solo 1 volta l’anno

Conclusione

I portafogli pigri sono una soluzione ideale per chi vuole investire in autonomia senza stress, con aspettative di rendimento fino al 6,8% annuo storico per il classico 60/40.

✅ Costruiti con ETF a basso costo, sono perfetti per piani di investimento di lungo termine e per evitare errori emotivi.

FAQ veloci

❓ Servono grandi capitali?

No, bastano anche poche centinaia di euro grazie agli ETF frazionati.

❓ Devo ribilanciare spesso?

No, in genere 1 volta l’anno è sufficiente.

❓ È garantito il 6,8% annuo?

No, è una media storica: i rendimenti futuri possono variare.

Apri il tuo Conto Trading Fineco

Accedi a piattaforme professionali, analisi in tempo reale e oltre 20.000 strumenti finanziari da un’unica interfaccia. Zero costi di apertura, massima affidabilità.

Pubblicità di affiliazione – Economia Italiacom può ricevere una commissione se apri un conto tramite questo link, senza alcun costo per te. Investire comporta rischi: informati bene prima di operare.