Uno dei più grandi misteri della finanza per l’uomo medio che non mastica di economia, banche e finanza, è il giudizio che le agenzie di rating danno al debito pubblico di un paese sovrano. A, doppia A, doppia CC, Outlook positivo, autolook negativo, ma che diavolo significano? In questo articolo tenteremo di spiegarlo in modo semplice ed intuitivo.

Cos’è il rating di un’obbligazione

Il rating ( o valutazione, in lingua inglese) di un’obbligazione è una valutazione dell’affidabilità creditizia dell’emittente dell’obbligazione. Si tratta di una previsione della probabilità che una società, un governo o un altro ente risulti inadempiente rispetto ai propri obblighi di debito.

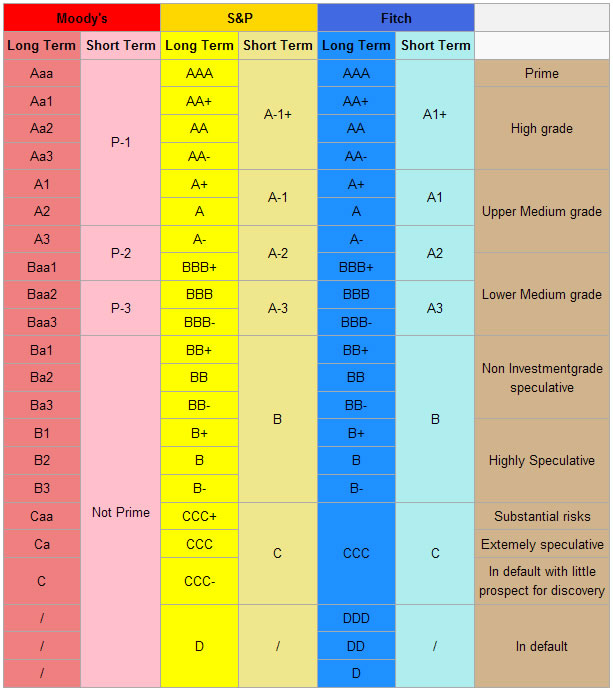

Le obbligazioni vengono valutate da una delle tre agenzie di rating del credito che le classificano su una scala da AAA a D o da Aaa a D.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

Il sistema di classificazione ( tanto per complicare le cose) varia leggermente tra le agenzie.

I rating vengono utilizzati dagli investitori per giudicare la rischiosità di un investimento obbligazionario. I rating influenzano anche il rendimento dell’obbligazione. Un rating più basso richiede un rendimento più elevato sull’obbligazione per compensare il rischio aggiuntivo che l’investitore si sta assumendo.

I rating obbligazionari sono intesi come valutazioni indipendenti e obiettive dell’affidabilità creditizia di aziende e paesi.

Riassumendo:

- Un rating creditizio obbligazionario è una valutazione sintetica dell’affidabilità creditizia di una società, che misura la probabilità che questa vada in default sulle sue obbligazioni.

- I rating creditizi delle obbligazioni vengono emessi dalle agenzie di rating per aiutare gli investitori a determinare la rischiosità associata all’investimento in obbligazioni emesse da una società, un governo o un’agenzia governativa.

- I rating del credito vanno dalla massima qualità creditizia da un lato al default o alla “spazzatura” dall’altro.

- Una tripla A (AAA o AAa) è la qualità creditizia più alta, mentre C o D (a seconda dell’agenzia che emette il rating) è la qualità più bassa o spazzatura.

Comprendere le obbligazioni societarie

Le obbligazioni sono titoli di debito venduti per raccogliere fondi da investire nel futuro a lungo termine della società o di altra entità che le emette.

Un’obbligazione societaria è uno strumento di debito o un pagherò. L’investitore paga in anticipo alla società il valore dell’obbligazione. Questo è l’ importo principale .

In cambio, la società paga all’investitore gli interessi (chiamati tasso cedolare ) tramite pagamenti periodici di interessi. Alla data di scadenza dell’obbligazione , in genere da uno a cinque anni dalla data di emissione, il capitale viene rimborsato all’investitore.

Prima di acquistare un’obbligazione societaria, gli investitori devono sapere quanto è finanziariamente stabile la società che ha emesso l’obbligazione. In altre parole, gli investitori devono sapere se la società sarà in grado di far fronte ai propri obblighi finanziari.

Se una società non restituisse ai propri investitori l’importo capitale dell’obbligazione, la società verrebbe considerata inadempiente, o mancato pagamento, dell’obbligazione. Il rischio che una società non ripaghi l’importo capitale di un’obbligazione è chiamato rischio di default .

Il credito nel mondo degli investimenti

Man mano che le opportunità di investimento diventano più globali e diversificate, gli investitori devono determinare quali società in quali paesi offrono buone opportunità di investimento.

Ci sono vantaggi nell’investire nei mercati esteri , ma ci sono più rischi associati all’invio di denaro all’estero rispetto all’investimento nel mercato nazionale.

È importante acquisire informazioni sui diversi ambienti di investimento e comprendere i rischi e i vantaggi che questi ambienti comportano. I rating del credito sono strumenti essenziali per aiutare gli investitori a prendere decisioni informate.

Le Agenzie di Rating

A livello globale, ci sono solo tre principali agenzie di rating: Moody’s, Standard & Poor’s (S&P) e Fitch Ratings.

Ognuna di queste agenzie mira a fornire un sistema di rating per aiutare gli investitori a determinare il livello di rischio associato all’investimento in una specifica società, governo, agenzia, strumento di investimento o mercato.

I rating possono essere assegnati a obbligazioni di debito a breve e a lungo termine emesse da un governo o da una società, comprese banche e compagnie assicurative.

Per un governo o un’azienda, a volte è più facile ripagare le obbligazioni in valuta locale che pagare le obbligazioni in valuta estera. I rating, quindi, valutano la capacità di un’entità di pagare i debiti sia in valuta estera che in valuta locale. Una mancanza di riserve estere, ad esempio, può giustificare un rating più basso per i debiti contratti da un paese in valuta estera.

I rating non corrispondono alle raccomandazioni di acquisto, vendita o mantenimento emesse dalle società di investimento per le azioni. I rating misurano solo la capacità e la volontà dell’entità emittente di ripagare il debito.

Lo spettro delle valutazioni

Per le emissioni o gli strumenti a lungo termine, i rating rientrano in uno spettro che va dalla massima qualità creditizia da un lato al default o alla “spazzatura” dall’altro.

Una tripla A ( AAA ) rappresenta la qualità creditizia più elevata.

AC o D (a seconda dell’agenzia che emette il rating) è la qualità più bassa o spazzatura.

Nella tabella di seguito è spiegato in modo più intuitivo.

All’interno di questo spettro esistono diversi gradi di rating, che a seconda dell’agenzia sono talvolta indicati con un segno più o negativo o con un numero.

Gradi di investimento – Investiment grade

Per Fitch Ratings, un rating tripla A o AAA è il grado di investimento più elevato e significa che il suo debito presenta un rischio di credito eccezionalmente basso ( di solito si limitano ai Bond degli Stati Uniti a 10 anni ) . Un rating di AA+ rappresenta una qualità creditizia molto elevata; Una “A” indica una qualità creditizia elevata, mentre BBB indica una qualità creditizia soddisfacente.

Tutti questi rating sono considerati investment grade. Ciò significa che il titolo o l’entità sottoposta a rating presenta un livello di qualità sufficientemente elevato da consentire alla maggior parte degli istituti finanziari di effettuare investimenti in tali titoli.

BBB è il rating più basso dei titoli investment grade, mentre i rating inferiori a “BBB” sono considerati speculativi o spazzatura.

Le lettere variano leggermente a seconda dell’agenzia. Per Moody’s, un Ba è un rating speculativo o di basso livello, mentre per S&P, una “D” denota il default dello status di obbligazioni spazzatura.

Molti investitori e società finanziarie non investono mai in obbligazioni classificate come “spazzatura”.

Le società di investimento che offrono fondi obbligazionari indicano il rating delle obbligazioni in cui investono. Alcune investono solo in fondi investment grade. Se acquistano obbligazioni con rating inferiore, nel profilo d’investimento vengono indicate le percentuali del fondo investite in obbligazioni con rating inferiore.

Il grafico seguente offre una panoramica dei simboli di rating emessi da Moody’s e Standard & Poor’s:

Rating obbligazionario |

|||

|---|---|---|---|

Moody’s |

Standard &Poor’s |

Grado |

Rischio |

| Aaa | AAA | Investimento | Rischio più basso |

| Aa | aa | Investimento | A basso rischio |

| UN | UN | Investimento | A basso rischio |

| Baa | BBB | Investimento | Rischio medio |

| Ba, B | BB, B | Spazzatura | Alto rischio |

| Caa/Ca/C | CCC/CC/C | Spazzatura | Rischio più alto |

| C | D | Spazzatura | In default |

Rating del credito sovrano

Un rating può riferirsi ad una specifica obbligazione finanziaria oppure al merito creditizio generale dell’entità che lo emette.

Un rating di credito sovrano fornisce quest’ultimo. Indica la capacità complessiva di un paese di fornire un ambiente di investimento sicuro. Questa valutazione tiene conto dello status economico di un paese, della trasparenza dei suoi mercati dei capitali, dei livelli dei flussi di investimenti pubblici e privati, degli investimenti diretti esteri , delle riserve di valuta estera e della sua stabilità politica.

Un rating creditizio sovrano è, quindi, un’indicazione della vitalità dei mercati di investimento di un paese. È il primo parametro che la maggior parte degli investitori istituzionali esamina prima di investire a livello internazionale.

La maggior parte dei paesi si sforza di ottenere e mantenere un rating sovrano investment grade per attrarre investimenti esteri.

Il downgrade degli Stati Uniti

Nell’agosto 2023, Fitch ha declassato gli Stati Uniti da AAA ad AA+,

Controversie

Sebbene le agenzie di rating forniscano un servizio affidabile, il valore di tali rating è stato ampiamente messo in discussione a partire dalla crisi finanziaria del 2008 . Una critica fondamentale è che gli emittenti stessi pagano le agenzie di rating del credito per valutare i loro titoli.

Mentre il mercato immobiliare cresceva vertiginosamente, le agenzie valutavano enormi quantità di titoli di debito subprime . La competizione per le tariffe ha spinto le tre agenzie a rilasciare i rating più alti possibili. Quando il mercato immobiliare iniziò a crollare nel 2007-2008, le società di rating furono disastrosamente in ritardo nel declassare il debito subprime che era diventato senza valore.

Per contribuire a risolvere potenziali conflitti di interessi, il Dodd-Frank Wall Street Reform and Consumer Protection Act del 2010 ha imposto miglioramenti alla regolamentazione delle agenzie di rating del credito. Secondo le regole, le agenzie di rating del credito devono rendere pubblico il rendimento dei loro rating.

Ora possono anche essere ritenuti responsabili per valutazioni che avrebbero dovuto sapere essere imprecise.

Nel 2013, Standard & Poor’s, Moody’s e Fitch Ratings sono stati citati in giudizio per aver assegnato rating di credito artificialmente elevati alle obbligazioni ipotecarie detenute in un hedge fund Bear Stearns.

Una buona società di gestione degli investimenti o una banca non si affida esclusivamente al rating obbligazionario di un’agenzia di credito per determinare se un investimento è sicuro. In genere, il dipartimento di ricerca interno aiuterà a prendere la decisione.

Gli investitori possono anche eseguire la due diligence mettendo in discussione il rating iniziale delle obbligazioni e rivedendo il rating per eventuali modifiche nel corso della vita dell’investimento.

Un elevato rating creditizio garantisce un investimento obbligazionario sicuro?

Non ci sono garanzie nell’investimento.

Un rating di credito elevato per un’obbligazione indica che l’entità che l’ha emessa era finanziariamente solida ed era disposta e in grado di pagare i propri debiti nel momento in cui una delle agenzie di rating ha esaminato le sue finanze.

Non affronta altri rischi inerenti agli investimenti obbligazionari, come il rischio che un successivo aumento dei tassi di interesse renda un’obbligazione meno redditizia rispetto alle nuove emissioni obbligazionarie.

Inoltre, esiste un potenziale conflitto di interessi nel sistema di rating delle obbligazioni. Le entità che emettono obbligazioni pagano per ottenere il rating. Tale questione è stata affrontata nelle riforme normative messe in atto dopo la crisi finanziaria del 2007-2008, ma il sistema non è stato completamente ribaltato.

Le obbligazioni estere sono un buon investimento?

Le obbligazioni estere sono attraenti per alcuni investitori come un modo per diversificare i propri portafogli e aggiungere una certa esposizione ai mercati internazionali in crescita. Spesso pagano interessi più elevati rispetto alle obbligazioni nazionali. Ma questo perché comportano rischi aggiuntivi.

Uno di questi rischi implica lavorare con due valute. L’investitore sta convertendo i dollari USA in una valuta estera per acquistare le obbligazioni. Gli interessi vengono convertiti da una valuta estera e il capitale viene infine rimborsato in valuta convertita. Tali conversioni possono avvenire in un momento inopportuno, a seconda della variazione dei valori di entrambe le valute.

Naturalmente c’è anche la questione del rischio geopolitico. Alcune nazioni sono più stabili di altre. Ecco perché il rating di un’obbligazione è un indicatore cruciale della relativa sicurezza di un investimento obbligazionario.

Cos’è un’obbligazione investment grade?

Un’obbligazione investment grade ha un grado AAA, AA, A o BBB.

Le agenzie di rating utilizzano denominazioni leggermente diverse. Il rating più alto di Standard & Poor’s è AAA, mentre Moody’s definisce il suo rating più alto Aaa.

Indipendentemente da ciò, qualsiasi obbligazione con rating BB (o Bb) o inferiore è considerata troppo rischiosa per essere definita investment grade. È considerato un ” obbligazione spazzatura “.

Le obbligazioni spazzatura sono talvolta chiamate obbligazioni “ad alto rendimento”. Pagano tassi di interesse più elevati rispetto alle obbligazioni investment grade perché comportano un rischio di default più elevato.

[wp-rss-aggregator feeds=”obbligazioni”]