Oggi parleremo delle Obbligazioni di Stato degli USA, uno dei titoli finanziari più sicuri del mondo, comprendendone tipologie, rendimenti e quindi l’effettiva convenienza. Vediamo se conviene comprare titoli di Stato USA, come fare per comprarli dall’Italia e i vari problemi che si hanno con il pagamento delle tasse.

Investimenti adatti perfettamente a soggetti dalla bassa tolleranza al rischio, titoli di credito che corrisponderanno i loro rendimenti periodicamente o a scadenza, da poche settimane a 30 anni. Disponibili anche dall’Italia, quelli statunitensi possono offrire ottime occasioni di guadagno. Come comprare Titoli di Stato U.S.A.?

Titoli di Stato degli Stati Uniti: cosa sono

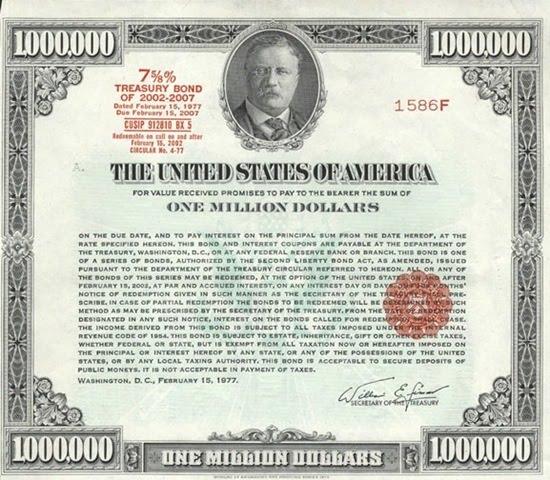

I titoli di Stato degli Stati Uniti sono strumenti finanziari emessi dal governo degli Stati Uniti per finanziare il debito pubblico e sostenere le spese governative. Questi titoli sono considerati tra gli investimenti più sicuri perché sono garantiti dalla piena fede e dal credito del governo degli Stati Uniti. Esistono diversi tipi di titoli di Stato degli Stati Uniti. Chiamati comunemente T-Bonds un termine americano per dire obbligazioni, esistono più tipologie di Treasury, con rendimenti che possono crescere o decrescere a seconda delle condizioni di mercato.

Chiamati col termine generico Treasury U.S.A., i Titoli di Stato statunitensi o Treasury Bond, sono obbligazioni governative dal rischio minimo, con probabilità estremamente basse d’insolvenza grazie all’emissione del Governo Federale U.S.A.: unico rischio risulterebbe il suo improbabile default.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

Considerati veri e propri beni rifugio, sono strumenti a reddito fisso che pagano agli investitori il loro valore nominale. Meno volatili rispetto ad azioni, ETF o altri asset, sono una soluzione ideale contro crisi finanziarie e tensioni geo-politiche, sebbene propongano rendimenti inferiori alle obbligazioni societarie ma superiori a quelli di Titoli di Stato italiani o da altre nazioni.

Essi si distinguono per:

- Scadenza, da 4 settimane a 30 anni

- Rendimenti, in funzione di durata, tipologia e oscillazioni del dollaro

- Retribuzione, periodica o a scadenza

- Rating, assegnato dalle agenzie specializzate al Governo statunitense, (di solito hanno una tripla AAA+)

Secondo SIFMA (Securities Industry and Financial Markets Association), a fine 2021 il mercato dei Treasury statunitensi ha un valore di 46 trilioni di dollari, al primo posto al mondo seguito da Cina e Giappone. Eccone alcuni:

- Buoni del Tesoro (Treasury Bills o T-Bills): Sono titoli a breve termine che hanno una scadenza inferiore a un anno. Non pagano interessi, ma vengono emessi con uno sconto rispetto al valore nominale e, alla scadenza, l’investitore riceve il valore nominale. Contrazione di Treasury Bills, sono Titoli a breve termine con durata dalle 4 alle 52 settimane. Non pagano interessi periodici agli investitori, poiché vengono venduti a prezzo scontato rispetto al valore nominale: il rendimento sarà la differenza valore nominale/prezzo scontato d’acquisto. Possono essere venduti in qualsiasi momento.

Nella categoria rientrano anche i CMB (Cash Management Bills), con le stesse dinamiche e durate da 7 giorni a 12 settimane.

- Note del Tesoro (Treasury Notes o T-Notes): Sono titoli a medio termine che hanno scadenze che variano generalmente da 2 a 10 anni. Questi titoli pagano interessi semestrali e restituiscono il valore nominale alla scadenza. Contrazione di Treasury Notes, sono Titoli a breve-medio termine con durata dai 2 ai 10 anni. Pagano cedole semestrali fino alla scadenza. Il rendimento sarà determinato all’asta e sul valore nominale a scadenza. Il prezzo d’acquisto sarà invece variabile sulle basi d’asta e maggiore o minore al valore nominale. Possono essere mantenuti fino a scadenza o venduti anticipatamente sul mercato secondario. Il T-Note a 10 anni fornisce elevata liquidità ed è impiegato come riferimento della salute economica degli Stati Uniti, calcolando benchmark bancari e tassi ipotecari, per questo è fortemente richiesto da investitori istituzionali, banche centrali e Governi.

- Obbligazioni del Tesoro (Treasury Bonds o T-Bonds): Sono simili alle note del Tesoro, ma hanno scadenze più lunghe, che possono essere di 20 o 30 anni. Anche questi pagano interessi semestrali e restituiscono il valore nominale alla scadenza. Contrazione di Treasury Bonds, sono considerati i Titoli di Stato americani per antonomasia, a lungo termine con durata dai 20 ai 30 anni. Come i T-Notes, pagano cedole semestrali a tasso fisso sino alla scadenza, quando si riceverà il valore nominale. Il rendimento sarà determinato all’asta mensile e sul valore nominale a scadenza, ma sarà maggiore rispetto agli altri Titoli U.S.A. per la maggiore durata, anche il prezzo sarà variabile sulle basi d’asta. Anch’essi possono essere mantenuti a scadenza o venduti anticipatamente sul mercato secondario ad almeno 45 giorni dall’acquisto. Sono estremamente validi come piani pensionistici e per creare rendite future.

In T-Notes e T-Bonds il valore nominale potrebbe non venir garantito in caso di vendita anticipata. Tutte le tipologie possono essere invece acquistate con investimenti minimi e multipli di 100,00 dollari fino al valore massimo in singola asta di 5 milioni di dollari.

- Treasury Inflation-Protected Securities (TIPS): Questi sono titoli che offrono protezione contro l’inflazione. Il valore principale di TIPS aumenta con l’inflazione e diminuisce con la deflazione, come misurato dall’Indice dei Prezzi al Consumo. Gli interessi vengono pagati su un valore principale regolato per l’inflazione, quindi gli interessi possono variare.

- Savings Bonds (Serie EE e Serie I): Sono titoli non negoziabili del governo degli Stati Uniti che pagano interessi ed offrono vari vantaggi fiscali. Sono spesso usati come investimenti a lungo termine o come regali.

Gli investitori spesso acquistano titoli di Stato come un modo per diversificare i loro portafogli e ridurre il rischio, dato che questi titoli sono visti come investimenti sicuri. Sono anche esenti da imposte locali e statali, sebbene siano soggetti a tassazione federale.

I Titoli di Stato degli Stati Uniti sono considerati l’investimento finanziario più sicuro del mondo.

I titoli di Stato degli Stati Uniti sono considerati estremamente sicuri per una serie di motivi:

- Fede e Credito del Governo degli Stati Uniti: I titoli di Stato sono garantiti dalla “piena fede e credito” del governo degli Stati Uniti, il che significa che il governo è legalmente obbligato a effettuare i pagamenti di interessi e a rimborsare il capitale alla scadenza.

- Economia Stabile e Forte: Gli Stati Uniti hanno una delle economie più grandi e più stabili al mondo. Questo dà fiducia agli investitori che il paese avrà la capacità di onorare i suoi obblighi di debito anche in tempi di turbolenza economica.

- Domanda Globale: I titoli del Tesoro degli Stati Uniti sono ampiamente tenuti sia da investitori nazionali che esteri, inclusi governi e banche centrali di tutto il mondo. La domanda globale per questi titoli contribuisce alla loro stabilità e liquidità.

- Valuta di Riserva Mondiale: Il dollaro statunitense è la principale valuta di riserva mondiale. Questo significa che molti paesi detengono grandi quantità di dollari come riserva monetaria, il che aumenta la domanda di titoli di Stato degli Stati Uniti.

- Liquidità: I titoli di Stato degli Stati Uniti sono estremamente liquidi, il che significa che possono essere facilmente venduti e convertiti in contanti. Questo li rende attraenti per gli investitori che potrebbero aver bisogno di accedere rapidamente ai loro fondi.

- Basso Rischio di Inflazione: I Treasury Inflation-Protected Securities (TIPS) sono indicizzati all’inflazione, il che significa che offrono una protezione contro il rischio che il potere d’acquisto del denaro eroso dall’inflazione.

- Rifugio Sicuro: In periodi di incertezza economica o tensioni geopolitiche, gli investitori spesso si rifugiano nei titoli di Stato degli Stati Uniti come un “porto sicuro” per proteggere il loro capitale.

Tuttavia, è importante notare che mentre i titoli di Stato sono considerati tra gli investimenti più sicuri, non sono completamente privi di rischi. Ad esempio, c’è un rischio di tasso di interesse – se i tassi di interesse salgono, il valore dei titoli esistenti scende. Inoltre, c’è anche il rischio di cambio per gli investitori esteri che detengono titoli denominati in dollari.

Come comprare titoli di Stato USA dall’Italia

Se sei un cittadino italiano che vive in Italia e vuoi acquistare titoli di Stato degli Stati Uniti, ci sono diverse opzioni disponibili per farlo:

- Apertura di un Conto con una Banca o Broker Internazionale: Puoi aprire un conto di intermediazione con una banca o un broker che abbia accesso ai mercati statunitensi. Molte grandi banche e società di brokeraggio internazionali offrono ai clienti la possibilità di acquistare titoli di Stato degli Stati Uniti.

- Utilizzo di Piattaforme di Trading Online: Ci sono diverse piattaforme di trading online che permettono di acquistare titoli di Stato degli Stati Uniti da fuori degli Stati Uniti. Alcune delle piattaforme più popolari che operano a livello internazionale includono Interactive Brokers, Saxo Bank, e TD Ameritrade. Prima di scegliere una piattaforma, è importante verificare che sia regolamentata e che offra il tipo di titoli che intendi acquistare.

- Acquisto di Fondi Comuni d’Investimento o ETF: Un’altra opzione è acquistare fondi comuni di investimento o ETF (Exchange Traded Funds) che investono in titoli di Stato degli Stati Uniti. Questo può essere un modo più semplice e diversificato per investire in titoli di Stato senza dover acquistare i titoli individuali direttamente.

- TreasuryDirect: TreasuryDirect è il sito web ufficiale attraverso il quale il Dipartimento del Tesoro degli Stati Uniti vende direttamente i titoli ai cittadini. Tuttavia, per utilizzare TreasuryDirect, avrai bisogno di un indirizzo negli Stati Uniti e di un conto in banca negli Stati Uniti. Se hai parenti o affiliazioni negli Stati Uniti, questo potrebbe essere un’opzione, ma potrebbe non essere pratico per la maggior parte degli investitori internazionali.

I migliori titoli di Stato USA sono quelli a 10 anni

I titoli di Stato degli Stati Uniti a 10 anni, noti come Treasury Notes (o T-Notes) a 10 anni, sono considerati particolarmente importanti e attraggono molta attenzione da parte degli investitori per diversi motivi:

- Barometro Economico: Il rendimento dei T-Notes a 10 anni è spesso visto come un importante barometro economico. Le variazioni nel rendimento di questi titoli riflettono le aspettative degli investitori riguardo l’inflazione, la crescita economica, e la politica monetaria, rendendoli un indicatore chiave del sentiment del mercato.

- Bilanciamento tra Rendimento e Maturità: Con una maturità di 10 anni, questi titoli offrono un equilibrio tra rendimento e orizzonte temporale. Sono abbastanza a lungo termine da offrire rendimenti più elevati rispetto ai titoli a breve termine, ma non così a lungo termine da esporre eccessivamente gli investitori al rischio di tasso di interesse.

- Benchmark per Altri Prestiti: I rendimenti dei T-Notes a 10 anni sono spesso utilizzati come benchmark per determinare i tassi di interesse su vari tipi di prestiti, inclusi mutui ipotecari. Questo li rende particolarmente rilevanti per sia gli investitori che i consumatori.

- Liquidità: I T-Notes a 10 anni sono tra i titoli di Stato più negoziati e, pertanto, godono di elevata liquidità. Ciò significa che possono essere facilmente acquistati e venduti sul mercato secondario senza causare grandi variazioni nei prezzi.

- Rifugio Sicuro: Come altri titoli di Stato, i T-Notes a 10 anni sono considerati un rifugio sicuro in periodi di volatilità o incertezza economica. La loro combinazione di sicurezza, rendimento relativamente elevato e maturità a medio termine li rende attraenti per gli investitori che cercano di proteggere il loro capitale.

- Punto di Riferimento per altri Investimenti: Gli investitori spesso confrontano il rendimento dei T-Notes a 10 anni con i rendimenti di altri investimenti, come le azioni, per valutare se questi ultimi offrono un rendimento adeguato in relazione al rischio. Questo rende i T-Notes a 10 anni uno standard di riferimento nella valutazione degli investimenti.

Approfondiamo sui T-Notes a 10 anni

La US Treasury Note a 10 anni è un’obbligazione di debito emessa dal Dipartimento del Tesoro del governo degli Stati Uniti e ha una scadenza di 10 anni. Paga interessi al titolare ogni sei mesi a un tasso di interesse fisso determinato all’emissione iniziale. Il governo degli Stati Uniti paga il valore nominale della nota al detentore alla scadenza del periodo di scadenza. L’emittente utilizza i fondi raccolti per finanziare i propri debiti e le spese correnti, come gli stipendi dei dipendenti.

I buoni del tesoro sono emessi per una durata non superiore a 10 anni. La nota del Tesoro statunitense a 10 anni offre la scadenza più lunga. Altre note del Tesoro maturano in 2, 3, 5 e 7 anni. Ognuna di queste note paga interessi ogni sei mesi fino alla scadenza.

La nota del Tesoro a 10 anni paga un tasso di interesse fisso che guida anche altri tassi di interesse sul mercato. Ad esempio, viene utilizzato come parametro di riferimento per altri tassi di interesse come buoni del Tesoro e tassi ipotecari. Un’eccezione sono i mutui a tasso variabile, che sono guidati maggiormente dal tasso dei fondi federali. Nel fissare il Federal Funds Rate, la Federal Reserve tiene conto dell’attuale tasso di rendimento del Tesoro a 10 anni.

Il rendimento della nota a 10 anni è il tasso privo di rischio più comunemente utilizzato per calcolare il costo medio ponderato del capitale (WACC) di una società ed eseguire l’analisi del flusso di cassa scontato (DCF) .

Investire in questi buoni del tesoro

Il Tesoro statunitense a 10 anni può essere acquistato all’asta attraverso offerte competitive e non competitive. È uno degli strumenti di debito più popolari e monitorati ed è considerato uno degli investimenti più sicuri. Anche se il debito degli Stati Uniti ha un rapporto debito/PIL superiore al 100% , è ancora considerato improbabile che il governo non adempia ai suoi obblighi. Pertanto, la nota è attraente per gli investitori.

Gli investitori che acquistano buoni del Tesoro possono scegliere di detenerli fino alla scadenza o venderli sul mercato secondario. Il Tesoro degli Stati Uniti non impone limiti su quanto a lungo gli investitori devono detenere questi investimenti. A differenza dei buoni del Tesoro con scadenze più brevi da 2 a 7 anni, che vengono emessi ogni mese, i buoni del Tesoro USA a 10 anni vengono emessi solo a febbraio, maggio, agosto e novembre.

Come funziona la nota del tesoro statunitense a 10 anni

Fase di recessione

- Quando i mercati sono volatili, c’è una forte domanda di titoli del Tesoro USA a 10 anni poiché gli investitori cercano investimenti sicuri. Quando gli strumenti di debito vengono venduti alle aste dal Tesoro degli Stati Uniti, l’elevata domanda spesso spinge gli investitori a fare offerte pari o superiori al valore nominale .

- Gli investitori sono principalmente alla ricerca di investimenti che salvaguardino i loro fondi, anche se i rendimenti dei titoli di Stato sono bassi. Il rendimento è inferiore durante la fase di recessione del ciclo economico.

Fase di espansione

- D’altra parte, durante una fase espansiva del ciclo economico, c’è una bassa domanda di Treasury decennali perché altri strumenti di debito sono più attraenti. In questi momenti, gli investitori cercano investimenti a rendimento più elevato rispetto a investimenti più sicuri. Poiché i Treasuries forniscono un basso tasso di rendimento, gli investitori metteranno i loro soldi in investimenti alternativi che daranno loro un rendimento più elevato.

Impatto dei cambiamenti nella domanda di T-Notes

La domanda di Treasury Notes a 10 anni influisce direttamente sui tassi di interesse di altri strumenti di debito. Man mano che il rendimento dei buoni del Tesoro a 10 anni aumenta durante i periodi di bassa domanda, ci sarà un aumento dei tassi di interesse sul debito a lungo termine. Il debito a lungo termine che non è garantito dal Tesoro degli Stati Uniti deve pagare un tasso di interesse più elevato per compensare gli investitori per il maggior rischio di insolvenza.

Importanza del Buono del Tesoro USA a 10 anni

Modellazione e valutazione finanziaria

La T-Notes di 10 anni è ciò che la maggior parte dei professionisti di investment banking , ricerca azionaria, sviluppo aziendale, pianificazione e analisi finanziaria (FP&A) e altre aree della finanza utilizzano come tasso di rendimento privo di rischio.

Quando si calcola il WACC di una società, una delle ipotesi che devono essere fatte nel costo del debito è il “tasso privo di rischio”, che di solito è pari al rendimento del Buono del Tesoro a 10 anni.

Fiducia degli investitori

La domanda per il Buono del Tesoro statunitense a 10 anni può mostrare la fiducia degli investitori nello stato dell’economia. Quando gli investitori hanno un’elevata fiducia nell’andamento dell’economia, cercano investimenti con un rendimento superiore rispetto al Buono del Tesoro a 10 anni. Ciò innesca un calo del prezzo del T-Note, che riflette il livello inferiore della domanda.

Al contrario, quando gli investitori hanno poca fiducia nello stato dell’economia, la domanda di buoni del Tesoro a 10 anni più sicuri e garantiti dal governo aumenta, determinando un aumento dei prezzi. I prezzi degli investimenti meno sicuri diminuiranno a causa del loro maggiore rischio di insolvenza.

Indicatore economico

Il T-note statunitense a 10 anni è uno dei rendimenti dei Treasury più seguiti negli Stati Uniti. Gli investitori possono valutare la performance dell’economia guardando la curva dei rendimenti del Tesoro. La curva dei rendimenti è una rappresentazione grafica di tutti i rendimenti a partire dal Buono del Tesoro a un mese fino al Buono del Tesoro a 30 anni.

Il T-note a 10 anni si trova al centro della curva e il suo rendimento indica il rendimento che gli investitori richiedono per vincolare i loro soldi per 10 anni.

Esempio di investimento di 10.000 € su T-Notes ad un tasso del 7%, per 10 anni

Supponiamo che tu investa 10.000 euro in un T-Note con un tasso di interesse annuo (coupon) del 7% e una maturità di 10 anni. Il tasso del 7% è piuttosto alto per i standard attuali dei T-Notes, ma lo useremo per semplicità.

Il tasso del coupon del 7% su un investimento di 10.000 euro equivale a 700 euro di interessi all’anno (10.000 * 7%). Poiché i T-Notes pagano interessi semestralmente, riceveresti 350 euro ogni sei mesi (700 / 2).

Dopo 10 anni, avresti ricevuto un totale di 7.000 euro in pagamenti di interessi (700 * 10). Inoltre, alla scadenza, riceveresti indietro il tuo capitale iniziale di 10.000 euro. Quindi, alla fine dei 10 anni, avresti un totale di 17.000 euro (10.000 euro di capitale + 7.000 euro di interessi).

Va notato che questo calcolo è in euro e suppone che il titolo sia denominato in euro. Se il T-Note fosse denominato in dollari statunitensi, dovresti anche considerare il tasso di cambio e come potrebbe variare nel corso dei 10 anni. Inoltre, il tasso di interesse del 7% è solo un esempio e potrebbe non riflettere i tassi attuali dei T-Notes.

Tassazione sui titoli di Stato USA

La tassazione sui titoli di Stato degli Stati Uniti per un investitore italiano che risiede in Italia può essere complessa e dipende da vari fattori, tra cui trattati fiscali tra i due paesi e leggi locali. Al momento della mia ultima aggiornamento nel settembre 2021, ecco alcuni punti generali che dovresti considerare:

- Ritenuta alla Fonte negli Stati Uniti: Gli Stati Uniti applicano una ritenuta alla fonte sul pagamento degli interessi a investitori non residenti. Tuttavia, esiste un trattato fiscale tra gli Stati Uniti e l’Italia che potrebbe permettere di ridurre il tasso della ritenuta alla fonte. Solitamente, è necessario compilare il modulo W-8BEN e inviarlo al broker o alla banca attraverso la quale si investe, per attestare il proprio status di non residente e poter beneficiare delle riduzioni della ritenuta previste dal trattato.

- Tassazione in Italia: Oltre alla ritenuta alla fonte negli Stati Uniti, potresti essere soggetto a tassazione in Italia sugli interessi e i guadagni da capitali realizzati. In Italia, in genere esiste una tassazione separata sui redditi da capitale e sugli interessi. Dovresti consultare un commercialista o un consulente fiscale in Italia per capire in dettaglio come queste entrate saranno tassate e se puoi beneficiare di crediti d’imposta per le ritenute pagate negli Stati Uniti.

- Valuta Estera: Se investi in titoli denominati in dollari, dovrai anche considerare l’impatto delle fluttuazioni del tasso di cambio tra euro e dollaro sui tuoi rendimenti, e come queste potrebbero essere trattate ai fini fiscali.

Dal momento che le leggi fiscali possono cambiare e la tassazione internazionale può essere complessa, è altamente consigliabile consultare un consulente fiscale o un esperto in diritto tributario internazionale per assistenza specifica e aggiornata riguardo la tua situazione.

Insomma: conviene investire in titoli di Stato degli Stati Uniti d’America?

Se un piccolo investitore italiano dovrebbe o meno investire in titoli di Stato USA dipende da vari fattori, tra cui il profilo di rischio dell’investitore, gli obiettivi di investimento, le condizioni del mercato e le considerazioni fiscali. Ecco alcuni fattori da considerare:

- Diversificazione: Investire in titoli di Stato USA può aiutare a diversificare un portafoglio. La diversificazione può ridurre il rischio poiché non si è troppo esposti a un singolo tipo di attività o mercato.

- Rendimento: Sebbene i titoli di Stato USA possano offrire rendimenti relativamente più elevati rispetto ai titoli di Stato di alcuni altri paesi, ciò non significa necessariamente che siano un investimento migliore. Il rendimento deve essere bilanciato con il rischio e le altre considerazioni.

- Rischio di Cambio: Gli investimenti in titoli denominati in valuta estera, come il dollaro USA, espongono l’investitore al rischio di cambio. Questo significa che se l’euro si rafforza rispetto al dollaro, il valore degli investimenti in dollari potrebbe diminuire quando convertiti in euro, e viceversa.

- Costi e Tassazione: Come accennato in precedenza, ci sono costi di transazione e considerazioni fiscali associati agli investimenti internazionali. Questi costi possono erodere i rendimenti potenziali, quindi è importante comprendere le implicazioni fiscali prima di investire.

- Orizzonte Temporale e Obiettivi di Investimento: Gli obiettivi di investimento e l’orizzonte temporale sono fattori chiave nella decisione di investire in titoli esteri. Se hai un orizzonte temporale a lungo termine e stai cercando di diversificare il tuo portafoglio, investire in titoli di Stato USA potrebbe essere un’opzione da considerare.

- Condizioni di Mercato e Tassi di Interesse: Le condizioni del mercato e i tassi di interesse possono variare nel tempo. È importante valutare le condizioni correnti e come potrebbero influenzare il rendimento dei titoli di Stato USA.

Presi in considerazione tutti i fattori, a questo punto anche Voi avrete raggiunto la Nostra stessa opinione su questo tipo di investimento:

Sì: secondo Noi conviene investire nelle Obbligazioni di Stato americane per tutte le ragioni sopra e dato però che ci sono anche fattori negativi, questi è possibile bypassarli investendo in ETF che si basano sui Bond degli Stati Uniti.

Fare in investimento sulle obbligazioni di Stato degli Stati Uniti sotto forma di ETF, non solo avremo tutti i vantaggi di un investimento in Bond molto sicuri, ma anche tutti i vantaggi di un investimento in ETF, che permette di avere poche spese, di poter monetizzare subito e di avere un regime di tassazione molto semplice, con ritenuta alla fonte presso il Conto di Investimento che abbiamo scelto per operare.

Quali sono i Titoli di Stato U.S.A. disponibili sul mercato oggi?

Attualmente sono disponibili 11 Treasury:

|

Nome |

Tipologia |

Durata |

Rendimento |

Variazione annuale |

Scadenza |

|

U.S 1-Month Treasury |

T-Bill |

1 mese |

1,2914 |

+2432,16% |

02/08/2022 |

|

U.S. 3-Month Treasury |

T-Bill |

3 mesi |

1,7025 |

+3238,24% |

29/09/2022 |

|

U.S. 6-Month Treasury |

T-Bill |

6 mesi |

2,5169 |

+4648,87% |

29/12/2022 |

|

U.S. 1-Year Treasury |

T-Bill |

1 anno |

2,7523 |

+3776,48% |

15/06/2023 |

|

U.S. 2-Year Treasury |

T-Note |

2 anni |

2,8390 |

+1094,87% |

30/06/2024 |

|

U.S. 3-Year Treasury |

T-Note |

3 anni |

2,8635 |

+546,97% |

15/06/2025 |

|

U.S. 5-Year Treasury |

T-Note |

5 anni |

2,8842 |

+235,76% |

30/06/2027 |

|

U.S. 7-Year Treasury |

T-Note |

7 anni |

2,9301 |

+145,42% |

30/06/2029 |

|

U.S. 10-Year Treasury |

T-Note |

10 anni |

2,889 |

+101,97% |

15/05/2032 |

|

U.S. 20-Year Treasury |

T-Bond |

20 anni |

3,3670 |

+70,17% |

15/05/2042 |

|

U.S. 30-Year Treasury |

T-Bond |

30 anni |

3,116 |

+52,34% |

15/02/2052 |

Di questi Bond, a giugno 2022 il rendimento dei Treasury a 10 anni oscilla tra 2,5 e 3, rispetto all’1,5 di fine 2021, mentre è maggiore quello dei Treasury a 20 e 30 anni tra 3 e 3,5, rispetto all’1,8 di dicembre.

Si possono acquistare Titoli U.S.A. dall’Italia?

Se si risiede negli Stati Uniti, i Treasury di qualsiasi tipologia possono essere acquistati all’asta in via telematica presso Treasury Direct, piattaforma ufficiale del Tesoro U.S.A. che non prevede commissioni non avendo intermediari. Non è disponibile a cittadini fuori dagli Stati Uniti.

Al contrario, qualora si risieda in Italia o altri paesi extra-U.S.A., i Titoli statunitensi possono essere liberamente acquistati presso la propria banca o un broker online, all’interno dell’internet banking o su piattaforma esterna, tra tutte Interactive Brokers e MeXeM. Entrambe le soluzioni possono prevedere commissioni fino allo 0,82%.

Tutti i Titoli sono tassati a livello federale dal 10% al 37%, sebbene siano esenti da tasse statali e locali. In Italia la tassazione ammonta al 26% ai sensi dell’art. 3 del TUIR.

Come acquistare buoni del tesoro dagli Stati Uniti

Ci sono tre modi per acquistare Treasury. La prima è chiamata asta di offerta non competitiva. Questo è per gli investitori che sanno di volere la nota e sono disposti ad accettare qualsiasi rendimento. Questo è il metodo utilizzato dalla maggior parte degli investitori individuali. Possono andare online su TreasuryDirect per completare l’acquisto. Un individuo può acquistare solo 5 milioni di dollari in Treasury durante una determinata asta con questo metodo.

Il secondo è un’asta competitiva. Questo è per coloro che sono disposti ad acquistare un Tesoro solo se ottengono il rendimento desiderato. Devono passare attraverso una banca o un broker. L’investitore può acquistare fino al 35% dell’importo dell’offerta iniziale del Dipartimento del Tesoro con questo metodo.

Il terzo è attraverso il mercato secondario, dove i proprietari del Tesoro vendono i titoli prima della scadenza. La banca o il broker funge da intermediario.

Puoi trarre profitto dalla sicurezza dei Treasury senza possederne effettivamente nessuno. La maggior parte dei fondi comuni di investimento a reddito fisso possiede titoli del Tesoro. Puoi anche acquistare un fondo comune di investimento che possiede solo Treasury. Ci sono anche fondi negoziati in borsa che tracciano i Treasury senza possederli. Se hai un portafoglio diversificato, probabilmente possiedi già dei Treasury.

Fluttuazioni di prezzo

Una volta emessi i buoni del tesoro e le obbligazioni, i loro prezzi oscillano, quindi i loro rendimenti rimangono legati ai prezzi di mercato. Ad esempio, supponiamo che il governo emetta un’obbligazione a 30 anni con un rendimento del 10% quando i tassi di interesse sono alti. Nei prossimi 15 anni, i tassi prevalenti scendono in modo significativo e vengono emesse nuove obbligazioni lunghe al 5%. Gli investitori non saranno più in grado di acquistare l’obbligazione più vecchia e continueranno a ricevere un rendimento del 10%. Invece, il suo rendimento alla scadenza diminuirà e il suo prezzo aumenterà.

Come i Tesori influenzano l’economia americana e mondiale

I titoli del Tesoro influenzano l’economia in due modi importanti. In primo luogo, finanziano il debito degli Stati Uniti. Il Dipartimento del Tesoro emette titoli sufficienti per pagare le spese correnti che non sono coperte dalle entrate fiscali. Se gli Stati Uniti fossero inadempienti sul proprio debito, queste spese non sarebbero state pagate. Di conseguenza, i dipendenti militari e governativi non riceverebbero i loro stipendi. I beneficiari di Social Security, Medicare e Medicaid rimarrebbero senza i loro benefici. È quasi successo nell’estate del 2011 durante la crisi del tetto del debito degli Stati Uniti.

In secondo luogo, i buoni del Tesoro influiscono sui tassi di interesse dei mutui . Poiché i titoli del Tesoro sono l’investimento più sicuro, offrono il rendimento più basso. La maggior parte degli investitori è disposta ad assumersi un po’ più di rischio per ricevere un po’ più di rendimento. Se quell’investitore è una banca, emetterà prestiti a imprese o proprietari di case. Se si tratta di un singolo investitore, acquisterà titoli garantiti da prestiti aziendali o ipoteche.

Se i rendimenti del Tesoro aumentano, gli interessi pagati su questi investimenti più rischiosi devono aumentare di pari passo. Altrimenti, tutti passerebbero ai Treasury se il rischio aggiuntivo non offrisse più un rendimento più elevato.

Domande frequenti (FAQ)

Quando i buoni del Tesoro pagano gli interessi?

I buoni del Tesoro e le obbligazioni pagano gli interessi ogni sei mesi. I buoni del Tesoro offrono termini più brevi e pagano gli interessi una sola volta alla scadenza.

Cosa succede quando la Fed compra buoni del Tesoro?

Quando la Federal Reserve acquista titoli del Tesoro, è noto come ” quantitative easing “. Questa azione sopprime efficacemente i tassi di interesse aumentando la domanda. La Fed utilizza questa strategia per mantenere basso il costo del credito e incoraggiare la crescita economica.

Approfondimenti sulle Obbligazioni:

- Cosa sono i Bond

- Titoli di Stato Italiani

- BTP Italia 2030

- BTP Futura

- Obbligazioni CDP

- Obbligazioni CDP Cassa Deposito e Prestiti a 7 anni

- Cosa sono le obbligazioni Subordinate

- Cosa sono le obbligazioni convertibili

ARTICOLI CORRELATI

Migliori Obbligazioni di Stato Europee su cui Investire con ETF

Oggi Vi proponiamo una soluzione per fare investimenti sicuri in un modo molto semplice, cioè…

Investimenti sicuri: Obbligazioni di Stato al 4-5% netto è possibile?

Esistono investimenti sicuri su Obbligazioni di Stato al 4 o 5% netto? L’investimento ideale per…

Tassi di interesse USA: effetti su investimenti, obbligazioni, titoli di Stato

Ecco alcune conseguenze del cambio dei tassi di interesse USA su investimenti, obbligazioni, fondi comuni,…

Obbligazioni Sostenibili ESG: cosa sono, conviene investire?

Recentemente abbiamo molto sentito parlare di “obbligazioni sostenibili” ma che significa questo termine? Questi due…

Investire in Obbligazioni Bancarie Conviene? Migliori Obbligazioni Bancarie

In tempi di inflazione come questi, i risparmiatori sono più attratti da investimenti più sicuri,…

Nuove Emissioni di Obbligazioni Giugno, Luglio Agosto 2023

L’investimento sicuro e a lungo termine è un modo per proteggere i propri risparmi e…

Obbligazioni AT1 Credit Suisse: Arriva la Causa per 17 Miliardi di Euro

Gli obbligazionisti di Credit Suisse preparano una causa dopo una controversa svalutazione di 17 miliardi…

Rischi di Investire in Obbligazioni: Cosa Sapere PRIMA di Comprarle

Come ben sappiamo, le obbligazioni sono ottimi strumenti d’investimento e sono essenziali in un portafoglio,…