In tempi di inflazione come questi, i risparmiatori sono più attratti da investimenti più sicuri, in particolare quelli obbligazionari. C’è da dire però che le obbligazioni bancarie di solito danno rendimenti ben più alti che le normali obbligazioni di Stato, cerchiamo di conoscerle e vedere quali sono le più meritevoli di attenzioni per un eventuale investimento.

Cosa sono le Obbligazioni bancarie

Le obbligazioni bancarie sono uno strumento di debito emesso da una banca o un’altra istituzione finanziaria. Quando acquisti un’obbligazione bancaria, stai essenzialmente prestando denaro alla banca per un periodo di tempo prestabilito. In cambio, la banca si impegna a restituirti il capitale (l’importo che hai prestato) alla scadenza dell’obbligazione, più gli interessi generati nel corso del tempo.

Ci sono vari tipi di obbligazioni bancarie, tra cui obbligazioni a tasso fisso, a tasso variabile, convertibili, subordinati, ecc. Ogni tipo di obbligazione ha le proprie caratteristiche di rischio e rendimento.

- Le obbligazioni a tasso fisso pagano un tasso di interesse fisso per tutta la durata dell’obbligazione.

- Le obbligazioni a tasso variabile hanno un tasso di interesse che può variare nel tempo in base a determinati indici di riferimento.

- Le obbligazioni convertibili possono essere convertite in azioni della banca emittente sotto determinate condizioni.

- Le obbligazioni subordinati sono un tipo di debito che ha una priorità inferiore rispetto ad altri tipi di debito in caso di liquidazione della banca.

È importante notare che, come con qualsiasi investimento, l’acquisto di obbligazioni bancarie comporta dei rischi. Ad esempio, se la banca dovesse fallire, potresti non ricevere il capitale e gli interessi che ti spettano. Pertanto, è sempre consigliabile fare la propria ricerca o consultare un consulente finanziario prima di investire in obbligazioni bancarie. Leggi anche: Le migliori Banche operanti in Italia .

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

Rischi per l’investitore delle Obbligazioni bancarie

Le obbligazioni bancarie, come tutti gli strumenti di investimento, comportano una serie di rischi che gli investitori devono comprendere prima di procedere con l’acquisto. Ecco alcuni dei rischi principali associati alle obbligazioni bancarie:

- Rischio di Credito: Questo è il rischio che la banca emittente non sia in grado di restituire il capitale o di pagare gli interessi promessi. In caso di insolvenza o fallimento della banca, gli obbligazionisti potrebbero non essere in grado di recuperare l’intero importo del loro investimento.

- Rischio di Tasso di Interesse: Le obbligazioni sono sensibili alle variazioni dei tassi di interesse. Se i tassi di interesse salgono, il prezzo delle obbligazioni esistenti (che pagano un tasso di interesse più basso) tende a scendere. Questo può essere rilevante se si ha intenzione di vendere l’obbligazione prima della scadenza.

- Rischio di Liquidità: Questo è il rischio che non si possa vendere l’obbligazione rapidamente o facilmente senza subire una perdita significativa di valore. Alcune obbligazioni bancarie possono non essere facilmente negoziabili, specialmente se sono emesse da banche più piccole o meno note.

- Rischio di Inflazione: Se il tasso di inflazione supera il tasso di rendimento dell’obbligazione, il potere d’acquisto del capitale e degli interessi restituiti alla scadenza dell’obbligazione può essere eroso.

- Rischio di Rimborso Anticipato (o rischio di reinvestimento): Alcune obbligazioni permettono all’emittente di rimborsare l’obbligazione prima della scadenza. Se i tassi di interesse scendono, una banca potrebbe decidere di rimborsare le sue obbligazioni in anticipo e di emetterne di nuove a un tasso di interesse più basso. In tal caso, gli investitori sarebbero costretti a reinvestire il loro denaro a un tasso di interesse più basso.

- Rischio di Cambiamento Normativo: Le modifiche alle leggi e ai regolamenti possono influenzare il valore delle obbligazioni. Ad esempio, se una banca emette obbligazioni subordinati, che sono considerati capitale di rischio in base alle normative bancarie, un cambiamento nelle normative che riduce la loro accettabilità come capitale di rischio potrebbe ridurre il loro valore.

Come sempre, è importante fare una ricerca approfondita o consultare un consulente finanziario prima di investire in obbligazioni bancarie o in qualsiasi altro strumento finanziario.

Obbligazioni bancarie subordinate cosa sono e quali rischi per l’investitore

Le obbligazioni subordinate sono un tipo di debito emesso da banche e altre istituzioni finanziarie. La parola “subordinato” si riferisce al fatto che questi debiti hanno una priorità inferiore rispetto ad altri tipi di debito in caso di liquidazione o fallimento della banca. In pratica, ciò significa che in caso di problemi finanziari dell’istituzione emittente, i titolari di obbligazioni subordinate sono tra gli ultimi a essere ripagati, dopo i titolari di debiti senior e altri creditori privilegiati.

Le obbligazioni subordinate sono generalmente più rischiose rispetto alle obbligazioni senior, ma offrono un rendimento potenzialmente maggiore per compensare questo rischio aggiuntivo. Sono considerate un’importante fonte di capitale Tier 2 per le banche nel quadro dei requisiti di capitale di Basilea III.

Per gli investitori, ci sono diversi rischi associati alle obbligazioni subordinate:

- Rischio di Credito Elevato: Il rischio di credito è più elevato con le obbligazioni subordinate rispetto alle obbligazioni senior, perché i titolari di obbligazioni subordinate sono tra gli ultimi a essere ripagati in caso di insolvenza della banca.

- Rischio di Perdita Totale: In caso di liquidazione della banca, i titolari di obbligazioni subordinate potrebbero non essere in grado di recuperare nessuna parte del loro investimento.

- Rischio di Conversione in Azioni: Alcune obbligazioni subordinate possono essere convertibili in azioni sotto determinate condizioni, come un evento di crisi finanziaria. Se ciò dovesse accadere, il valore dell’investimento sarebbe soggetto alle fluttuazioni del prezzo delle azioni della banca.

- Rischio di Liquidità: Le obbligazioni subordinate possono essere meno liquide rispetto alle obbligazioni senior, il che significa che potrebbe essere più difficile vendere l’obbligazione prima della scadenza senza subire una perdita di valore.

- Rischi Legali e Regolamentari: Come menzionato, le obbligazioni subordinate sono considerate capitale Tier 2 ai sensi dei requisiti di Basilea III. Tuttavia, le modifiche ai requisiti regolamentari potrebbero potenzialmente influenzare il valore di queste obbligazioni.

Come sempre, è importante che gli investitori comprendano appieno i rischi associati a qualsiasi investimento prima di procedere.

Differenze tra investire in obbligazioni bancarie e investire in azioni bancarie

Investire in obbligazioni bancarie e azioni bancarie comporta una serie di differenze significative. Entrambi sono modi per investire in una banca, ma la natura e i rischi dell’investimento sono molto diversi.

Natura dell’Investimento:

- Quando si acquista un’obbligazione bancaria, si sta essenzialmente prestando denaro alla banca. In cambio, la banca si impegna a restituirti il capitale alla scadenza dell’obbligazione, più gli interessi generati nel corso del tempo.

- Quando si acquistano azioni di una banca, si diventa partecipanti del capitale dell’istituzione. In pratica, si diventa proprietari di una piccola parte della banca.

Rendimento:

- Le obbligazioni pagano un rendimento sotto forma di interessi, che può essere fisso o variabile, e il capitale viene restituito alla scadenza dell’obbligazione (a meno che la banca non fallisca).

- Le azioni possono fornire un rendimento sotto forma di dividendi, che sono una quota degli utili della banca. Tuttavia, i dividendi non sono garantiti e possono variare di anno in anno. Inoltre, le azioni possono aumentare o diminuire di valore, il che significa che c’è la possibilità di realizzare un guadagno in capitale (o una perdita) quando si vendono le azioni.

Rischio:

- Le obbligazioni bancarie comportano il rischio di credito: se la banca fallisce, potrebbe non essere in grado di restituire il capitale o pagare gli interessi. Tuttavia, in caso di liquidazione, i titolari di obbligazioni sono generalmente ripagati prima dei titolari di azioni.

- Le azioni bancarie comportano un rischio di mercato: il valore delle azioni può fluttuare a causa di una serie di fattori, tra cui le performance della banca, le condizioni economiche generali e il sentiment del mercato. In caso di fallimento della banca, i titolari di azioni sono gli ultimi a essere ripagati, dopo i creditori e i titolari di obbligazioni.

Diritti:

- I titolari di obbligazioni non hanno diritto di voto in merito agli affari della banca.

- I titolari di azioni, invece, hanno il diritto di votare su una serie di questioni, tra cui la nomina dei membri del consiglio di amministrazione.

In generale, le obbligazioni sono considerate un investimento meno rischioso rispetto alle azioni, ma con un potenziale rendimento inferiore. Le azioni, d’altra parte, possono offrire un rendimento potenzialmente più elevato, ma a un livello di rischio più alto. Come sempre, gli investitori devono fare una ricerca approfondita e/o consultare un consulente finanziario prima di fare un investimento.

Conviene Investire in Obbligazioni bancarie rispetto ad altre obbligazioni e perchè?

La scelta di investire in obbligazioni bancarie rispetto ad altre obbligazioni dipende da una serie di fattori, tra cui il tuo profilo di rischio, i tuoi obiettivi di investimento, la tua orizzonte temporale e le condizioni di mercato attuali. Ecco alcuni punti da considerare:

- Rendimento: Le obbligazioni bancarie possono offrire un rendimento competitivo rispetto ad altre obbligazioni, specialmente se sono obbligazioni subordinate o se la banca è una banca minore o meno nota. Tuttavia, un rendimento più elevato è spesso associato a un rischio più elevato.

- Rischio: Le obbligazioni bancarie comportano il rischio di credito della banca emittente. Se la banca dovesse avere problemi finanziari o fallire, potresti non essere in grado di recuperare il tuo investimento. Questo rischio può essere maggiore per le obbligazioni subordinate o per le obbligazioni emesse da banche minori o meno note.

- Diversificazione: Investire in obbligazioni bancarie può aiutare a diversificare il tuo portafoglio se hai già un grande investimento in altre tipologie di obbligazioni o asset.

- Condizioni di mercato: Le condizioni di mercato attuali possono influenzare l’attrattiva delle obbligazioni bancarie. Ad esempio, se i tassi di interesse sono bassi, le obbligazioni con un tasso di interesse fisso più elevato possono essere più attraenti.

- Regolamentazione: Le banche sono soggette a una stretta regolamentazione, che può offrire un certo livello di protezione agli investitori. Tuttavia, le regolamentazioni possono anche cambiare, il che potrebbe influenzare il valore delle obbligazioni bancarie.

- Liquidità: Le obbligazioni di banche più grandi e note tendono ad essere più liquide, il che significa che possono essere più facilmente comprate e vendute senza influenzare significativamente il loro prezzo.

In sintesi, se le obbligazioni bancarie si adattano al tuo profilo di rischio e ai tuoi obiettivi di investimento, potrebbero essere un’aggiunta utile al tuo portafoglio. Tuttavia, come con qualsiasi investimento, è importante fare la tua ricerca e/o consultare un consulente finanziario prima di procedere.

Migliori Obbligazioni Bancarie:

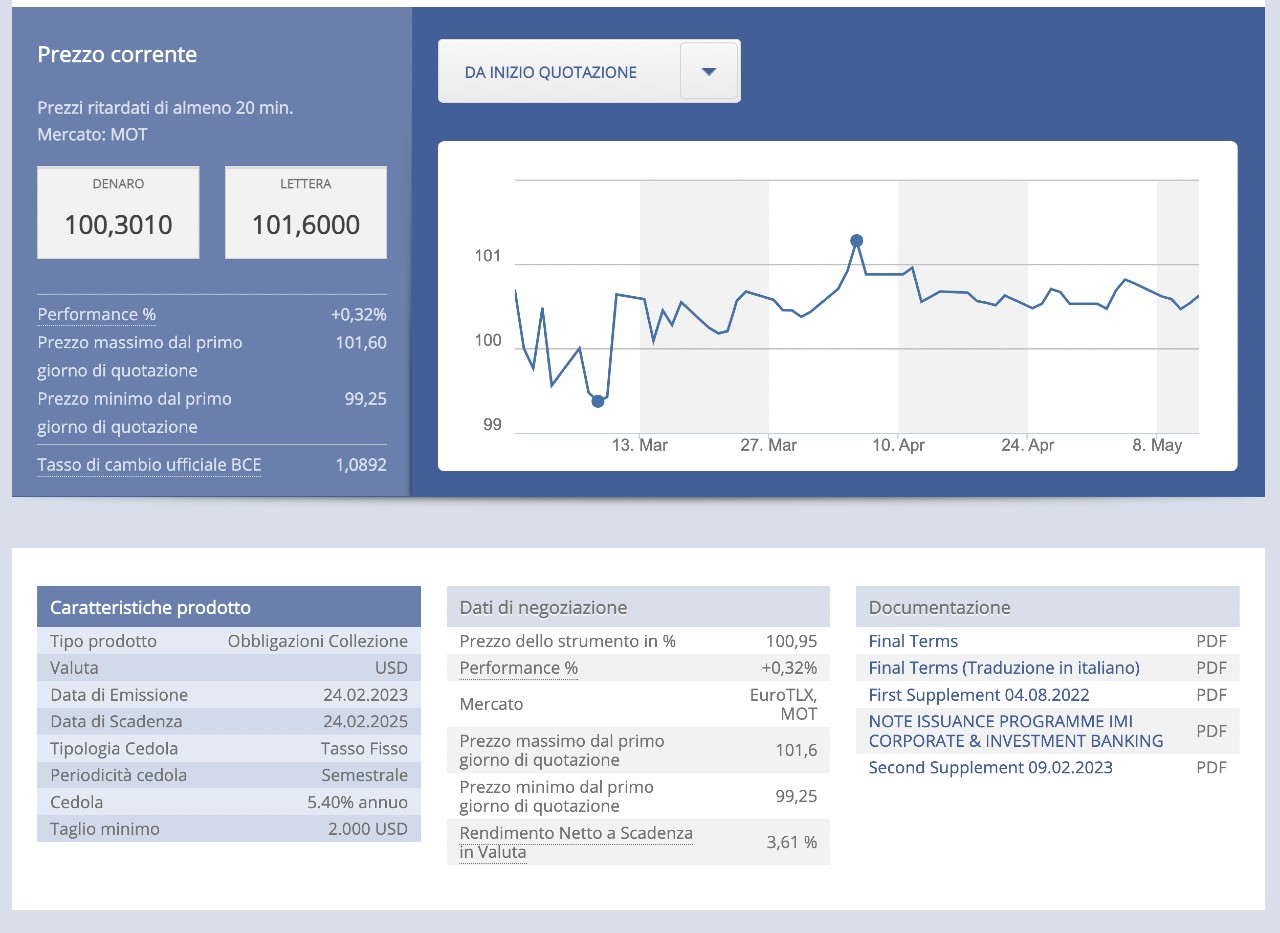

Intesa San Paolo Spa Tasso fisso dollaro USA ISIN:XS2591231191

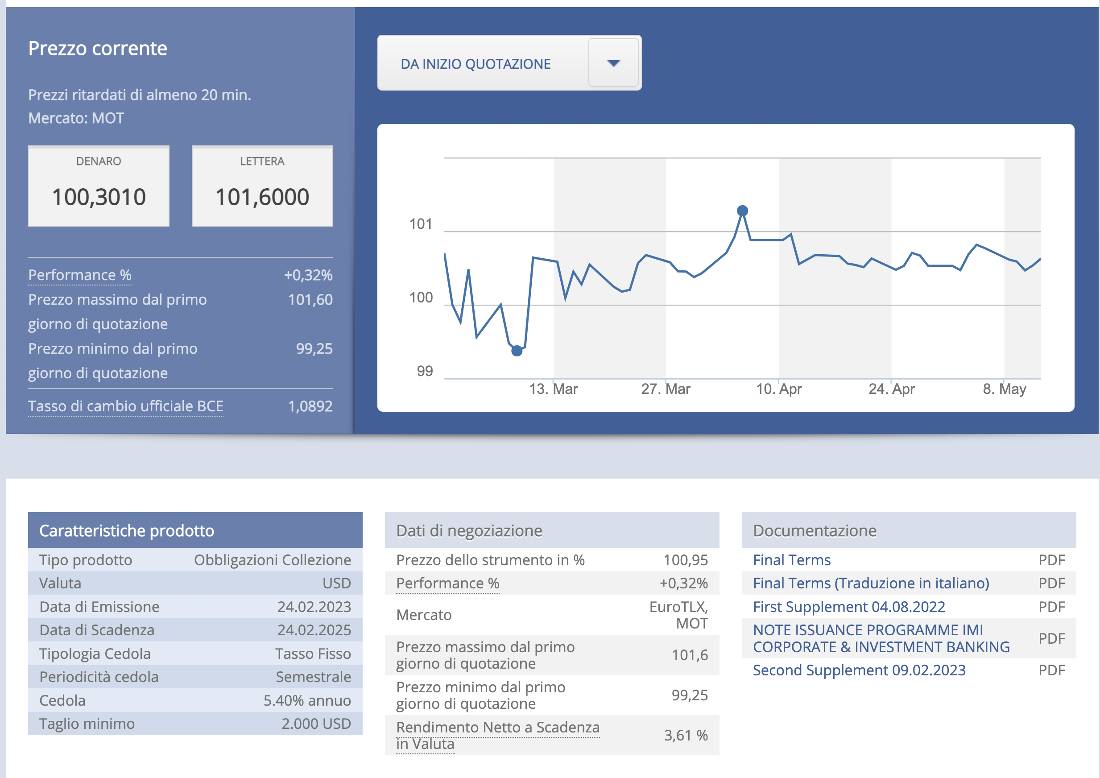

Intesa Sanpaolo S.p.A. Tasso Fisso Dollaro Australiano. ISIN:XS2591229534 Tipo di prodotto: Obbligazioni Collezione

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.