A lungo termine, le valutazioni possono guidare i prezzi delle azioni, ma a breve termine è il sentimento del mercato o sentiment, che fa muovere i prezzi.

Ciò può creare opportunità di investimento per gli investitori a lungo termine per trovare punti di ingresso interessanti e per i trader attivi per entrare e uscire dalle posizioni.

Cos’è il sentiment quando si parla di finanza

Per sentiment si intende l’umore degli investitori e degli analisti in un determinato periodo per un determinato asset, come un indice azionario, un’azione specifica o anche l’intero mercato finanziario mondiale.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

- Il sentiment può essere positivo quando la maggior parte di analisti ed investitori sono convinti che quell’asset salirà ,

- oppure può essere negativo, cioè quando la maggior parte di investitori ed analisti sono convinti che quell’asset calerà.

Capire quindi il sentiment – che essendo un umore non è per forza legato ai dati reali – può essere fondamentale per un investitore che vuole fare piccole speculazioni in pochi giorni.

Analisi del sentiment di mercato

L’analisi del sentiment di mercato è una tecnica in evoluzione che può essere efficacemente utilizzata per completare l’analisi fondamentale, quantitativa e tecnica. L’analisi del sentiment è anche uno dei metodi di maggior successo per includere gli effetti della psicologia del mercato in una strategia di trading. L’evidenza empirica suggerisce che il sentimento degli investitori è uno degli indicatori più affidabili dei futuri movimenti dei prezzi.

- Qual è il sentimento del mercato?

- Come le emozioni influenzano il mercato azionario

- Indicatori del sentiment di mercato e modalità di monitoraggio del sentiment di mercato

- Nuovi sviluppi nell’analisi del sentimento

- Come utilizzare l’analisi del sentiment per il trading

- In che modo LEHNER INVESTMENTS utilizza l’analisi del sentiment per la gestione patrimoniale

Cos’è il sentiment del mercato?

Il sentiment di mercato è una misura qualitativa dell’atteggiamento e dell’umore degli investitori nei confronti dei mercati finanziari in generale e di specifici settori o asset in particolare. Il sentimento positivo e negativo guida l’azione dei prezzi e crea anche opportunità di trading e investimento per trader attivi e investitori a lungo termine.

Potrebbe essere descritto come l’insieme delle opinioni pubbliche, dei punti di vista, dei sentimenti, dell’umore o delle prospettive che costituiscono la psicologia del mercato in qualsiasi momento. Poiché il sentimento del mercato non può essere definito o misurato esattamente, non esiste un modo specifico corretto o errato per condurre l’analisi del sentimento. Tuttavia, ci sono modi per utilizzare e combinare altri indicatori che riflettono il sentimento del mercato.

Riuscire a capire il sentiment può fare la differenza tra un normale investitore ed un trader eccezionale, oppure pessimo.

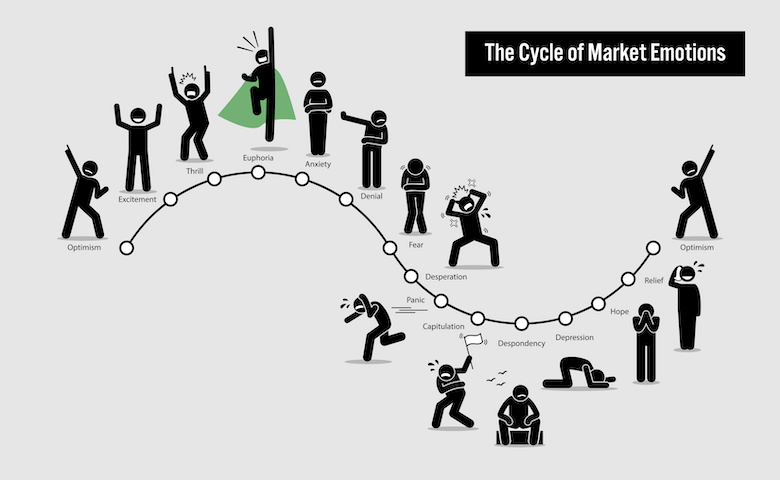

Come le emozioni influenzano il mercato azionario

Nei mercati a breve termine sono guidati dall’emozione, in particolare dalla paura e dall’avidità.

I trader e gli investitori sono spesso guidati da una forma di bisogno psicologico o da un’altra.

La paura di perdere un guadagno che si pensa certo, FOMO, può indurre gli investitori a pagare prezzi per un asset che non hanno alcun fondamento nella realtà. In tal caso non stanno acquistando perché l’asset è un buon investimento, ma perché devono fare qualcosa per evitare la sensazione di perdere qualcosa.

Durante i mercati ribassisti, gli investitori spesso vendono azioni a prezzi ben al di sotto del loro valore perché devono smettere di sentire il dolore di perdere denaro.

Questi sono entrambi esempi di come le emozioni possono costringere gli investitori a prendere decisioni che non sono razionali. Mostra anche perché i principali massimi e minimi del mercato sono solitamente accompagnati da livelli estremi di positività e negatività. Il sentimento è più alto appena prima dei massimi del mercato principale e più basso appena prima dei minimi del mercato principale. Utilizzando l’analisi del sentiment, gli investitori possono tentare di determinare quando il mercato è guidato dall’emozione piuttosto che da un processo decisionale razionale. Possono cogliere i cambiamenti nel sentiment prima che ci siano notizie per spiegare il comportamento dei prezzi delle azioni.

Indicatori del sentiment di mercato e modalità di monitoraggio del sentiment di mercato

Come accennato, non esiste un modo specifico per misurare il sentimento del mercato. Tuttavia, ci sono alcuni indicatori e metriche che possono essere utilizzati per darci una buona idea di come i partecipanti vedono le prospettive dei mercati.

- Indice VIX

- Put rapporto di chiamata

- Beni rifugio

- Attività “a rischio”.

- Indice Alto/Basso

- Ampiezza del prezzo delle azioni

- Indice di paura e avidità della CNN

Indice VIX o indice di volatilità

Uno dei più noti è il VIX Index, o CBOE Volatility Index , che è un indice che registra la volatilità implicita delle opzioni sull’indice S&P 500. Gli investitori acquistano opzioni per coprire e proteggere i loro portafogli. Quando si aspettano che la volatilità aumenti, offrono le opzioni più in alto e l’indice sale. Il VIX è noto come “Fear Index” in quanto fornisce una buona indicazione della quantità di paura nel mercato.

Put rapporto di chiamata

Una misura simile, anch’essa ampiamente seguita, è il Put Call Ratio , che misura il rapporto tra opzioni put e opzioni call acquistate sul mercato. Poiché gli investitori acquistano put per proteggere i propri investimenti, una lettura elevata indica che gli investitori temono un calo del mercato, mentre una lettura bassa indica una maggiore propensione al rischio.

Beni rifugio

La forza dei beni rifugio è anche una buona indicazione del livello di paura nel mercato. Questi includono attività prive di rischio come i buoni del tesoro statunitensi, le valute degli Stati Uniti e della Svizzera e i metalli preziosi. Quando il sentiment è negativo, queste attività spesso apprezzano il prezzo poiché gli investitori cercano veicoli sicuri per immagazzinare ricchezza.

Attività “a rischio”.

Gli investitori si spostano verso asset rifugio quando sono avversi al rischio e verso asset più rischiosi quando il sentiment è positivo. Questo è noto come “risk on / risk off trade” . Gli asset “risk on” includono le valute dei mercati emergenti, il debito e le azioni, le obbligazioni ad alto rendimento e spazzatura e le azioni a bassa capitalizzazione.

Indice Alto/Basso di rischio

L’ indice High/Low è un rapporto tra le azioni che raggiungono nuovi massimi di 52 settimane rispetto a quelle che registrano nuovi minimi di 52 settimane. Una lettura inferiore a 30 implica un sentimento ribassista, mentre una lettura superiore a 70 implica un sentimento rialzista del mercato.

Ampiezza del prezzo delle azioni

L’ampiezza del prezzo delle azioni è una misura simile che confronta i volumi scambiati delle azioni in aumento con quelli delle azioni in calo. La logica è che questo mostrerà se il denaro sta davvero fluendo nel mercato azionario o meno, indipendentemente dal numero di diversi titoli in aumento.

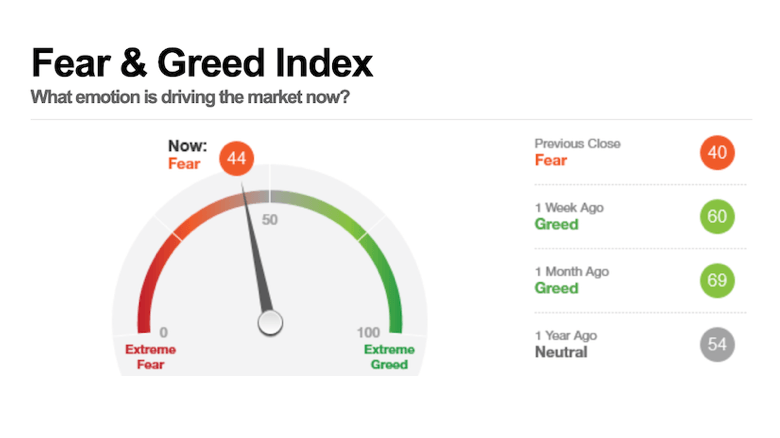

Indice di paura e avidità della CNN

L’indice Fear and Greed della CNN combina 7 diversi indicatori di sentimento per produrre una lettura compresa tra 1 e 100, con 1 che indica estrema paura e 100 che indica estrema avidità. Gli indicatori che utilizza includono tutti quelli sopra elencati, oltre allo slancio del mercato.

Nuovi sviluppi nell’analisi del sentimento

I progressi della tecnologia e delle piattaforme multimediali online negli ultimi decenni stanno aprendo nuove possibilità per l’analisi del sentiment. Quest’area è ancora relativamente nuova, ma sono state sviluppate diverse tecniche molto promettenti utilizzando, tra l’altro, i contenuti dei social media, le piattaforme di crowdsourcing e le tendenze di ricerca di Google.

I dati di queste piattaforme aggiungono una nuova dimensione all’analisi dei sentimenti, rendendo disponibili in tempo reale pensieri, opinioni e attività di milioni di persone. L’intelligenza artificiale può anche essere utilizzata per trovare modelli e correlazioni tra il sentimento e la cronologia dei prezzi dal mercato azionario. Questa nuova area di analisi del sentiment rappresenta la convergenza di media online, big data e intelligenza artificiale e sta portando l’analisi del sentiment a diventare uno strumento sempre più importante per trader e gestori di fondi .

Come utilizzare l’analisi del sentiment per il trading

Per la maggior parte, il sentiment dovrebbe essere combinato con altre forme di analisi per essere più utile. Spesso le migliori opportunità si verificano quando sentiment e fondamentali non sono d’accordo. L’evidenza empirica mostra anche che le letture estreme del sentimento si verificano molto spesso nei punti di svolta. In definitiva, ciò che muove i prezzi è ciò che pensano le persone nel mercato, indipendentemente dal fatto che i suoi diritti siano d’accordo o meno con i fondamentali. Il sentimento guida la domanda e l’offerta, che a sua volta guida il prezzo. Può anche spostare il prezzo nella stessa direzione dei fondamentali o nella direzione opposta e, a breve termine, il sentimento spesso prevale sui fondamentali.

Ci sono due fattori opposti da considerare quando si utilizza il sentimento per prendere decisioni di trading . In primo luogo, finché il sentiment continua a migliorare, i prezzi aumenteranno o smetteranno di scendere. Allo stesso modo, il deterioramento del sentiment farà scendere o smettere di salire i prezzi. Allo stesso tempo, l’aumento del sentiment può creare condizioni di ipercomprato o simili a bolle, che a un certo punto si tradurranno quasi sempre in una brusca inversione. Il sentimento negativo può portare a condizioni di ipervenduto in cui i prezzi delle azioni vengono sottovalutati.

Usare il sentimento del mercato per fare trading è quindi un caso per essere consapevoli di come il sentimento sta cambiando, così come del contesto più ampio, dei fondamentali e delle tendenze. Come trader devi essere consapevole di cosa potrebbe accadere se il sentiment iniziasse a cambiare in un modo o nell’altro. I maggiori movimenti di prezzo si verificano quando il sentiment cambia rapidamente e quando un ampio gruppo di partecipanti al mercato passa da rialzista a ribassista o viceversa. Le opportunità più redditizie esistono quindi quando sussistono le condizioni per un rapido cambiamento del sentiment.

Compra la voce, vendi il fatto

Quando un’idea è già ampiamente condivisa o conosciuta dal mercato, l’impatto sarà limitato. Gli eventi di cronaca sono spesso prezzati nel mercato molto prima che si verifichino, a quel punto gran parte dell’azione dei prezzi si inverte man mano che vengono presi i profitti. Questo è noto come compra la voce, vendi il fatto , dove il sentimento fa sì che i prezzi anticipino uno scenario migliore o peggiore. Quando si verifica l’evento, solo una sorpresa sostanziale può mantenere lo slancio: nella maggior parte dei casi si verificherà un movimento nella direzione opposta.

Quando c’è poco accordo all’interno del mercato e nessun flusso di notizie per cambiare le opinioni dei partecipanti al mercato, i prezzi diventeranno rangebound e si muoveranno lateralmente. Ciò continuerà fino a quando non accadrà qualcosa che cambierà le prospettive di un numero sufficiente di partecipanti per cambiare il sentimento della folla in generale.

L’analisi del sentiment è più semplice quando viene stabilito un processo regolare utilizzando una varietà di input in modo che le anomalie in uno o due indicatori non distorcano i risultati. Una strategia basata su regole ti aiuterà anche ad affrontare tutte le ambiguità che possono verificarsi quando si studia il sentimento, i fondamentali e l’azione dei prezzi.

Un punteggio di sentiment dovrebbe essere considerato anche nel contesto di una tendenza su tempi più lunghi. A parte i principali massimi e minimi del mercato, le letture estreme potrebbero segnalare la fine di un movimento in controtendenza in un lasso di tempo più elevato. Il sentimento del mercato in ogni intervallo di tempo può essere valutato come positivo, negativo o neutro. Questa valutazione può quindi essere combinata con altre forme di analisi per prendere decisioni o entrare e uscire dal tempo.

Quando usi il sentimento per prendere decisioni, sei interessato ai cambiamenti nel sentimento e alle letture del sentimento estremo. Quando il sentiment passa da positivo a negativo o viceversa, puoi cercare prove a sostegno o opportunità di trading per fare trading con lo slancio creato dal sentiment in aumento o in calo.

Le letture estreme possono darti l’opportunità di cercare scambi di inversione media o scambi nella direzione della tendenza a lungo termine. Tuttavia, le letture estreme del solo sentiment non dovrebbero essere utilizzate per prevedere i punti di svolta del mercato. Piuttosto, gli investitori dovrebbero cercare altre prove della presenza di un massimo o di un minimo, analizzando il volume, i livelli di supporto e resistenza o il momentum.

Prospettive: decisioni di investimento basate sull’analisi del sentiment

L’analisi del sentiment è stata utilizzata con successo dai trader per qualche tempo. Tuttavia, i nuovi progressi nella scienza dei dati, nell’intelligenza artificiale e nell’analisi del testo stanno ora portando l’uso del sentimento del mercato a un nuovo livello e la sua importanza nel settore degli investimenti continuerà a crescere. Possiamo aspettarci che diventi un campo di analisi importante quanto l’analisi fondamentale, quantitativa o tecnica. Inoltre completerà l’uso in rapida crescita dell’intelligenza artificiale nella decisione di investimento.

Tuttavia, i modelli di sentimento hanno una durata limitata. Il vantaggio di cui gode un qualsiasi modello esisterà solo finché pochi altri partecipanti al mercato non ne saranno consapevoli. I singoli trader possono essere in grado di mantenere un vantaggio se il loro modello identifica margini che non sono praticabili per i giocatori più grandi. Ma, quando si tratta di fondi professionali , man mano che il settore diventa più competitivo, prospereranno solo quelli con un reale vantaggio competitivo.

Ciò significa che solo aziende di investimento che conducono ricerche continue per trovare nuovi modi di utilizzare e impiegare i dati sul sentiment saranno in grado di mantenere il proprio vantaggio.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.