Definizione dell’indice di volatilità CBOE VIX, chiamato anche ‘indice della paura‘ da alcuni analisti e come si usa per fare investimenti, in particolare come va considerato quando si fa Trading questo indicatore di mercato molto importante.

Creato dal Chicago Board Options Exchange (CBOE) , dall’indice della volatilità o VIX, è un indice di mercato in tempo reale che rappresenta l’aspettativa del mercato di una volatilità a 30 giorni . Derivato dagli input di prezzo delle opzioni dell’indice S&P 500 , fornisce una misura del rischio di mercato e dei sentimenti degli investitori. È anche conosciuto con altri nomi come “Fear Gauge” o “Fear Index“. Investitori, analisti di ricerca e gestori di portafoglio guardano ai valori di VIX come un modo per misurare il rischio di mercato , la paura e lo stress prima di prendere decisioni di investimento.

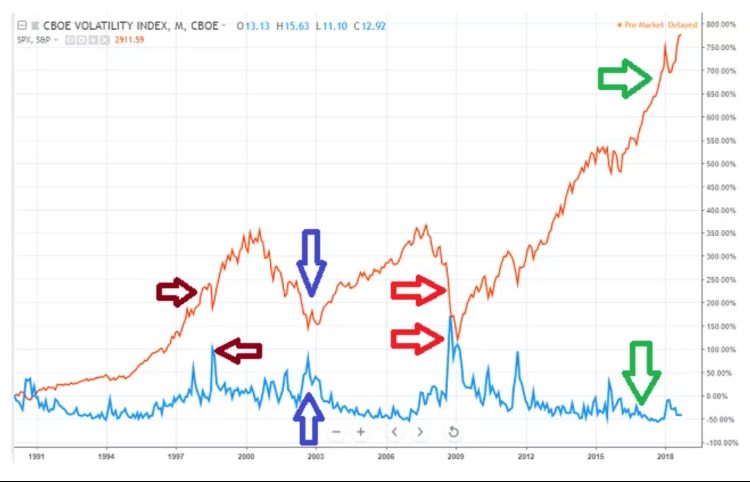

Grafico Indice VIX o Indice della Volatilità CBOE dell’ultimo mese

Perchè l’indice VIX è importante :

- L’indice di volatilità CBOE, o VIX, è un indice di mercato in tempo reale che rappresenta le aspettative del mercato per la volatilità nei prossimi 30 giorni.

- Gli investitori utilizzano VIX per misurare il livello di rischio, paura o stress nel mercato quando prendono decisioni di investimento.

- I trader possono anche negoziare il VIX utilizzando una varietà di opzioni e prodotti negoziati in borsa, oppure utilizzare i valori VIX per valutare i derivati.

Come funziona l’indice di volatilità VIX

Per strumenti finanziari come le azioni, la volatilità è una misura statistica del grado di variazione del loro prezzo di negoziazione osservato per un periodo di tempo. Nell’esempio qui sotto, si può osservare che il 27 settembre 2018, le azioni di Texas Instruments Inc. ( TXN ) e Eli Lilly & Co. ( LLY ) hanno chiuso attorno a livelli di prezzo simili rispettivamente di 107,29 e 106,89 $ per azione. Tuttavia, uno sguardo ai loro movimenti di prezzo nell’ultimo mese (settembre) indica che TXN (Grafico blu) ha avuto oscillazioni dei prezzi molto più ampie rispetto a LLY (Grafico arancione). TXN ha mostrato una volatilità più elevata rispetto a LLY nell’arco di un mese.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

L’estensione del periodo di osservazione agli ultimi tre mesi (da luglio a settembre) inverte la tendenza: LLY ha avuto una gamma molto più ampia di oscillazioni dei prezzi rispetto a quella di TXN, che è completamente diversa dall’osservazione precedente fatta in un mese. LLY ha avuto una volatilità più elevata rispetto a TXN durante il periodo di tre mesi.

La volatilità tenta di misurare tale entità dei movimenti dei prezzi che uno strumento finanziario subisce in un determinato periodo di tempo. Più drammatiche sono le oscillazioni dei prezzi in quello strumento, maggiore è il livello di volatilità e viceversa.

Come viene misurata la volatilità

La volatilità può essere misurata utilizzando due diversi metodi. Il primo si basa sull’esecuzione di calcoli statistici sui prezzi storici in un determinato periodo di tempo. Questo processo comporta il calcolo di vari numeri statistici, come media (media), varianza e infine la deviazione standard sui set di dati storici dei prezzi. Il valore risultante della deviazione standard è una misura del rischio o della volatilità. Nei programmi per fogli di calcolo come MS Excel, può essere calcolato direttamente utilizzando la funzione STDEVP () applicata sull’intervallo dei prezzi delle azioni. Tuttavia, il metodo di deviazione standard si basa su molte ipotesi e potrebbe non essere una misura accurata della volatilità. Poiché si basa sui prezzi passati, il dato risultante è chiamato “volatilità realizzata” o “volatilità storica (HV) . “Per prevedere la volatilità futura per i prossimi X mesi, un approccio comunemente seguito è quello di calcolarlo negli ultimi X mesi e aspettarsi che seguirà lo stesso modello.

Il secondo metodo per misurare la volatilità consiste nel dedurre il suo valore come implicito dai prezzi delle opzioni . Le opzioni sono strumenti derivati il cui prezzo dipende dalla probabilità che il prezzo corrente di un determinato titolo si muova abbastanza da raggiungere un determinato livello (chiamato prezzo di esercizio o prezzo di esercizio ). Ad esempio, supponiamo che le azioni IBM siano attualmente negoziate a un prezzo di 151 $ per azione. C’è un’opzione di chiamata su IBM con un prezzo d’esercizio di 160 $ e ha un mese di scadenza. Il prezzo di tale opzione call dipenderà dalla probabilità percepita dal mercato che il prezzo delle azioni IBM si sposti dal livello attuale di 151 $ a sopra il prezzo di esercizio di 160 $ entro il mese rimanente alla scadenza. Poiché la possibilità che tali movimenti di prezzo si verifichino entro un determinato periodo di tempo sono rappresentati dal fattore di volatilità, vari metodi di determinazione del prezzo delle opzioni (come il modello Black Scholes ) includono la volatilità come parametro di input integrale. Poiché i prezzi delle opzioni sono disponibili nel mercato aperto, possono essere utilizzati per derivare la volatilità del titolo sottostante (titoli IBM in questo caso).Tale volatilità, come implicita o dedotta dai prezzi di mercato, è chiamata in prospettiva ” volatilità implicita (IV) “.

Sebbene nessuno dei metodi sia perfetto in quanto entrambi hanno i loro pro e contro, nonché varie ipotesi sottostanti, entrambi danno risultati simili per il calcolo della volatilità che si trovano in un intervallo ristretto.

Estensione della volatilità a livello di mercato

Nel mondo degli investimenti, la volatilità è un indicatore di quanto grande (o piccolo) si muova un prezzo delle azioni, un indice settoriale specifico o un indice a livello di mercato, e rappresenta la quantità di rischio associata al particolare titolo, settore o mercato. L’esempio sopra specifico di azioni di TXN e LLY può essere esteso a livello di settore o di mercato. Se si applica la stessa osservazione sulle variazioni di prezzo di un indice settoriale specifico, ad esempio l’indice NASDAQ Bank (BANK) che comprende oltre 300 titoli bancari e di servizi finanziari, si può valutare la volatilità realizzata dell’intero settore bancario. Estendendolo alle osservazioni sui prezzi dell’indice di livello di mercato più ampio, come l‘indice S & P 500, offrirà una sbirciatina nella volatilità del mercato più ampio. Risultati simili possono essere ottenuti deducendo la volatilità implicita dai prezzi delle opzioni dell’indice corrispondente.

Avere una misura quantitativa standard per la volatilità semplifica il confronto tra le possibili variazioni di prezzo e il rischio associato a diversi titoli, settori e mercati.

L’indice VIX è il primo indice di riferimento introdotto dal CBOE per misurare le aspettative del mercato sulla volatilità futura. Essendo un indice lungimirante, è costruito utilizzando le volatilità implicite sulle opzioni dell’indice S&P 500 (SPX) e rappresenta l’aspettativa del mercato della volatilità futura a 30 giorni dell’indice S&P 500 che è considerato il principale indicatore dell’ampia borsa americana. Introdotto nel 1993, l’indice VIX è ora un indicatore consolidato e riconosciuto a livello globale della volatilità del mercato azionario statunitense. Viene calcolato in tempo reale in base ai prezzi in tempo reale dell’indice S&P 500. Vengono eseguiti i calcoli e i valori vengono trasmessi durante le 2:15 am CT e le 8:15 am CT e tra le 8:30 am CT e le 15:15 CT. CBOE ha iniziato la diffusione dell’Indice VIX al di fuori dell’orario di negoziazione degli Stati Uniti ad aprile 2016.

Calcolo dei valori dell’indice VIX

I valori dell’indice VIX vengono calcolati utilizzando le opzioni SPX standard negoziate CBOE (che scadono il terzo venerdì di ogni mese) e utilizzando le opzioni SPX settimanali (che scadono tutti gli altri venerdì). Sono considerate solo quelle opzioni SPX il cui periodo di scadenza è compreso tra 23 giorni e 37 giorni.

Mentre la formula è matematicamente complessa, teoricamente funziona come segue. Stima la volatilità attesa dell’indice S&P 500 aggregando i prezzi ponderati di più put e call SPX su una vasta gamma di prezzi di esercizio. Tutte queste opzioni ammissibili dovrebbero avere un’offerta valida diversa da zero e chiedere prezzi che rappresentino la percezione del mercato di quali prezzi di esercizio delle opzioni saranno colpiti dal sottostante durante il tempo rimanente alla scadenza. Per i calcoli dettagliati con l’esempio, si può fare riferimento alla sezione “Calcolo dell’indice VIX: procedura dettagliata” del white paper di VIX .

Evoluzione dell’indice di volatilità VIX

Durante la sua origine nel 1993, VIX è stata calcolata come una misura ponderata della volatilità implicita di otto opzioni put e call S&P 100 at-the-money , quando il mercato dei derivati aveva un’attività limitata ed era in fase di crescita. Con la maturazione dei mercati dei derivati, dieci anni dopo, nel 2003, CBOE ha collaborato con Goldman Sachs e ha aggiornato la metodologia per calcolare VIX in modo diverso. Ha quindi iniziato a utilizzare una serie più ampia di opzioni basate sull’indice S&P 500 più ampio, un’espansione che consente una visione più accurata delle aspettative degli investitori sulla futura volatilità del mercato. La metodologia allora adottata continua a rimanere in vigore e viene anche utilizzata per calcolare varie altre varianti dell’indice di volatilità.

Esempio reale dell’incide VIX

Il valore della volatilità, la paura degli investitori e i valori dell’indice VIX aumentano quando il mercato sta cadendo. Il contrario è vero quando il mercato avanza: i valori dell’indice, la paura e la volatilità diminuiscono.

Uno studio comparativo del mondo reale sui record passati dal 1990 rivela diversi casi in cui il mercato complessivo, rappresentato dall’indice S&P 500 (Orange Graph), ha fatto impennare portando i valori VIX (Blue Graph) a scendere nello stesso periodo, e viceversa.

Si dovrebbe anche notare che il movimento VIX è molto più di quello osservato nell’indice. Ad esempio, quando S&P 500 è diminuito del 15% circa tra il 1 agosto 2008 e il 1 ottobre 2008, il corrispondente aumento di VIX è stato di quasi il 260%.

In termini assoluti, i valori VIX superiori a 30 sono generalmente collegati a una grande volatilità derivante da una maggiore incertezza, rischio e paura degli investitori. I valori VIX inferiori a 20 corrispondono generalmente a periodi stabili e privi di stress nei mercati.

Come fare trading con l’indice VIX

L’indice VIX ha spianato la strada all’utilizzo della volatilità come attività negoziabile, sebbene attraverso prodotti derivati. Nel marzo 2004, CBOE ha lanciato il primo contratto futures negoziato in borsa e basato su VIX , seguito dal lancio delle opzioni VIX nel febbraio 2006. Tali strumenti collegati a VIX consentono una pura esposizione alla volatilità e hanno creato una nuova classe di attività. I trader attivi, i grandi investitori istituzionali e i gestori di hedge fund utilizzano i titoli collegati a VIX per la diversificazione del portafoglio , poiché i dati storici dimostrano una forte correlazione negativa della volatilità con i rendimenti del mercato azionario, vale a dire quando i rendimenti delle azioni diminuiscono, la volatilità aumenta e viceversa .

Oltre all’indice VIX standard, CBOE offre anche diverse altre varianti per misurare l’ampia volatilità del mercato. Altri indici simili includono l’indice di volatilità Cboe ShortTerm (VXSTSM), che riflette la volatilità attesa a 9 giorni dell’indice S&P 500, l’indice di volatilità a 3 mesi Cboe S&P 500 (VXVSM) e l’indice di volatilità a 6 mesi C&E S&P 500 (VXMTSM ). I prodotti basati su altri indici di mercato includono l’indice di volatilità Nasdaq-100 (VXNSM), l’indice di volatilità Cboe DJIA (VXDSM) e l’indice di volatilità Cboe Russell 2000 (RVXSM). Opzioni e futures basati su RVXSM sono disponibili per il trading su piattaforme CBOE e CFE, rispettivamente.

Come tutti gli indici, non è possibile acquistare direttamente VIX. Invece, gli investitori possono prendere posizione in VIX tramite contratti futures o opzioni o tramite prodotti negoziati in borsa basati su VIX (ETP) . Ad esempio, ETF Futures a breve termine ProShares VIX ( VIXY ), Serie iPath B S&P 500 VIX Futures a breve termine ETN (VXXB) e ETN (VXB) a lungo termine VelocityShares Daily Long VIX ( VIIX ) sono molte di queste offerte che tracciano un determinato indice della variante VIX e assumere posizioni in contratti futures collegati.

I trader attivi che adottano le proprie strategie di tradinge algoritmi avanzati utilizzano i valori VIX per valutare i derivati basati su titoli beta elevati. Beta rappresenta quanto un determinato prezzo delle azioni può muoversi rispetto alla variazione dell’indice di mercato più ampio. Ad esempio, un titolo con un beta di +1,5 indica che è teoricamente più volatile del 50% rispetto al mercato. I trader che fanno scommesse attraverso opzioni di tali titoli beta elevati utilizzano i valori di volatilità VIX in proporzione appropriata per valutare correttamente le loro negoziazioni di opzioni.

Volatilità: perché la diversificazione è importante e come ridurre il rischio nel tuo portafoglio azionario

Qualsiasi portafoglio di investimento sarà soggetto a una certa quantità di volatilità nel tempo. L’esposizione di un portafoglio alla volatilità può e deve essere gestita per prevenire perdite permanenti di capitale o svalutazioni temporanee. In questo articolo discutiamo di volatilità e rischio e di come la diversificazione può essere utilizzata per ridurre la volatilità di un portafoglio. Esaminiamo anche altre strategie che possono essere utilizzate per ridurre il rischio di un portafoglio.

- Volatilità vs rischio

- Cos’è la volatilità?

- Come misurare la volatilità e il rischio di un portafoglio?

- Cos’è la correlazione?

- Esempi di strumenti e investimenti altamente volatili

- Perché la diversificazione è importante

- Come ridurre la volatilità in un portafoglio?

- I migliori strumenti e strategie per ridurre la volatilità

Volatilità vs rischio

Quando si tratta di investire, rischio e rendimento vanno di pari passo. Gli investitori vengono ricompensati per l’assunzione di rischi, ma tale rischio a volte si traduce in perdite, sia permanenti che temporanee. La volatilità è comunemente usata come proxy del rischio, anche se in senso stretto è solo un tipo di rischio che gli investitori devono affrontare.

Oltre alla volatilità, gli investitori affrontano il rischio di controparte, il rischio di liquidità, il rischio di credito, il rischio di inflazione, il rischio di orizzonte e il rischio di longevità. Molti di questi rischi possono essere mitigati effettuando ricerche approfondite e attraverso la diversificazione. La volatilità è la singola più grande forma di rischio e deve essere pensata in termini di un singolo titolo e di un intero portafoglio. I portafogli di investimento sono particolarmente sensibili alla volatilità causata dal rischio di mercato poiché molte attività sono correlate. Per questo motivo, c’è di più nella diversificazione rispetto alla semplice ripartizione di un portafoglio su più investimenti.

Cos’è la volatilità?

In termini statistici, la volatilità si riferisce alla dispersione dei rendimenti di un asset. In parole povere, si riferisce all’importo che il prezzo o il valore di un asset si muove su e giù. La volatilità di un titolo può cambiare e cambia nel tempo, ma i cambiamenti nel tempo sono generalmente graduali. Poiché non è possibile prevedere l’effettiva volatilità futura di un’attività, la volatilità storica viene utilizzata come indicazione della probabile volatilità futura.

I gestori di portafoglio e i consulenti finanziari utilizzano la volatilità storica quando costruiscono strategie di investimento per ottimizzare il rendimento atteso e il rischio di un portafoglio. Non solo la volatilità è una caratteristica della maggior parte dei prezzi degli asset, ma può anche essere una buona cosa e offrire opportunità agli investitori. Alcune delle migliori strategie di investimento utilizzano la volatilità per acquistare asset sottovalutati e vendere asset sopravvalutati.

Come misurare la volatilità e il rischio di un portafoglio?

La misura più comune del rischio è la deviazione standard, sebbene sia possibile utilizzare anche la varianza, che è la deviazione al quadrato. La volatilità può essere calcolata utilizzando rendimenti giornalieri, settimanali o mensili o dati sui prezzi. Per una misurazione accurata della volatilità dei rendimenti, dovrebbero essere utilizzati i rendimenti giornalieri su un periodo di almeno 90 giorni. Per calcolare la volatilità dei rendimenti di un singolo strumento, i rendimenti vengono prima sommati e il risultato viene diviso per il numero di periodi, ottenendo il rendimento medio. Successivamente, la differenza tra ciascun valore dovrebbe essere calcolata e al quadrato.

Ciò si traduce in una serie di deviazioni al quadrato dalla media. La varianza si ottiene sommando i quadrati delle deviazioni e poi dividendo per il numero di periodi. La deviazione standard è la radice quadrata della varianza. La volatilità di un portafoglio viene calcolata calcolando la deviazione standard dei rendimenti dell’intero portafoglio. Se lo confronti con la media ponderata delle deviazioni standard di ciascun titolo nel portafoglio, scoprirai che è probabilmente sostanzialmente inferiore. Il rendimento totale e il rischio di un portafoglio possono essere confrontati utilizzando l’indice di Sharpe e l’indice di Sortino.

L’ indice di Sharpe confronta il rendimento del portafoglio rispetto al rendimento di un’attività priva di rischio con la deviazione standard dei rendimenti. Un indice di Sharpe pari o superiore a 1 indica un soddisfacente compromesso tra rendimento e rischio, mentre un rapporto inferiore a 1 indica che viene tollerato molto rischio per generare il rendimento. L’indice di Sharpe si calcola con la seguente formula:

(Rendimento del portafoglio – rendimento privo di rischio) / deviazione standard dei rendimenti

(Nota: la deviazione standard deve essere calcolata sui rendimenti in eccesso.) Il rapporto Sortino è una misura simile, ma include solo la volatilità al ribasso, ovvero i rendimenti negativi. L’idea è che la volatilità positiva è buona e non dovrebbe essere inclusa in una misura del rischio.

Cos’è la correlazione?

Potresti aver notato che ogni volta che l’indice S&P 500 scende di oltre il 2 percento in una singola sessione di negoziazione, quasi tutti gli altri mercati azionari del mondo aprono al ribasso il giorno successivo. Questo perché i mercati azionari sono correlati.

Quando i prezzi delle attività sono correlati significa che si muovono insieme in una certa misura. Il coefficiente di correlazione di due asset può essere calcolato statisticamente e rientra sempre tra –1 e +1. Una correlazione di 1 significa che due asset sono perfettamente correlati e si sposteranno esattamente dello stesso importo ogni giorno. Una correlazione di -1 significa che due asset sono perfettamente correlati negativamente; se uno sale dell’1%, l’altro scenderà del -1%. Le correlazioni tra -0,3 e 0,3 indicano che c’è pochissima correlazione tra i rendimenti.

Mentre tutti i mercati azionari sono correlati in una certa misura, le azioni all’interno di qualsiasi industria o settore sono ancora più correlate. Ci sono diverse ragioni per questo. Le aziende dello stesso settore sono esposte alle stesse forze economiche e di mercato e, poiché sono in concorrenza, si applicano reciprocamente pressioni sui prezzi. Gli investitori tendono inoltre ad aspettarsi che la loro performance sia simile, il che rafforza la correlazione.

Beta è una misura simile che indica la misura in cui un titolo si muove rispetto a un mercato azionario. Un’azione con un beta di 1 aumenterà e diminuirà in media dello stesso importo del mercato complessivo. Un titolo con un beta inferiore si muove meno del mercato e un titolo con un beta più alto si muove più del mercato.

Esempi di strumenti e investimenti altamente volatili

Alcuni strumenti di trading sono più inclini alla volatilità rispetto ad altri. Ciò dipende da diversi fattori, tra cui le forze economiche a cui sono esposti, la maturità e la redditività di un’impresa e la loro liquidità. Le azioni speculative sono le azioni di società senza utili o track record ed è probabile che mostrino una maggiore volatilità. I loro prezzi delle azioni si basano su prospettive non dimostrate per il futuro e il sentimento può facilmente cambiare.

È probabile che anche una società soggetta a voci e speculazioni su azioni societarie o potenziale fallimento abbia un prezzo delle azioni altamente volatile. Un titolo con bassa liquidità mostrerà quasi sempre una maggiore volatilità poiché chiunque acquisti o venda il titolo può spostare il prezzo in entrambe le direzioni. Altri titoli volatili includono quelli con rapporti PE molto elevati, livelli di indebitamento elevati o guadagni imprevedibili.

I prezzi delle materie prime hanno anche un’elevata volatilità storica dovuta al modo in cui la domanda e l’offerta possono essere influenzate da condizioni meteorologiche, questioni geopolitiche, tassi di interesse e crescita economica. Più piccolo è il mercato delle materie prime, più volatile sarà il prezzo. È probabile che il grafico dei prezzi di quasi tutte le criptovalute mostri una volatilità molto elevata. Questo perché il mercato delle criptovalute è guidato principalmente dagli speculatori. Poiché il valore intrinseco di un asset crittografico è difficile da calcolare, una svendita non sarà contrastata dall’acquisto di investitori di valore.

Qualsiasi prodotto con leva, o mercato con un numero elevato di posizioni con leva, è probabile che sia volatile. I trader utilizzano la leva finanziaria per aumentare i loro rendimenti, ma spesso non sono in grado di cavalcare grandi oscillazioni di prezzo. Questo può renderli acquirenti o venditori forzati, aumentando la volatilità complessiva.

Perché la diversificazione è importante

La maggior parte degli strumenti simili alle azioni genera rendimenti positivi nel tempo, ma mostra anche volatilità. Evitare quella volatilità tentando di cronometrare il mercato è più facile a dirsi che a farsi e di solito si traduce in rendimenti inferiori. Un approccio migliore è la diversificazione del portafoglio che consente di tollerare la volatilità di un singolo asset.

Distribuendo un portafoglio su una serie di classi di attività, l’intero portafoglio non sarà soggetto alla volatilità di nessuna classe di attività. Meno correlati sono gli investimenti in un portafoglio, minore sarà la volatilità. Alcuni asset sono correlati negativamente, il che può ridurre ulteriormente la volatilità del portafoglio. Ad esempio, l’oro è visto come un rifugio sicuro, il che significa che il prezzo dell’oro spesso si apprezza quando gli asset più rischiosi come le obbligazioni dei mercati emergenti vedono scendere i loro prezzi.

Una delle principali responsabilità dei gestori patrimoniali è prendere decisioni di asset allocation per ottimizzare i rendimenti a lungo termine riducendo al minimo il rischio. Per generare rendimenti più elevati, un portafoglio deve avere un’esposizione ad alcune attività rischiose. Ma le attività con rendimenti attesi più elevati hanno una maggiore volatilità. La diversificazione consente di compensare la maggiore volatilità degli asset più rischiosi includendo strumenti non correlati. A lungo termine un portafoglio di attività diversificato avrà una volatilità complessiva inferiore, ma ogni classe di attività genererà comunque il proprio rendimento ottimale.

Come ridurre la volatilità in un portafoglio?

Esistono diversi modi per ridurre il rischio di portafoglio utilizzando la diversificazione e altri metodi:

- Diversificazione all’interno di una classe di attività: la volatilità di ciascuna classe di attività all’interno di un portafoglio può essere ridotta aggiungendo strumenti che hanno una bassa correlazione tra loro. Il rischio di concentrazione è un tipo di rischio di portafoglio comunemente trascurato . Si verifica quando i titoli in un portafoglio sono altamente correlati o esposti alle stesse forze economiche e di mercato. All’interno di un portafoglio azionario, i titoli di diverse industrie, settori e paesi dovrebbero ridurre la volatilità complessiva. Le azioni possono anche essere diversificate per capitalizzazione di mercato, stadio di maturità e tasso di crescita.

- Diversificazione tra classi di attività: mentre la diversificazione all’interno di una classe di attività ridurrà la volatilità, può farlo solo in una certa misura. La ricerca ha dimostrato che i vantaggi della diversificazione di un portafoglio azionario non migliorano in modo significativo oltre i 25 titoli. L’aggiunta di diverse classi di attività può ridurre ulteriormente la volatilità complessiva di un portafoglio. Oltre alle obbligazioni e alla liquidità, è possibile aggiungere a un portafoglio asset alternativi, tra cui immobili, hedge fund , materie prime, private equity e fondi di capitale di rischio. Queste classi di attività hanno tutte fattori unici che le guidano, portando a un profilo di rendimento molto diverso l’uno dall’altro o dalle azioni.

- Diversificazione per stile di investimento : diversi stili di investimento tendono a dare buoni risultati in momenti diversi. L’utilizzo di un mix di stili di investimento, tra cui momentum, value e mean reversion all’interno di ciascuna classe di attività, può anche attenuare i rendimenti nel tempo.

- Copertura mediante posizioni corte: anche l’utilizzo di posizioni corte in titoli sopravvalutati può ridurre la volatilità. Idealmente i titoli che probabilmente scenderanno di più durante i mercati ribassisti rispetto a quelli che salgono durante i mercati rialzisti compenseranno le perdite durante una correzione o un crollo del mercato.

- Copertura tramite opzioni e volatilità: l’acquisto di opzioni put o volatilità fornirà anche una protezione dai ribassi. È importante essere consapevoli del fatto che l’acquisto di protezione contro i ribassi ha un costo e di solito si traduce in prestazioni leggermente inferiori.

I migliori strumenti e strategie per ridurre la volatilità

Tutti i seguenti strumenti e strategie possono essere utilizzati per ridurre la volatilità complessiva del portafoglio.

Risorse alternative

- Il settore immobiliare, il private equity e il capitale di rischio possono essere tutti utilizzati per generare rendimenti a lungo termine. Queste classi di attività sono tutte illiquide, il che è generalmente considerato uno svantaggio. Tuttavia, ciò significa anche che i prezzi di solito non sono così volatili come nei mercati liquidi.

- Le materie prime hanno cicli molto lunghi e talvolta offrono protezione contro l’inflazione e la svalutazione degli asset finanziari. Mentre la maggior parte degli strumenti negoziabili sono attività finanziarie, gli immobili e le materie prime sono attività tangibili. Ciò rende queste due asset class più resistenti all’inflazione e ai periodi di incertezza.

- Anche i metalli preziosi come l’oro e l’argento sono beni reali che possono fungere da copertura contro l’inflazione. Agiscono anche come bene rifugio, il che significa che i loro prezzi possono effettivamente aumentare quando le attività finanziarie perdono valore rapidamente.

- Gli hedge fund seguono un’ampia varietà di strategie, molte delle quali non correlate con altri mercati. Gli hedge fund market neutral, in particolare, utilizzano strategie che rimuovono il beta e possono quindi essere utilizzati per ridurre il rischio di mercato in un portafoglio più ampio.

Alcune moderne strategie di investimento quantitativo sono specificamente progettate per generare rendimenti non correlati. nti siano sia positivi che non correlati.

Strategie di opzione

Le opzioni put possono fornire protezione dai ribassi, a condizione che le opzioni siano basate su un indice correlato al portafoglio coperto. L’acquisto di opzioni put da solo può essere costoso, ma una struttura di opzioni come uno short fence o uno spread put può ridurre il costo dell’acquisto di una protezione al ribasso.

Strumenti di volatilità

La volatilità implicita è un componente delle formule di prezzo delle opzioni e riflette la volatilità attesa prezzata in qualsiasi opzione. Puoi anche acquistare la volatilità stessa, sotto forma di contratti futures o ETF con esposizione lunga a un indice di volatilità.

Conclusioni

Volatilità e rischio sono una delle realtà degli investimenti. Non possono essere evitati del tutto, ma gli investitori possono ridurne l’impatto sui loro portafogli. La diversificazione e la copertura sono i modi più efficaci per ridurre la maggior parte dei tipi di rischi e volatilità. Più un portafoglio è diversificato tra diverse classi di attività e strategie, più la volatilità può essere ridotta.

Altri termini finanziari da conoscere

- FTSE MIB

- DAX 40 Tedesco

- S&P 500

- Nasdaq

- Wall Street

- Prezzo del Gas Naturale

- Prezzo del Petrolio

- Hang Seng Indice Borsa Cinese

- Indice VIX o della volatilità

- Cambio Euro USD