Con l’inflazione la politica di Poste italiane ( BIT: PST ) è stata quella di alzare i rendimenti dei Buoni postali per offrire ai risparmiatori degli investimenti sicuri che riuscissero almeno in parte a proteggere i loro risparmi dal “mostro che mangia i risparmi“, ecco alcuni dei nuovi tipi di Buoni Postali che puoi acquistare direttamente in un ufficio postale, oppure tramite la App di Bancoposta se hai un conto corrente aperto con Poste italiane.

Cosa sono i Buoni Fruttiferi Postali

I Buoni Fruttiferi Postali sono strumenti di investimento garantiti dallo Stato Italiano e distribuiti dall’ufficio postale. Questi titoli di debito sono generalmente considerati sicuri e adatti a risparmiatori conservatori che desiderano un ritorno garantito sul loro investimento senza un rischio significativo.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

Ci sono diversi tipi di Buoni Fruttiferi Postali, ognuno con le proprie caratteristiche specifiche, tra cui la durata dell’investimento e il tasso di interesse. Alcuni esempi includono Buoni Fruttiferi Postali Ordinari, a Premio, Index Linked e altro ancora.

Per quanto riguarda i tassi di interesse, questi possono essere fissi o variabili. Ad esempio, i Buoni Fruttiferi Postali Index Linked hanno un tasso di interesse legato a un indice di inflazione.

Un’altra caratteristica importante dei Buoni Fruttiferi Postali è che, essendo garantiti dallo Stato, sono esenti dal rischio di default. Questo significa che il capitale investito è garantito e verrà restituito all’investitore alla scadenza del buono, indipendentemente dalle condizioni economiche.

È importante notare che, sebbene i Buoni Fruttiferi Postali siano generalmente considerati investimenti sicuri, come con qualsiasi investimento, ci sono sempre dei rischi, tra cui il rischio di inflazione e il rischio di liquidità (ovvero, la capacità di vendere il buono prima della scadenza senza perdere valore). Pertanto, è importante ricercare attentamente e considerare le proprie circostanze finanziarie e obiettivi di investimento prima di decidere di investire in Buoni Fruttiferi Postali.

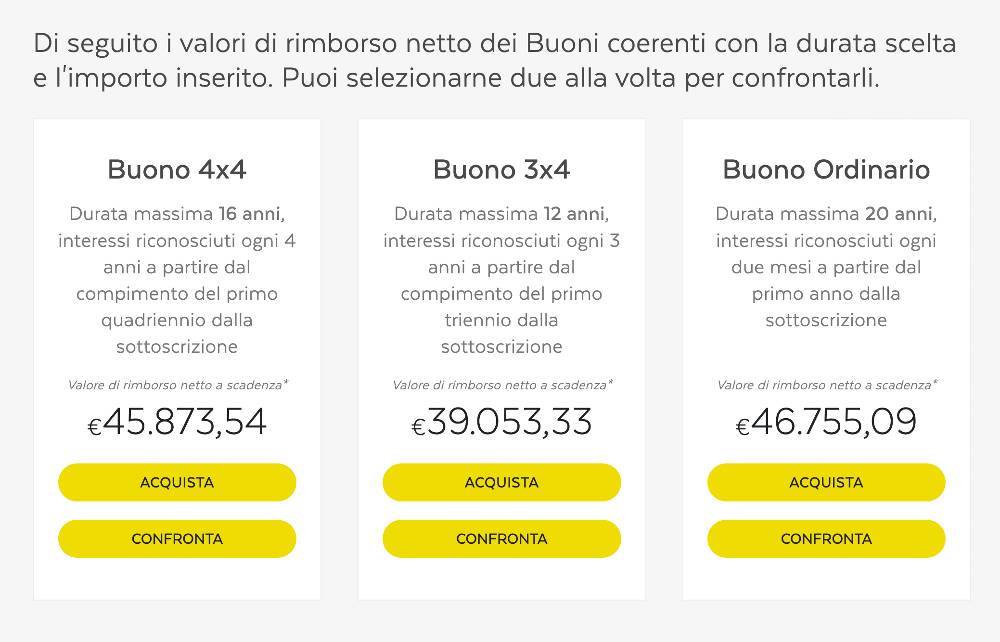

Esempio di investimento nel lungo periodo ( 12-20 anni ) di 30.000 euro con i Buoni Postali:

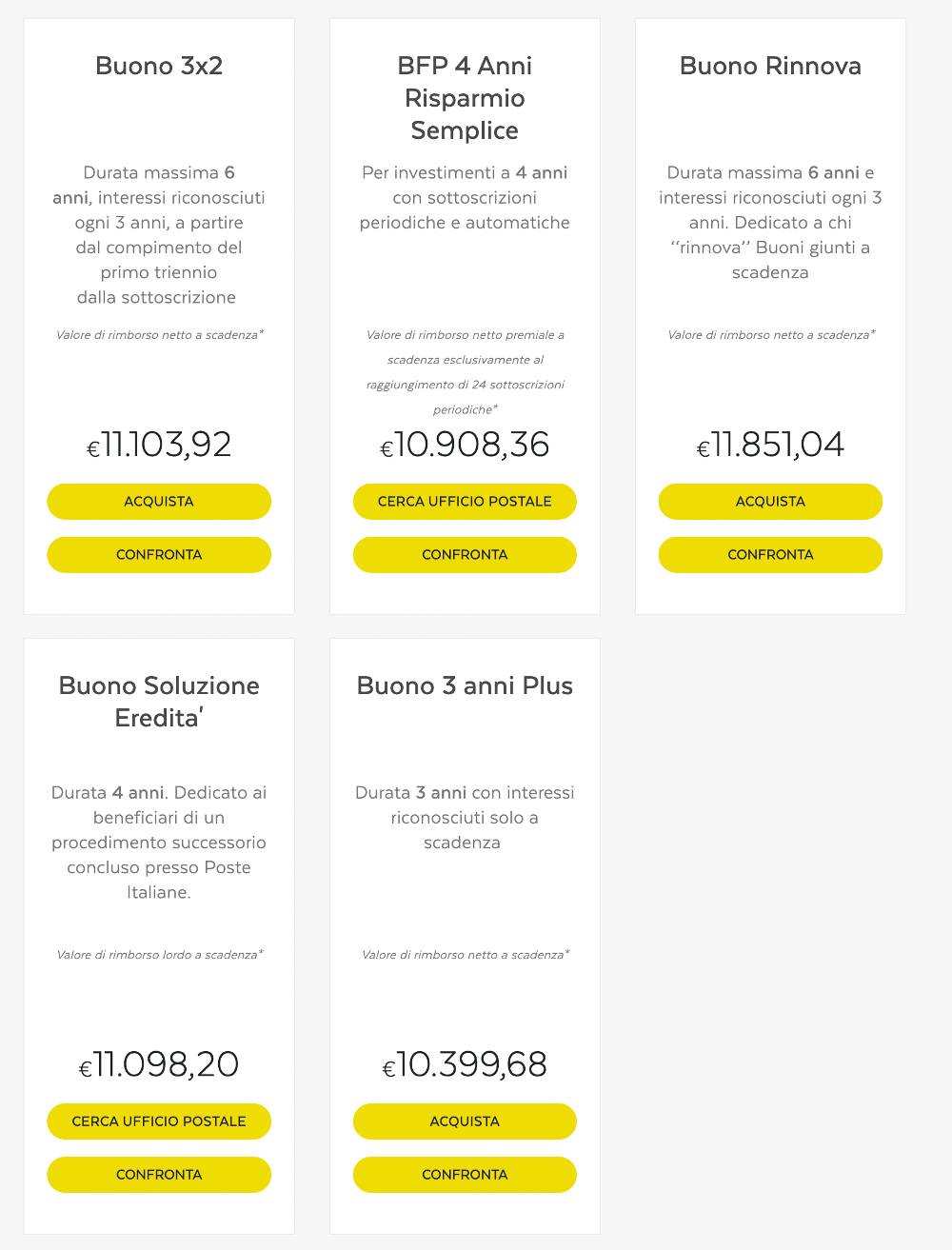

Esempio di investimento nel breve periodo ( 3- 4 anni ) con i Buoni Fruttiferi Postali

Nome del Buoni Fruttifero Postale |

Rendimento lordo annuo a scadenza |

Durata del Buono Postale |

|---|---|---|

| Buono 3 anni Plus | 1,50% di interessi lordi all’anno a scadenza | scadenza 3 anni |

| Buono Rinnova | 3,25% di interessi lordi all’anno a scadenza | scadenza 3 anni o 6 anni |

| Buono 3×2 | 2,00 % di interessi lordi all’anno a scadenza | Dura 6 anni ma si può iniziare a rimborsare anche dopo 2 anni |

| Buono Risparmio Sostenibile | 1,50% di interessi lordi più premio finale | scadenza 7 anni. Alla scadenza è previsto un premio legato all’andamento dell’indice di borsa STOXX Europe 600 ESG-X |

| Buono 3×4 | 2,50% interessi lordi | Scadenza dopo 12 anni ma si ha la possibilità di rimborso a 3, 6, 9 anni compresi interessi maturati |

| Buono 4×4 | 3,50% annuo a scadenza | Scadenza dopo 16 anni ma si ha la possibilità di rimborso a 4, 8, 12 anni compresi interessi maturati |

| Buono Ordinario | 2,50% annuo lordo a scadenza | Rendimenti crescenti |

| Buono 4 anni risparmio semplice | 1,50% lordo alla scadenza | 4 anni + premio ogni 24 sottoscrizioni del piano |

| Buono dedicato ai minori * | fino a 4,50% lordi annui | Rendimento che parte dal 2,5% fino ad arrivare ad un 4,5% come da schema più avanti |

| Buono soluzione eredità | 3,00% annuo lordo | Dedicato a chi deve avere una eredità da poste italiane ( ad esempio se erediti un libretto postale di un parente puoi scegliere di prendere questi buoni ) Dal 4° anno in poi si può ritirare con gli interessi, prima no. |

…

Pro e Contro di un investimento sui Buoni Fruttiferi Postali

Investire in Buoni Fruttiferi Postali ha diversi vantaggi e svantaggi. Ecco alcuni da considerare:

Pro:

- Sicurezza: Sono garantiti dallo Stato Italiano, rendendoli un investimento sicuro.

- Favoriti dalle imposte: Gli interessi maturati sui Buoni Fruttiferi Postali sono soggetti a tassazione del 12,5% invece che dalla normale tassazione del 26%.

- Accessibilità: Sono accessibili a tutti, con un investimento minimo molto basso.

- Prevedibilità: Offrono un rendimento fisso o variabile predeterminato, rendendoli prevedibili e facili da capire.

- Liquidità: Alcuni Buoni Fruttiferi Postali possono essere riscattati in anticipo, anche se ciò potrebbe comportare una riduzione del rendimento.

Contro:

- Rendimenti modesti: I tassi di interesse offerti sono spesso più bassi rispetto ad altri strumenti di investimento, specialmente durante periodi di bassa inflazione.

- Rischio di inflazione: Se l’inflazione è alta, il potere d’acquisto del tuo ritorno potrebbe essere eroso.

- penalità se riscossi prima: Anche se possono essere riscattati prima della scadenza, ciò potrebbe comportare una penalità o una riduzione del rendimento.

- Investimento a lungo termine: Molti Buoni Fruttiferi Postali hanno durate lunghe, rendendoli meno adatti per chi desidera un investimento a breve termine.

- Mancanza di capitalizzazione degli interessi: Gli interessi non vengono reinvestiti, ma sono pagati alla fine del periodo di investimento.

Ricorda, la scelta di investire in Buoni Fruttiferi Postali, come qualsiasi decisione di investimento, dovrebbe essere basata su una varietà di fattori, tra cui la tua tolleranza al rischio, gli obiettivi di investimento e la tua situazione finanziaria generale. È sempre una buona idea consultare un consulente finanziario prima di prendere decisioni di investimento importanti.

* Rendimenti del Buono Dedicato ai minori

CONDIZIONI IN VIGORE DAL 27 OTTOBRE 2020

| Periodo di possesso | Rendimento effettivo annuo lordo alla fine di ciascun periodo di possesso |

|---|---|

| 1 anno e 6 mesi | 2,50% |

| 2 anni | 2,50% |

| 3 anni | 2,50% |

| 4 anni | 2,75% |

| 5 anni | 3,00% |

| 6 anni | 3,25% |

| 7 anni | 3,25% |

| 8 anni | 3,50% |

| 9 anni | 3,50% |

| 10 anni | 3,50% |

| 11 anni | 3,50% |

| 12 anni | 4,00% |

| 13 anni | 4,00% |

| 14 anni | 4,00% |

| 15 anni | 4,00% |

| 16 anni | 4,50% |

| 17 anni | 4,50% |

| 18 anni | 4,50% |

Apri il tuo Conto Trading Fineco

Accedi a piattaforme professionali, analisi in tempo reale e oltre 20.000 strumenti finanziari da un’unica interfaccia. Zero costi di apertura, massima affidabilità.

Pubblicità di affiliazione – Economia Italiacom può ricevere una commissione se apri un conto tramite questo link, senza alcun costo per te. Investire comporta rischi: informati bene prima di operare.