I Piani Individuali di Risparmio – PIR – rappresentano un prodotto finanziario recente, al fine di promuovere gli investimenti nell’economia del nostro paese grazie ad un vantaggio fiscale per il risparmiatore del 100% su utili, dividendi, cedole, interessi ed imposte di successione .

Per noi italiani rappresentano senz’altro qualcosa di nuovo, ma all’estero esistono da diversi anni come in Gran Bretagna dove vengono proposti gli ISAS ossia gli Individual Savings Accounts.

I piani individuali di risparmio, volendo puntualizzare, non rappresentano uno strumento finanziario semplice, anche se a prima vista può così sembrare, essi sono un collegamento diretto tra mercati finanziari ed economia reale, sino a raggiungere la piccola/media impresa che da sempre ha costituito il pilastro della nostra economia.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

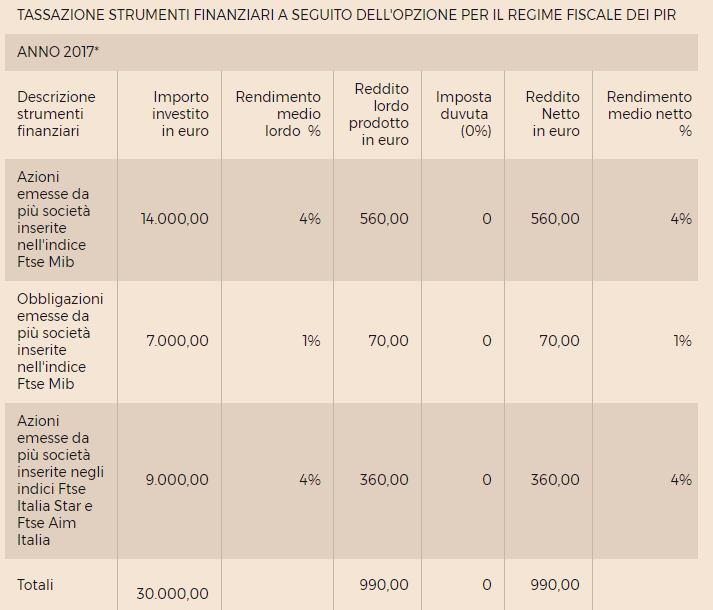

Alcune caratteristiche, e dettagli, è necessario siano chiariti al fine di non cadere semplicemente nella “promozione” del vantaggio fiscale (si veda oltre) come motivo determinante di un investimento. Questo è possibile solo se il PIR abbia un portafoglio investito almeno per il 70% in obbligazioni ed azioni italiane e che sia vincolato almeno 5 anni e un limite di investimento di 30.000 euro all’anno.

Quindi è facilmente comprensibile anche il suo rischio di capitale MOLTO ELEVATO.

Piano Individuale di Risparmio – PIR: caratteristiche

Il piano promozionale dei Pir, facente leva sul risparmio fiscale, ha avuto sinora i suoi effetti concreti.

Sono, al momento, oltre 35 le SGR (società di gestione risparmio) che hanno creato Fondi ad hoc destinati ai piani individuali di risparmio, così come sono sorte polizze vita allo stesso fine destinate.

Senza voler sollevare critiche, l’incentivo dell’esenzione dalla tassazione sui redditi, così come dalle tasse di successione (risparmio fiscale sulla tassazione fiscale dei redditi pari al 26%) è associato al dover detenere lo strumento finanziario per almeno cinque anni, pena la decadenza del beneficio fiscale.

Altro limite che caratterizza i piani individuali di risparmio è il non superare i 30mila Eur di investimento all’anno, fino ad un massimo di 150mila Eur in totale(5 anni).

Se vogliamo leggere tali vincoli da un punto di vista positivo, possiamo sicuramente affermare che la sottoscrizione di tale prodotto finanziario consente al risparmiatore di “entrare in Borsa” indirettamente: è la SGR che cura l’andamento del Pir nel tempo. Altro lato positivo, per qualsiasi risparmiatore, è il diversificare i propri investimenti puntando sulle piccole/medie imprese del nostro paese.

Come e dove sottoscrivere un PIR, Piano Individuale di Risparmio?

La sottoscrizione di un Pir richiede il passaggio necessario da un intermediario finanziario, generalizzando la nostra banca di fiducia che ha rapporti con la SGR che gestisce il piano individuale di risparmio. Al momento, pare esclusa la possibilità di una sottoscrizione diretta, magari online.

Come facile intuire, ogni intermediario finanziario sulla collocazione di un prodotto ai risparmiatori percepisce commissioni: per le banche un’operazione senz’altro fruttuosa. Dati da tenere in debita considerazione sono le commissioni di ingresso (richieste da alcune SGR), e le commissioni di gestione, così come avviene con i Fondi di investimento. A titolo di esempio, vi sono SGR che fissano il costo di gestione del piano individuale di risparmio attorno al 2% annuo (sulla globalità del Pir), e commissioni di ingresso individuali attorno 2%, ma anche maggiori.

Sicuramente, il fine per cui si sottoscrive un prodotto finanziario di tal genere, è il voler spuntare un rendimento maggiore dei prodotti obbligazionari, unito al vantaggio fiscale. Il vincolo di 5 anni di detenzione dello strumento finanziario nel proprio portafoglio deve farci riflettere qualora nel corso degli anni vi sia il bisogno di smobilizzare il capitale investito in un Pir: la tassazione ritorna operativa sui guadagni realizzati. D’altra parte, nessun Pir garantisce che la somma investita inizialmente, dopo 5 anni, sia incrementata: questo è l’obbiettivo, ma nessun Pir garantisce un rendimento.

Altri PIR da prendere in considerazione:

- Migliori Piani in offerta

- Rendimento Piani Unicredit

- Rendimento Piani Mediolanum

- Rendimenti più alti tra i Piani

- Come investire senza pagare le tasse

- Migliori piani individuali pensionistici

- Migliori Fondi Pensione Aperti

- Migliori Fondi Pensione Negoziali

Dove finisce il denaro investito un piano individuale di risparmio?

I piani individuali di risparmio sono stati introdotti col fine di convogliare il capitale da investire verso le piccole/medie imprese italiane, verso il Made in Italy, con lo scopo di finanziare quelle imprese che con molto sacrificio sono arrivate in Borsa (indice FTSE Mid Cap Italy – circa 60 imprese che non sono quotate al FTSE Mib per l’assenza dei requisiti di capitalizzazione).

Consideriamo due imprese conosciute quotate al FTSE Mid Cap Italy.

Technogym è stata una piccola realtà imprenditoriale del cesenate, ed oggi è in grado di rappresentare migliaia di centri benessere, specializzata in attrezzature per il fitness su scala mondiale. Dall’anno 1983 gli sforzi si sono concretizzati: una solida realtà italiana, con azioni quotate in Borsa attorno ai 7,30 Eur attualmente, con un inizio di quotazione nel 2016 a 3,62 Eur.

Altro esempio di imprese che “ci sono riuscite”è Geox. Geox è un brand attualmente conosciuto su scala mondiale. L’aver ideato la famosa suola della scarpa che respira, si è poi allargata, dalla scarpa, all’abbigliamento, sino a rappresentare un marchio di eccellenza. I punti vendita di Geox sono più di 11mila a livello globale, con un fatturato in continua crescita. L’azione Geox è quotata attorno ai 3,5 – 3,6 Eur attualmente, con un forte incremento di valore dal 2016 al 2017.

Senz’altro considerando storie di imprese che sono riuscite a realizzare un sogno, la finalità di un piano individuale di risparmio è “più che nobile” ma la prudenza è d’obbligo. Sottoscrivere un piano individuale di risparmio non garantisce la crescita costante delle società su cui la SGR decide di puntare nel confezionare il Pir. Così come il valore di un piano individuale di risparmio può crescere, e consolidarsi nel tempo, ma vi possono essere anche perdite di valore rispetto alla sottoscrizione iniziale che vanificano, del tutto, il risparmio fiscale. Niente allarmismi, solo consapevolezza che tramite la sottoscrizione di un piano individuale di risparmio si acquista un prodotto finanziario simil-azionario, gestito da società in grado di accrescere il valore della quota sottoscritta, ma nessuna garanzia.

Ad oggi, il risparmio convogliato dagli italiani verso i piani individuali di risparmio è rilevante, ed i dati sono positivi in termini di crescita del valore iniziale della quota per la maggioranza dei Pir collocati.

Piani individuali di risparmio migliori/convenienti

Prendiamo in esame alcuni piani individuali di risparmio che hanno caratteristiche buone per rendimento, e convenienza economica.

Eurizon (SGR del gruppo Intesa Sanpaolo spa) ha collocato i seguenti piani individuali di risparmio.

- Eurizon Progetto Italia 20 è un Pir di categoria bilanciato obbligazionario con grado di rischio 3 su una scala da 1 a 7. Il Pir ha un rendimento più che positivo attualmente. Le spese di ingresso sono fissate all’ 1,5% con spese a carico del Fondo collegato al Pir pari all’ 1,27% annue. Spese di riscatto non previste. Le condizioni economiche sono soddisfacenti sia per le spese di ingresso sia per le annuali a carico del Fondo.

- Eurizon Progetto Italia 40 è un Pir bilanciato, a maggior esposizione azionaria rispetto al precedente. Il grado di rischio è 4 su un massimo di 7. Spese di ingresso pari all’ 1,5%, e spese annue sul Fondo gestito pari all’ 1,47%. Spese di riscatto non previste. Condizioni soddisfacenti con un rendimento positivo attualmente.

Symphonia SGR propone due piani individuali di risparmio: Patrimonio Italia e Azionario Small Cap Italia. Entrambe i Pir hanno rendimento positivo ad oggi.

- Il primo Pir è di tipo flessibile con rischio 4 su 7. Spese di ingresso non presenti, spese annue pari all’ 1,8% della globalità gestita a carico del Fondo. Spese di riscatto non presenti.

- Il secondo Pir di Symphonia SGR è di tipo azionario puro (Small Cap Italia) grado di rischio 6 su 7. Spese di ingresso non presenti, spese annue pari al 2,07% a carico del Fondo. Spese di riscatto non previste.

- Entrambe i Pir di Symphonia mostrano rendimenti positivi al momento. Interessante l’assenza di spese di sottoscrizione.

Altri Piani di Individuali di risparmio PIR interessanti:

- Anima SGR (brand conosciuto ed affermato) propone Crescita Italia. Il Pir ha un grado di rischio pari a 4 su 7 e trattasi di un piano individuale di risparmio di tipo bilanciato obbligazionario. Positivo il rendimento del Pir ad oggi. Da sottolineare, dal punto di vista economico sono le spese di ingresso un poco elevate, pari al 4%. Le spese di gestione sono pari all’ 1,46% gravanti sulla globalità del Fondo. Spese di riscatto assenti.

- Arca SGR (brand conosciuto ed affermato) propone, tra i piani individuali di risparmio a rendimento positivo, Economia Reale Equity Italia. Il Pir ha un grado di rischio pari a 5 su 7. Un poco elevate le spese di ingresso pari al 4%, e le spese di gestione pari al 2%. Spese di riscatto assenti.

- Acomea – brand conosciuto online sotto forma di Gimme5 – propone Patrimonio Esente, un piano individuale di risparmio con un grado di rischio 4 su 7. Il Pir è di tipo flessibile. Attualmente il Pir ha un rendimento positivo, anche se non convincono pienamente le condizioni economiche. Spese di ingresso pari al 4%, spese di gestione (sulla globalità del Fondo) pari all’ 1,8%. Spese di riscatto 4%.

I Piani individuali di Risparmio di UNICREDIT.

Unicredit ha tutta una serie di offerte con PIR Pioneer e Unicredit: qui Unicredit si affida ad una serie di esperti finanziari di Pioneer un’azienda leader nel settore degli investimenti, da qui nasce una collaborazione tra la banca e gli specialisti che porta a:

- Pioneer Risparmio Italia: si tratta di un fondo bilanciato a basso rischio, che ha l’obiettivo di incrementare il capitale investito nel medio periodo, cercando di tenere i rischi bassi, con un massimo del 30% investito in azioni.

- Pioneer Sviluppo Italia: anche qui il massimo investito in azioni è del 30% e i titoli investiti in aziende a bassa capitalizzazione è minimo il 21%

Conclusioni: conviene investire nei Piani individuali di risparmio?

Come già abbiamo detto sopra, in un’ottica di diversificazione ( visto comunque il rischio – anche se limitato – del prodotto finanziario) è molto conveniente investire in PIR per un piccolo risparmiatore, ma ESTREMAMENTE RISCHIOSO.

Risparmiare e avere l’esenzione dalle tasse , che normalmente sono il 26% per le rendite finanziarie, anche su piccole somme investite ( il limite è proprio di 30.000 euro) permette al piccolo investitore di avere una possibilità di reale guadagno sul rendimento, rendimento che finalmente non è più eroso per 1/4 dalle tasse.

Dall’altro lato, permette alle medie imprese italiane che sono in buone condizioni ma che ancora non hanno accesso alla Borsa italiana, di poter avere del capitale necessario per espandersi. Sembra che stavolta il Governo abbia trovato la quadratura del cerchio.

Peccato che il piccolo investitore, una volta che ha sottoscritto questo strumento rimanga vincolato ben 5 anni e che i suoi soldi siano in mano alle fluttuazioni dell’economia italiana e della borsa italiana.

Siamo sicuri che sia una buona idea per un piccolo investitore?

Secondo Noi potrebbe essere un buon investimento solo in un’ottica di grande diversificazione del proprio portafoglio titoli, sicuramente inferiore al 10% del capitale, perchè è uno strumento finanziario troppo rischioso: avere il beneficio di non pagare le tasse sui profitti ci sembra troppo poco rispetto a rischio che l’economia e la borsa italiana vadano molto male in 5 anni.

Altri strumenti finanziari particolari

Cosa sono gli SWAP –PAC vantaggi e svantaggi – Cosa sono i derivati – Cosa sono gli ETF – Le regole del piccolo investitore – Investire nel mercato immobiliare – Diversificare il portafoglio titoli –

Apri il tuo Conto Trading Fineco

Accedi a piattaforme professionali, analisi in tempo reale e oltre 20.000 strumenti finanziari da un’unica interfaccia. Zero costi di apertura, massima affidabilità.

Pubblicità di affiliazione – Economia Italiacom può ricevere una commissione se apri un conto tramite questo link, senza alcun costo per te. Investire comporta rischi: informati bene prima di operare.