Casi giudiziari e inchieste antitrust stanno costringendo i giganti della tecnologia a mettersi in discussione

Le BIG TECH americane guadagnano sempre grandi cifre . Nel 2021 le entrate combinate di Alphabet (GOOGL ), Amazon ( AMZN ) , Apple ( AAPL ), Meta ( FB ) e Microsoft ( MSFT ) hanno raggiunto 1,4 trilioni di dollari. Queste ricchezze provengono da un insieme ampio e in continua espansione di fonti: dai telefoni e dai prodotti farmaceutici allo streaming video e agli assistenti virtuali. Gli analisti prevedono che le vendite combinate del quintetto tecnologico abbiano superato i 340 miliardi di dollari nei primi tre mesi del 2022, in aumento del 7% rispetto allo stesso periodo dell’anno scorso.

In un rituale trimestrale che prende il via il 26 aprile, quando i cinque grandi inizieranno a riportare i loro ultimi guadagni, i numeri sbalorditivi dei titoli si trasformeranno ancora una volta in notizie da prima pagina.

Le grandi aziende tecnologiche sono comprensibilmente ansiose di strombazzare queste cifre impressionanti, così come le loro diverse offerte. Sono molto più timidi riguardo a quanto guadagnano effettivamente molti dei loro prodotti e servizi. Le relazioni annuali e altre informazioni pubbliche tendono a raggruppare grandi flussi di entrate e a descriverli nei termini più vaghi.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

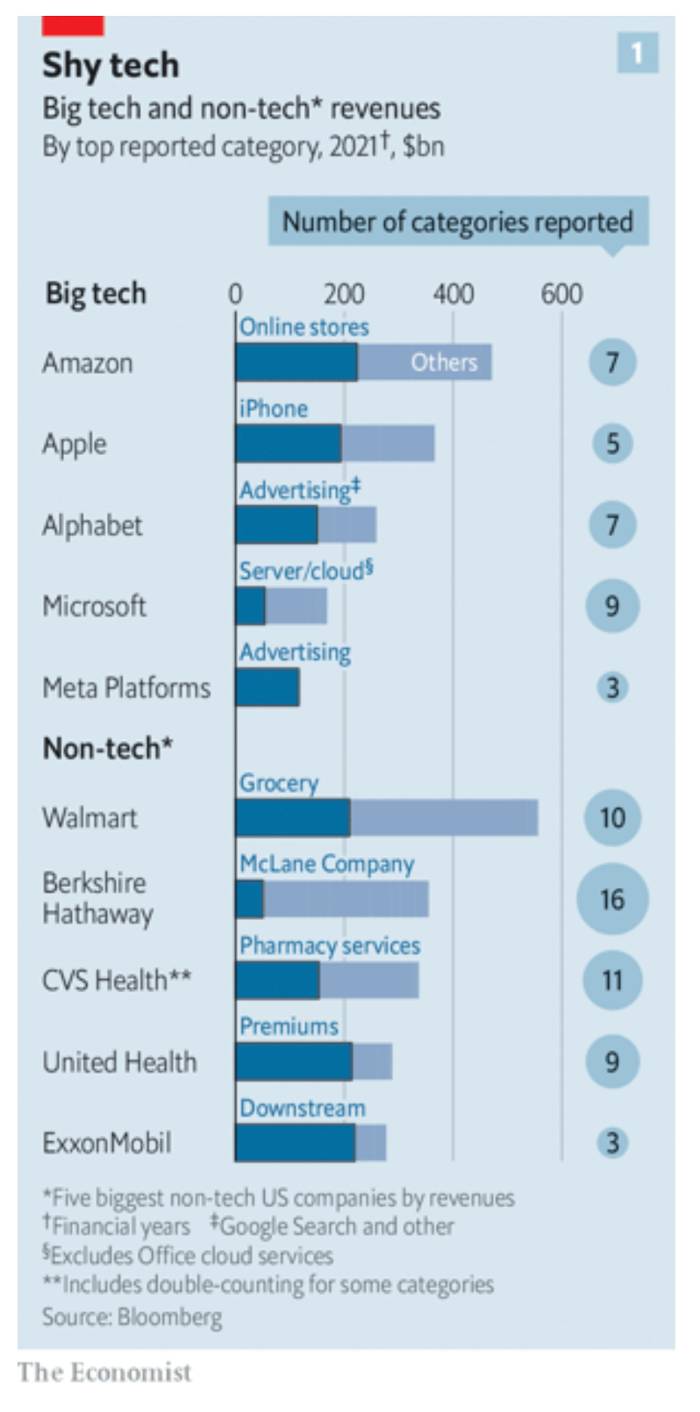

L’anno scorso, ad esempio, le vendite dei cinque giganti sono state suddivise in 32 segmenti di business in totale. Ciò si confronta con 56 segmenti per le cinque aziende non tecnologiche più redditizie d’America.

Apple suddivide le sue vendite in cinque fette; Meta in solo tre (vedi grafico 1). La categoria che Alphabet etichetta come “Google Altro” ha realizzato entrate per 28 miliardi di dollari l’anno scorso. Include l’app store di Google, le vendite dei suoi smartphone e altri dispositivi e gli abbonamenti di YouTube, una sussidiaria.

L’anno scorso le entrate pubblicitarie di YouTube, che Alphabet ha rivelato per la prima volta solo nel 2020, hanno raggiunto i 29 miliardi di dollari. Ciò significa che nel 2021 Google Other e il business pubblicitario di YouTube hanno generato ciascuno più denaro dei quattro quinti delle società nell’indice S&P 500 delle più grandi aziende americane.

L’opacità ha senso per gli affari. Tenere i rivali all’oscuro aiuta a garantire che non cercheranno di replicare una preziosa unità aziendale e di mangiarne i margini. Andy Jassy, il capo di Amazon, si è lamentato della prospettiva di rompere i dati finanziari della sua azienda perché contengono “informazioni utili sulla concorrenza”.

Fastidiosamente per il signor Jassy e i suoi colleghi baroni della tecnologia, il velo di segretezza si sta assottigliando. Regolatori, legislatori e investitori lo vedono come un problema e chiedono maggiore trasparenza su tutto, da come funzionano le piattaforme di pagamento delle grandi tecnologie alla quantità di emissioni di carbonio che le aziende emettono. E nuove fonti di informazioni stanno emergendo, dai rapporti dei broker, dalle analisi degli hedge fund e, soprattutto, dai casi dei tribunali antitrust promossi da aspiranti concorrenti e regolatori della concorrenza in tutto il mondo. Tutti questi stanno portando alla luce dettagli sul funzionamento interno della grande tecnologia.

Per capire tutto, The Economist ha frugato tra atti giudiziari, e-mail interne, note degli analisti e file trapelati su Alphabet, Amazon, Apple e Meta (questa volta Microsoft è riuscita a evitare il controllo dell’antitrust, quindi le informazioni segrete sulle sue finanze sono più scarse) .

Ciò che emerge è un’immagine della grande tecnologia in cui i titani appaiono più vulnerabili di quanto suggerisca la loro onnipotenza superficiale. I loro pool di profitti segreti sono davvero profondi.

Ma anche i segreti finanziari delle aziende tradiscono debolezze.

Tre spiccano: un’elevata concentrazione di profitti, la fidelizzazione dei clienti in calo e le somme a rischio di varie azioni antitrust.

Inizia con i pool di profitto. Il più grande di questi tende ad essere trasparente.

L’iPhone rimane il motore di profitto di Apple, Amazon raccoglie la maggior parte dei suoi soldi dal cloud computing e Alphabet e Meta non potrebbero sopravvivere senza la pubblicità online. Le aziende sono molto più timide nel rivelare dettagli sulle loro unità più piccole ma in rapida crescita.

Forse le maggiori fonti di profitto senza troppe pretese per Alphabet e Apple sono i loro app store. Le aziende percepiscono una commissione su tutte le spese in-app su queste piattaforme, di solito intorno al 30% (sebbene nel tentativo di placare le autorità di regolamentazione, stanno offrendo sempre più tariffe più basse per i piccoli sviluppatori e coloro le cui app si basano sugli abbonamenti). I flussi di entrate sono mediocri. Nel 2019 erano circa 11 miliardi di dollari per Google, secondo un caso intentato contro di essa in America da un gruppo di procuratori generali dello stato. Gli analisti stimano che per il negozio Apple l’anno scorso sia stato di 25 miliardi di dollari.

Poiché i costi di manutenzione degli app store sono bassi, tuttavia, i margini di profitto sono ampi. Il margine operativo per l’app store di Apple è stato stimato al 78%, secondo un caso intentato contro l’azienda da Epic Games, un produttore di videogiochi. Per Google la cifra è del 62%. Ciò si confronta con un margine operativo del 35% per l’attività complessiva di Apple e del 31% per l’attività di Alphabet nel suo insieme (che continua a fare affidamento sulla pubblicità per i ricavi).

Gli app store sono in pieno boom. I ricavi delle commissioni correlate per Google e Apple sono quasi raddoppiati tra il 2017 e il 2020, secondo la Competition and Markets Authority (CMA), l’agenzia britannica di abuso di fiducia. Nel 2020 il negozio di Google contava 800.000-900.000 sviluppatori che offrivano app da 2,5 a 3 milioni. Ciò lo ha reso leggermente più grande di quello di Apple, che ospitava 500.000-600.000 sviluppatori e 1,8 milioni di app. Non vi è alcun segno di rallentamento della crescita o riduzione dei margini, secondo il caso Epic di Apple e la sonda CMA. Il margine lordo sull’app store di Google è aumentato di alcuni punti percentuali negli ultimi anni.

I Segreti delle Big Tech che Non Ci Vogliono Dire

Nel rapporto annuale di Apple, i ricavi degli app store rientrano in una categoria chiamata “servizi”, che lo scorso anno ha realizzato vendite per 68 miliardi di dollari, ovvero il 19% del totale di Apple. Ma l’app store non è il sottoinsieme più redditizio dei servizi di Apple. Sebbene la cifra esatta sia sconosciuta, il margine lordo sul segmento della pubblicità di ricerca di Apple è persino maggiore rispetto al suo emporio di app, secondo CMA. Ciò, secondo il regolatore, dipende da un accordo raggiunto tra Apple e Google. I termini significano che la ricerca di Google è l’opzione predefinita sulla maggior parte dei dispositivi Apple. In cambio, Google offre ad Apple tra gli 8 e i 12 miliardi di dollari all’anno (2-3% delle entrate totali di Apple).

Questa disposizione costa ad Apple quasi nulla, quindi è quasi tutto puro profitto.

Amazon e Meta sono (un po’) meno riservati sulle fonti dei loro ricavi e profitti. Nonostante il rebranding e l’orientamento al “metaverso” della realtà virtuale, Meta non esita ad ammettere che continua a realizzare il 97% dei ricavi dalla pubblicità online. Amazon è anche felice di rivelare i ricavi del suo controverso Marketplace, dove venditori di terze parti vendono i loro prodotti, pagando l’equivalente del 19% di quelle vendite per il privilegio (rispetto all’11% nel 2017) e competendo con l’attività di vendita al dettaglio di Amazon. Marketplace ha contribuito con 103 miliardi di dollari alla prima linea di Amazon nel 2021, un aumento di sei volte rispetto al 2015 e il 22% del totale dell’azienda.

Ma ci sono volute ricerche da parte degli analisti per stimare che Instagram rappresentasse 42 miliardi di dollari dei ricavi di Meta lo scorso anno, quasi due quinti del totale e in aumento rispetto ai 20 miliardi di dollari segnalati, o un quarto del totale, nel 2019. L’app per la condivisione di foto il ruolo nelle prospettive dell’impero dei social media è aumentato drammaticamente, in altre parole. Ed è stata una causa intentata dal procuratore generale del Distretto di Columbia a rivelare che i margini di profitto di Marketplace erano del 20%, quattro volte superiori a quelli dell’attività al dettaglio di Amazon (il caso non specifica se i margini in questione fossero lordi, netto o operativo).

Tutto ciò crea un sacco di pool di profitti profondi. Guarda più da vicino, però, e si rivelano anche sorprendentemente stretti. Nell’App Store di Apple, ad esempio, i giochi rappresentano il 70% di tutte le entrate, secondo i documenti scoperti durante la battaglia giudiziaria di Epic. La maggior parte di questo proviene da acquisti in-app, come accessori stravaganti per avatar o valute virtuali. Nel 2017, il 6% dei clienti di giochi dell’app store rappresentava l’88% delle vendite di giochi del negozio. Quegli utenti pesanti hanno speso, in media, più di $ 750 ogni anno.

Il processo Epic ha anche rivelato che i maggiori spendaccioni, che costituivano l’1% dei giocatori Apple, hanno generato il 64% delle vendite e hanno speso una media di $ 2.694 all’anno. Internamente questi super spendaccioni erano conosciuti come “balene”, come i loro equivalenti da casinò. Un’indagine della CMA ha trovato un modello simile nell’app store di Google. Nel 2020 circa il 90% delle vendite britanniche del negozio proveniva da meno del 5% delle sue app. Ancora una volta la spesa per le funzionalità in-app nei giochi rappresentava la stragrande maggioranza delle entrate.

La spesa è concentrata anche nel settore degli annunci online. Un’altra indagine CMA ha esaminato i dati sugli inserzionisti britannici che hanno speso un totale di 7 miliardi di sterline (8,9 miliardi di dollari) nel 2019 su Google Ads, uno strumento per l’acquisto di annunci rivolto alle piccole imprese. Il 5-10% più ricco degli inserzionisti per spesa rappresentava oltre l’85% delle entrate di Google Ads.

I settori con le maggiori spese sono stati vendita al dettaglio, finanza e viaggi.

Un esercizio simile ha mostrato una concentrazione ancora maggiore su Facebook. Il 5-10% più ricco degli inserzionisti del social network rappresentava più del 90% (vedi grafico 2). In termini di settori, la vendita al dettaglio, l’intrattenimento e i beni di consumo hanno fatto il massimo.

La concentrazione è presente anche a livello di “impressioni”, in quanto ogni episodio di una pubblicità che appare sullo schermo di un utente è noto nell’azienda. Questa è stata una scoperta di una ricerca interna di Google, che è stata portata alla luce come parte di un caso acquistato contro il gigante della tecnologia da un altro gruppo di procuratori generali dello stato americano. Lo studio ha rilevato che in America il 20% di tutte le impressioni produce l’80% delle entrate pubblicitarie degli editori web. Le impressioni di alto valore sono quelle rivolte agli utenti che potrebbero effettuare un acquisto. Google ha definito internamente questo fenomeno “concentrazione di cookie”.

Oltre a una forte dipendenza da alcuni grandi generatori di profitti, un’altra debolezza non rivelata è l’abbandono dei clienti. Si presume spesso che i clienti dei giganti della tecnologia siano devoti ai loro prodotti e servizi o addirittura agganciati. Le società non contestano pubblicamente questa ipotesi, poiché trasmette il senso dei mercati vincolati, amati dagli investitori. In effetti, i loro mercati potrebbero non essere così vincolati.

Il caso Epic ha rivelato che circa il 20% degli utenti di iPhone è passato a un altro smartphone nel 2019 e nel 2020.

I documenti trapelati da Meta mostrano che meno adolescenti si iscrivono a Facebook, la sua rete più grande, e quelli che lo fanno ci trascorrono meno tempo. Anche Instagram, la piattaforma più adatta ai giovani di Meta, sta perdendo terreno rispetto ai rivali. Un rapporto interno trapelato del marzo dello scorso anno ha rilevato che gli adolescenti trascorrevano più del doppio del tempo su TikTok, un’app alla moda per brevi video che da allora è diventata più alla moda.

I giovani non sono l’unico gruppo di clienti che inizia a ritirarsi dalle piattaforme. Un altro sono le aziende giovani.

L’anno scorso è stata una manna per le startup. Il finanziamento globale del capitale di rischio ha raggiunto i 621 miliardi di dollari, più del doppio del totale dell’anno precedente. Secondo un rapporto di Bridgewater Associates, il più grande hedge fund del mondo, di tutto il denaro investito in società in fase iniziale circa un quinto viene speso nel cloud, un mercato dominato da Alphabet, Amazon e Microsoft. Altri due quinti vanno al marketing, che in ambito digitale è dominato da Alphabet, Meta e, sempre più, Amazon. Bridgewater stima che, nel complesso, circa il 10% delle entrate totali di Alphabet, Amazon e Meta derivi dall’ecosistema delle startup. Questo è l’equivalente di 84 miliardi di dollari all’anno.

Quel flusso di denaro potrebbe diminuire.

I timori per l’aumento dell’inflazione, la guerra della Russia in Ucraina e la possibilità di una recessione hanno fatto crollare i prezzi delle azioni delle aziende tecnologiche. Il NASDAQ, un indice ad alto contenuto tecnologico, è sceso del 20% dal picco di novembre. I mercati pubblici in calo stanno filtrando fino al mondo delle startup. Il 24 marzo Instacart, un’azienda di consegne di generi alimentari, ha tagliato la propria valutazione del 38%. Valutazioni più basse, a loro volta, renderanno più difficile per le imprese raccogliere capitali. Gli investitori affermano di aspettarsi di vedere le startup stringere la cinghia nei prossimi mesi. Ciò significa meno spese per il cloud e gli annunci.

A cosa si sommano tutte queste vulnerabilità? Nello scenario peggiore, dove le autorità di regolamentazione più dure in America, Gran Bretagna e UE si fanno strada, la risposta è un sacco di cose. L’Europa rappresenta la minaccia più grande. Il Digital Markets Act (DMA) è una nuova e radicale serie di regole dell’UE progettate per tenere a freno la grande tecnologia che è stata finalizzata il mese scorso. Interesserà solo alcune unità aziendali ed è destinato alle operazioni tecnologiche europee. Bernstein, un broker, scopre che Alphabet, Apple, Amazon e Meta realizzano 267 miliardi di dollari di entrate, circa un quinto del loro totale combinato, in Europa. Un calcolo back-of-the-envelope di The Economist suggerisce che la DMA mette a rischio forse il 40% delle vendite europee delle quattro aziende.

A livello globale, Alphabet è la più esposta, con quasi il 90% dei ricavi europei in pericolo, pari al 27% delle vendite globali dell’azienda. In America il monopolio della ricerca di Google è preso di mira in un caso promosso da un team di procuratori generali dello stato. Il Dipartimento di Giustizia sta pensando di seguire l’esempio. Ciò mette i ricavi della ricerca americana di $ 70 miliardi, un quarto del totale di Alphabet, a rischio di un’azione antitrust. Se Alphabet avesse ridotto la sua commissione sui pagamenti in-app dal 30% all’11%, la quota concordata in un accordo tra Google e Spotify il 23 marzo, i ricavi degli app store americani sarebbero crollati da $ 11 miliardi a $ 4 miliardi. Insieme, queste azioni potrebbero mettere in pericolo forse $ 150 miliardi di entrate di Alphabet, o circa il 60% del suo totale globale.

L’esposizione peggiore di Apple è minore ma comunque significativa. Se i trustbusters mettessero fine al suo affare di ricerca con Google, ciò metterebbe in pericolo 12-15 miliardi di dollari all’anno. Se Apple dovesse seguire il vantaggio di Alphabet e ridurre le commissioni sugli app store, o essere costretta a farlo da nuove leggi, anche i suoi guadagni relativi alle app diminuirebbero, da circa $ 25 miliardi a $ 9 miliardi. L’esposizione totale di Apple sarebbe di circa $ 35 miliardi, o un decimo delle entrate globali. Amazon rischia di perdere fino a 77 miliardi di dollari all’anno, o il 16% delle sue entrate globali, se le viene impedito di mescolare le proprie operazioni di vendita al dettaglio con quelle di terze parti su Marketplace.

Alcuni legislatori e regolatori hanno mormorato di dividere del tutto Amazon, ad esempio in un rivenditore e un fornitore di cloud computing. La groppa di Amazon verrebbe privata delle sue vendite di e-commerce (circa il 70% dei ricavi attuali) o dei suoi profitti cloud (circa tre quarti dei suoi profitti). Le stesse voci stanno chiamando per dividere Meta. Se la Federal Trade Commission americana riuscisse a costringere il conglomerato di social media a scorporare Instagram e WhatsApp, la società potrebbe perdere $ 42 miliardi di entrate da Instagram e altri $ 2 miliardi da WhatsApp, o due quinti del suo totale.

Tutto sommato, se tutto andasse contro la grande tecnologia, forse 330 miliardi di dollari di ricavi sarebbero a rischio. Questo è circa un quarto del totale per Alphabet, Amazon, Apple e Meta. Questo prima di includere i due progetti di legge antitrust che si stanno facendo strada attraverso il Congresso americano. Tra l’altro, mirano a impedire ai proprietari di piattaforme, come app store e motori di ricerca, di concedere trattamenti preferenziali ai propri prodotti. L’impatto finanziario di tali norme è confuso ma potrebbe, come in Europa, essere sostanziale.

È improbabile che questo caso catastrofico per la grande tecnologia si concretizzi. Molti tentativi di controllare la potenza delle piattaforme non sono andati da nessuna parte. È probabile che il raccolto attuale venga diluito e potrebbero volerci anni per avere effetto. Ma solo pochi tentativi di successo di tech-bashing potrebbero intaccare in modo significativo le prospettive delle aziende.

E sollevando il velo sulle finanze segrete dei titani della tecnologia, stanno già allertando gli sfidanti su dove esattamente i margini sono più maturi per mangiare.