Gli investitori a lungo termine dovrebbero impegnarsi con queste solide società.

È stato un periodo di prova per essere un investitore nel mercato azionario. Nonostante l’ultimo sia stato un decennio di rendimenti stellari, i sogni degli investitori sono stati rovinati da ciò che è accaduto a breve termine. Vale a dire, il crollo del mercato azionario causato dalla pandemia di coronavirus che ha cancellato il 34% del totale dell’indice S & P 500 su larga base nel giro di 33 giorni di calendario. È stata la discesa più ripida in un mercato ribassista della storia e ha portato a una volatilità da record, misurata dall’indice di volatilità CBOE .

Tuttavia, indipendentemente da ciò che il mercato azionario ci lancia, rimane una costante : il successo degli investitori orientati al lungo termine. Sebbene non siamo in grado di discernere dove il mercato scenderà o per quanto tempo durerà un mercato ribassista, la storia ha sicuramente dimostrato che, quando viene concesso il giusto periodo di tempo, i mercati orso hanno sempre dimostrato di essere eccellenti opportunità di acquisto per gli investitori.

E ricorda, non devi essere ricco per diventare ricco investendo nel mercato azionario. Se hai anche solo 1.000 euro disponibili non necessari per bollette o risparmi di emergenza, metterli a frutto nei seguenti tre titoli azionari consigliati, potrebbe rivelarsi una mossa molto intelligente.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

Intuitive surgical

Questa è un’azienda che dovrebbe entrare in un buon portafoglio titoli , si tratta di uno sviluppatore di sistemi chirurgici robotici Intuitive Surgical ( NASDAQ: ISRG ) che diventerà nel prossimo decennio (e oltre ).

Sebbene Intuitive Surgical produca una manciata di dispositivi di assistenza, è nota soprattutto per il suo sistema chirurgico da Vinci. Questo sistema viene utilizzato dai chirurghi nelle applicazioni dei tessuti molli per ridurre al minimo la lunghezza dell’incisione e, si spera, portare a tempi più rapidi di recupero del paziente. Entro la fine di marzo 2020, la società aveva installato 5.669 sistemi da Vinci in tutto il mondo, che è molto più dei suoi concorrenti su base combinata. Ciò significa semplicemente che se un ospedale o un centro chirurgico acquista una di queste macchine costose da $ 0,5 a $ 2,5 milioni, non c’è praticamente alcuna preoccupazione per il futuro abbandono dei clienti.

La cosa più interessante del modello di business, tuttavia, è che è stata costruita per migliorare i suoi margini operativi nel tempo . All’inizio, Intuitive Surgical ha generato la maggior parte delle sue entrate dalla vendita dei suoi sistemi da Vinci. Sebbene costosi, sono una fonte di vendite a margine relativamente basso, dato quanto complesso e costoso debbano essere costruiti questo sistema. Laddove l’azienda genera oggi la maggior parte delle sue vendite proviene dalla vendita di strumenti e accessori in ciascuna procedura, nonché dalla manutenzione dei suoi sistemi. Entrambi questi segmenti di entrate generano margini di gran lunga migliori rispetto alle vendite di sistemi e, man mano che il numero di sistemi installati aumenta in tutto il mondo, la percentuale delle vendite totali derivate da questi flussi di entrate con margini più elevati aumenterà.

Intuitive Surgical possiede già la maggior parte delle procedure di urologia e ginecologia, ma ha molto spazio per accrescere la sua parte in interventi chirurgici sui tessuti del torace, del colon-retto e in generale. Avendo dimostrato la precisione chirurgica del sistema da Vinci per oltre due decenni, credo che sia possibile un tasso di crescita annuale composto a due cifre durante l’intero decennio.

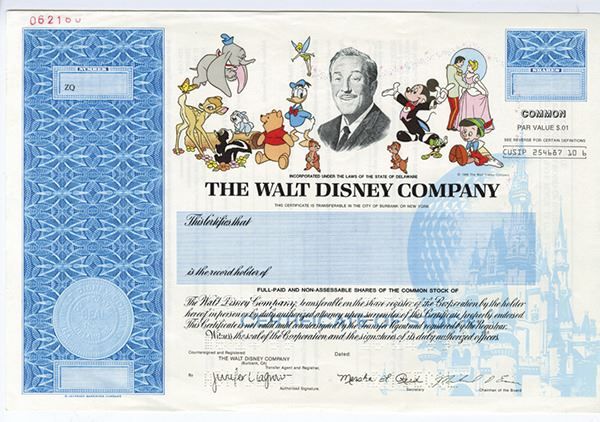

Walt Disney

Un altro modo estremamente intelligente per mettere 1.000 euro in contanti a lungo termine è quello di acquistare azioni già depresse di Walt Disney ( NYSE: DIS ) .

Il cosiddetto “Luogo più felice sulla terra” è stato più come un incubo per gli investitori nel 2020, con i parchi a tema della compagnia chiusi per lunghi periodi di tempo a causa di COVID-19, insieme ai cinema e alle sue navi da crociera Disney. In altre parole, l’interruzione del coronavirus è stata palpabile nei risultati operativi dell’azienda. Ma trascurare la Disney a causa di problemi che potrebbero affliggere la società per un periodo compreso tra sei e 24 mesi sarebbe un insulto a ciò che ha costruito nel corso di molti decenni.

Forse il motivo più determinante per acquistare azioni Disney è l’ impegno del marchio dell’azienda . Questo non è solo un business. È un’azienda che trascende le lacune generazionali e forma un attaccamento emotivo con i consumatori che li mantiene fedeli al marchio per lunghi periodi di tempo. Certo, le persone potrebbero evitare i parchi a tema in questo momento perché li vedono come piastre di Petri per il coronavirus, ma questo non impedirà ai fan della Disney di visitare il parco o godersi il marchio Disney in molti altri modi.

Parlando di questi “altri” modi, Disney ha lanciato il suo servizio di streaming Disney + solo sei mesi fa, ma è riuscito ad aumentare il numero di abbonati a oltre 50 milioni a partire dalla seconda settimana di aprile. Questo è il potere del marchio Disney in azione. Tra i servizi di streaming e i suoi marchi teatrali ( Star Wars , Marvel e Pixar), Disney ha molti modi per crescere oltre i suoi parchi a tema.

Inoltre, è passato del tempo da quando gli investitori hanno potuto raccogliere Disney a una valutazione così attraente. Anche se le stime di Wall Street rimangono fluide a causa di COVID-19, la Street vede entrate in crescita di quasi il 40% tra il 2020 e il 2023, con il flusso di cassa per azione che sale alle stelle dal 160% a oltre 10 dollari entro il 2023. Il momento di acquistare Walt Disney dovrebbe essere proprio questo.

Wells Fargo

Potresti anche aver notato che i titoli bancari sono stati eccezionalmente deboli da quando è iniziata la pandemia di coronavirus, con Wells Fargo ( NYSE: WFC ) che ha spinto verso un nuovo minimo di 52 settimane e minacciando un minimo di un decennio, all’inizio di questa settimana.

Perché ai titoli bancari viene mostrato così poco amore? Dai la colpa alla Federal Reserve che riporta il suo tasso sui fondi federali al minimo storico e ai livelli di disoccupazione. Tassi più bassi significano meno in termini di interessi attivi netti per le banche, mentre l’aumento della disoccupazione porterà quasi certamente a un aumento delle insolvenze dei prestiti. Più specificamente, Wells Fargo si sta ancora riprendendo dalla creazione di 3,5 milioni di account non autorizzati per soddisfare gli obiettivi aggressivi di cross-selling nelle sue filiali. Tuttavia, questi problemi sono il momento perfetto per agganciare una banca di centri monetari di qualità alla sua valutazione più bassa in circa un decennio.

Una cosa che sappiamo dei consumatori bancari è che hanno una durata della memoria relativamente breve. Bank of America è stata colpita da una serie di cause legali relative alle sue pratiche ipotecarie a seguito della crisi finanziaria. Nel 2011 ha anche tentato di aumentare le entrate non legate agli interessi addebitando una commissione mensile in modo che i membri potessero utilizzare le loro carte di debito. Oggi, però, questo è tutto un lontano ricordo. Bank of America ora prospera, proprio come Wells Fargo lo sarà tra due o tre anni.

Wells Fargo è sempre stato particolarmente bravo ad attrarre una clientela benestante . I clienti bancari benestanti hanno minori possibilità di essere influenzati negativamente dalle contrazioni economiche e sono quindi meno esposti al rischio di insolvenza sui prestiti. Wells Fargo non dovrebbe avere difficoltà a continuare a corteggiare le persone con denaro.

Anche se non sono del tutto sicuro di dove possa essere il fondo, sono fiducioso nel suggerire che, al 62% del suo valore contabile, il titolo Wells Fargo sarà notevolmente più alto in cinque o 10 anni rispetto a quello che è ora.

10 titoli che potrebbero essere i maggiori vincitori del crollo del mercato azionario

Quando i geni degli investimenti David e Tom Gardner hanno una mancia, può pagare ascoltare. Dopotutto, la newsletter che gestiscono da oltre un decennio, Motley Fool Stock Advisor , ha triplicato il mercato. *

David e Tom hanno appena rivelato quali sono i dieci titoli migliori che gli investitori possono acquistare in questo momento … e Walt Disney non era uno di questi! Esatto: pensano che questi 10 titoli siano acquisti ancora migliori.