Come costruire un portafoglio titoli più redditizio e sicuro possibile?

Le difficoltà per giungere a tale equilibrio ci sono, considerato che i mercati finanziari non sono pericolosi, ma sono incerti.

Il sogno di ogni investitore, è quello di creare un portafoglio titoli redditizi e sicuri, in modo da starsene tranquillamente a godere dei profitti senza dannarsi l’anima a tradare giorno e notte.

Che cos’è un portafoglio?

- Che cos’è un portafoglio?

- Capire i portafogli

- Gestire un portafoglio

- Tipi di portafogli

- Tolleranza al rischio e mix di portafoglio

- Orizzonte temporale e portfolio mix

- Come costruire un portafoglio

Che cos’è un portafoglio

Un portafoglio è una raccolta di investimenti finanziari come azioni, obbligazioni, materie prime, liquidità ed equivalenti di cassa, inclusi fondi chiusi e fondi negoziati in borsa (ETF). Le persone generalmente credono che azioni, obbligazioni e liquidità costituiscano il nucleo di un portafoglio. Anche se questo è spesso il caso, non è necessario che sia la regola. Un portafoglio può contenere un’ampia gamma di attività tra cui beni immobili, arte e investimenti privati.

Puoi scegliere di detenere e gestire tu stesso il tuo portafoglio oppure puoi consentire a un gestore di fondi, un consulente finanziario o un altro professionista finanziario di gestire il tuo portafoglio.

Cosa diremo sul portafoglio:

- Un portafoglio è una raccolta di investimenti finanziari come azioni, obbligazioni, materie prime, contanti ed equivalenti di cassa, nonché le loro controparti di fondi.

- Le azioni e le obbligazioni sono generalmente considerate gli elementi costitutivi principali di un portafoglio, sebbene sia possibile ampliare un portafoglio con molti tipi diversi di attività, tra cui beni immobili, oro, dipinti e altri oggetti d’arte da collezione.

- La diversificazione è un concetto chiave nella gestione del portafoglio.

- La tolleranza di una persona al rischio, gli obiettivi di investimento e l’orizzonte temporale sono tutti fattori critici durante l’assemblaggio e l’adeguamento di un portafoglio di investimenti.

Capire i portafogli

Uno dei concetti chiave nella gestione del portafoglio è la saggezza della diversificazione, che significa semplicemente non mettere tutte le uova nello stesso paniere. La diversificazione cerca di ridurre il rischio allocando gli investimenti tra vari strumenti finanziari, industrie e altre categorie. Mira a massimizzare i rendimenti investendo in diverse aree che reagirebbero ciascuna in modo diverso allo stesso evento. Ci sono molti modi per diversificare. Come scegli di farlo dipende da te. I tuoi obiettivi per il futuro, la tua propensione al rischio e la tua personalità sono tutti fattori nel decidere come costruire il tuo portafoglio.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

Indipendentemente dal mix di attività del tuo portafoglio, tutti i portafogli dovrebbero contenere un certo grado di diversificazione e riflettere la tolleranza dell’investitore per il rischio , gli obiettivi di rendimento, l’orizzonte temporale e altri vincoli pertinenti, tra cui posizione fiscale, esigenze di liquidità, situazioni legali e circostanze uniche.

Gestire un portafoglio

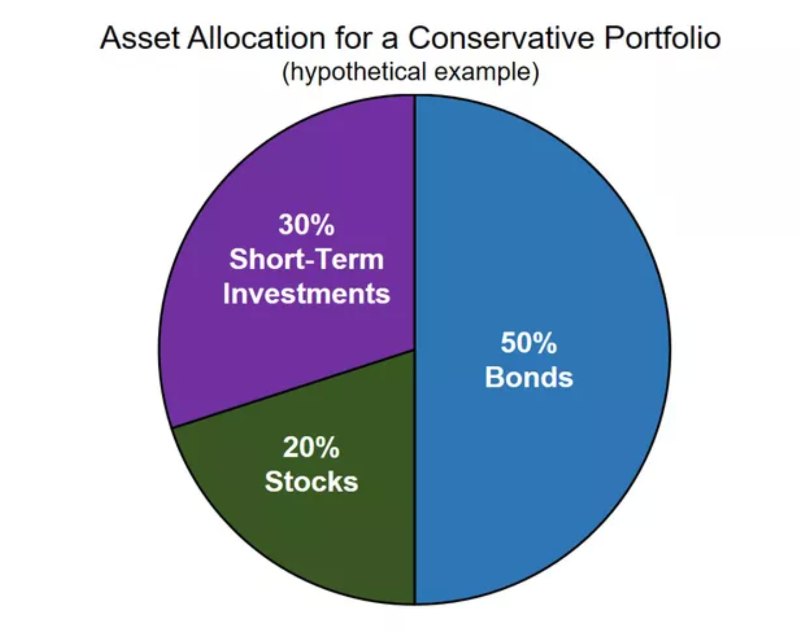

Potresti pensare a un portafoglio di investimenti come a una torta che è stata divisa in pezzi di diverse dimensioni a forma di cuneo, ogni pezzo che rappresenta una diversa classe di attività e/o tipo di investimento. Gli investitori mirano a costruire un portafoglio ben diversificato per ottenere un’allocazione del portafoglio rischio-rendimento adeguata al loro livello di tolleranza al rischio. Sebbene azioni, obbligazioni e contanti siano generalmente considerati gli elementi costitutivi di un portafoglio, è possibile ampliare un portafoglio con molti tipi diversi di attività, tra cui beni immobili, azioni auree , vari tipi di obbligazioni, dipinti e altri oggetti d’arte da collezione.

Il 50% di obbligazioni, il 20% di azioni e il 30% di investimenti a breve termine forniscono un esempio di portafoglio di investimento conservativo.

L’allocazione del portafoglio campione nella foto sopra è per un investitore con una bassa tolleranza al rischio. In generale, una strategia conservativa cerca di proteggere il valore di un portafoglio investendo in titoli a basso rischio. Nell’esempio, vedrai che un intero 50% è assegnato alle obbligazioni , che potrebbero contenere società di alto livello e titoli di stato, compresi i comuni (munis).

L’allocazione di azioni del 20% potrebbe comprendere azioni blue-chip o large cap e il 30% degli investimenti a breve termine potrebbe includere contanti, certificati di deposito (CD) e conti di risparmio ad alto rendimento.

La maggior parte dei professionisti degli investimenti concorda sul fatto che, sebbene non garantisca contro le perdite, la diversificazione è una componente chiave per raggiungere obiettivi finanziari a lungo termine riducendo al minimo il rischio.

Tipi di portafogli

Ci possono essere tanti diversi tipi di portafogli e strategie di portafoglio quanti sono gli investitori e i gestori di denaro. Puoi anche scegliere di avere più portafogli, i cui contenuti potrebbero riflettere una diversa strategia o scenario di investimento, strutturati per una diversa esigenza.

Un portafoglio ibrido

L’approccio del portafoglio ibrido diversifica tra le classi di attività. La creazione di un portafoglio ibrido richiede l’assunzione di posizioni in azioni, obbligazioni, materie prime, immobili e persino arte. In generale, un portafoglio ibrido comporta proporzioni relativamente fisse di azioni, obbligazioni e investimenti alternativi. Questo è vantaggioso, perché storicamente azioni, obbligazioni e alternative hanno mostrato correlazioni non perfette tra loro.

Un investimento di portafoglio

Quando si utilizza un portafoglio a scopo di investimento, ci si aspetta che l’azione, l’obbligazione o un’altra attività finanziaria ottenga un rendimento o cresca di valore nel tempo, o entrambi. Un investimento di portafoglio può essere strategico, in cui si acquistano attività finanziarie con l’intenzione di mantenerle a lungo; o tattico: in cui acquisti e vendi attivamente l’attività sperando di ottenere guadagni a breve termine.

Lazy Portfolio

Lazy Portfolio è un’espressione finanziaria americana che significa un portafoglio titoli che si acquistano una volta e rimangono lì, non si vendono e non si ricomprano, cioè si fanno meno operazioni possibili.

E’ in pratica una sorta di “portafoglio da cassettista” come lo abbiamo anche chiamato nelle vecchie espressioni gergali della finanza italiana, quando si compravano le azioni che erano su cartaceo, si tenevano sul cassetto, si aspettavano anni che crescessero, ed intanto si riscuotevano i dividendi.

Un portafoglio aggressivo e incentrato sulle azioni

Le attività sottostanti in un portafoglio aggressivo in genere si assumerebbero grandi rischi alla ricerca di grandi rendimenti. Gli investitori aggressivi cercano società che sono nelle prime fasi della loro crescita e hanno una proposta di valore unica . La maggior parte di loro non sono ancora nomi familiari comuni.

Un portafoglio difensivo e incentrato su certe azioni

Un portafoglio difensivo tenderebbe a concentrarsi sui beni di prima necessità resistenti alle flessioni. I titoli difensivi si comportano bene sia nei periodi negativi che in quelli favorevoli. Non importa quanto sia grave l’economia in un dato momento, le aziende che realizzano prodotti essenziali per la vita di tutti i giorni sopravviveranno.

Un portafoglio diversificato basato sugli ETF

In periodi di grandi incertezze, un investimento interessante è quello di usare un portafoglio diversificato su ETF. Come si può leggere nella pagina di approfondimento, gli ETF già sono uno strumento di diversificazione in quanto sono basati sul valore di molte azioni, creare un portafoglio titoli basato su diversi ETF di comparti e nazioni molto diverse, può riuscire a dare molta stabilità al Nostro capitale investito-

Un portafoglio azionario incentrato sul reddito

Questo tipo di portafoglio guadagna da azioni che pagano dividendi o altri tipi di distribuzioni alle parti interessate. Alcuni dei titoli nel portafoglio di reddito potrebbero anche rientrare nel portafoglio difensivo, ma qui sono selezionati principalmente per i loro alti rendimenti. Un portafoglio di reddito dovrebbe generare un flusso di cassa positivo. I fondi di investimento immobiliare (REIT) sono esempi di investimenti che producono reddito.

Un portafoglio speculativo e incentrato sulle azioni

Un portafoglio speculativo è l’ideale per gli investitori che hanno un alto livello di tolleranza al rischio. I giochi speculativi potrebbero includere offerte pubbliche iniziali (IPO) o azioni che si dice siano obiettivi di acquisizione. Anche le aziende tecnologiche o sanitarie nel processo di sviluppo di un singolo prodotto rivoluzionario rientrerebbero in questa categoria.

Impatto della tolleranza al rischio sulle allocazioni di portafoglio

Sebbene un consulente finanziario possa creare un modello di portafoglio generico per un individuo, la tolleranza al rischio di un investitore dovrebbe riflettere in modo significativo il contenuto del portafoglio.

Al contrario, un investitore tollerante al rischio potrebbe aggiungere alcuni titoli di crescita a piccola capitalizzazione a una posizione aggressiva di titoli di crescita a grande capitalizzazione, assumere una certa esposizione alle obbligazioni ad alto rendimento e guardare a opportunità di investimento immobiliare, internazionale e alternative per il proprio portafoglio . In generale, un investitore dovrebbe ridurre al minimo l’esposizione a titoli o classi di attività la cui volatilità lo mette a disagio.

Impatto dell’orizzonte temporale sulle allocazioni di portafoglio

Analogamente alla tolleranza al rischio, gli investitori dovrebbero considerare quanto tempo devono investire durante la creazione di un portafoglio. In generale, gli investitori dovrebbero orientarsi verso un’allocazione delle attività conservativa all’avvicinarsi della data dell’obiettivo, per proteggere i guadagni del portafoglio fino a quel momento.

Ad esempio, un investitore prudente potrebbe preferire un portafoglio con titoli value ad alta capitalizzazione, fondi indicizzati di mercato ad ampia base , obbligazioni investment grade e una posizione in equivalenti liquidi di alta qualità .

Prendete, ad esempio, un investitore che risparmia per la pensione che ha intenzione di lasciare la forza lavoro entro cinque anni. Anche se quell’investitore è a suo agio nell’investire in azioni e titoli più rischiosi, potrebbe voler investire una porzione più ampia del portafoglio in attività più prudenti come obbligazioni e contanti, per proteggere ciò che è già stato salvato. Al contrario, un individuo che sta appena entrando nella forza lavoro potrebbe voler investire l’intero portafoglio in azioni, poiché potrebbe avere decenni da investire e la capacità di superare parte della volatilità a breve termine del mercato .

Come costruire un portafoglio titoli redditizi

Azioni, obbligazioni, titoli di Stato, ed i nuovi strumenti finanziari evoluti (vedasi i derivati nelle diverse evoluzioni) hanno pregi e difetti per quanto riguarda rendimento e rischi. I tempi finanziari sono cambiati: ratings attribuiti da Agenzie internazionali specializzate vengono smentiti con rapidità irreale dai mercati, ed il default è un evento che colpisce anche gli Stati con una certa frequenza.

Il portafoglio titoli perfetto:

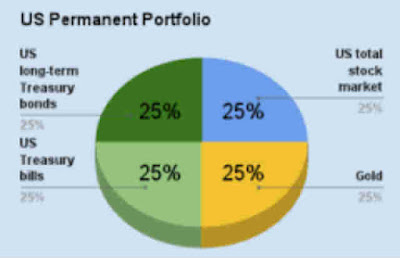

Di fronte a tali ostacoli, un analista americano ha elaborato la teoria del portafoglio perfetto: stiamo parlando di Harry Browne. La teoria sulla perfezione, nella costruzione del portafoglio titoli personali, passa attraverso l’individuazione di fattori a protezione e tutela. Harry Browne propone, a tal fine, la scissione del portafoglio personale in quattro “contenitori” di pari portata: ¼ in azioni, ¼ in titoli governativi, ¼ in titoli governativi di lunga durata, ed un ¼ in oro. Secondo l’impostazione di tale analista, tale portafoglio è in grado di resistere alle turbolenze di mercato con una diversificazione paritaria degli strumenti finanziari.

A colpo d’occhio tale impostazione si concentra su strumenti finanziari tradizionali, evitando quindi le nuove evoluzioni negli strumenti disponibili, e si costruisce in un’ottica di medio lungo periodo.

|

| Esempio di Portafoglio Titoli Permanente da fare in US |

Ma esistono dimostrazioni pratiche sul funzionamento del Portafoglio Titoli Perfetto?

Ma siamo davvero sicuri che lo scopo degli investimenti finanziari sia uguale per tutti, e corrisponda al concetto di guadagno?

La risposta è incerta. Tale incertezza è motivata dal significato quantitativo di guadagno, che cambia da soggetto, a soggetto. Inoltre, la capacità di generare guadagno dalle scelte personali di investimento operate si scontra con la “propensione ad individuare correttamente gli strumenti finanziarie che generano reddito”.

Come poter provare a costruire un portafoglio titoli redditizio?

5 esempi di portafogli titoli ideali di 5 profili di rischio di diversi

Creare un portafoglio di investimenti ottimale dipende fortemente dal profilo di rischio e dagli obiettivi di ciascun investitore. Di seguito, presento cinque esempi di portafogli titoli ideali per cinque profili di rischio differenti:

1) Persona giovane alle prime esperienze di finanza

Profilo di rischio: Alto Orizzonte temporale: Lungo termine (20-30 anni) Obiettivi: Crescita del capitale

Portafoglio ideale:

- 70% Azioni: Focus su ETF globali a bassa commissione, con una buona diversificazione geografica (es. MSCI World o S&P 500).

- 15% Obbligazioni: Titoli di Stato di lunga durata o ETF obbligazionari globali.

- 10% Fondi indicizzati emergenti: Investimenti in mercati emergenti per maggiore potenziale di crescita.

- 5% Cash o equivalenti: Fondi a breve termine o liquidità per opportunità di mercato.

2) Coppia 30enne con lavoro alle prime esperienze

Profilo di rischio: Medio-Alto Orizzonte temporale: Medio-Lungo termine (15-25 anni) Obiettivi: Crescita e sicurezza moderata

Portafoglio ideale:

- 60% Azioni: ETF azionari globali e regionali, con una piccola porzione in mercati emergenti.

- 25% Obbligazioni: Titoli di Stato e obbligazioni corporate di alta qualità.

- 10% REITs (Real Estate Investment Trusts): Esposizione al mercato immobiliare senza l’impegno di acquisto diretto.

- 5% Cash o equivalenti: Pronto cassa per emergenze o opportunità.

3) Single 40enne con buon lavoro ma alle prime esperienze

Profilo di rischio: Medio Orizzonte temporale: Medio termine (10-20 anni) Obiettivi: Crescita moderata con una certa stabilità

Portafoglio ideale:

- 50% Azioni: ETF azionari globali con una diversificazione tra settori difensivi e ciclici.

- 30% Obbligazioni: Titoli di Stato e obbligazioni corporate di alta qualità.

- 10% Commodities: ETF legati a materie prime come oro o petrolio per diversificare ulteriormente.

- 10% Cash o equivalenti: Riserva di liquidità per opportunità di investimento o spese impreviste.

4) 50enne con esperienza in investimenti

Profilo di rischio: Medio-Basso Orizzonte temporale: Medio termine (10-15 anni) Obiettivi: Conservazione del capitale con crescita moderata

Portafoglio ideale:

- 40% Azioni: Azioni blue-chip e ETF globali con dividendi stabili.

- 40% Obbligazioni: Mix di obbligazioni statali e corporate, preferibilmente a medio-lungo termine.

- 10% REITs: Esposizione immobiliare per diversificare e ottenere reddito da affitti.

- 10% Cash o equivalenti: Liquidità per mantenere la flessibilità e coprire eventuali spese.

5) Coppia di pensionati appena in pensione con esperienza di investimenti

Profilo di rischio: Basso Orizzonte temporale: Breve-Medio termine (5-10 anni) Obiettivi: Conservazione del capitale, reddito e protezione contro l’inflazione

Portafoglio ideale:

- 30% Azioni: Azioni difensive o ETF con focus su settori stabili e con dividendi.

- 50% Obbligazioni: Obbligazioni a breve-medio termine, sia statali che corporate di alta qualità.

- 10% REITs: Per generare reddito da immobili.

- 10% Cash o equivalenti: Pronto cassa per coprire spese immediate e mantenere la flessibilità.

Questi esempi sono solo indicativi e ogni portafoglio dovrebbe essere adattato alle esigenze specifiche dell’investitore, considerando aspetti come la tolleranza al rischio, le esigenze di liquidità e gli obiettivi personali. Inoltre, è sempre consigliabile consultare un consulente finanziario prima di prendere decisioni di investimento.

Il rischio di capitale

Ma cosa significa elaborare una strategia di investimento, o individuare una linea di gestione dei nostri risparmi?

Significa trovare criteri che siano in grado di spiegare perché scegliamo certi titoli, e non altri, e soprattutto, visto che l’obbiettivo è il reddito, capire qual è il giusto momento per vendere i titoli, incassando la differenza tra prezzo di acquisto e di vendita. Portafoglio titoli redditizio non significa, solo, fruire delle cedole e dei dividendi. Sarebbe un pensiero riduttivo.

Collegato a quanto sopra, la costruzione di un portafoglio titoli redditizio comporta attività di ribilanciamento dei titoli nel nostro portafoglio titoli: espellere i titoli non redditizi, ed inserire nuovi titoli in grado di generarlo. Una gestione buy and hold, ossia si comprano i titoli per detenerli sino a scadenza, senza movimentazione, considerando solo il reddito cedolare, o i dividendi ad esempio, è una gestione fattibile, ma non in grado di generare quel quid di reddito che, forse, ci aspettavamo.

Conclusioni

La capacità di costruire un portafoglio titoli redditizio, ai tempi di internet, può sembrare essere alla portata di tutti. Certo questo è possibile, ossia acquisire competenze e conoscenze idonee per arrivare alla meta. Di fronte ad un reddito che è difficile da conquistare, le conoscenze da acquisire sono molteplici, la prudenza è sempre indispensabile, può rendersi necessario affidarsi a “mani esperte” in grado di gestire il nostro denaro, e che sappia tra i molteplici strumenti finanziari che il mercato offre, saper cogliere le opportunità, al momento giusto.

LEGGI ANCHE >>>—- Consigli per Investimenti – Investimenti redditizi –

Apri il tuo Conto Trading Fineco

Accedi a piattaforme professionali, analisi in tempo reale e oltre 20.000 strumenti finanziari da un’unica interfaccia. Zero costi di apertura, massima affidabilità.

Pubblicità di affiliazione – Economia Italiacom può ricevere una commissione se apri un conto tramite questo link, senza alcun costo per te. Investire comporta rischi: informati bene prima di operare.