Ecco un portafoglio diversificato ETF: la diversificazione è uno dei principi basilari per poter fare investimenti. Ecco come seguire correttamente questa massima tramite gli ETF, cioè uno strumento finanziario che già di per sè è diversificato rispetto agli asset sottostanti, cioè le azioni.

10 ETF da acquistare per un portafoglio diversificato:

- iShares Core S&P Total US Stock Market ETF ( ITOT )

- iShares Core MSCI Total International Stock Market ETF ( IXUS )

- Vanguard Total World Stock ETF ( VT )

- iShares US Treasury Bond ETF ( GOVT )

- Vanguard Total World Bond Market ETF ( BNDW )

- SPDR Gold MiniShares ( GLDM )

- Vanguard Utilities ETF ( VPU )

- Invesco Optimum Yield Diversified Commodity Strategy No K-1 ETF ( PDBC )

- Vanguard Real Estate ETF ( VNQ )

- SPDR S&P 600 Small Cap Value ETF ( SLYV )

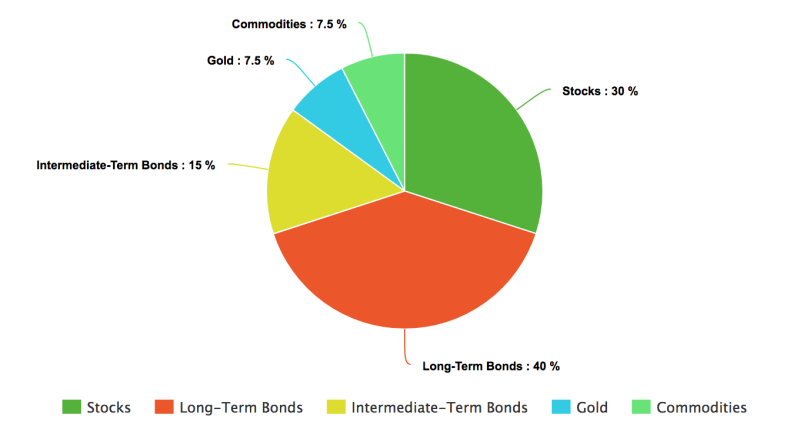

Per una solida strategia di investimento a lungo termine, gli esperti sollecitano la diversificazione. Questa è l’arte di selezionare diverse categorie di investimento per distribuire il rischio. Ad esempio, gli investitori potrebbero aggiungere obbligazioni per proteggersi dai crolli del mercato, azioni bancarie per proteggersi dall’aumento dei tassi di interesse e materie prime per trarre vantaggio dall’elevata inflazione. Gli investitori possono anche diversificare in base ad altri fattori come la geografia, il settore di mercato, la crescita rispetto al valore e i titoli a bassa capitalizzazione rispetto a quelli a grande capitalizzazione. È probabile che un portafoglio di attività diverse con correlazioni variabili abbia un profilo rischio-rendimento migliore rispetto a un portafoglio azionario al 100%. In parole povere, la diversificazione crea efficienza, consentendoti di assumere lo stesso rendimento per un rischio minore o un rendimento maggiore per lo stesso rischio rispetto a un singolo asset. Usandoi fondi negoziati in borsa , o ETF, sono un metodo semplice ed economico per diversificare con pochi simboli.

Leggi anche: Investire in azioni diversificate –

Portafoglio diversificato ETF 2023

1. iShares Core S&P Total US Stock Market ETF (ticker: ITOT ) grafico e quotazione in tempo reale:

Il fulcro del portafoglio di qualsiasi investitore dovrebbe essere un’allocazione considerevole al mercato azionario americano. Per la massima diversificazione, considera di saltare indici popolari come l’S&P 500 e punta dritto al mercato azionario statunitense totale. Un buon modo per catturarlo è acquistare ITOT, che detiene un totale di 3.647 azioni che coprono quasi l’intero mercato investibile degli Stati Uniti. La maggior parte di ITOT – 82% – comprende titoli a capitalizzazione elevata, mentre il resto ha un assortimento di titoli a media e piccola capitalizzazione . L’ETF è ponderato in base alla capitalizzazione di mercato di ciascuna azione e ti costerà un rapporto di spesa molto basso dello 0,03%.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

2. iShares Core MSCI Total International Stock Market ETF ( IXUS ) con grafico e quotazione in tempo reale:

Sebbene gli Stati Uniti siano stati in una serie decennale di sovraperformance grazie ai titoli tecnologici a mega capitalizzazione , gli investitori più anziani potrebbero ricordare il periodo dal 2002 al 2009, colloquialmente noto come “il decennio perduto”, durante il quale le azioni internazionali hanno battuto facilmente gli Stati Uniti. Un buon modo per mitigare tale rischio è includere un’allocazione in azioni internazionali, che costituiscono circa il 45% del mercato investibile mondiale. IXUS è un’ottima scelta qui, in quanto comprende 4.275 partecipazioni sia dai mercati sviluppati internazionali (Europa, Canada e regioni Asia-Pacifico) che dai mercati emergenti internazionali come il Medio Oriente, l’Africa e la Cina. L’ETF ha anche un rapporto di spesa relativamente basso dello 0,07%.

3. Vanguard Total World Stock ETF ( VT ) con grafico della quotazione in tempo reale:

La maggior parte degli investitori che cercano una copertura “completa” del mercato azionario mondiale di solito optano per una miscela di ITOT e IXUS con un rapporto 55/45 o qualcosa di simile. Per un approccio con un solo biglietto ancora più semplice, prendi in considerazione la possibilità di sostituire entrambi con solo VT. Per un rapporto di spesa dello 0,07% basso, gli investitori possono mettere la parte azionaria del proprio portafoglio sul pilota automatico. VT investe in 9.551 titoli in tutto il mondo, di cui circa il 64% in Nord America, il 15,5% in Europa e una parte nella regione del Pacifico e nei mercati emergenti. Con questo approccio, perdi un po’ di efficienza fiscale – detenere IXUS in un conto imponibile ti consente di richiedere un credito d’imposta estero – ma rinunci anche alla necessità di riequilibrare manualmente le tue allocazioni.

4. iShares US Treasury Bond ETF ( GOVT ), grafico e quotazione:

Anche i giovani investitori più tolleranti al rischio dovrebbero prendere in considerazione una piccola allocazione alle obbligazioni nel loro portafoglio e i Treasury statunitensi sono le obbligazioni a rischio più basso in circolazione. Un’allocazione a Treasury aiuta a ridurre la volatilità del portafoglio e i drawdown durante un crollo del mercato, il che può aiutare gli investitori a resistere all’impulso di vendere nel panico. Mentre gli investitori possono scegliere tra Treasury a breve, medio o lungo termine, un modo più semplice è acquistare un ETF del Treasury statunitense aggregato come GOVT. GOVT offre esposizione a 190 titoli del Tesoro statunitensi con scadenza da uno a 30 anni per un rapporto di spesa dello 0,05%. Con una durata effettiva di 6,49 anni, GOVT non è sensibile all’aumento dei tassi come lo sono le obbligazioni a lungo termine, ma offre comunque agli investitori una diversificazione e una modesta copertura contro le perdite del mercato azionario.

5. Vanguard Total World Bond Market ETF ( BNDW ), grafico e quotazione:

I Treasury statunitensi potrebbero essere visti come l’attività “priva di rischio” grazie al sostegno dello zio Sam, ma esiste un mercato obbligazionario molto più ampio là fuori in cui vale la pena investire. Obbligazioni societarie, titoli garantiti da ipoteche e persino titoli di stato di altre nazioni possono spesso offrire una migliore diversificazione attraverso rendimenti più elevati e un diverso profilo di rischio. Per acquisire questi titoli a reddito fisso, gli investitori possono acquistare ETF obbligazionari BNDW. BNDW offre esposizione al mercato obbligazionario investment grade globale, con l’ETF suddiviso equamente tra obbligazioni statunitensi e internazionali. BNDW costa un rapporto di spesa dello 0,06% e attualmente produce il 2,7%.

6. SPDR Gold MiniShares ( GLDM ) grafico e quotazione:

Una combinazione di alta inflazione e molteplici aumenti dei tassi di interesse in sospeso ha creato forti venti contrari sia per le azioni che per le obbligazioni nel 2022, con i tradizionali portafogli 60/40 che hanno perso tanto quanto tutti i portafogli azionari. La migliore scommessa qui per gli investitori è aggiungere asset che hanno una bassa correlazione sia con le azioni che con le obbligazioni, come l’oro. L’oro è ancora oggi percepito come una riserva di valore affidabile e un porto sicuro in cui affluire durante una crisi economica. Per seguirlo, gli investitori possono acquistare GLDM. GLDM fornisce un’effettiva titolarità effettiva in un trust di lingotti d’oro fisici, il che lo rende un modo accurato per ottenere esposizione ai prezzi dell’oro. Da inizio anno, il GLDM è aumentato di oltre l’8% rispetto al calo del 7,9% dell’S&P 500 e del calo del 9,9% dei buoni del Tesoro a 7-10 anni. Tenere GLDM costerà un rapporto di spesa dello 0,1%.

7. Vanguard Utilities ETF ( VPU ) grafico e quotazione:

Anche diversificare l’esposizione azionaria del tuo portafoglio è una buona scommessa. Molti indici in questi giorni tendono ad essere ricchi di titoli tecnologici, il che distorce la loro performance sulla base di pochi mega-cap. Un buon gioco è inclinarsi verso il settore dei servizi pubblici. Il settore dei servizi pubblici è stato storicamente meno correlato al mercato azionario più ampio e anche meno volatile. Un buon modo per ottenere esposizione è acquistare VPU, che detiene 64 titoli del settore dei servizi pubblici statunitensi. Da inizio anno, il VPU è aumentato del 5,5% rispetto alla perdita del 7,9% dell’S&P 500. L’ETF ha un rapporto di spesa relativamente basso dello 0,1% e paga un rendimento decente del 2,7% grazie agli alti dividendi pagati da molti titoli di servizi pubblici .

8. Invesco Optimum Yield Diversified Commodity Strategy No K-1 ETF ( PDBC ) grafico e quotazione:

Gli ETF sulle materie prime come PDBC sono generalmente consigliati per gli investitori avanzati che comprendono il loro profilo di rischio unico e l’elevata volatilità. PDBC utilizza derivati chiamati contratti futures per ottenere esposizione al prezzo di materie prime come zinco, nichel, rame, petrolio greggio, gas naturale, grano, zucchero, semi di soia e così via. L’ETF è altamente volatile, ma offre un forte vantaggio di diversificazione grazie alla sua bassa correlazione con azioni e obbligazioni e alla sua forte performance durante periodi di alta inflazione. Da inizio anno, il PDBC è aumentato di oltre il 34% poiché il tasso di inflazione annuo è salito all’8,5% a marzo 2022. L’ETF ha un rapporto di spesa piuttosto elevato dello 0,62%, tipico di un fondo basato su derivati.

9. Vanguard Real Estate ETF ( VNQ ) grafico e quotazione in tempo reale:

Gli investitori diffidenti nei confronti delle elevate valutazioni presenti nell’attuale mercato azionario possono rivolgersi al mercato immobiliare per alti tassi di rendimento. Mentre le proprietà in affitto possono essere molto redditizie, un’opzione più semplice è quella di acquistare le azioni di fondi di investimento immobiliare, o REIT , che investono in proprietà generatrici di reddito. Un’opzione ancora più semplice è acquistare un ETF, come VNQ, che detiene le azioni di 164 REIT. I REIT hanno un minor grado di correlazione con le azioni, dando loro la possibilità di ottenere buoni risultati anche quando le azioni vacillano. Sebbene in calo rispetto all’anno, VNQ sta ancora sovraperformando l’S&P 500. VNQ addebita un rapporto spese dello 0,12%.

10. SPDR S&P 600 Small Cap Value ETF ( SLYV ) grafico e quotazione in tempo reale:

Negli ultimi anni, gli ETF azionari totali del mercato come ITOT tendono a essere dominati dalla performance dei titoli di crescita a grande capitalizzazione a causa dei loro criteri di costruzione dei fondi ponderati per il mercato. Tuttavia, secondo il modello di investimento a cinque fattori Fama/Francese , i titoli a bassa capitalizzazione e valore sono considerati più propensi a produrre rendimenti migliori su periodi di tempo più lunghi. Un investitore alla ricerca di un portafoglio più diversificato può scegliere di “inclinare” la propria allocazione di titoli a bassa capitalizzazione più in alto acquistando un ETF come SLYV. SLYV detiene 460 titoli di valore a bassa capitalizzazione con un basso valore contabile, rapporto prezzo-guadagno e rapporto prezzo-vendita. L’ETF addebita un rapporto di spesa dello 0,15%.

Risorse Utili:

- ETF su Obbligazioni di Paesi emergenti 2023

- ETF obbligazionari

- ETF migliori basati sull’energia rinnovabile

- ETF su idrogeno

- ETF di semiconduttori

- iShares Global Clean Energy UCITS

- 10 ETF su cui investire nel 2023

-

ETF su materie prime:

- ETF mercati emergenti

-

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.