Gli investitori temono che Deutsche Bank sia il prossimo grande nome ad avere un default .

Alcuni indicano preoccupazioni per il suo portafoglio di derivati da 42 trilioni di euro.

Credo che i timori per le esposizioni ai derivati siano esagerati.

Tuttavia, la perdita di fiducia può innescare una profezia che si autoavvera.

L’ufficio per frodi gravi indaga la Deutsche Bank sulle vendite di titoli

Cosa sta succedendo con la crisi deutsche bank

Il prezzo delle azioni di Deutsche Bank ( NYSE: DB ) è sceso bruscamente nelle ultime sessioni di negoziazione poiché i timori di contagio finanziario sono continuati sulla scia del crollo di Credit Suisse ( CS ). C’è chiaramente molto nervosismo nel mercato e sembra che nessuno sia davvero sicuro di cosa stia guidando i timori che circondano Deutsche Bank nello specifico. Alcuni lo attribuiscono alla sua reputazione ereditaria di banca malata d’Europa; altri sono preoccupati per le preoccupazioni relative al suo portafoglio di immobili commerciali negli Stati Uniti.

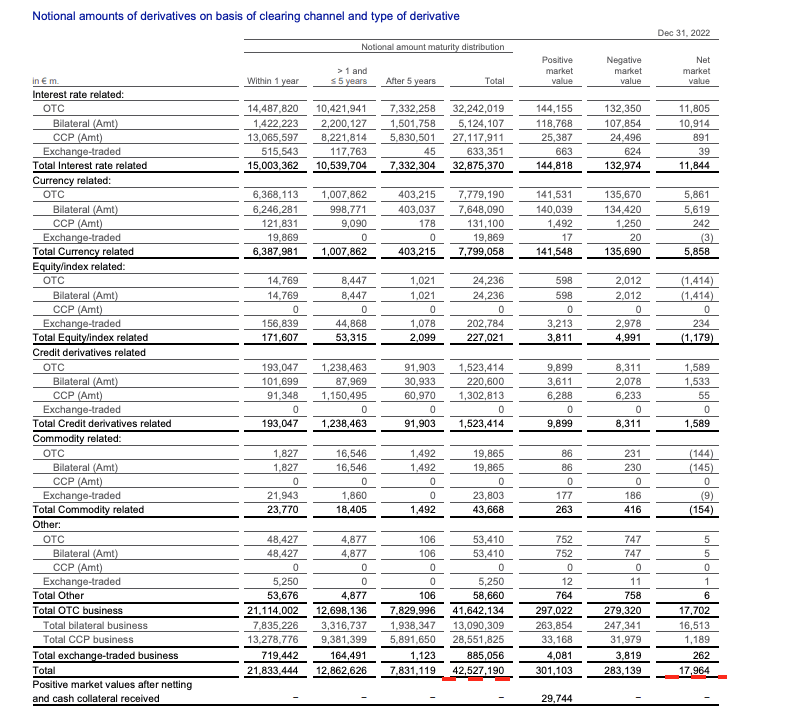

Bloomberg riferisce che Autonomous Research ha citato l’ampio portafoglio di derivati nozionali di DB attualmente a 42 trilioni di euro come una preoccupazione fondamentale per gli investitori.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

Per quanto ne so, DB è in uno stato molto sano e, a prima vista, queste preoccupazioni sono fuori luogo. Questo è molto diverso dal salto mortale in cui Credit Suisse si è trovato dopo una lenta morte per mille tagli nel corso di molti anni.

Il rischio, tuttavia, è che i timori infondati intorno a DB diventino una profezia che si autoavvera che potrebbe far salire il costo dei suoi fondi nell’Investment Bank. Di conseguenza, sarebbe meglio adottare misure per gestire il rischio delle posizioni di investimento anche se rimaniamo ottimisti quando si tratta di azioni DB.

In questo articolo, tuttavia, vorremo concentrarmi sui timori che circondano il suo ampio libro derivato e sul motivo per cui le preoccupazioni sono esagerate in questo caso.

Libri derivati DB

DB rende noti i dettagli del suo libro di derivati che ha nel portafoglio.

Derivati

Rapporto annuale DB 2022

Come puoi vedere, l’esposizione nozionale totale ai derivati di DB è l’incredibile cifra di 42 trilioni di euro. Questo è ciò di cui alcuni investitori sono preoccupati, sicuramente, DB è lontano da un tracollo finanziario, giusto?

Beh, non proprio.

Per cominciare, il numero riportato è un importo nozionale del contratto derivato rispetto all’esposizione effettiva. Questo è spiegato meglio come esempio.

Supponiamo che uno dei grandi clienti aziendali di DB richieda uno swap su tassi di interesse (“IRS”) per proteggersi dall’aumento dei tassi di interesse su un prestito di $ 1 miliardo. I termini IRS riflettono uno swap di diciamo LIBOR +100 punti base a un tasso fisso del 6%. In uno scenario del genere, DB acquisterebbe un identico IRS da 1 miliardo di dollari da un’altra controparte bancaria (ad esempio, JPMorgan).

Quindi, dal punto di vista di DB, probabilmente ha guadagnato un margine o una commissione sulla transazione. Non ha alcuna esposizione ai tassi di interesse o rischio di mercato in quanto è completamente coperto. Tuttavia, ai fini del calcolo delle sue esposizioni lorde in derivati (verso la cifra di 42 trilioni), conterebbe come un’esposizione nozionale di $ 2 miliardi.

Questo è il motivo principale per cui queste esposizioni nozionali ai derivati sono così grandi. Queste sono solo cifre di contratto fittizie e per nulla vicine all’esposizione effettiva. Inoltre, DB gestisce con attenzione il proprio portafoglio che è per lo più coperto dal rischio di mercato (oltre che dal rischio di controparte).

In base al portafoglio complessivo, ovviamente DB non sarebbe coperto al 100%. Ciò potrebbe essere dovuto ad altre posizioni non correlate (ad esempio, la copertura del suo portafoglio di titoli di liquidità). Al 31 dicembre, DB ha un totale positivo di 301 miliardi di euro e un totale negativo di 283 miliardi di euro e quindi un guadagno totale di ~ 18 miliardi di euro sul suo portafoglio di derivati al 31 dicembre 2022.

Ok, quindi ora è chiaro che il rischio di mercato di DB è prevalentemente coperto come descritto sopra, ma per quanto riguarda il rischio di insolvenza della controparte?

Rischio di insolvenza della controparte

L’ovvia domanda successiva è cosa succede se una grande controparte come Credit Suisse o JPMorgan ( JPM ) va in default?

In primo luogo, è importante notare che tutti i derivati negoziati in borsa o compensati da una parte centrale non comportano rischi di credito. Tuttavia, come si può vedere da sopra, la maggior parte delle esposizioni in derivati di DB sono derivati Over-The-Counter (“OTC”) e quindi esposti al rischio di insolvenza della controparte.

Pertanto, la pratica del settore è quella di stipulare contratti basati su accordi quadro per derivati come l’ accordo quadro dell’International Swaps and Derivatives Association , Inc. (“ISDA”). L’accordo quadro consente la compensazione per chiusura di tutti i diritti e gli obblighi con una controparte in caso di inadempienza della controparte.

Quindi, ad esempio, se una controparte (come CS) è inadempiente, tutti i contratti derivati in essere con quella controparte vengono regolati su base netta alla data del default. Pertanto, banche come DB monitorano giornalmente specifici rischi di controparte e assicurano che la loro esposizione totale (compensazione) verso una particolare controparte rientri nei limiti di rischio predefiniti. Questo è uno dei motivi principali per cui le controparti hanno ridotto le loro negoziazioni con CS prima che fosse acquisito da UBS ( UBS ), il che ha contribuito al suo crollo.

Un altro modo comune per le banche di ridurre il rischio di controparte è quello di stipulare i cosiddetti contratti di supporto creditizio (CSA) agli accordi quadro. Si tratta effettivamente di una forma di richiesta di margine e richiedono alla controparte di fornire una garanzia quando si verifica una perdita non realizzata oltre un certo livello.

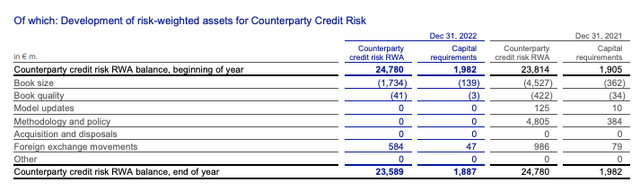

L’impatto delle compensazioni e delle garanzie fornite ai sensi dell’ISDA è incorporato negli RWA e nel capitale allocato per il rischio di controparte in tutta la banca, come si può vedere dalla seguente informativa nella relazione annuale 2022:

RWA di controparte

Rapporto annuale DB 2022

Quindi, in sintesi, sia i rischi di mercato che quelli di controparte derivanti da DB sono ben gestiti e viene allocato un adeguato ammontare di capitale per eventuali rischi residui.

Considerazioni finali

Gli investitori nelle banche sono chiaramente molto nervosi a causa della crisi di fiducia nei mercati bancari statunitensi ed europei nelle ultime settimane. Sulla scia del crollo di CS, gli investitori stanno cercando di far cadere il prossimo pezzo del domino. Data la sua storia movimentata e la passata reputazione di essere la banca malata d’Europa, l’attenzione si è ora spostata in modo del tutto naturale su DB.

il MERCATO prima spara e poi fa domande. Resta il rischio, ovviamente, che questa diventi una profezia che si autoavvera anche se DB sembra essere un’immagine di salute che entra in questa crisi.

L’esposizione nozionale del portafoglio di derivati di 42 trilioni di euro è certamente un numero molto elevato che forse spaventa alcuni investitori. La mia conclusione è chiara, gli effettivi rischi di mercato e/o di controparte sono molto limitati e rigorosamente gestiti. A mio avviso, il rischio che il portafoglio dei derivati imploda è molto basso.

Quindi NO: per il momento non c’è pericolo di contagio e ATTENZIONE : se arriva un panic-selling potrebbero esserci problemi per tutti in Europa, visto gli enormi interessi che ha questa banca.

Risorse Utili:

Azioni Deutsche Bank DB: Quotazioni Previsione Target Price Analisi

Conviene comprare le azioni Deutsche Bank che continuano a subire le irregolarità della “gestione azzardata” di…

Deutsche Bank indagata per manipolazione del mercato, cosa succede ai clienti

2016: Finalmente qualcuno si decide a indagare Deutsche Bank per manipolazione del mercato, un giudice…

Deutsche Bank non ha i soldi per ripagare le obbligazioni

Rischio insolvenza per Deutsche Bank, che non avrebbe i soldi per pagare le obbligazioni subordinate…

Deutsche Bank ultime novità: gravi perdite azioni sempre più giù

La Deutsche Bank ha subito gravi perdite nell’ultimo quadimestre del 2015, solo a fine Gennaio…

Crisi Deutsche Bank cosa succede agli investitori?

Dopo la Volkswagen è l’ora della crisi della banca tedesca più grande, le azioni Deutsche…

Crisi Bancaria Deutsche Bank: Conti Correnti a rischio?

I clienti delle banche italiane vogliono sapere se i loro conti correnti ed altri tipi…

Deutsche Bank: Ecco Cosa sta Accadendo alla Banca tedesca

Cosa sta succedendo alla Deutsche Bank? Le azioni della banca tedesca sono sotto pressione poiché…

Azioni Deutsche Bank: Arriva la Bad Bank da 50 Miliardi

Deutsche Bank rischia il fallimento? E’ conveniente comprare ora azioni Deutsche Bank? Un default della banca…

Deutsche Bank: multa sui mutui di 14 Miliardi di $ in USA

Obbligazioni AT1 Credit Suisse: Arriva la Causa per 17 Miliardi di Euro

Gli obbligazionisti di Credit Suisse preparano una causa dopo una controversa svalutazione di 17 miliardi…

UBS compra Credit Suisse, i Mercati Finanziari come reagiranno?

L’acquisizione di Credit Suisse da parte di UBS c’è stata per 3 miliardi di franchi…

Credit Suisse: Cosa Sta Succedendo a Banche e Mercati Finanziari

Il fallimento della Silicon Valley Bank ha messo a dura prova il Credit Suisse, da…

Crisi Bancaria Deutsche Bank: Conti Correnti a rischio?

I clienti delle banche italiane vogliono sapere se i loro conti correnti ed altri tipi…

Deutsche Bank: Ecco Cosa sta Accadendo alla Banca tedesca

…..

Apri il tuo Conto Trading Fineco

Accedi a piattaforme professionali, analisi in tempo reale e oltre 20.000 strumenti finanziari da un’unica interfaccia. Zero costi di apertura, massima affidabilità.

Pubblicità di affiliazione – Economia Italiacom può ricevere una commissione se apri un conto tramite questo link, senza alcun costo per te. Investire comporta rischi: informati bene prima di operare.