L’acquisizione di Credit Suisse da parte di UBS c’è stata per 3 miliardi di franchi svizzeri. Ecco perché è importante.

Il rapporto afferma che le autorità di regolamentazione si stanno affrettando ad annunciare un accordo per il Credit Suisse (CS) entro domenica sera, prima dell’apertura dei mercati finanziari di lunedì in Asia. Una fusione delle due maggiori banche svizzere avviene in un contesto di turbolenze del settore . La potenziale fine della leggendaria banca mostra fino a che punto e quanto velocemente si sono diffuse le preoccupazioni per il settore finanziario.

UBS ha comprato Credit Suisse per 0,76 centesimi di franchi svizzeri per azione, cioè 3 miliardi di Franchi svizzeri

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

ULTIME NOTIZIE:cUBS ha comprato Credit Suisse per 0,76 centesimi di franchi svizzeri per azione, cioè 3 miliardi di Franchi svizzeri

UBS ha offerto 2 miliardi di euro alle 19.00 ora italiana.

Preparati per lunedì: i mercati e gli investitori sono nervosi mentre UBS si avvicina all’accordo da 1 miliardo di dollari per il Credit Suisse.

“Più benzina sul fuoco” per Wall Street se l’affare fallisce, dice un investitore

Un accordo per il Credit Suisse potrebbe essere raggiunto entro domenica, secondo i rapporti.

Il problema è però il prezzo delle azioni che UBS vorrebbe comprare a prezzo di realizzo, quasi 7 volte di meno di quello che ora valgono.

Lunedì potrebbe essere un altro momento decisivo per Wall Street e i mercati globali se un enorme accordo bancario europeo andasse in pezzi.

Secondo quanto riferito, le autorità di regolamentazione svizzere hanno contribuito a concludere un accordo per UBS Group AG per l’acquisto della rivale Credit Suisse AG, un accordo per tutte le azioni del valore di $ 1 miliardo che dovrebbe essere finalizzato entro domenica sera.

Questo secondo un rapporto domenicale del Financial Times , che ha stabilito il prezzo di offerta a 0,25 franchi svizzeri per azione, ben al di sotto del CS di Credit Suisse, CSGN, Venerdì prezzo di chiusura di 1,86 franchi svizzeri. Un accordo del genere metterebbe fine a giorni di speculazioni su ciò che sarebbe accaduto alla banca sotto attacco.

Credit Suisse ha respinto l’offerta, ha riferito Bloomberg , affermando che l’offerta è troppo bassa e potrebbe danneggiare azionisti e dipendenti.

Una possibilità è che UBS acquisti Credit Suisse e scorpi le sue operazioni svizzere a un’entità indipendente, secondo quanto riportato domenica dal Wall Street Journal. UBS manterrebbe la divisione di gestione patrimoniale del Credit Suisse, aggiunge il rapporto, sebbene i colloqui siano ancora in corso.

Gli osservatori hanno affermato che se l’accordo non andrà a buon fine, i mercati potrebbero trovarsi di fronte a un nuovo caos in una settimana che porterà una riunione della Federal Reserve e potenzialmente più stress sul lato bancario statunitense.

“Dato l’attuale contesto di mercato, il crollo di un gigante finanziario come il Credit Suisse farebbe facilmente vacillare i mercati statunitensi. Il sistema finanziario globale è ora più connesso che mai e con gli attuali timori del mercato un titolo in Europa sposterà i mercati statunitensi “, ha dichiarato a MarketWatch Adam Kobeissi, caporedattore e fondatore di Kobeissi Letter .

Il titolo Credit Suisse ha perso il 25% nell’ultima settimana – il peggiore dalla grande crisi finanziaria del 2008 – e viene scambiato del 71% in meno rispetto a un anno fa. Le ricevute di deposito americane del Credit Suisse hanno guadagnato il 7% venerdì scorso e hanno perso il 24% durante la settimana, contro un guadagno di 1,45 per l’S&P 500 SPX, .

La possibilità di un accordo arriva pochi giorni dopo che la Banca nazionale svizzera è stata costretta a fornire una linea di credito di emergenza di 50 miliardi di franchi svizzeri, ($ 54 miliardi), al Credit Suisse la scorsa settimana a causa dello stress sul settore bancario globale iniziato con il fallimento di tre banche statunitensi.

Le azioni del Credit Suisse hanno raggiunto minimi storici nelle ultime sessioni dopo che il suo più grande investitore ha dichiarato che non avrebbe fornito ulteriore capitale e il presidente dell’istituto di credito ha ammesso che i clienti della gestione patrimoniale hanno continuato a lasciare la banca d’investimento.

UBS UBS, UBSG, ha anche allegato una clausola che consente di annullare l’accordo se le sue insolvenze creditizie aumentano di 100 punti base o più, afferma il rapporto, citando quattro persone vicine alla situazione.

Nella fretta di finalizzare un accordo prima dell’apertura dei mercati lunedì, le autorità di regolamentazione svizzere stanno tentando di modificare una legge che consente un periodo di consultazione di sei settimane con gli azionisti. Si prevede che molti azionisti rimarranno in perdita, dato il prezzo dell’affare.

Fonti hanno detto al FT che le autorità statunitensi sono state coinvolte anche nei colloqui per l’unione di due delle più grandi banche svizzere, vista come l’unico mezzo per salvare il Credit Suisse. Sono stati coinvolti anche i regolatori del Regno Unito. Inoltre, il cartellino del prezzo dell’accordo non include alcuna disposizione aggiuntiva da parte della Banca nazionale svizzera per farla passare.

Né la banca, né la Banca nazionale svizzera né il regolatore di mercato Finma hanno rilasciato commenti al Financial Times.

UBS prevede infine che Credit Suisse rappresenti un terzo della sua attività. Ma l’unione creerebbe comunque una delle più grandi istituzioni finanziarie globali di rilevanza sistemica in Europa: UBS ha un totale di attività di $ 1,1 trilioni nel suo bilancio e Credit Suisse ha $ 575 miliardi.

Gli azionisti del Credit Suisse hanno sopportato una serie di scandali che hanno provocato cinque trimestri consecutivi in perdita e deflussi di circa $ 100 miliardi dai suoi clienti facoltosi nel quarto trimestre.

Kobeissi ha detto che se un accordo non è in atto prima dell’apertura del mercato lunedì, aspettatevi “più benzina sul fuoco.

“L’attuale offerta di 1 miliardo di dollari per il Credit Suisse, pari a 0,27 dollari per azione, è uno sconto dell’87% rispetto al prezzo di chiusura di venerdì. Questo da solo è sufficiente per spaventare gli investitori che ora temono che le loro azioni valgano molto meno di quanto si aspettavano in precedenza, soprattutto perché non sono emersi altri offerenti per Credit Suisse”, ha affermato.

“Questo è molto simile all’offerta di JP Morgan per Bear Stearns nel 2008 che era di $ 2 per azione o uno sconto del 93%. Riteniamo che l’unica soluzione per fermare il panico nei mercati e nelle banche sia un sostegno temporaneo di tutti i depositi bancari negli Stati Uniti da parte della FDIC. Altrimenti, una volta salvata una banca, la successiva viene messa in discussione”, ha detto Kobeissi.

Giovedì le autorità federali statunitensi hanno organizzato le principali banche per infondere $ 30 miliardi nella First Republic Bank FRC, -32,80% e scongiurare un quarto crollo bancario, dopo i fallimenti di Silicon Valley Bank, Signature Bank e Silvergate Bank nell’ultima settimana.

Leggi: Dal crollo improvviso di SVB alle ricadute di Credit Suisse: 8 grafici mostrano turbolenze nei mercati finanziari

Ancora davanti agli investitori questa settimana c’è una riunione della Federal Reserve. I mercati si stanno preparando per la riunione politica di martedì e mercoledì. Mercoledì i trader di futures sui fondi federali vedono ora una probabilità del 75,3% di un aumento del tasso di 25 punti base mercoledì, a causa delle preoccupazioni sull’inflazione.

Risorse Utili:

Credit Suisse: Cosa Sta Succedendo a Banche e Mercati Finanziari

Il fallimento della Silicon Valley Bank ha messo a dura prova il Credit Suisse, da…

20 Banche a Rischio Fallimento come SVB Silicon Valley Bank

SVB Financial ha affrontato una tempesta perfetta, ma al 31 dicembre c’erano molte altre banche…

SREP Banche Europee ed Italiane 2023: Report della BCE

Lo shock geopolitico causato dall’invasione russa dell’Ucraina, unitamente alle immediate conseguenze macro-finanziarie, ha aumentato l’incertezza…

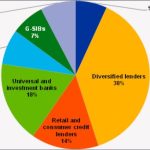

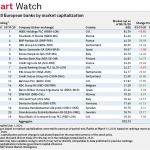

Le Migliori Banche del Mondo 2023

Di seguito, le migliori 50 banche del mondo per capitalizzazione di mercato. Gli elenchi delle…

Banche Sistemiche in Italia secondo Banca d’Italia

La Banca d’Italia ha individuato in Monte dei Paschi di Siena, Unicredit, Intesa Sanpaolo e…

Migliori Banche Europee Classifica

Pandemia e guerra stanno gravando pesantemente anche sulla situazione economica europea, ma vi sono degli…

Migliori Banche per Prestiti, ecco dove rivolgersi nel 2023

La crisi economica che si prevede alle porte, unita all’inflazione potrebbe far tornare di moda…

SREP Banche Italiane 2022: la sicurezza delle Banche Operanti in Europa

Lo SREP è il processo di revisione e valutazione prudenziale ( Supervisory Review and Evaluetion…

Migliori Banche Online Gratis e Sicure Febbraio 2023

L’economia cambia, così come le abitudini bancarie. Un tempo ogni operazione si poteva svolgere solo…

Banche Italiane e le Loro offerte di Investimenti e Prestiti

Stress Test Banche Italiane ed Europee 2021: BMPS la peggiore in assoluto

La Bce afferma che le banche dell’UE sono “robuste” dopo lo stress test, a parte…

Azioni di Banche su cui Investire nel 2023

Oggi parliamo di banche straniere, in particolare americane. Le banche possono sembrare attività piuttosto complicate…

Migliori Banche per un Prestito: Finanziamenti più convenienti

Tra risparmio e investimenti sicuri, i prestiti entrano di diritto nel panorama economico italiano. Questo…

Migliori Banche per Carta di Credito Prepagata, Quali sono

Con l’avvento delle nuove tecnologie e di nuove regolamentazioni su transazioni e uso di contanti,…

Migliori Banche per un Conto Deposito Vincolato, Quali Sono?

I conti deposito vincolato permettono di avere interessi più alti dei conti correnti, per questo…

Migliori Banche per un Conto Corrente: ecco quali sono

Il conto corrente è uno di quei prodotti base che una banca può offrire. Accessibile…

Banche Fallite in Italia o aiutate dallo Stato dal 1892 al 2023

Apri il tuo Conto Trading Fineco

Accedi a piattaforme professionali, analisi in tempo reale e oltre 20.000 strumenti finanziari da un’unica interfaccia. Zero costi di apertura, massima affidabilità.

Pubblicità di affiliazione – Economia Italiacom può ricevere una commissione se apri un conto tramite questo link, senza alcun costo per te. Investire comporta rischi: informati bene prima di operare.