Lo SREP è il processo di revisione e valutazione prudenziale ( Supervisory Review and Evaluetion Process ) che l’autorità di vigilanza della BCE fa ogni anno sulle banche europee – e quindi anche italiane – per verificarne la capacità di gestione dei rischi a cui potrebbero essere sottoposte. Lo SREP permette quindi alla BCE di prendere i provvedimenti necessari se qualche banca non dovesse superare questa revisione.

Grazie a queste valutazioni, il cliente italiano può decidere quale sia la banca italiana più affidabile, e di conseguenza la banca dove conviene aprire un conto corrente, capire quali siano le più grandi banche d’investimento e quelle dove investire soldi.

1.1 Tornare a un ciclo SREP completo

La vigilanza bancaria della BCE è tornata a un ciclo SREP completo nel 2021, dopo aver adottato un approccio pragmatico alla sua valutazione SREP nel 2020 in risposta alle circostanze straordinarie all’inizio della pandemia di coronavirus (COVID-19). Tale valutazione pragmatica nel 2020 si era concentrata sulla gestione da parte delle banche delle sfide derivanti dalla pandemia e aveva mantenuto invariati i requisiti del secondo pilastro (P2R) e le linee guida del secondo pilastro (P2G) ai livelli del 2019. Pertanto, il ciclo SREP 2021 ha visto una valutazione patrimoniale completa (cfr. Capitolo 2), l’assegnazione di punteggi SREP ai profili di rischio complessivi delle banche e ai loro elementi principali (cfr. Capitolo 3) e l’emissione di decisioni formali, piuttosto che semplici raccomandazioni ( vedere il capitolo 4). Le autorità di vigilanza hanno concentrato le proprie valutazioni sugli elementi individuati come priorità di vigilanza per il 2021.

Il ciclo SREP 2021 è stato condotto nel contesto di proiezioni che prevedevano che la produzione sarebbe tornata ai livelli pre-pandemia entro la metà del 2022, dopo il calo record dell’attività economica nelle fasi iniziali della pandemia. Il contesto macroeconomico si è ulteriormente stabilizzato nel 2021 e le previsioni macroeconomiche sono migliorate nel corso dell’anno. Al momento in cui scriviamo, l’economia dell’area dell’euro è già tornata ai livelli pre-pandemia e si prevede che la crescita economica rimarrà forte nei prossimi tre anni. Tuttavia, permangono incertezze sull’evoluzione futura della pandemia (in particolare per quanto riguarda la diffusione di nuove varianti del virus) e l’interruzione della catena di approvvigionamento sta attualmente pesando sul commercio e sull’attività economica complessiva. Ci sono anche altri rischi all’orizzonte derivanti da un’ampia gamma di incertezze, tra cui (i) la possibilità di attacchi informatici, (ii) i rischi legati al clima e all’ambiente e (iii) il potenziale arresto dirompente del contesto di bassi tassi di interesse caratterizzato da shock dei tassi di interesse e/o degli spread creditizi, con conseguente brusco correzioni di prezzo. Allo stesso tempo, una serie di sfide (sia cicliche che strutturali) continuano a pesare sulla redditività del settore bancario europeo.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

I risultati del ciclo SREP 2021 riflettono la resilienza del settore bancario europeo nel contesto del rafforzamento della ripresa economica, nonché i rischi e le vulnerabilità previsti più avanti.

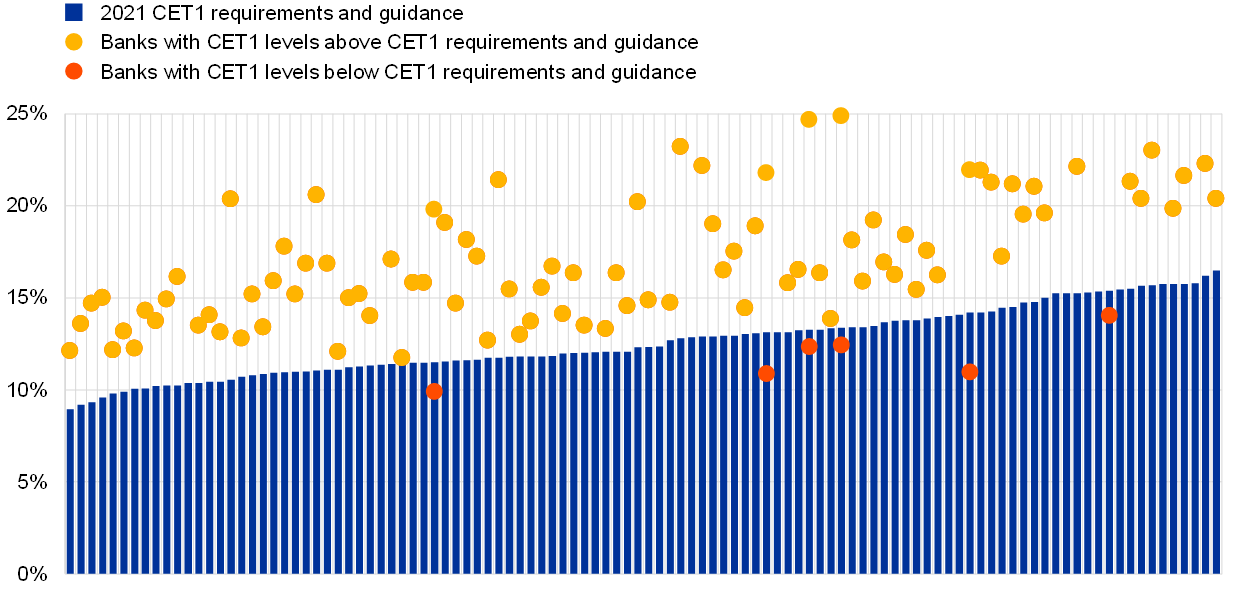

I punteggi SREP rimangono nel complesso sostanzialmente stabili, con gli enti significativi (SI) che mantengono solide posizioni di capitale e liquidità e la maggior parte delle banche supera i livelli dettati dai requisiti patrimoniali e dalle linee guida.

Le preoccupazioni per i rischi all’orizzonte si riflettono nei risultati e nelle misure qualitative, principalmente nei settori della gestione del rischio e della governance interna, in cui le autorità di vigilanza hanno esaminato la più ampia qualità dei quadri di controllo dei rischi interni delle banche e l’efficacia e la diversità degli organi di gestione delle banche. In particolare, le autorità di vigilanza si sono concentrate sull’adeguatezza dei processi di rischio di credito al fine di prevenire, ove possibile, l’accumulo eccessivo di crediti deteriorati (NPL) sui bilanci delle banche. Sebbene nel complesso i profili di rischio delle banche non si siano deteriorati in modo significativo, le autorità di vigilanza hanno declassato diversi punteggi di rischio di credito in relazione ai timori circa l’adeguatezza degli accantonamenti e di altri processi di rischio di credito.

Come annunciato in precedenza, il ciclo SREP 2021 ha visto le autorità di vigilanza affrontare questioni preesistenti relative agli stock di esposizioni deteriorate (NPE). L’introduzione di un add-on P2R che si occupa specificamente delle situazioni in cui le aspettative di vigilanza sull’accantonamento di crediti deteriorati non sono state soddisfatte ha portato a un aumento marginale dei requisiti patrimoniali, insieme a un aumento marginale della guida patrimoniale, sulla scia dei significativi rischi al ribasso individuati da lo stress test 2021. Abbiamo già comunicato alle banche che se nel corso del 2022 affrontano carenze nell’accantonamento di crediti deteriorati, possono ottenere rapidamente sollievo dall’add-on P2R, senza attendere il prossimo ciclo SREP.

1.2 Misure di soccorso della BCE

La normalizzazione dello SREP è stata accompagnata da una revisione di alcune delle altre misure di vigilanza che la BCE aveva adottato in risposta al COVID-19 .

Nel luglio 2021 la BCE ha deciso di non estendere oltre la sua raccomandazione sui dividendi la data di fine prevista nel settembre 2021. Tale decisione è stata presa sulla base del miglioramento delle traiettorie patrimoniali delle banche, dato il robusto rimbalzo economico visto da quando la BCE ha inizialmente formulato la raccomandazione nel 2020. Alle banche è stato chiesto di rimanere prudenti nel decidere dividendi e azioni riacquisti, valutando attentamente la sostenibilità dei propri modelli di business. Fino al 30 settembre 2021, le banche hanno limitato il pagamento dei dividendi in linea con la raccomandazione della BCE. Sebbene dopo il 30 settembre 2021 si sia registrato un certo recupero nelle distribuzioni, i pay-out ratio sono rimasti, in media, simili ai livelli pre-COVID. Nel complesso, la raccomandazione sui dividendi della vigilanza bancaria della BCE si è rivelata efficace. Il mantenimento dei dividendi al culmine della pandemia ha aumentato i livelli di capitalizzazione, mettendo le banche in una buona posizione per resistere all’incertezza prevalente. Inoltre, nel dicembre 2021 la BCE ha indicato che l’avrebbe fattonon estendesse lo sgravio di liquidità oltre la fine di quel mese e prevedeva che tutte le banche mantenessero un coefficiente di copertura della liquidità superiore al 100% a partire dal 1° gennaio 2022. Le banche dispongono di ampie riserve di liquidità: a dicembre 2021 il coefficiente di copertura della liquidità aggregato delle banche sotto diretto La vigilanza della BCE si è attestata intorno al 170%, rispetto al 140% circa prima della pandemia.

La metodologia di nuova concezione per valutare il rischio di leva finanziaria eccessiva sarà utilizzata nel 2022 per identificare gli enti che potrebbero aver bisogno dei requisiti del secondo pilastro o di misure qualitative in relazione al coefficiente di leva finanziaria, dati i nuovi requisiti derivanti dalla direttiva V sui requisiti patrimoniali (CRD V) e Regolamento sui requisiti patrimoniali II (CRR II) a partire da giugno 2021. Tale metodologia mira principalmente a catturare il rischio di leva finanziaria potenziale derivante dall’uso estensivo di derivati, operazioni di finanziamento tramite titoli, elementi fuori bilancio e arbitraggio regolamentare.

Nel febbraio 2022, la BCE ha indicato che non avrebbe esteso la misura di riduzione del coefficiente di leva finanziaria per le banche. Pertanto, le banche dovrebbero tornare a includere le esposizioni delle banche centrali nella misura dell’esposizione del coefficiente di leva finanziaria a partire dal 1° aprile 2022. Le banche dispongono di un ampio margine al di sopra del requisito del coefficiente di leva finanziaria, con il coefficiente di leva finanziaria aggregato delle banche sotto la supervisione diretta della BCE pari al 5,88% a fine settembre 2021.

Nel 2021 le banche hanno avuto la flessibilità di attingere alle proprie riserve di capitale, e ciò continuerà per tutto il 2022. Tuttavia, nel febbraio 2022, in un contesto di miglioramento delle condizioni macroeconomiche, la BCE ha indicato che non prevedeva di estendere le sue misure di sgravio prudenziale in merito utilizzo da parte delle banche di riserve patrimoniali oltre la tempistica minima già comunicata. Pertanto, a partire dal 1° gennaio 2023 la BCE prevede che le banche operino al di sopra del livello risultante dal requisito combinato di riserva di capitale e dalle linee guida del secondo pilastro. La tempestiva comunicazione delle aspettative della BCE dovrebbe dare alle istituzioni il tempo di raggiungere i loro obiettivi P2G e progettare piani di capitale appropriati. La BCE continuerà a monitorare gli sviluppi economici e finanziari per vedere se è necessario riconsiderare questo approccio.

Scopri le banche da Noi recensite:

- BMPS Banca del Monte dei Paschi di Siena

- Poste Italiane ( PST )

- NEXI

- Credit Agricole

- Azioni Deutsche Bank

- BPER Banca

- BNP Paribas

- JP Morgan Chase

- GS Goldman Sachs

- ING Group

- Mediobanca Group

- Banca Intesa Sanpaolo

- Banca Generali,

- BNL

- BPM Banca Popolare di Milano

- Unicredit

- Finecobank

- UBI Banca

- Banca Finnat

- Banca Popolare di Bari

- BPN Paribas

- le migliori banche del mondo

2 Requisiti patrimoniali e linee guida

2.1 Messaggi chiave

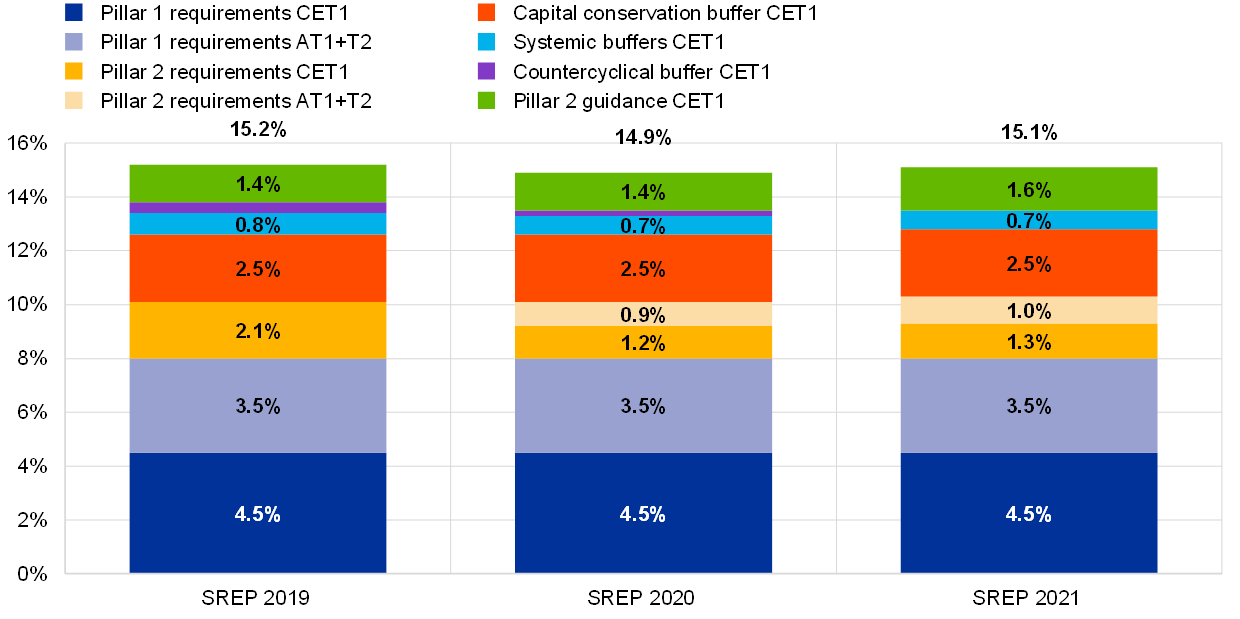

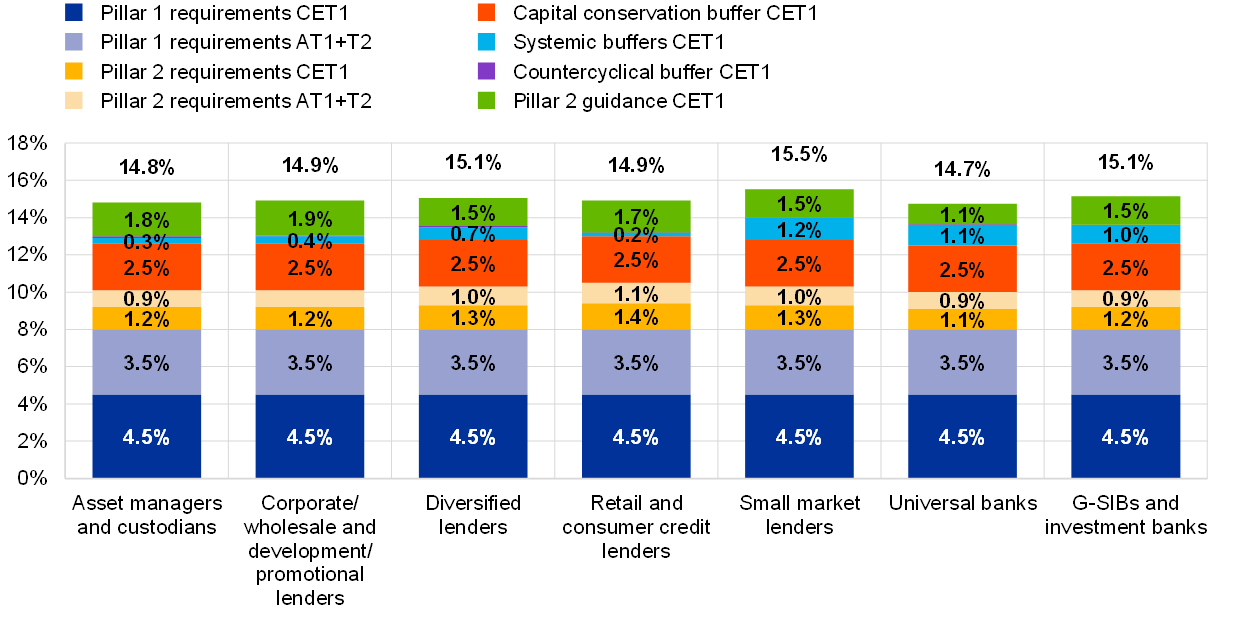

Requisiti patrimoniali complessivi e linee guida è leggermente aumentato nel 2021, con una media di circa il 15,1% delle attività ponderate per il rischio (RWA), rispetto al 14,9% nella valutazione pragmatica SREP 2020.

I requisiti complessivi del secondo pilastro sono aumentati dal 2,1% nel 2020 al 2,3% nel 2021, principalmente a causa dell’introduzione di nuovi add-on per la copertura del deficit di crediti deteriorati . I P2R individuali delle banche per il 2022 sono mostrati su una pagina web dedicata .

Anche le guidance di Pillar 2 sono aumentate in media di 20 punti base (passando dall’1,4% nel 2020 all’1,6% nel 2021) in relazione all’aumento dell’esaurimento del capitale segnalato dallo stress test 2021 . P2G è una raccomandazione specifica della banca che indica il livello di capitale che la BCE si aspetta che un ente mantenga (oltre ai suoi requisiti patrimoniali vincolanti) in vista dell’esito di uno stress test.

L’aumento dei requisiti medi di secondo pilastro e delle indicazioni di secondo pilastro è stato in parte compensato da un calo della riserva di capitale anticiclica media, trascurabile nel 2021, che nel 2020 si attestava allo 0,2% delle RWA.

Grafico 1

Requisiti patrimoniali complessivi e linee guida

Note: “Requisiti patrimoniali complessivi” indica il Pilastro 1 + il requisito del Pilastro 2 + la riserva di conservazione del capitale + le riserve sistemiche + la riserva di capitale anticiclica. Le linee guida del secondo pilastro vengono aggiunte ai requisiti patrimoniali complessivi. In base alla CRD V, entrata in vigore il 1° gennaio 2021, il capitale P2R dovrebbe avere la stessa composizione del Pillar 1, ovvero almeno il 56,25% dovrebbe essere in CET1 e almeno il 75% dovrebbe essere nel Tier 1 come requisito minimo.

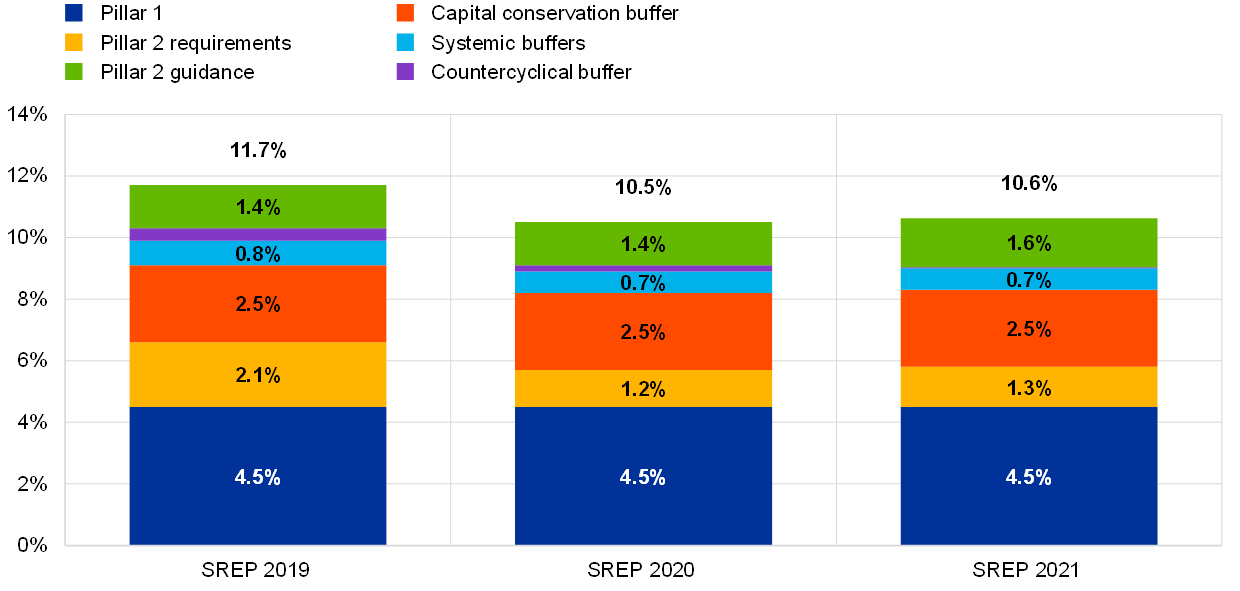

L’importo medio dei requisiti patrimoniali complessivi e delle linee guida nel CET1 è aumentato a circa il 10,6% degli RWA nello SREP 2021, rispetto al 10,5%. Resta comunque ben al di sotto del dato del ciclo SREP 2019, a causa delle nuove regole sulla composizione del capitale P2Rentrata in vigore nel 2020 (con la vigilanza bancaria della BCE che li ha anticipati di un anno nell’ambito delle misure di riduzione del capitale dovute al COVID-19).

Grafico 2

Requisiti patrimoniali complessivi e linee guida nel CET1

Note: “Requisiti patrimoniali complessivi” indica il requisito di Pilastro 1 + Pilastro 2 + buffer combinati. In base alla CRD V, entrata in vigore il 1° gennaio 2021, il capitale P2R dovrebbe avere la stessa composizione del Pillar 1, ovvero almeno il 56,25% dovrebbe essere in CET1 e almeno il 75% dovrebbe essere nel Tier 1 come requisito minimo.

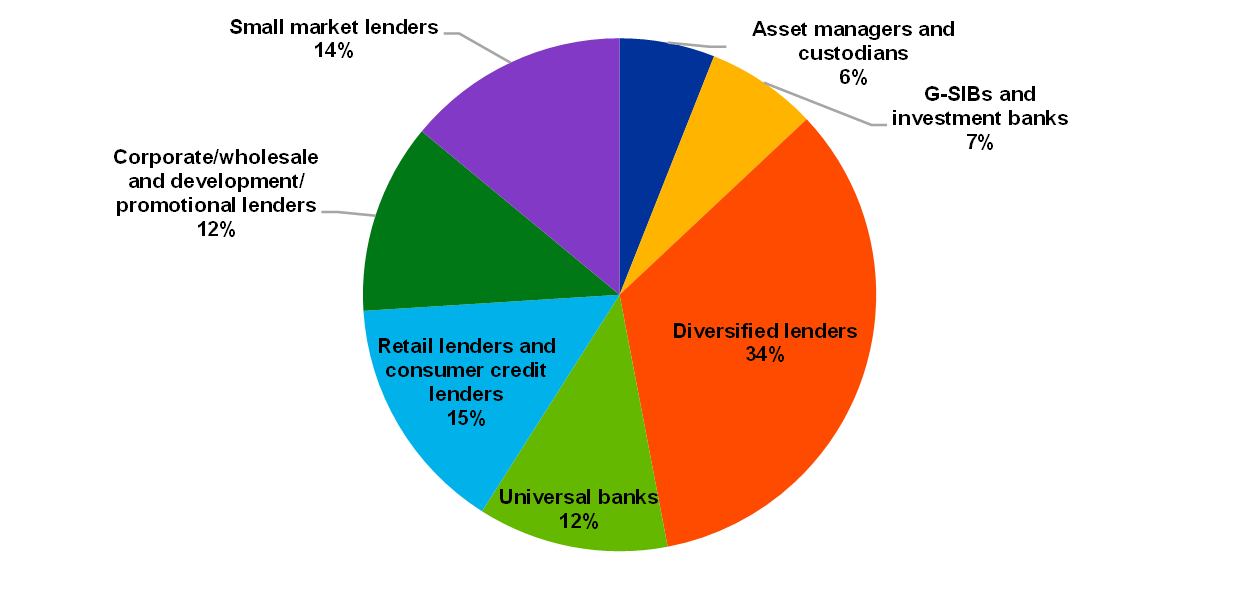

Quando si esamina la distribuzione per modello di business, requisiti patrimoniali complessivi e linee guidasono più elevati per i piccoli prestatori di mercato, le banche di importanza sistemica globale (G-SIB) e le banche di investimento e i prestatori diversificati.

Grafico 3

Ripartizione dei requisiti patrimoniali complessivi e indicazioni per modello di business

Note: “Requisiti patrimoniali complessivi” indica il Pilastro 1 (8%) + il requisito del Pilastro 2 + la riserva di conservazione del capitale + le riserve sistemiche + la riserva di capitale anticiclica. Le linee guida del secondo pilastro vengono aggiunte ai requisiti patrimoniali complessivi.

2.2 Componente aggiuntivo del requisito del pilastro 2 NPE

Le aspettative di copertura dei crediti deteriorati della BCE sono diventate applicabili a partire dalla fine del 2020. I gruppi di vigilanza congiunti (JST) hanno discusso le implicazioni di tali aspettative con le banche nell’ambito del dialogo di vigilanza. Ciò includeva (i) la valutazione e la discussione delle circostanze specifiche della banca che giustificassero una divergenza dalle aspettative della BCE e (ii) eventuali riduzioni successive alla data di riferimento del disavanzo rispetto alle aspettative a seguito di aumenti degli accantonamenti, deduzioni del CET1, riscrittura completa off e/o cessioni di NPE.

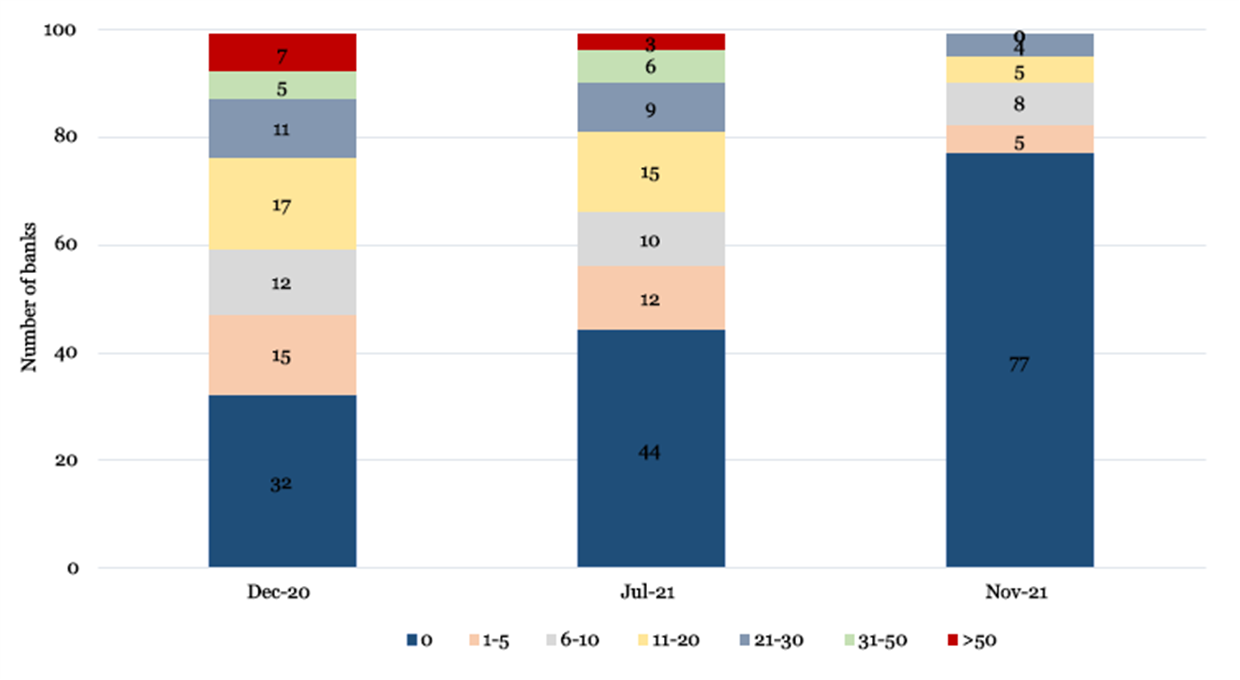

L’esito finale del dialogo di vigilanza è stato preso in considerazione nello SREP, poiché un numero considerevole di SI è intervenuto per ridurre le proprie carenze nel corso del 2021, soprattutto negli ultimi due trimestri. Il disavanzo aggregato degli accantonamenti per crediti deteriorati è diminuito di oltre il 75% nel corso dell’anno, lasciando solo un piccolo numero di banche soggette a maggiorazioni piuttosto basse nelle decisioni finali SREP (cfr. figura 4). Sebbene gli accantonamenti siano, in generale, la strada principale utilizzata per far fronte alle aspettative di copertura, le detrazioni CET1 sono state il principale mezzo di aggiustamento utilizzato dalle banche nel corso del 2021.

Al termine di tale processo, 22 SI presentavano un deficit rispetto alle aspettative della BCE e sono stati soggetti a un add-on P2R in quanto i rischi derivanti da NPE preesistenti sono stati ritenuti non adeguatamente coperti.

Sebbene le decisioni finali SREP 2021 siano state ora emesse, le banche potranno ridurre ulteriormente le aggiunte P2R legate alle loro carenze di copertura di NPE attraverso ulteriori cessioni di NPE, aumenti degli accantonamenti e/o deduzioni dal capitale CET1 nei prossimi mesi. Infatti, al fine di incentivare ulteriori progressi verso il rispetto delle proprie aspettative, la BCE ha deciso che tali add-on P2R saranno aggiornati nel corso del 2022, se necessario.

Grafico 4

Distribuzione in punti base degli add-on NPE P2R

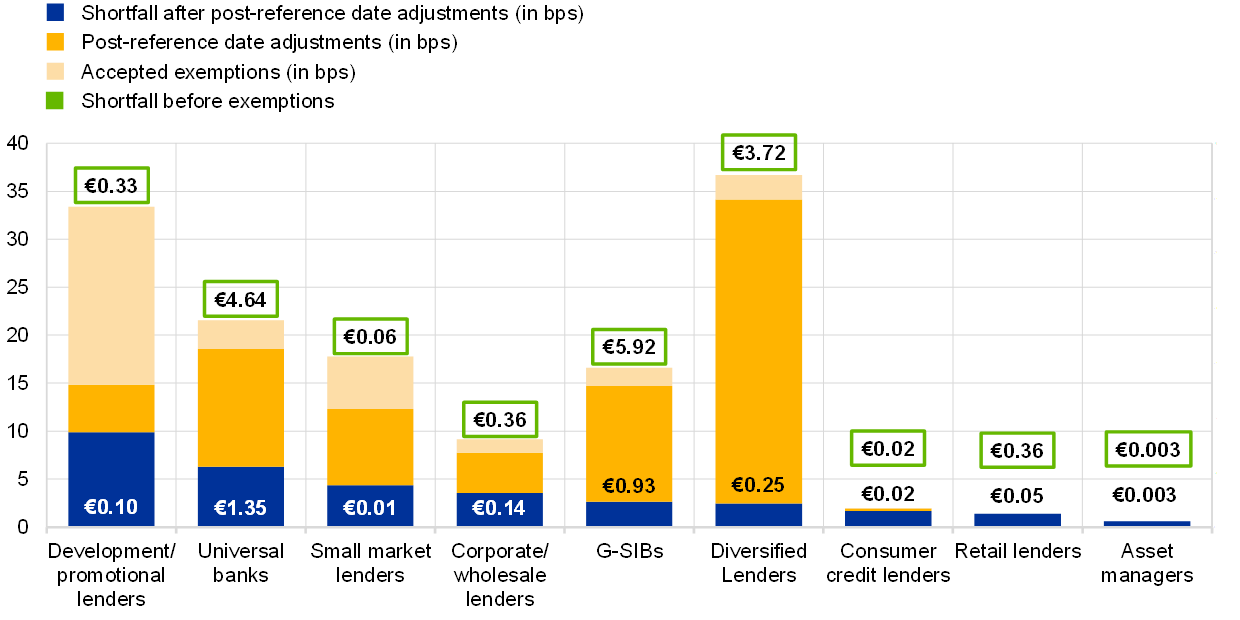

Il grafico 5 riporta la distribuzione delle carenze (dopo gli aggiustamenti della data di riferimento) tra i modelli di business. I finanziatori per lo sviluppo e la promozione registrano le maggiori carenze (10 punti base), mentre i prestatori diversificati hanno effettuato il maggior numero di adeguamenti della data di riferimento dopo la conclusione del dialogo di vigilanza (circa 30 punti base).

Grafico 5

Riduzioni delle carenze P2R per modello di business

(in miliardi di euro)

3 Evoluzione dei punteggi

3.1 Messaggi chiave

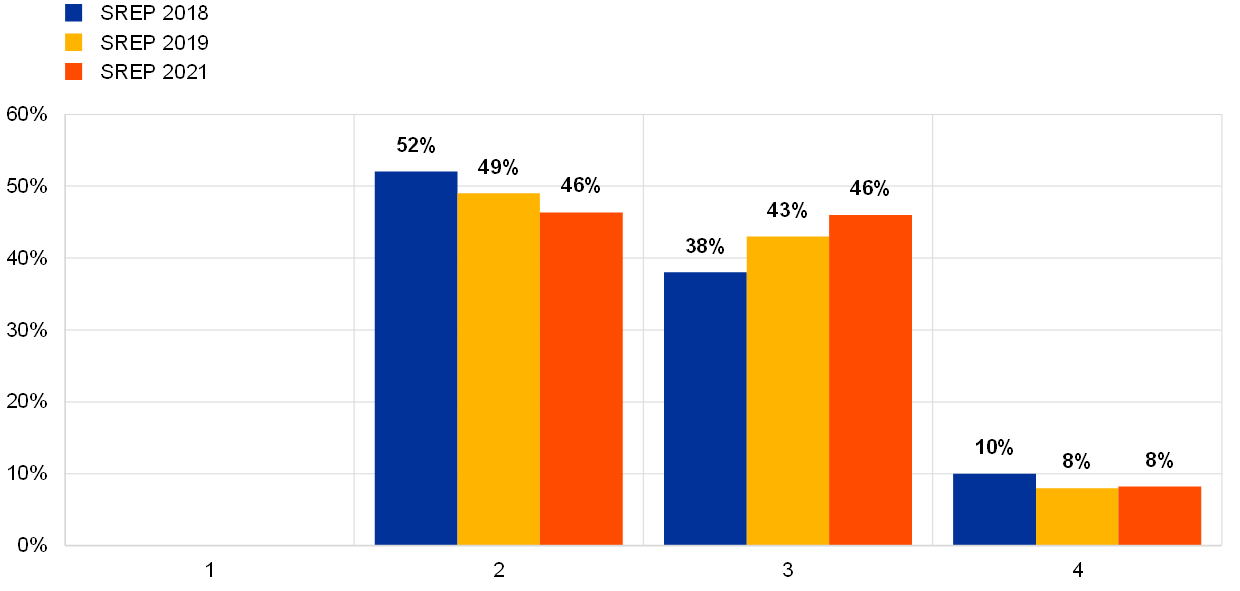

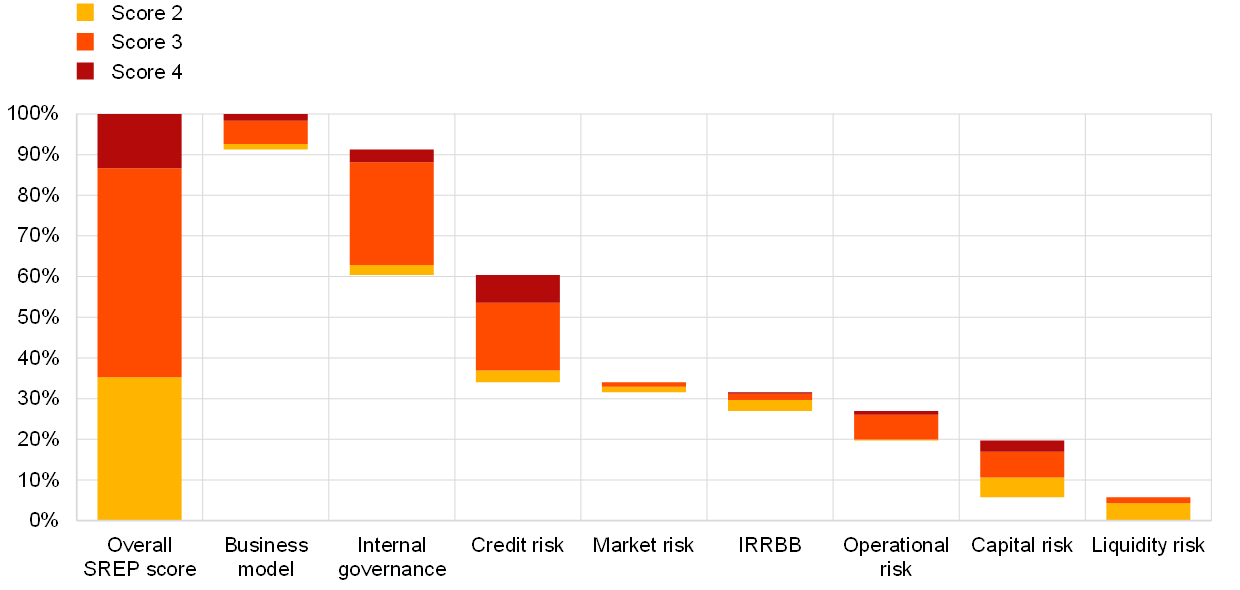

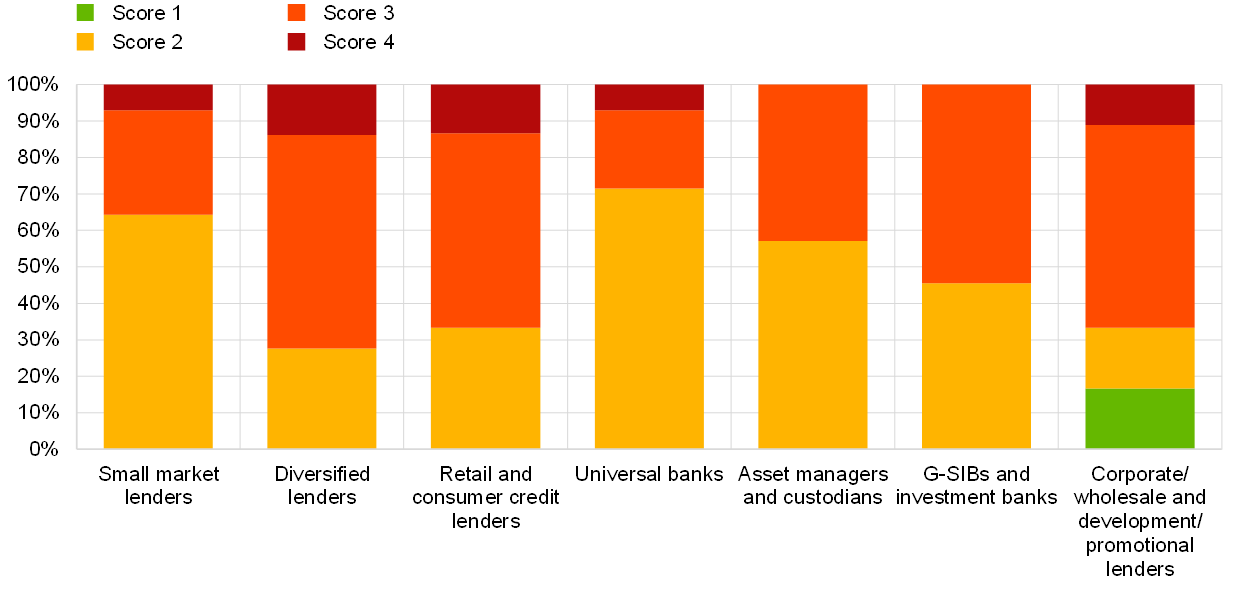

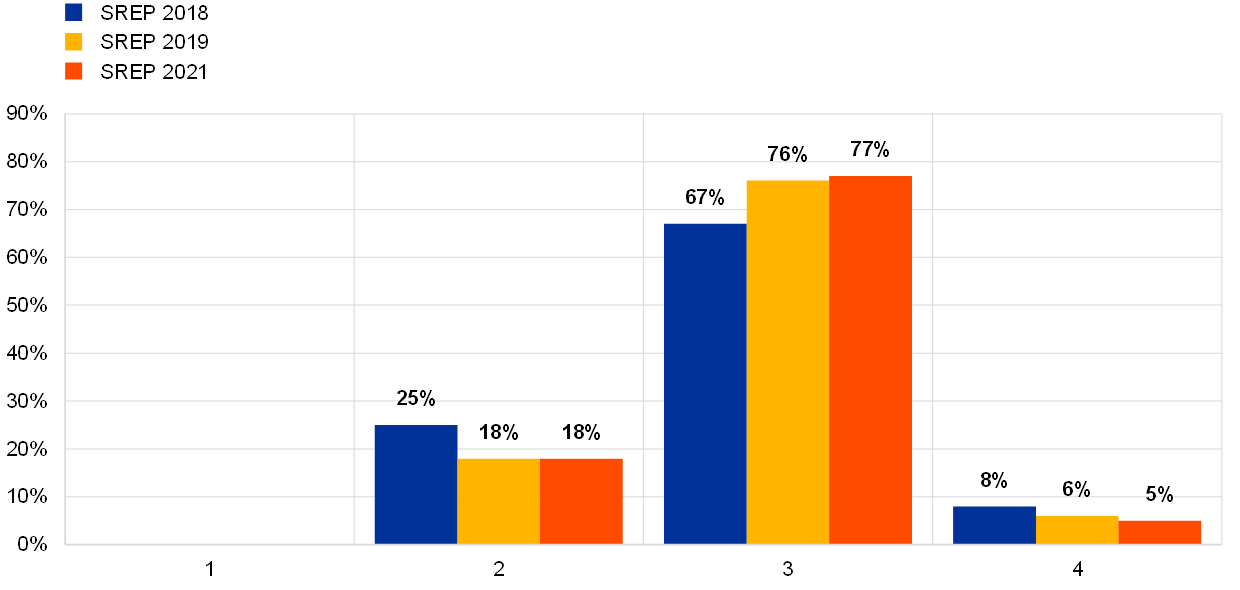

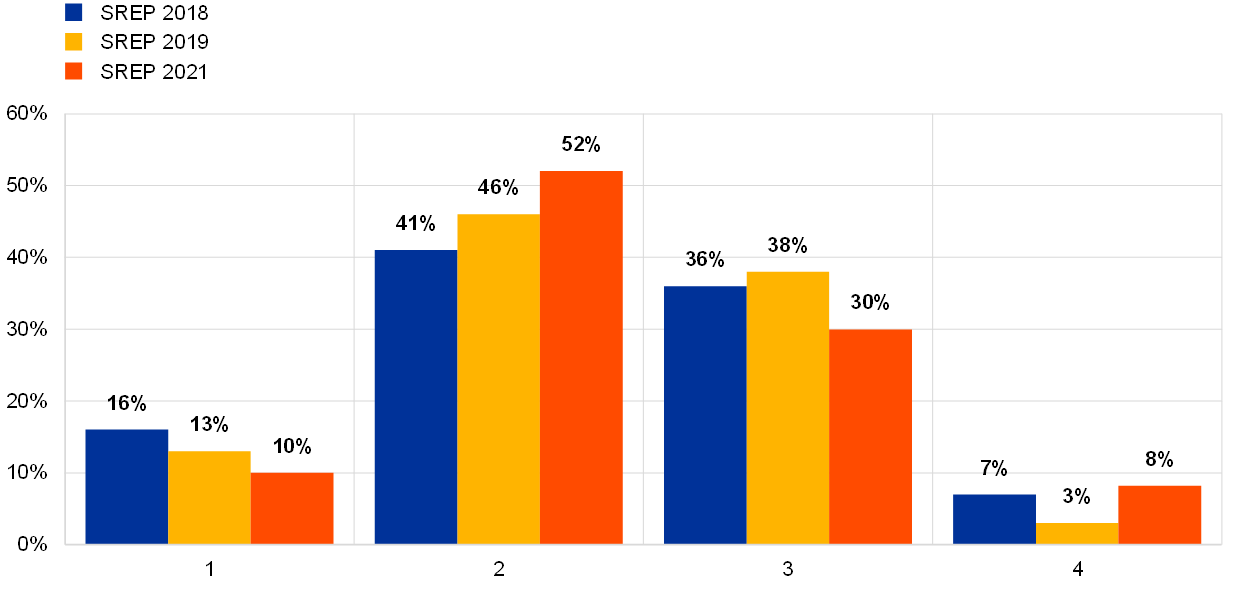

I punteggi SREP 2021 sono sostanzialmente stabili rispetto a quelli del 2019, poiché il punteggio SREP medio complessivo è rimasto sostanzialmente invariato. In un certo senso, questi risultati sono un segno della resilienza del sistema bancario e del successo delle misure di sostegno senza precedenti messe in atto dalle autorità nazionali ed europee, poiché i punteggi complessivi delle banche potrebbero essere notevolmente peggiorati durante la pandemia. Nel marzo 2020, sia le banche che le autorità di vigilanza hanno dovuto affrontare livelli di incertezza senza precedenti, che hanno portato le autorità di vigilanza a sospendere la maggior parte dei componenti della metodologia SREP, compresi i punteggi SREP, per concentrarsi sulle sfide legate al COVID che le banche devono affrontare. Al termine del processo pragmatico SREP 2020, le prospettive per i rischi delle banche hanno continuato a essere offuscate da possibili effetti di scogliera relativi alla scadenza delle moratorie del debito e di altre misure di sostegno. Da allora, l’incertezza è progressivamente diminuita nel tempo man mano che l’economia europea si è stabilizzata e le previsioni macroeconomiche sono migliorate (grazie soprattutto al continuo sostegno delle autorità nazionali ed europee). Di conseguenza, il punteggio SREP medio complessivo per il 2021 è rimasto sostanzialmente stabile rispetto a quelli dei cicli precedenti (cfr. Grafici 6 e 7), con solo un lieve calo rispetto al 2019 della percentuale di banche con punteggio 2 e, di conseguenza, un lieve aumento nella percentuale di banche con punteggio 3 (cfr. grafico 6).

Grafico 6

Punteggi SREP complessivi per il 2018, 2019 e 2021

Nota: alcuni cambiamenti nella distribuzione dei punteggi riflettono lievi differenze nella composizione del campione SREP da un anno all’altro.

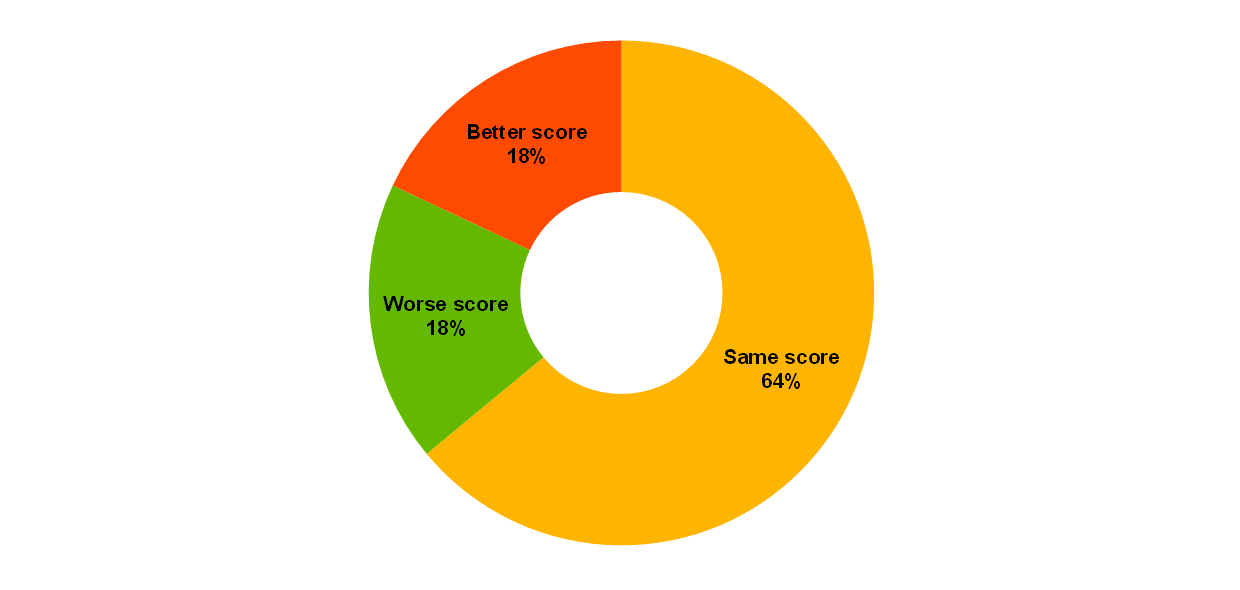

L’ampia stabilità del punteggio SREP complessivo medio riflette il fatto che, considerando solo le banche valutate sia nel 2021 che nel 2019, la maggior parte di tali banche (64%) ha avuto punteggi invariati rispetto al 2019 (cfr. percentuali di banche hanno visto migliorare e peggiorare i propri punteggi (18% per ciascuna).

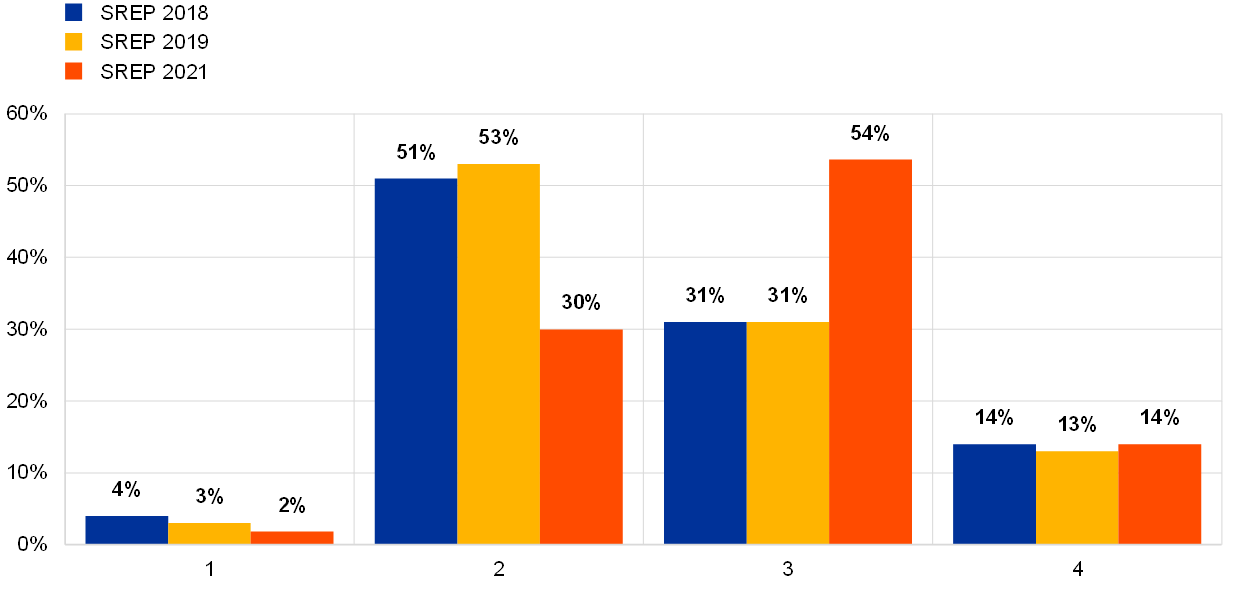

Grafico 7

Modifiche ai punteggi SREP complessivi delle banche nel 2021 rispetto al 2019

Tuttavia, il lavoro di vigilanza incentrato sulle capacità di controllo del rischio di credito delle banche ha portato a un deterioramento dei punteggi specifici del rischio di credito nello SREP 2021. Le autorità di vigilanza restano preoccupate per il fatto che i quadri di controllo del rischio delle banche non siano sempre sufficienti per affrontare potenziali sfide e hanno richiesto piani correttivi significativi (vedi anche Sezione 5.3).

Nonostante le prove aneddotiche positive di ristrutturazione dei costi, rifocalizzazione dei modelli di business e iniziative di consolidamento negli ultimi anni, le persistenti debolezze nei modelli di business delle banche hanno portato a un leggero deterioramento dei punteggi specifici del modello di business (cfr. anche la sezione 5.1).

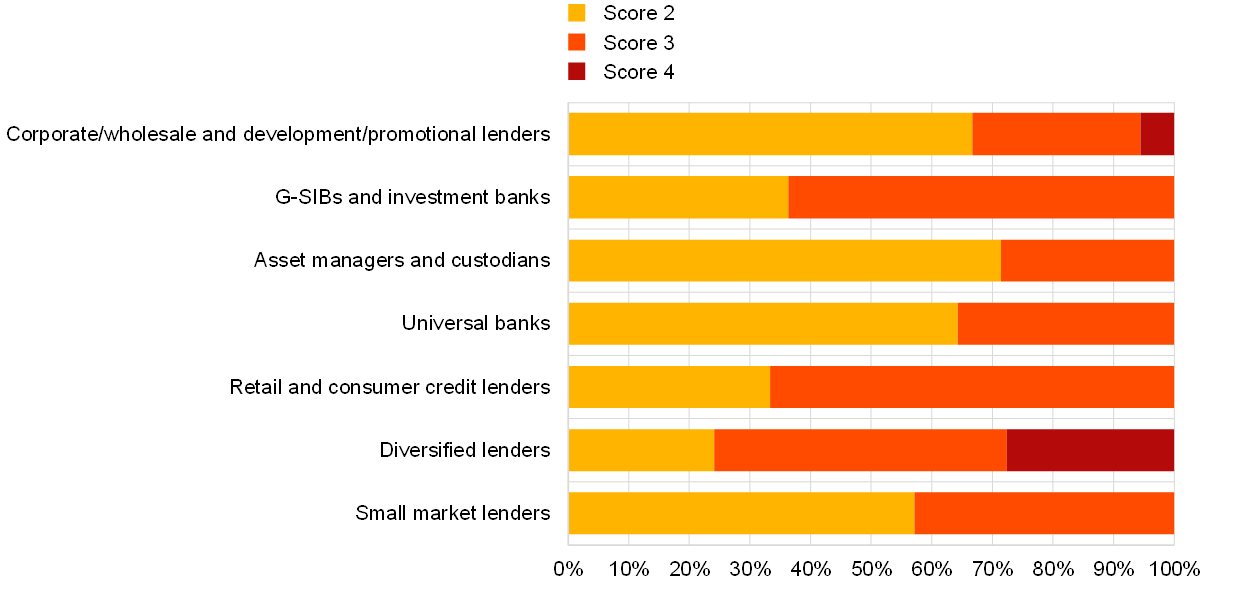

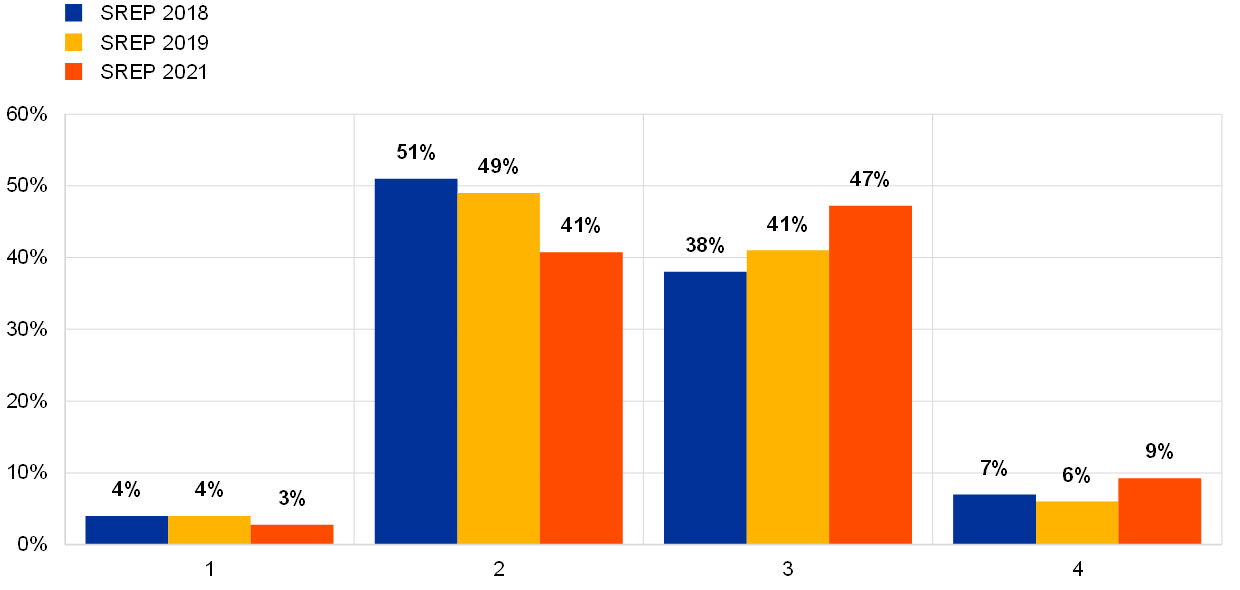

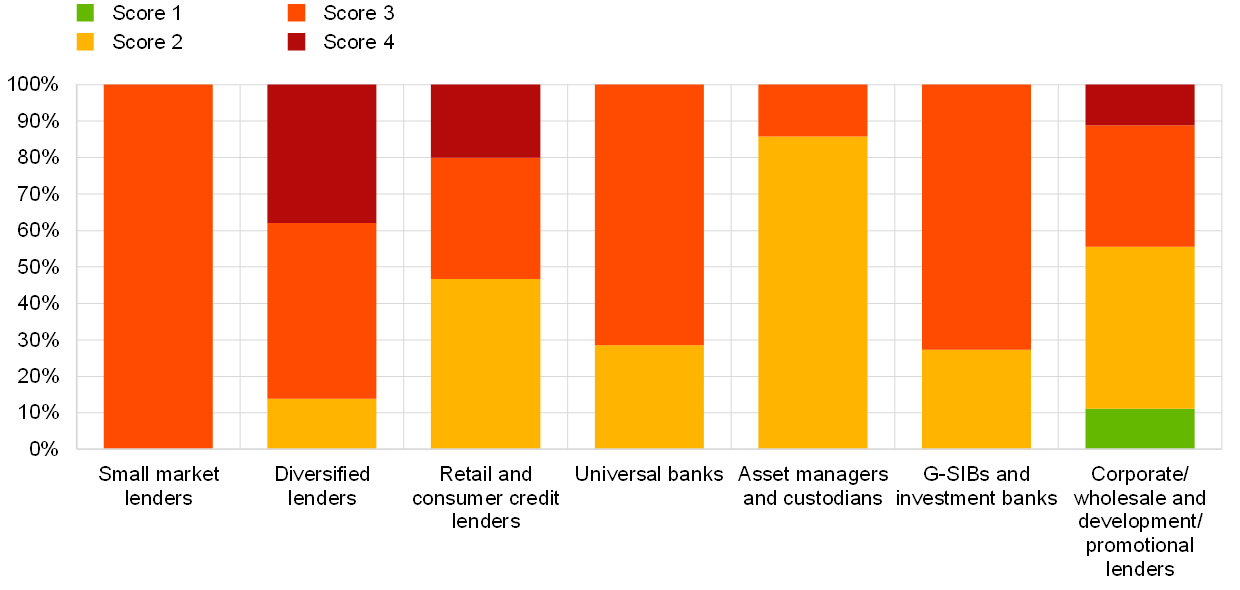

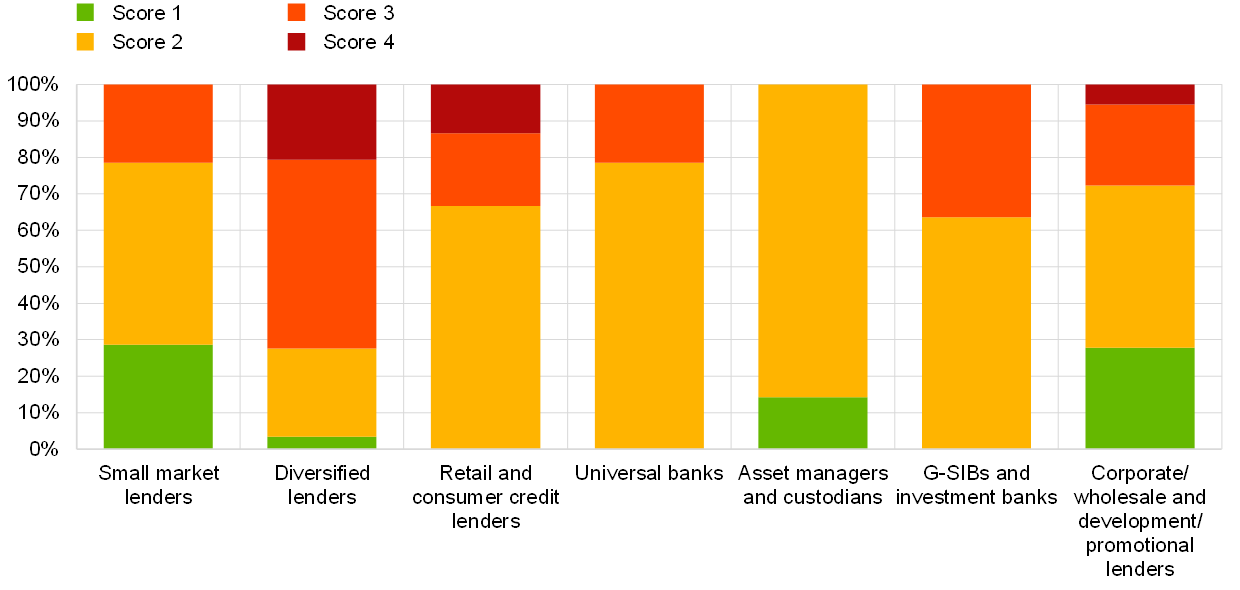

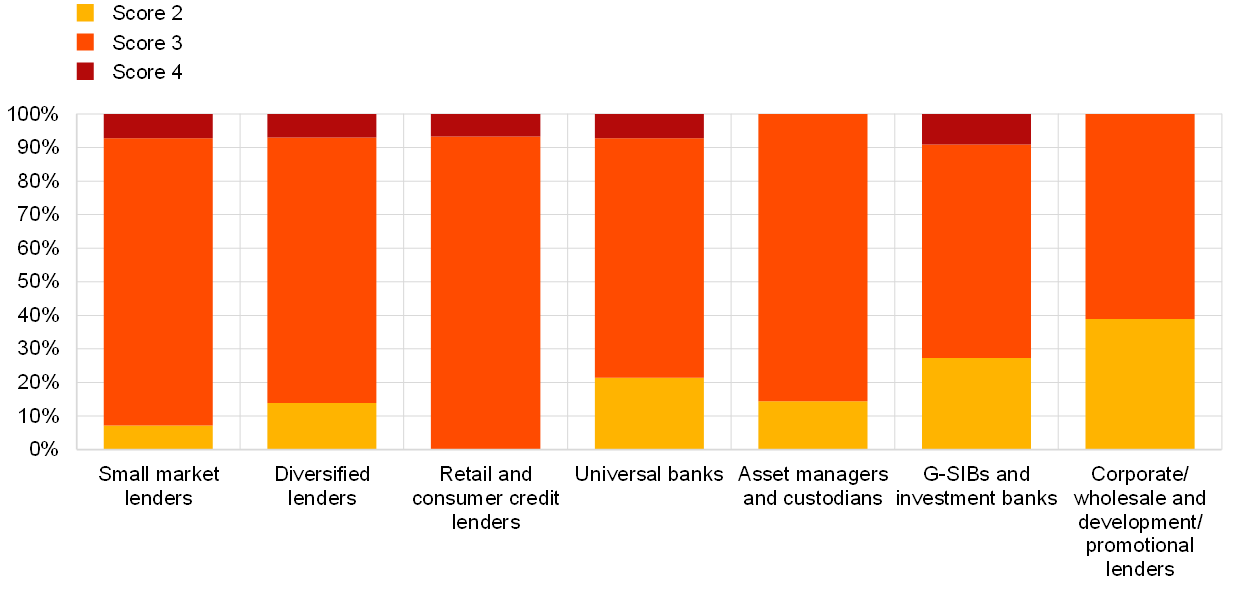

3.2 Ripartizione per modello di business

Il grafico seguente mostra la distribuzione dei punteggi SREP complessivi nel 2021 tra le istituzioni significative con diversi modelli di business.

- Per tutti i modelli di business si è registrato un leggero aumento del numero di banche con punteggio 3 e una diminuzione del numero di banche con punteggio 2.

- I punteggi SREP complessivi per banche universali, gestori patrimoniali e depositari e piccoli istituti di credito del mercato sono concentrati in 2 e 3.

- Le G-SIB e gli istituti di credito al dettaglio sono altamente concentrati nel punteggio 3.

- Esistono due tipi di modello di business con le banche che ottengono un punteggio di 4: prestatori diversificati e prestatori aziendali/all’ingrosso e di sviluppo/promozionali. I prestatori diversificati hanno ancora la percentuale più alta di banche con punteggio 4 nelle varie categorie di modelli di business, nonostante i miglioramenti marginali dovuti al fatto che le singole istituzioni abbiano affrontato alcune delle sfide strutturali che hanno dovuto affrontare negli anni precedenti.

Grafico 8

Ripartizione dei punteggi SREP complessivi per modello di business nel 2021

4 Misure qualitative

4.1 Messaggi chiave

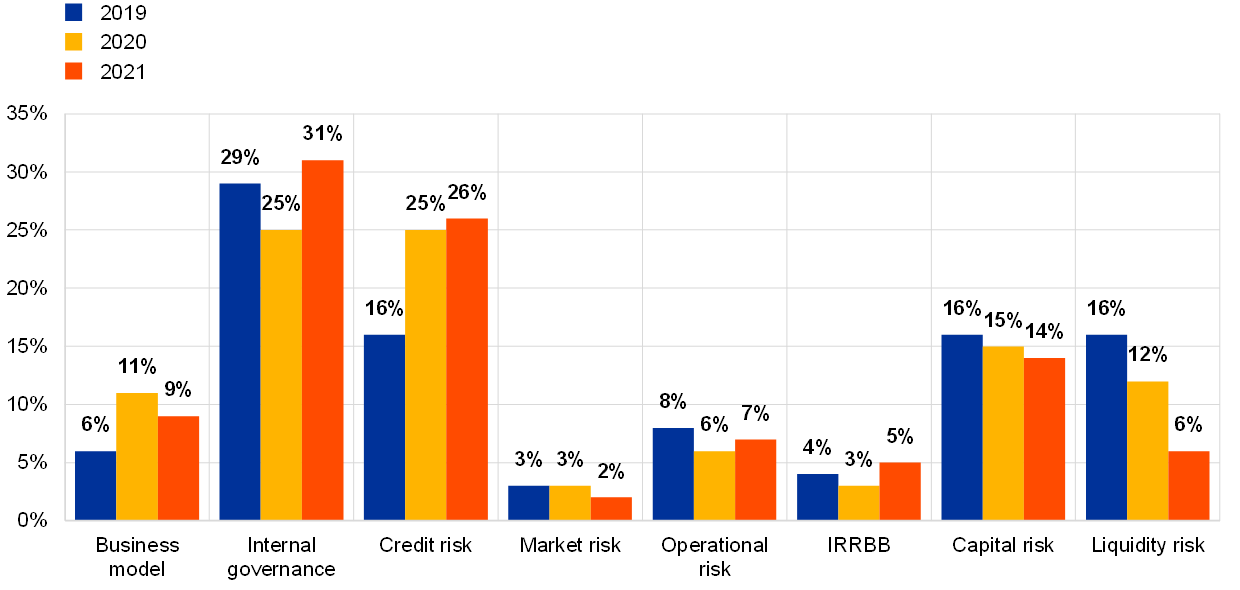

La stragrande maggioranza dei SIè stato chiesto di attuare misure qualitative in risposta ai loro rilievi di vigilanza (103 banche, ovvero il 95% del campione SREP 2021). Rispetto al ciclo SREP 2020 si registra un aumento del numero totale di misure richieste alle banche.

Le misure richieste riflettevano ampiamente le aree di preoccupazione che erano state individuate nelle priorità di vigilanza dell’MVU per il 2021 :

- Il numero delle misure interne di governance e di gestione dei rischi è aumentato del 25% rispetto all’anno precedente, mentre quelle tipologie di misure continuano a essere le più comuni (rappresentano il 31% di tutte le misure; cfr. grafico 9). Complessivamente, al 75% degli SI è stato chiesto di attuare tali misure, la percentuale più alta in tutti i tipi di misure.

- In aumento anche il numero delle misure di rischio di credito, che rappresentano il 26% del totale delle misure. Al 70% degli SI è stato chiesto di attuare tali misure. Anche la gravità dei risultati sottostanti è aumentata anno dopo anno, riflettendo un maggiore controllo da parte delle autorità di vigilanza sulle pratiche di gestione del rischio di credito.

- Le misure relative ai modelli di business hanno rappresentato il 9% del totale. Sono diminuiti di numero rispetto al 2020, ma sono rimasti ben al di sopra dei livelli del 2019. La maggior parte delle misure ha cercato di affrontare i limitati progressi compiuti dalle banche per quanto riguarda le debolezze strutturali dei loro modelli di business.

- Le misure di adeguatezza patrimoniale sono rimaste sostanzialmente stabili, rappresentando una quota limitata delle misure totali (14%). Tali misure sono state richieste alle banche nell’ambito di una revisione mirata dei piani di capitale e della distribuzione dei dividendi.

Grafico 9

Misure qualitative nel 2019, 2020 e 2021

4.2 Distribuzione delle misure qualitative in SREP 2021

Il grafico 10 mostra una ripartizione delle misure SREP 2021 per modello di business. Gli istituti di credito diversificati presentano la più alta concentrazione di misure SREP (7 misure in media per banca), con un aumento del numero di rilievi relativi alla governance interna e al rischio di credito. Gli istituti di credito corporate/all’ingrosso e di sviluppo/promozionali, le G-SIB e le banche di investimento hanno la concentrazione più bassa (in media <5 misure per banca).

Grafico 10

Ripartizione delle misure qualitative per modello di business

Nota: questo grafico non include le debolezze che potrebbero essere già state affrontate da azioni di vigilanza al di fuori del contesto di SREP 2021.

Più della metà di tutte le misure è stata richiesta alle banche con punteggio SREP complessivo di 3 (51% del totale; cfr. Grafico 11), mentre il 13% è stato richiesto alle banche con punteggio 4.

Tra le banche con un punteggio di 4, le misure del rischio di credito erano le più comuni. Il 33% di tali misure è stato richiesto alle banche con punteggio 4, rispetto a solo il 14% per le banche con punteggio 2.

Per ulteriori informazioni sulle misure qualitative, fare riferimento al Capitolo 5.

Grafico 11

Distribuzione delle misure qualitative 2021 per punteggio di rischio

Nota: questo grafico non include le debolezze che potrebbero essere già state affrontate da azioni di vigilanza al di fuori del contesto di SREP 2021.

5 Analisi dettagliata dei principali rischi

Questo capitolo è composto da cinque sezioni incentrate sui principali rischi individuati in SREP 2021. Queste sezioni si basano sui principali elementi di SREP 2021 , che sono i seguenti:

- Modello di business (Elemento 1)

- Governance interna e gestione dei rischi (Elemento 2)

- Rischio di credito (Elemento 3)

- Adeguatezza patrimoniale (Elemento 3)

- Analisi dettagliata degli altri rischi

5.1 Elemento 1: Modello di business

5.1.1 Messaggi chiave

I modelli di business delle istituzioni significative continuano a essere sfidati sia da fattori ciclici (come bassi tassi di interesse) sia da fattori strutturali (come eccesso di capacità, bassa efficienza dei costi e crescente concorrenza da parte di banche e non banche allo stesso modo).

La redditività degli enti significativi ha recuperato nel 2021, principalmente grazie alle minori svalutazioni, ma rimane complessivamente strutturalmente bassa: nonostante i progressi realizzati negli ultimi anni, il ritorno sul capitale proprio (ROE) degli enti significativi è inferiore al costo del capitale, il che pregiudica la capacità di emettere più capitale in caso di necessità.

I timori della vigilanza sui modelli di business delle banche erano principalmente associati a problemi di vecchia data precedenti al COVID, come trasformazioni/piani strategici insoddisfacenti o problemi con la loro esecuzione. Tali preoccupazioni sono state la principale causa del deterioramento generale riscontrato nella valutazione delle autorità di vigilanza sulla sostenibilità dei modelli di business delle banche (cfr. figura 12).

Grafico 12

Elemento 1: Punteggi SREP del modello di business per il 2018, 2019 e 2021

I punteggi sono peggiorati per quasi il 20% delle banche. Gli incrementi di punteggio (osservati per il 7% delle banche) sono stati associati a progressi significativi rispetto ai piani di trasformazione strategica o alla risoluzione di precedenti problematiche di vigilanza.

5.1.2 Ripartizione per modello di business

Il grafico seguente mostra la distribuzione dei punteggi di rischio del modello di business tra le istituzioni significative con diversi tipi di modello di business.

- Le G-SIB sono concentrate nei punteggi 2 e 3.

- Istituti di credito diversificati, credito al consumo e prestatori al dettaglio, gestori patrimoniali e custodi hanno le percentuali più alte di banche che ottengono un punteggio di 4 per i loro modelli di business.

Grafico 13

Ripartizione dei punteggi SREP del modello di business per modello di business

5.1.3 Focus su redditività e fattori strutturali

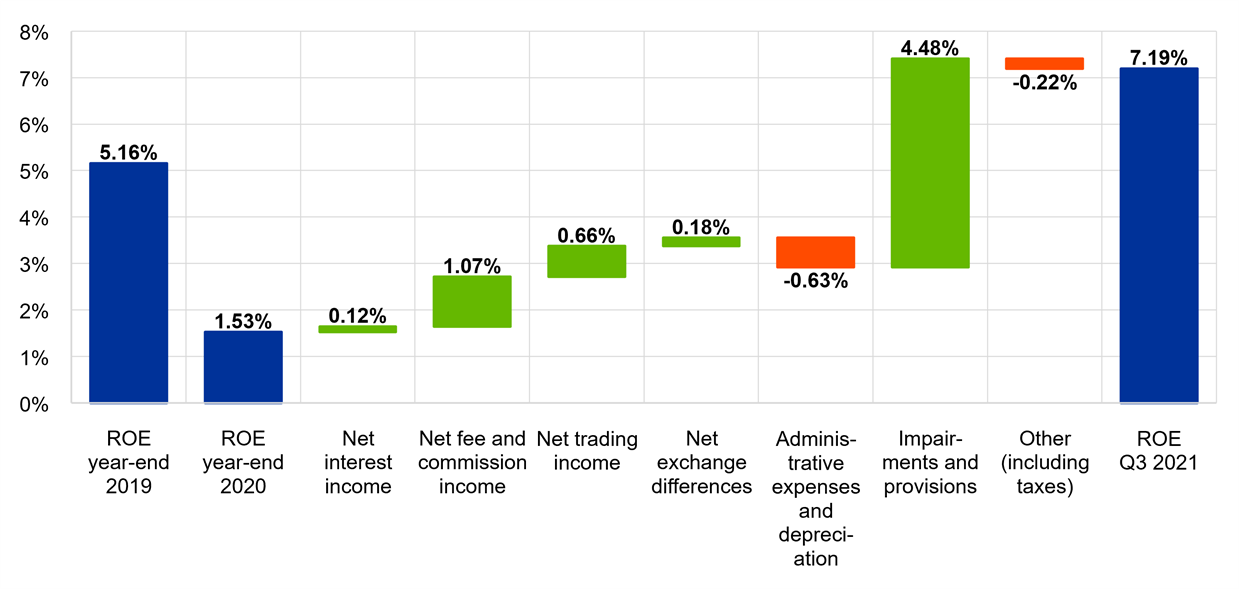

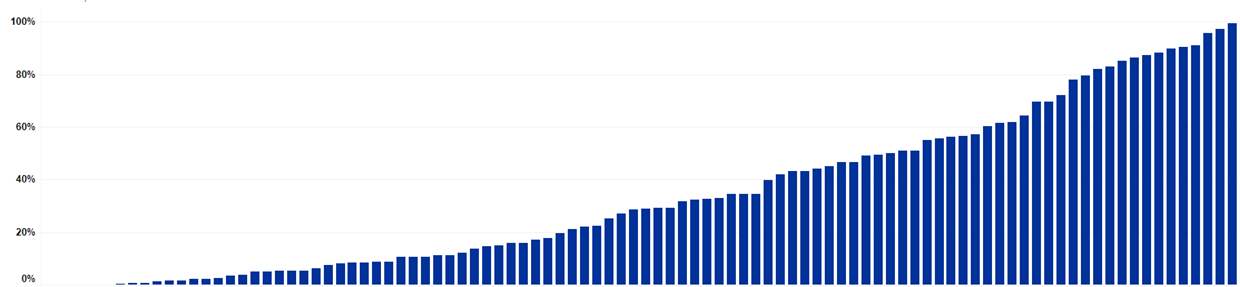

A seguito del forte deterioramento registrato nel ROE medio nel 2020, è aumentato significativamente nei primi nove mesi del 2021, pur rimanendo al di sotto del costo medio del capitale proprio e rimanendo nel complesso strutturalmente basso. Il ROE è stato in media del 7,2% nel terzo trimestre del 2021, anche se i fattori stagionali potrebbero comportare una cifra inferiore per il quarto trimestre del 2021. Tale miglioramento è stato determinato in gran parte da un’inversione delle sfide cicliche derivanti dalla crisi del COVID-19, poiché le banche hanno registrato svalutazioni molto più basse nel primo trimestre tre trimestri del 2021 rispetto al 2020. Anche maggiori commissioni nette (NFCI) e maggiori proventi netti da negoziazione (NTI) hanno contribuito all’aumento della redditività delle banche. Analisi recenti mostrano che anche la dinamica del prezzo per prenotare (PTB) è tornata ai livelli pre-crisi (sebbene anch’essi rimangano strutturalmente bassi).

Grafico 14

ROE a fine 2019 e 2020 e nel terzo trimestre 2021

Note: il campione comprende 114 SI al terzo trimestre 2021, 112 SI a fine 2020 e 113 SI a fine 2019. Il grafico mostra i dati di redditività annualizzati linearmente. Il numero di SI in ciascun periodo di riferimento riflette le modifiche risultanti dalle modifiche all’elenco degli SI a seguito delle valutazioni della Vigilanza bancaria della BCE.

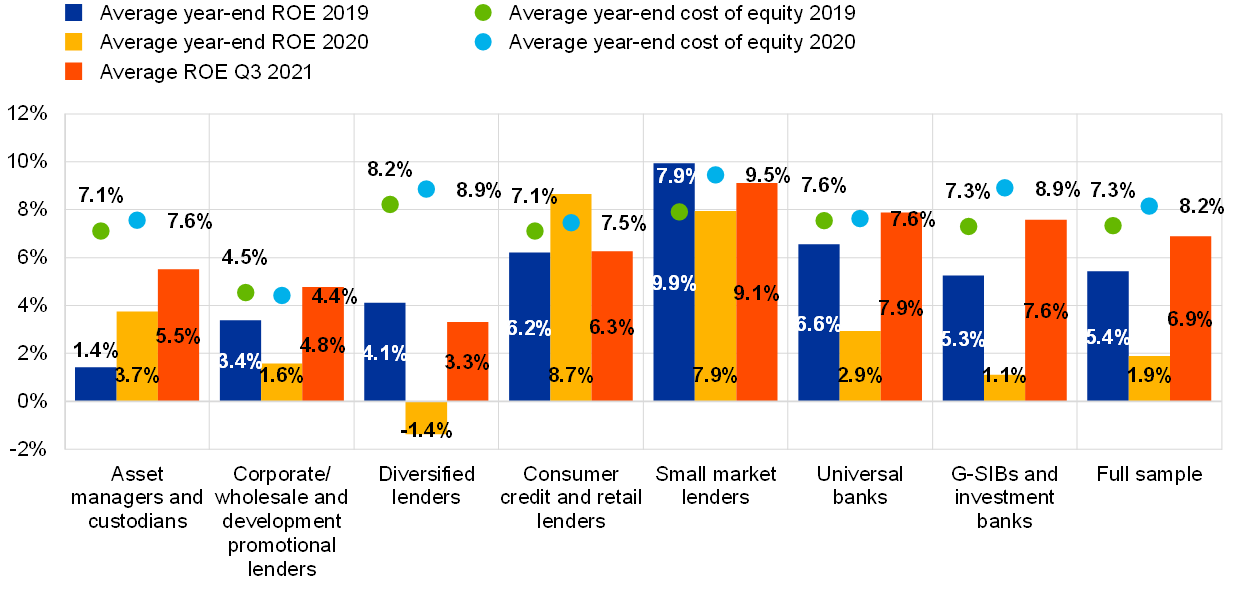

Nel 2021 è stata osservata una ripresa degli utili per la maggior parte dei modelli di business, ad eccezione dei piccoli istituti di credito del mercato e dei creditori al dettaglio e al consumo:

- Gli istituti di credito diversificati hanno continuato a segnalare il ROE più basso (3,3%). Tuttavia, hanno cessato di operare con una redditività negativa.

- I piccoli istituti di credito del mercato sono rimasti il gruppo più redditizio (con un ROE del 9,1%).

- Le banche universali e le G-SIB hanno visto il loro ROE aumentare in modo significativo rispetto al 2020 (rispettivamente al 7,9% e al 7,6%), con entrambe tornate al di sopra dei livelli pre-pandemia.

Grafico 15

Ripartizione del ROE e del costo del capitale proprio per modello di business

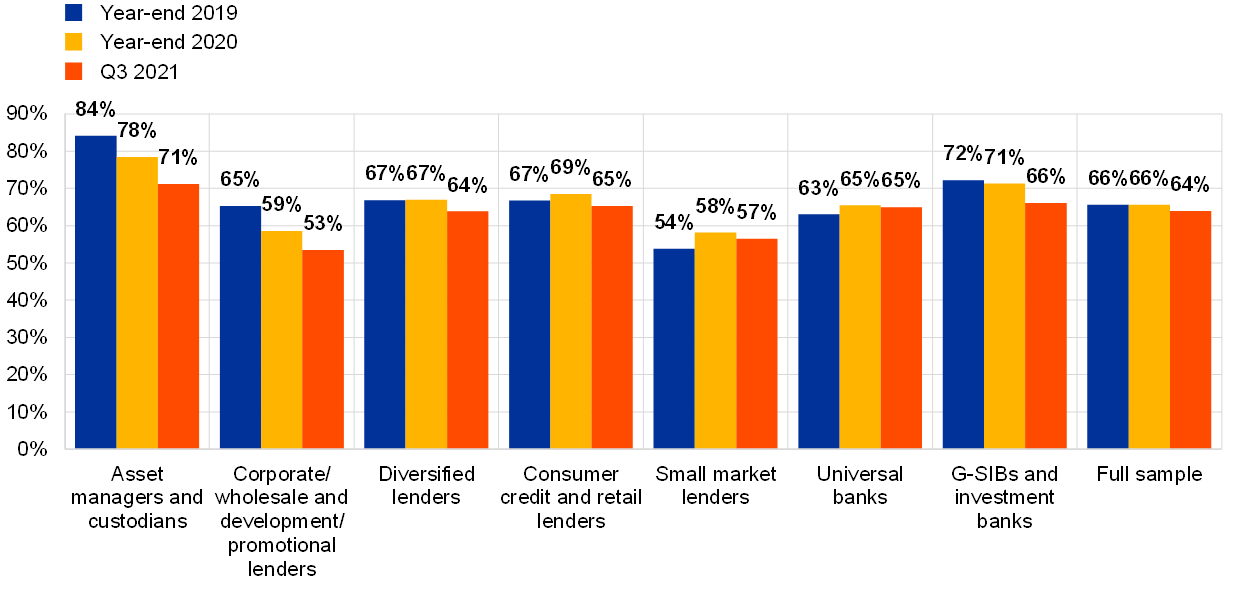

I fattori strutturali rimangono una delle principali preoccupazioni di vigilanza per il settore bancario europeo, poiché incidono sulla sostenibilità degli utili delle banche. Le spese operative sono aumentate nel 2021 rispetto al 2020, poiché alcuni dei risparmi sui costi associati alla pandemia si sono rivelati temporanei. Con il ritorno del costo del rischio ai livelli pre-pandemici, permangono preoccupazioni in merito agli accantonamenti delle banche, poiché i prestiti Stage 2 in particolare sono aumentati in alcuni portafogli ma presentano un rapporto di copertura stabile.

Persistono numerose carenze per quanto riguarda i modelli di business, soprattutto nell’area dell’efficienza operativa, nonostante gli sforzi di riduzione dei costi e l’aumento delle attività di fusione e acquisizione per perseguire sinergie. Solo i gestori patrimoniali, i depositari e gli istituti di credito societario/all’ingrosso hanno ottenuto notevoli risparmi sui costi rispetto ai livelli pre-pandemia, con entrambi i tipi di enti che hanno registrato un calo significativo del loro rapporto costi/ricavi negli ultimi due anni (cfr. figura 16). Anche l’efficienza in termini di costi delle G-SIB è migliorata nel corso del 2021, ma il rapporto costi/ricavi resta al di sopra della media campionaria. Per altri modelli di business, il calo del rapporto cost-to-income è stato abbastanza contenuto, con incrementi del reddito operativo che hanno più che compensato i maggiori costi operativi.

Grafico 16

Ripartizione del rapporto costo/ricavi medio per modello di business

5.1.4 Aspettative di vigilanza

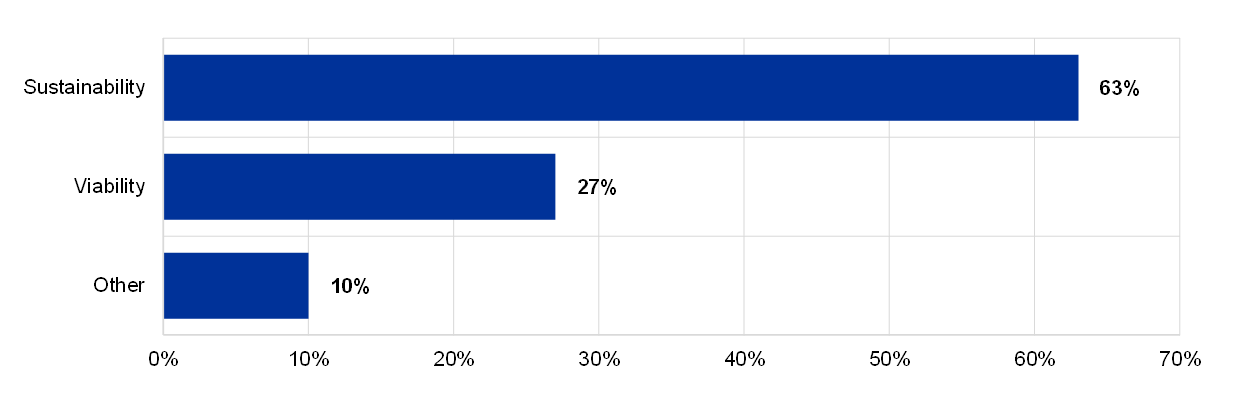

L’attenzione delle autorità di vigilanza si è concentrata sulla futura resilienza delle banche e sulla sostenibilità dei loro modelli di business . Il 63% di tutte le misure in quest’area sono legate alla sostenibilità dei modelli di business, essendo guidate da sfide di redditività a medio e lungo termine.

Le autorità di vigilanza hanno continuato a concentrarsi sui punti deboli che precedono il COVID-19 (come i ritardi nell’attuazione delle strategie e la necessità di un’ulteriore trasformazione strategica), nonché sulla necessità di adeguare i piani aziendali all’impatto del COVID-19 (in particolare per le banche il cui i libri di prestito sono più esposti a settori vulnerabili come gli immobili commerciali).

I lenti progressi delle banche nella revisione dei loro modelli di business hanno spinto le autorità di vigilanza a rivedere il loro kit di strumenti di vigilanza. Nel 2021 sono state apportate numerose modifiche alla metodologia SREP , a dimostrazione del fatto che la crisi del COVID-19 aveva accelerato la necessità per le banche di adottare strategie di digitalizzazione per trasformare i propri modelli di business. Le autorità di vigilanza stanno continuando a monitorare le pratiche delle banche in questo settore.

Grafico 17

Scomposizione delle misure qualitative relative al modello di business

Fonte: valori SREP 2021 basati su 108 decisioni.

Note: Questo grafico non include le debolezze che potrebbero essere già state affrontate da azioni di vigilanza al di fuori del contesto di SREP 2021. “Sostenibilità” si riferisce alla redditività di medio e lungo termine, che richiede solitamente aggiornamenti di previsioni, piani strategici e proiezioni finanziarie, mentre La “sostenibilità” si riferisce alla redditività a breve termine e alle debolezze individuate che richiedono una rapida correzione da parte delle banche. “Altro” si riferisce ad altri aspetti, quali: il ritardo e/o il rinvio di progetti o piani di trasformazione; rendicontazione di gestione; pianificazione e processi; prezzo; modelli di prenotazione e altre politiche; misure di riduzione dei costi; digitalizzazione; l’ambiente competitivo; o lavorare per contrastare il riciclaggio di denaro.

Cos’è un Bonifico parlante per esenzioni fiscali –

5.2 Elemento 2: Governance interna e gestione dei rischi

5.2.1 Messaggi chiave

Nonostante i progressi compiuti negli ultimi anni dagli enti vigilati, la vigilanza bancaria della BCE continua a segnalare un gran numero di preoccupazioni in merito alla governance interna. I risultati dello SREP 2021 sulla governance interna sono stati raggruppati nelle seguenti aree prioritarie:

- vigilanza inefficace da parte dell’organo di amministrazione, come manifestata dall’assenza di una forte cultura della sfida e/o di un processo decisionale debole;

- insufficiente attenzione da parte dell’organo di gestione alle funzioni di rischio e compliance in seconda linea di difesa, ostacolandone la funzionalità operativa, nonché persistenti carenze di personale (sia qualitativo che quantitativo) nelle stesse funzioni;

- preoccupazioni per quanto riguarda l’efficacia degli organi di gestione in termini di composizione e idoneità collettiva, con sforzi insufficienti compiuti per raggiungere la diversità di genere (assenza di una politica sulla diversità, obiettivi quantitativi di genere insufficienti, ecc.) e progressi lenti nel perseguire la diversità di competenze che è necessario per guidare la trasformazione del modello di business strategico e sostenibile in aree chiave come la digitalizzazione;

- scenari informatici frammentati e non armonizzati, con conseguenze negative per l’aggregazione e la rendicontazione dei dati, per cui i lenti progressi nei programmi di risanamento elaborati negli ultimi anni continuano a ostacolare la capacità delle banche di produrre tempestivamente report accurati e ad hoc non standardizzati.

I lenti progressi delle banche nel porre rimedio alle carenze osservate sollevano preoccupazioni circa l’efficacia dei loro consigli e le loro capacità di indirizzo strategico. Le debolezze nel funzionamento degli organi di gestione spesso portano a carenze nelle funzioni di controllo interno e nelle capacità di aggregazione e rendicontazione dei dati sui rischi.

Questi problemi si riflettono nei punteggi di governance interna e gestione del rischio. Come negli anni precedenti, nel 2021 nessuna banca aveva un punteggio di 1, mentre il 77% degli enti aveva un punteggio dell’ordine di 3.

Grafico 18

Elemento 2: Punteggi SREP della governance interna per il 2018, 2019 e 2021

5.2.2 Ripartizione per modello di business

Il grafico 19 mostra la distribuzione dei punteggi di rischio di governance interna tra le istituzioni significative con diversi modelli di business.

- C’è un’alta concentrazione nel punteggio 3 in tutti i modelli di business.

- Esistono solo due modelli di business che non hanno istituzioni con punteggio 4: gestori patrimoniali e depositari e prestatori aziendali/all’ingrosso e di sviluppo/promozionali.

Grafico 19

Ripartizione dei punteggi SREP della governance interna per modello di business

5.2.3 Focus sugli organi di gestione e sulle funzioni di controllo interno

Nello SREP 2021, la vigilanza bancaria della BCE ha evidenziato le seguenti preoccupazioni in merito agli organi di gestione degli enti significativi:

- funzioni di vigilanza inefficaci (assenza di una forte cultura sfidante e/o debole potere decisionale) a causa di un numero esiguo di membri indipendenti, problemi con il numero dei seggi nei consigli di amministrazione (con numero eccessivo di membri nella maggior parte dei casi), mancanza di competenza ed eccessiva influenza degli azionisti;

- una mancanza di coinvolgimento nel lavoro delle funzioni di gestione del rischio e di compliance, con un monitoraggio debole e un follow-up insufficiente sui loro risultati;

- gestione inadeguata dei conflitti di interesse effettivi e potenziali tra i membri degli organi di gestione.

Problemi relativi alle funzioni di controllo interno erano già stati identificati nei precedenti cicli SREP, ma i risultati precedenti (ad esempio per quanto riguarda la carenza di personale strutturale, strumenti inadeguati che ostacolano la qualità dei controlli del rischio e capacità di governo insufficiente nei confronti delle società controllate) non erano stati adeguatamente risolti . Esiste un chiaro legame tra l’impatto negativo di funzioni di controllo interno inadeguate e le problematiche relative alla gestione del rischio di credito. Ad esempio, la Vigilanza bancaria della BCE ha evidenziato problematiche relative a (i) l’identificazione e/o il monitoraggio del rischio di credito, (ii) la ridotta capacità delle funzioni di controllo interno di contestare il front office, (iii) carenze nella struttura organizzativa dei tre linee di difesa,

5.2.4 Concentrarsi sulla diversità

Gli organi di gestione spesso non dispongono di una politica adeguata sulla diversità con obiettivi per il genere sottorappresentato e/o non fanno abbastanza per promuovere la diversità. Questi problemi spesso vanno di pari passo con una pianificazione della successione inadeguata. L’idoneità collettiva e la diversità degli organi di gestione è una questione importante, in quanto è un fattore chiave della loro efficacia.

Le politiche sulla diversità abbracciano diversi aspetti, come età, sesso, provenienza geografica e background formativo e professionale. Le politiche di successione dovrebbero riguardare il genere che è sottorappresentato nell’organo di gestione, mentre le politiche retributive dovrebbero essere neutre rispetto al genere e dovrebbero essere disponibili informazioni sul divario retributivo di genere.

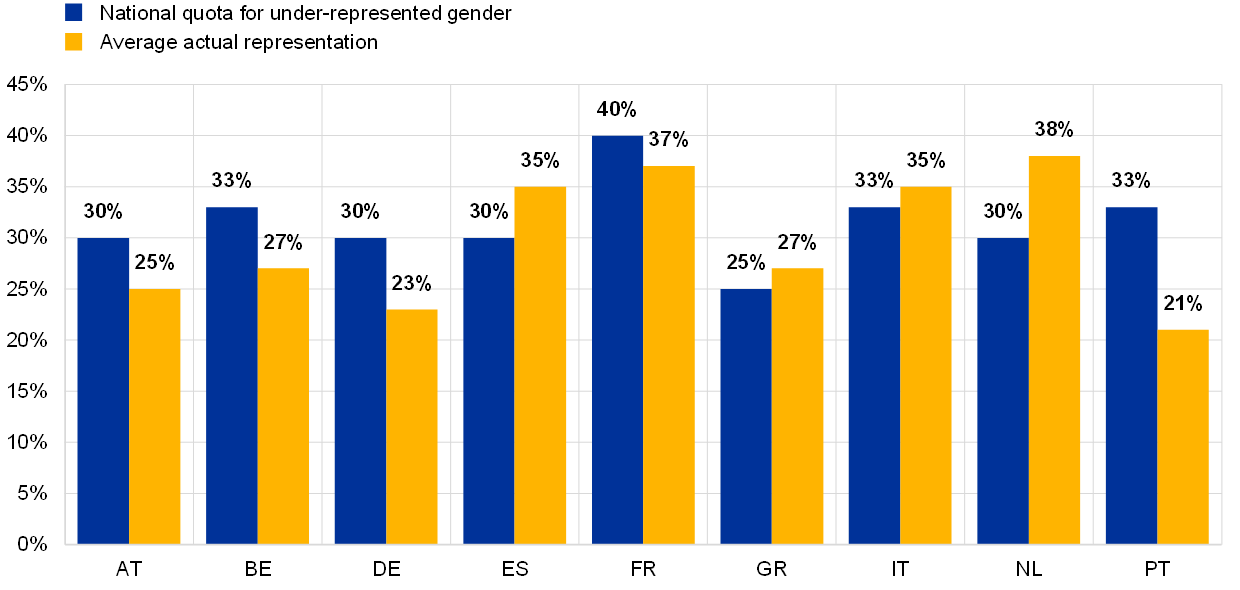

Nove paesi dell’area dell’euro hanno quote nazionali di genere per gli organi di gestione (sebbene vi siano diverse istituzioni significative in quei paesi che non rispettano le quote pertinenti). In altri paesi, gli enti vigilati sono lasciati a determinare i propri obiettivi.

Grafico 20

Quote nazionali per il genere sottorappresentato negli organi di gestione

Le carenze nell’area dell’equilibrio di genere sono state evidenziate anche dalla vigilanza bancaria della BCE negli SREP passati, nonché nel contesto delle valutazioni di idoneità e adeguatezza. In alcuni casi, i GVC hanno già raccomandato alle banche di valorizzare la diversità nel senso ampio di cui sopra (vale a dire andando oltre la diversità di genere), rilevando che un organismo di gestione diversificato è fondamentale per affrontare le sfide cui devono far fronte le banche (ad esempio per quanto riguarda la digitalizzazione). In alcuni altri casi, le autorità di vigilanza si impegneranno con le banche nel corso del 2022. La capacità delle banche di affrontare le debolezze strutturali nella loro governance sarà un’area di interesse per l’MVU nel prossimo ciclo 2022-24.

5.2.5 Focus sull’aggregazione e rendicontazione dei dati di rischio

Le autorità di vigilanza stanno continuando a dare seguito ai risultati della revisione tematica sull’aggregazione dei dati e la rendicontazione dei rischi, con particolare attenzione a questo settore.

Le valutazioni di vigilanza sono migliorate per alcune banche, grazie alla correzione delle carenze relative alle infrastrutture di governance e agli strumenti di rendicontazione, alla qualità dei dati, alla digitalizzazione, al rispetto dei principi del Comitato di Basilea per la vigilanza bancaria (BCBS 239) e al personale di unità dedicate.

Tuttavia, l’aggregazione e la comunicazione dei dati sui rischi restano un’area di preoccupazione per circa il 20% dei GVC. Le banche con una maggiore diffusione tra località geografiche e modelli di business hanno maggiori probabilità di rimanere indietro in questo senso. Le carenze includono difficoltà nell’affrontare in modo tempestivo esigenze di informazioni standard e ad hoc, una scarsa capacità di aggregazione dei dati a livello di gruppo a causa di sistemi diversi a livello sussidiario e un’infrastruttura informatica debole e un’architettura dei dati di rischio. I problemi di aggregazione dei dati sembrano essere sostenuti e strutturali: quasi tutte le banche per le quali i GVC hanno espresso serie preoccupazioni nel 2021 erano già state, nei due anni precedenti, oggetto di un requisito qualitativo SREP sull’aggregazione dei dati, un’ispezione in loco e/o o un “tuffo profondo”.

5.2.6 Aspettative di vigilanza

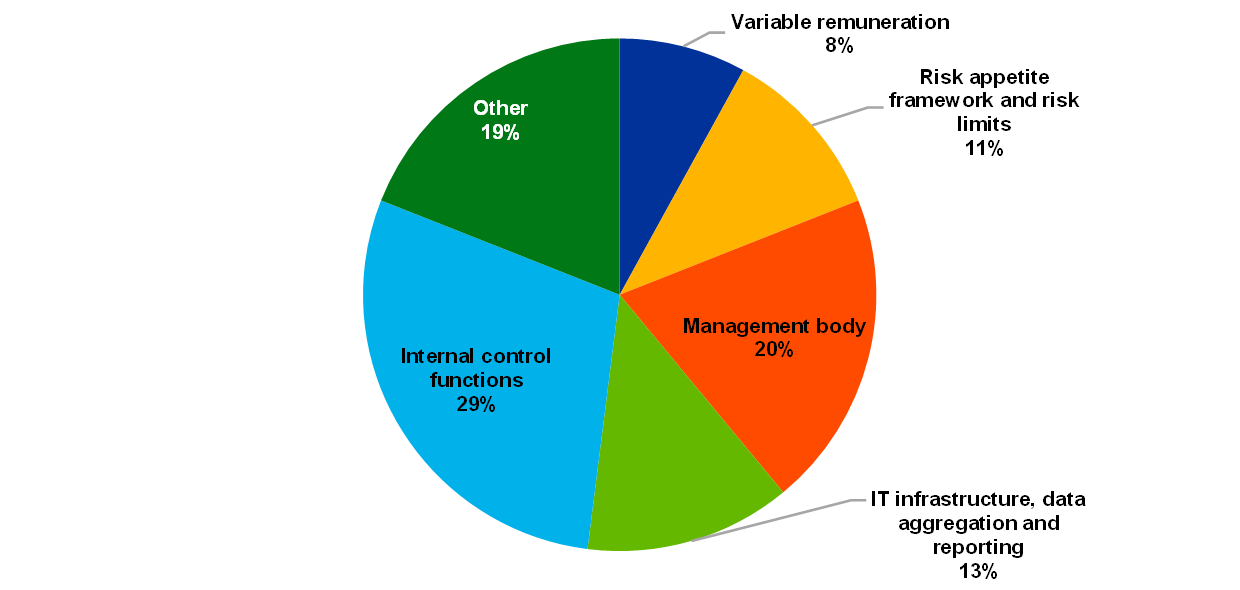

Nello SREP 2021 il gruppo più numeroso di misure qualitative relative alla governance interna e alla gestione dei rischi si è concentrato sulla necessità di migliorare le funzioni di controllo interno (29%), seguito dalle misure relative all’organo di gestione (20%) e dalle misure relative all’infrastruttura informatica, ai dati aggregazione e rendicontazione dei rischi (13%).

C’è stata una maggiore attenzione alla remunerazione nello SREP 2021 a seguito delle lettere inviate nel 2020 in cui si sottolineava la necessità di “estrema moderazione”. Ciò ha portato a un aumento significativo delle misure SREP sulla remunerazione (che rappresentavano l’8% di tutte le misure nel 2021, rispetto a solo l’1% nel 2020). Le questioni che sono state affrontate a tale riguardo includevano la misurazione/indicatori delle prestazioni, la definizione degli obiettivi e i meccanismi di allineamento al rischio.

Grafico 21

Scomposizione delle misure qualitative relative al governo interno e alla gestione dei rischi

Molte delle misure relative alle funzioni di controllo interno si sono concentrate sulla struttura dei controlli sui rischi tra le entità del gruppo. Ad esempio, le autorità di vigilanza hanno chiesto il potenziamento delle capacità di supervisione e guida tra le entità del gruppo e una riduzione della dipendenza e/o della dipendenza dalla seconda e terza linea di difesa del gruppo. A diverse banche è stato inoltre chiesto di rafforzare il personale delle proprie funzioni di compliance e risk management (sia in termini quantitativi che qualitativi) e di migliorare i propri quadri di controllo.

Inoltre, alcune banche devono ancora rafforzare i propri quadri e capacità di segnalazione in modo da poter rispondere alle richieste dei propri organi di gestione e delle autorità di vigilanza in modo tempestivo e accurato.

I GVC seguiranno l’attuazione di tali misure sotto forma di un dialogo di vigilanza regolare nel prossimo ciclo SREP. È previsto un maggiore controllo di vigilanza in questo settore, che è stato identificato come una delle priorità di vigilanza dell’MVU per il periodo 2022-24 , come descritto nella precedente Sezione 3.1.

5.3 Elemento 3 – Blocco 1: Rischio di credito

5.3.1 Messaggi chiave

Finora, le preoccupazioni relative al rischio di credito legate al COVID sotto forma di aumento dei crediti deteriorati non si sono ancora concretizzate, con misure di rischio di credito di alto livello che mostrano un miglioramento: i prestiti coperti dalle linee guida dell’ABE sulla moratoria dei prestiti sono ulteriormente diminuiti nel corso del 2021; Anche gli NPL hanno continuato a diminuire nel 2021, in parte a causa dell’aumento degli accantonamenti per le attività preesistenti (vedere la sezione 5.3.3 di seguito) e in parte a causa dei requisiti specifici del secondo pilastro per i quali le aspettative di vigilanza per la copertura degli NPL non sono state soddisfatte (vedere la sezione 2.2 di cui sopra) .

Tuttavia, le dinamiche future della pandemia rimangono incerte. Le autorità di vigilanza restano consapevoli che il reale impatto della crisi potrebbe essere mascherato da misure di sostegno, rilevando l’aumento dei coefficienti di concessione e la quota crescente di prestiti in fase 2 che hanno beneficiato di moratorie EBA o garanzie pubbliche. Degno di nota è anche il continuo aumento dell’esposizione ai prestiti con leva finanziaria, con i relativi standard di credito che continuano ad allentarsi.

Le autorità di vigilanza non sono state passive al riguardo, con le valutazioni SREP incentrate sulla qualità dei controlli del rischio. Come precedentemente comunicato, SREP 2021 ha fornito ulteriori prove indicanti che determinate banche non avevano pratiche di rischio di credito sufficientemente forti. Sebbene fossero particolarmente evidenti come risultato della dinamica della pandemia, tali problemi erano tipicamente di natura strutturale. Ciò ha comportato un declassamento aggregato dei punteggi del rischio di credito, con un corrispondente aumento delle azioni correttive richieste alle banche (cfr. figura 22).

Grafico 22

Elemento 3: Punteggi SREP del rischio di credito per il 2018, 2019 e 2021

Le modifiche ai punteggi del rischio di credito sono state quasi sempre downgrade: solo il 4% degli SI ha ottenuto un punteggio migliore rispetto al 2019, mentre il 64% degli SI ha lo stesso punteggio e il 32% un punteggio peggiore.

5.3.2 Ripartizione per modello di business

Esistono differenze significative tra i modelli di business in termini di punteggi di rischio di credito:

- Tutti i piccoli istituti di credito del mercato hanno ottenuto un punteggio di 3.

- Le G-SIB e le banche universali sono concentrate nel punteggio 3, mentre i gestori patrimoniali e i depositari sono concentrati principalmente nel punteggio 2.

- I prestatori aziendali/all’ingrosso e di sviluppo/promozionali hanno la stessa proporzione di istituzioni con punteggio 1 e 4.

- I prestatori diversificati hanno la percentuale più alta di banche che ottengono un punteggio di 4.

Grafico 23

Ripartizione dei punteggi SREP del rischio di credito per modello di business

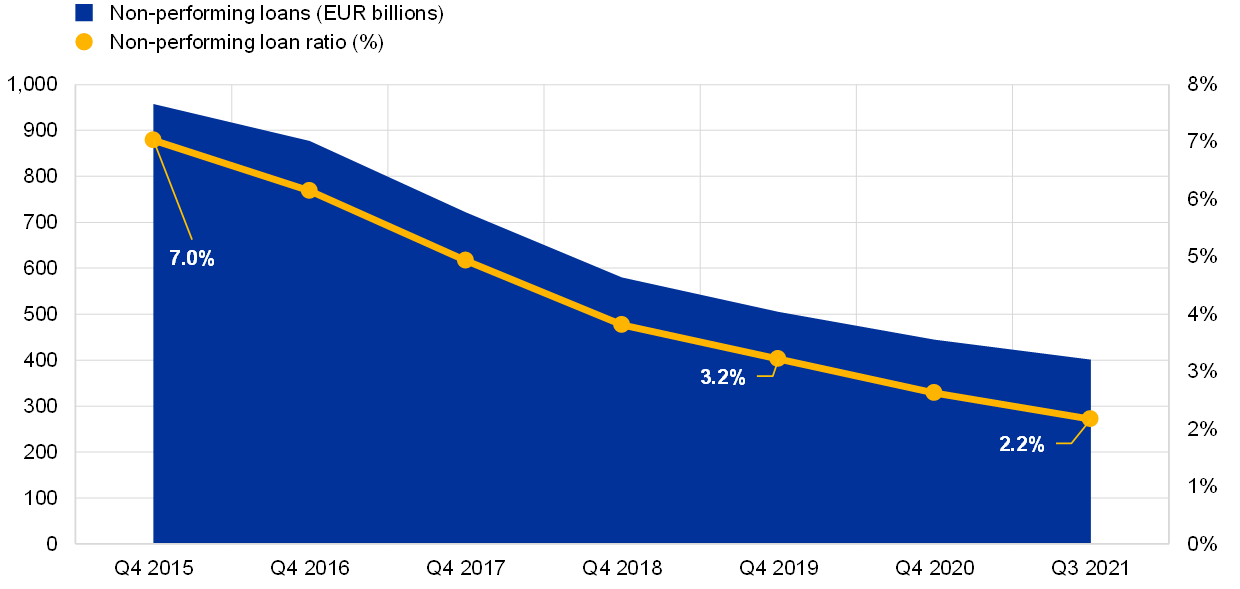

5.3.3 Focus sulla qualità degli asset

La qualità degli attivi è migliorata nel 2021. Entro la fine di settembre 2021, il volume degli NPL detenuti dagli SI era sceso a 402 miliardi di euro (una riduzione del 42% rispetto a dicembre 2015), sebbene si continuasse a osservare una significativa eterogeneità tra le banche. Si prevede che l’introduzione di un requisito aggiuntivo di Pillar 2 dedicato per le banche che non hanno contabilizzato accantonamenti sufficienti in linea con le aspettative di copertura della BCE sosterrà il continuo calo degli NPL legacy.

Grafico 24

Sviluppi NPL per SI

Note: il campione per il terzo trimestre 2021 comprende 113 SI. Il numero di SI per ciascun periodo di riferimento riflette le modifiche risultanti dalle modifiche all’elenco degli SI a seguito delle valutazioni della Vigilanza bancaria della BCE.

Tale miglioramento della qualità degli attivi è stato sostenuto da iniziative ben documentate delle autorità nazionali ed europee, che hanno cercato di evitare una risposta eccessivamente prociclica alla crisi emergente. Le varie forme di sostegno statale hanno attutito l’impatto della recessione economica sui mutuatari e le linee guida dell’ABE sulle moratorie sui prestiti hanno aiutato le banche nel trattamento prudenziale di tali misure.

La prevalenza di alcune misure di sostegno è diminuita significativamente nella prima metà del 2021. Solo lo 0,36% dei prestiti alle famiglie e alle società non finanziarie (SNF) era coperto da moratorie alla fine del terzo trimestre 2021, segnalando un rapido cifra che si attestava al 2,44% nel quarto trimestre del 2020 e al 4,57% nel terzo trimestre del 2020).

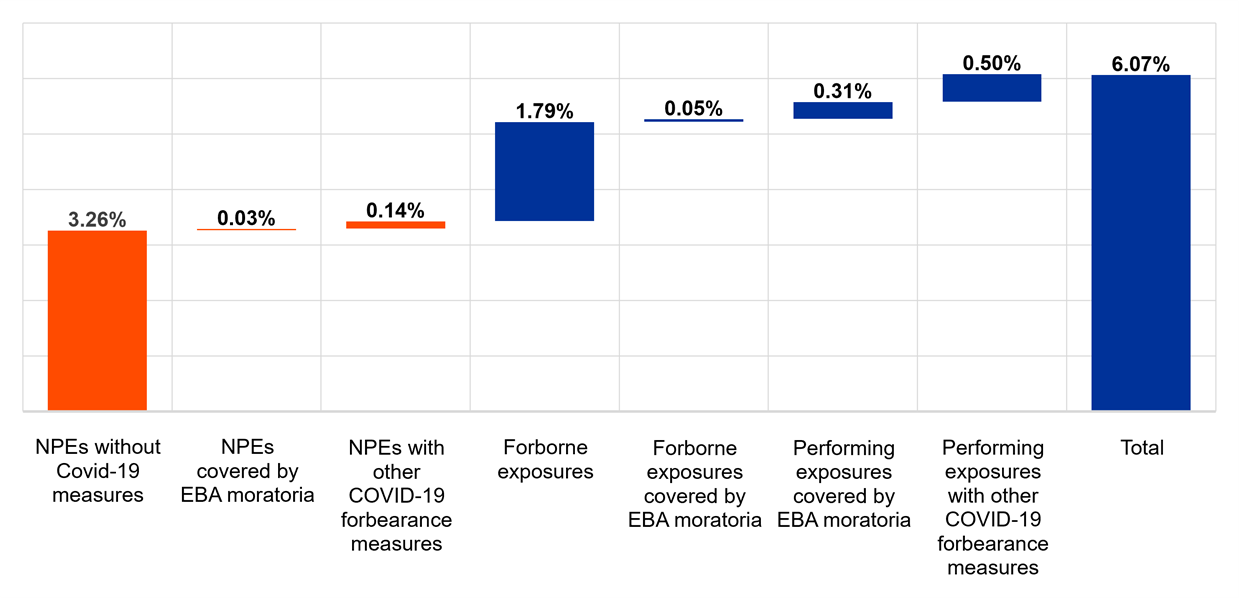

Il grafico 25 mostra lo stato delle banche al terzo trimestre 2021 in termini di quota di attività classificate come esposizioni deteriorate e non deteriorate con misure di concessione, differenziando tra (i) esposizioni coperte da moratorie sui prestiti EBA e (ii) esposizioni con altre Misure di tolleranza al COVID-19.

Grafico 25

Core asset quality ratio (portafogli domestici e NFC)

Nota: questo grafico indica lo stato segnalato delle banche al terzo trimestre del 2021.

La percentuale di esposizioni oggetto di concessioni è aumentata solo in misura modesta nella prima metà del 2021. La continuazione del sostegno statale nelle sue varie forme significa che identificare le difficoltà di fondo può essere una sfida. Le strutture garantite dallo Stato hanno totalizzato più di 370 miliardi di euro nel secondo trimestre del 2021, rispetto ai 183 miliardi di euro dell’anno precedente. Controintuitivamente, le insolvenze NFC sono diminuite anno dopo anno nel 2021, dimostrando che le misure di supporto, in una certa misura, ritardano o mascherano i problemi sottostanti. È quindi importante che le banche guardino oltre le misure di sostegno e tengano conto dei profili sottostanti delle esposizioni, adottando quanto prima gli opportuni provvedimenti. È per questo motivo che la valutazione SREP del rischio di credito si è concentrata sui controlli del rischio.

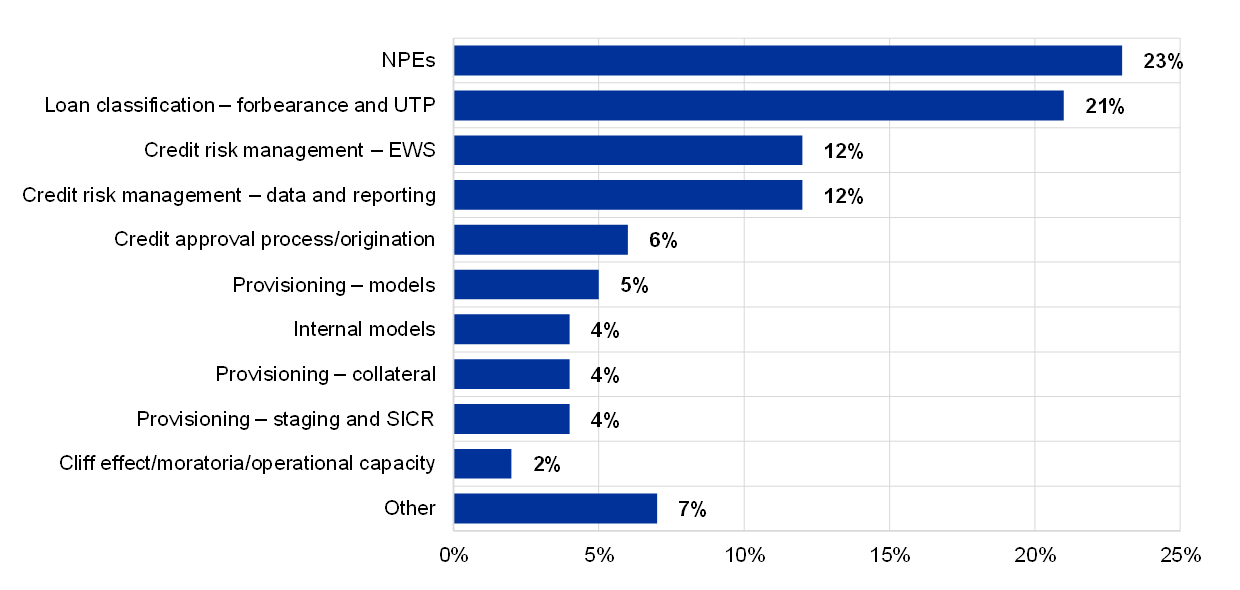

5.3.4 Focus sui controlli del rischio di credito

L’ampio lavoro di vigilanza svolto in materia di controllo dei rischi e la rilevanza delle problematiche individuate sono già state documentate in precedenti pubblicazioni . Tali risultati sono stati inseriti nelle valutazioni SREP e hanno portato a un numero significativo di misure qualitative, come descritto di seguito nella Sezione 5.3.5.

Continuano a essere osservate prassi variabili nella classificazione delle esposizioni, spesso con inadeguata riclassificazione attraverso fasi IFRS9, inadeguata identificazione delle esposizioni oggetto di concessioni e valutazioni ritardate della probabilità di rimborso. Le autorità di vigilanza hanno esercitato forti pressioni sulle banche al fine di allinearle alle aspettative espresse nelle lettere inviate agli amministratori delegati nel 2020, affinché la qualità del credito si rifletta correttamente nei bilanci delle banche e le esposizioni in sofferenza siano identificate e affrontate in un modo tempestivo.

A partire da gennaio 2021, ai soggetti vigilati direttamente è stato chiesto di fornire informazioni sulle modifiche contrattuali intraprese senza riclassificare la struttura come forborne. Se vista insieme ad altri dati, la significativa eterogeneità di questi risultati offre una visione della preoccupante variazione nelle pratiche delle banche.

Grafico 26

Percentuale di modifiche contrassegnate come oggetto di concessioni (portafoglio totale)

Nota: questo grafico indica lo stato di segnalazione delle banche al 31 agosto 2021.

Pratiche più deboli sono state spesso identificate in banche che in precedenza non erano state considerate problematiche dal punto di vista del rischio di credito, con le banche universali, i piccoli istituti di credito diversificati e le G-SIB che hanno subito un impatto più pesante.

5.3.5 Aspettative di vigilanza

Le autorità di vigilanza hanno emesso un numero significativo di misure qualitative che affrontano i problemi specifici delle banche sul rischio di credito, con il 70% delle banche che ha ricevuto tali richieste.

Circa il 45% di tali misure riguardava la capacità degli enti di identificare e reagire al deterioramento del rischio di credito. Questi si sono concentrati sulle carenze in termini di adeguatezza (21%) e tempestività (12%) dell’identificazione di distress nei portafogli, nonché sulla capacità di cogliere tali problematiche nella rendicontazione direzionale (12%) per consentire l’azione appropriata prese.

Grafico 27

Scomposizione delle misure qualitative relative al rischio di credito

Nota: questo grafico non include le debolezze che potrebbero essere già state affrontate da azioni di vigilanza al di fuori del contesto di SREP 2021.

L’uso delle misure SREP dovrebbe essere visto nel contesto della più ampia gamma di strumenti a disposizione delle autorità di vigilanza. Nella revisione coordinata a livello centrale dei controlli del rischio di credito menzionata nella sezione 5.3.4, gli enti hanno avuto, in media, sei divari sostanziali o molto rilevanti tra le loro pratiche e le aspettative della vigilanza bancaria della BCE (su un totale di 91 enti). In molti casi, i supervisori sono rimasti soddisfatti dei piani di riparazione messi in atto e hanno anticipato la risoluzione anticipata dei problemi. In caso contrario, le autorità di vigilanza hanno utilizzato misure SREP per colmare 147 lacune e hanno utilizzato atti operativi per formulare raccomandazioni alle banche in altri 183 casi, oltre a utilizzare una varietà di altre forme di impegno per garantire la chiusura delle lacune.

5.4 Elemento 3 – Adeguatezza patrimoniale e ICAAP

5.4.1 Messaggi chiave

Le posizioni patrimoniali delle banche si sono notevolmente rafforzate nel corso della pandemia, ma i loro punteggi sono rimasti sostanzialmente stabili nel 2021 data l’entità delle misure di sostegno pubblico (cfr. grafico 28).

Le autorità di vigilanza hanno effettuato una valutazione specifica dell’adeguatezza patrimoniale prospettica delle banche nel 2021. In questo processo di valutazione, la maggior parte dei GVC ha riflettuto sulle incertezze relative alle proiezioni patrimoniali delle banche durante la pandemia di COVID-19.

Le banche hanno limitato il pagamento dei dividendi, in linea con le aspettative espresse nella raccomandazione sui dividendi della BCE, applicabile fino al 30 settembre 2021. Dopo tale data, il dialogo di vigilanza dei GVC sui dividendi si è limitato a una serie di casi particolarmente controversi. Poiché le banche con posizioni patrimoniali previsionali inadeguate non prevedevano di distribuire dividendi, le autorità di vigilanza non hanno avviato discussioni volte a limitare i pagamenti di dividendi. È stato condotto un dialogo prudenziale rafforzato con alcune banche con deboli posizioni patrimoniali previsionali e piani di dividendi non sufficientemente prudenti.

Grafico 28

Elemento 3: Punteggi SREP di adeguatezza patrimoniale per il 2018, 2019 e 2021

SREP 2021 ha visto cambiamenti limitati nella distribuzione dei punteggi di adeguatezza patrimoniale rispetto al 2019: all’82% degli SI è stato assegnato lo stesso punteggio del 2019, al 5% il proprio punteggio è peggiorato e al 13% un punteggio migliore.

5.4.2 Ripartizione per modello di business

Il grafico 29 seguente mostra la distribuzione dei punteggi di rischio di adeguatezza patrimoniale tra gli enti significativi con diversi modelli di business. Le G-SIB, le banche d’investimento e le banche universali sono concentrate nei punteggi 2 e 3. I prestatori diversificati, il credito al consumo e gli istituti di credito al dettaglio hanno i più alti livelli di dispersione tra i punteggi 2, 3 e 4.

Grafico 29

Ripartizione dei punteggi SREP di adeguatezza patrimoniale per modello di business

5.4.3 Focus sull’impatto delle misure di sgravio normativo

Le banche dell’area dell’euro sono entrate nella pandemia di COVID-19 con posizioni patrimoniali relativamente solide rispetto alle precedenti crisi, con eccezioni limitate.

L’anticipo delle nuove regole sulla composizione del capitale P2R ha ridotto i requisiti per le banche di circa 90 punti base in termini di CET1. Tuttavia, i benefici effettivi in termini di sgravio del CET1 ammontavano in media a circa 30 punti base dopo che eventuali deficit aggiuntivi di Tier 1 e Tier 2 nel Pilastro 1 e nel Pilastro 2 erano stati coperti con strumenti CET1.

Nell’ambito delle misure di sostegno della BCE, le banche hanno avuto la flessibilità di attingere alla riserva di conservazione del capitale o alle indicazioni del secondo pilastro fino alla fine del 2022. Come discusso in precedenza (cfr. sezione 1.2), la BCE, in questa fase, non prevede di estendere le sue misure di sgravio prudenziale per quanto riguarda l’uso delle riserve di capitale da parte delle banche oltre tale lasso di tempo. Mentre ci avviciniamo all’eliminazione graduale della riduzione del P2G, un numero limitato di SI prevede di attingere ai propri buffer o al proprio P2G entro la fine del 2022. Complessivamente, sulla base dei dati del terzo trimestre 2021, sei banche hanno livelli di capitale inferiori alla somma di requisiti patrimoniali, riserve e linee guida.

Grafico 30

Headroom di capitale e utilizzo di buffer e P2G al 3° trimestre 2021

RISORSE UTILI:

- Bonifico parlante per sgravi fiscali

- Migliori banche dove aprire un conto

- Le Banche Italiane più sicure

- Banche fallite in italia

- La migliore banca per aprire un C/C

- Banche migliori 2020

- Il C/C del mese

- Banche sicure e CET 1 RATIO

- Novità Direttiva Europea per Banche

- Come funziona e costi di un Bonifico Bancario

- Come fare un Bonifico Online

- Bonifico parlante per esenzioni fiscali

- Confronto tra i migliori C/C

- Codice IBAN

- Codice SWIFT

- Bonifico: Costi e Tempi

- Assegno Circolare

- Tempistiche di un Accredito

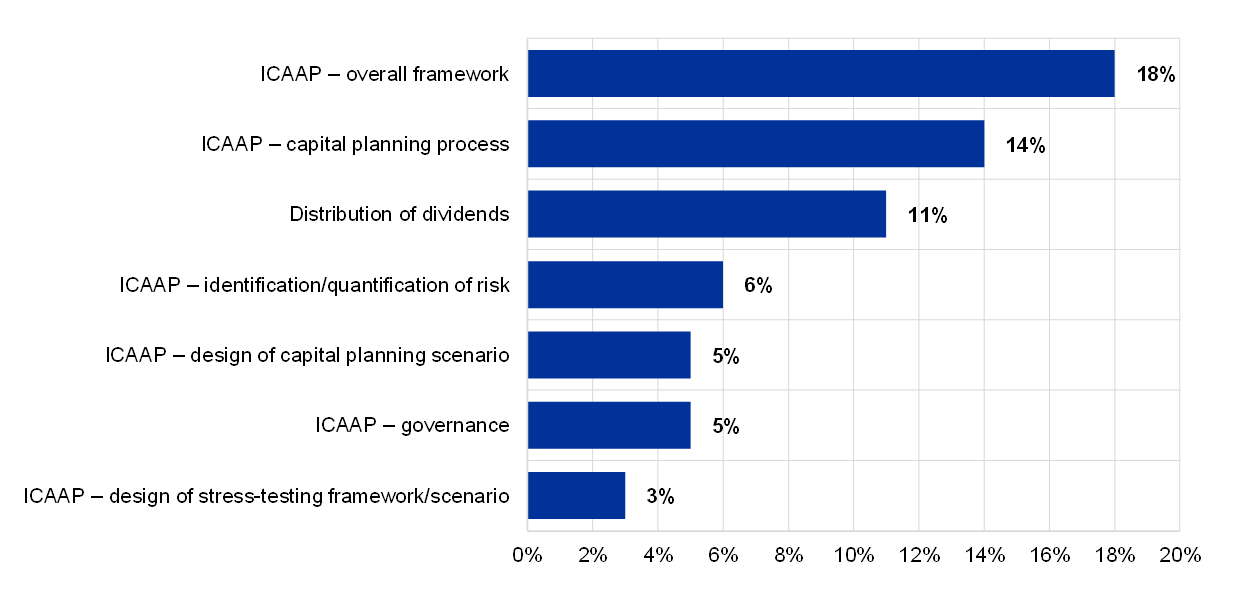

5.4.4 Aspettative di vigilanza

In un certo numero di casi, i GVC hanno espresso preoccupazioni circa l’affidabilità dei quadri di pianificazione del capitale delle banche (ad esempio, la capacità di produrre proiezioni patrimoniali affidabili con scenari di riferimento e avversi per almeno un periodo di tre anni) nell’ambito delle loro valutazioni ICAAP. Diverse banche sono state soggette a requisiti e raccomandazioni volti a migliorare la pianificazione del capitale.

Oltre alle raccomandazioni sul framework ICAAP più in generale, alcune raccomandazioni si sono concentrate in particolare su (i) il processo di pianificazione del capitale ICAAP (14% di tutte le raccomandazioni qualitative per questa categoria di rischio), (ii) distribuzione di dividendi (11%) e (iii) l’identificazione e la quantificazione dei rischi nell’ICAAP (6%). Pertanto, queste tre sottocategorie rappresentavano circa il 30% delle raccomandazioni qualitative totali per questa categoria di rischio.

Grafico 31

Ripartizione delle raccomandazioni qualitative relative al capitale/ICAAP (distribuzione granulare)

Nota: questo grafico non include le debolezze che potrebbero essere già state affrontate da azioni di vigilanza al di fuori del contesto di SREP 2021.

Come menzionato nel rapporto della BCE sulle pratiche ICAAP delle banche, ci si aspetta che le banche migliorino continuamente i loro processi interni. In effetti, ICAAP solidi sono fattori chiave di successo per un’efficace gestione del rischio.

5.5 Analisi dettagliata degli altri rischi

5.5.1 Rischio di mercato

Nello SREP 2021, le autorità di vigilanza si sono concentrate sulla valutazione dei rischi di valutazione, con il contesto di bassi tassi di interesse, le misure straordinarie di sostegno della politica fiscale e monetaria e la ricerca di rendimenti che hanno portato a valutazioni allungate in diversi segmenti del mercato finanziario. Diverse banche sono state soggette a misure che richiedevano loro di rivedere le proprie metodologie per quantificare i rischi di valutazione e le loro più ampie strutture di controllo del rischio di mercato.

Le vulnerabilità individuate nel contesto dello SREP 2021 hanno contribuito alla decisione di fare del rischio di mercato una delle priorità chiave per la vigilanza bancaria della BCE nel periodo 2022-24. Le banche europee dovrebbero assicurarsi di essere pronte ad affrontare qualsiasi sfida derivante da un brusco repricing delle attività rischiose rafforzando le proprie capacità di gestione del rischio. Le pratiche di gestione del rischio variabile delle banche per il rischio di controparte costituiscono una specifica fonte di preoccupazione al riguardo, poiché i recenti episodi di mercato che hanno coinvolto istituti finanziari non bancari hanno dimostrato che le vulnerabilità derivanti dall’interazione tra i rischi di credito, di mercato e di controparte possono essere esacerbate da improvvisi movimenti di mercato.

5.5.2 Resilienza operativa

Sebbene la gestione dell’IT e della sicurezza informatica sia principalmente responsabilità delle banche stesse, il rischio informatico e della sicurezza informatica è un’area chiave di interesse per la vigilanza bancaria della BCE. La dipendenza delle banche dai sistemi IT, e quindi la loro vulnerabilità ai rischi legati all’IT, è in aumento mentre continuano a digitalizzare ea muoversi verso la disponibilità 24 ore su 24 dei servizi. Questa tendenza è anteriore alla pandemia di COVID-19 ed è stata accelerata da essa. Con solide strategie di trasformazione digitale viste come un catalizzatore per la promozione dell’efficienza, gli sforzi di digitalizzazione delle banche stanno iniziando a riflettersi in lievi aumenti della spesa IT (sebbene la maggior parte è in forma di esternalizzazione). Esempi di misure SREP in questo campo includono richieste di piani di riparazione in cui sono state rilevate vulnerabilità di sicurezza,

5.5.3 Lotta al riciclaggio di denaro e al finanziamento del terrorismo

Sebbene la lotta al riciclaggio di denaro e al finanziamento del terrorismo non faccia parte del mandato di vigilanza della BCE, la BCE svolge un ruolo importante identificando e riflettendo le potenziali conseguenze prudenziali del riciclaggio di denaro e del finanziamento del terrorismo nei suoi processi di vigilanza (in particolare lo SREP) . Come hanno dimostrato casi passati, le preoccupazioni relative al riciclaggio di denaro e al finanziamento del terrorismo possono avere un impatto sulla sicurezza e la solidità di un’istituzione, compromettendone in alcuni casi la redditività. Allo stesso tempo, le carenze in termini di controlli sul riciclaggio di denaro e sul finanziamento del terrorismo possono anche sollevare segnali d’allarme in relazione a questioni prudenziali più ampie che sono di competenza della BCE, come il quadro di governance e gestione del rischio di una banca o la sostenibilità del suo modello di business.

Come nel 2020, la vigilanza bancaria della BCE ha tenuto conto delle preoccupazioni prudenziali relative al riciclaggio di denaro e al finanziamento del terrorismo nelle valutazioni SREP 2021, facendo leva sugli scambi di informazioni con le autorità competenti.

Le preoccupazioni prudenziali relative al riciclaggio di denaro e al finanziamento del terrorismo si sono riflesse in diverse parti delle valutazioni SREP 2021, principalmente in relazione a modelli di business (Elemento 1), governance interna e gestione del rischio (Elemento 2), rischio operativo (Elemento 3, Blocco 1), rischio di credito (Elemento 3, Blocco 1) e rischi per la liquidità (Elemento 4). Le preoccupazioni prudenziali si sono concentrate principalmente su questioni relative ai dispositivi di governance interna, ai modelli di business e alla gestione del rischio operativo. Ad esempio, nel settore della governance interna e della gestione del rischio, le cause dei timori prudenziali in merito al riciclaggio di denaro e al finanziamento del terrorismo potrebbero essere radicate in quadri deboli di controllo interno (ad es.

6 Conclusioni e prospettive future

Il ciclo SREP 2021 ha visto la vigilanza bancaria della BCE tornare a svolgere una valutazione patrimoniale completa, con punteggi SREP assegnati ai profili di rischio complessivi delle banche e ai loro elementi principali e l’emissione di decisioni formali piuttosto che semplici raccomandazioni.

I risultati di SREP 2021 riflettono sia la resilienza del settore bancario europeo che potenziali rischi e vulnerabilità emergenti.

Nel complesso, i punteggi SREP sono sostanzialmente stabili, con istituzioni significative che mantengono solide posizioni patrimoniali e di liquidità e la maggior parte delle banche va oltre i livelli dettati dai requisiti patrimoniali e dalle linee guida.

Le preoccupazioni per i rischi all’orizzonte si riflettono nei risultati e nelle misure qualitative relative alla più ampia qualità dei quadri di controllo dei rischi interni delle banche e all’efficacia e alla diversità degli organi di gestione delle banche, con la richiesta alle banche di migliorare sia la gestione del rischio che le strutture di governance.

La valutazione di SREP 2021 dei rischi e delle vulnerabilità nel settore bancario ha costituito la base per le decisioni sulle priorità di vigilanza (e sulle attività corrispondenti) nei prossimi tre anni, che saranno sufficientemente lunghi per compiere buoni progressi nell’affrontare le vulnerabilità rilevanti.

La vigilanza bancaria della BCE ha valutato i principali rischi e vulnerabilità cui devono far fronte gli enti significativi e ha stabilito tre priorità di vigilanza per il periodo 2022-24:

- Assicurati che le banche escano sane dalla pandemia.Sullo sfondo di una prospettiva macroeconomica che dipende dall’evoluzione futura della pandemia, le autorità di vigilanza proseguiranno i loro sforzi per affrontare le carenze nelle pratiche di gestione del rischio di credito delle banche, con particolare attenzione all’identificazione e alla classificazione dei mutuatari in difficoltà, alla valutazione dei garanzie e l’adeguatezza delle pratiche di approvvigionamento. Le autorità di vigilanza rafforzeranno inoltre la loro attenzione sull’esposizione delle banche ai settori delle società non finanziarie più sensibili all’impatto della pandemia, nonché sulla finanza a leva, al fine di evitare l’accumulo di rischi illimitati. Infine, maggiore attenzione da parte della vigilanza sui rischi posti da un’eccessiva ricerca di rendimento e, in particolare, sulla capacità delle banche di resistere a potenziali shock sui tassi di interesse e sugli spread creditizi.

- Affrontare le debolezze strutturali attraverso strategie di digitalizzazione efficaci e una governance rafforzata. Le autorità di vigilanza valuteranno le strategie di digitalizzazione delle banche per assicurarsi che gli enti dispongano di dispositivi adeguati (in termini di governance, risorse, competenze, gestione del rischio, ecc.) per renderli sostenibili a lungo termine. Inoltre, le autorità di vigilanza attueranno iniziative mirate per garantire che le banche affrontino efficacemente le carenze nel funzionamento e nella composizione dei loro organi di gestione, con particolare attenzione alla loro idoneità e diversità collettiva.

- Affronta i rischi emergenti. Le banche sono esposte a una serie di rischi emergenti e in evoluzione, che possono concretizzarsi sia nel breve che nel lungo termine, come i rischi climatici e ambientali, l’aumento del rischio di credito di controparte nei confronti di istituzioni finanziarie non bancarie più rischiose e meno trasparenti e rischi operativi e di resilienza IT. La vigilanza bancaria della BCE sta elaborando risposte di vigilanza mirate e scaglionate (ad esempio una revisione tematica e uno stress test dal basso verso l’alto per i rischi legati al clima e all’ambiente, e una revisione mirata e ispezioni in loco per il rischio di credito di controparte) per garantire che le vulnerabilità relative questi rischi emergenti vengono affrontati.

Sebbene le sue priorità strategiche siano riesaminate su base annuale, le continue attività di identificazione e monitoraggio dei rischi della BCE la vigilanza bancaria le consentono di essere flessibile nell’adattare le sue priorità (e le attività corrispondenti) con breve preavviso, se necessario.

© Banca centrale europea, 2022

Conti Correnti di banche operanti in Italia recensiti da questo sito:

- C/C Bancoposta recensione

- Hello Money

- FINECO

- Banca N26

- ARANCIO ING DIRECT

- Yellow Che Banca!

- XMe di Intesa Sanpaolo

- MPS Banca Monte dei Paschi di Siena

- Widiba

- Google Cache

- Mediolanum

- Posta Click

- Unicredit

- Internet Banking di Unicredit

- Libretto di Risparmio Postale

- N26

- Findomestic

- C/C per Giovani e Studenti