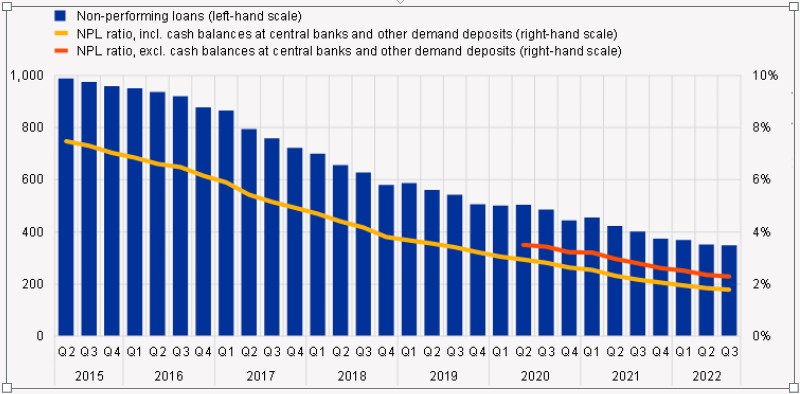

Uno dei termini più menzionati nei periodi di difficoltà finanziaria è non-performing loans, abbreviato anche con l’acronimo NPL. Sono crediti deteriorati, la cui riscossione da parte delle banche verso i debitori diviene estremamente difficile o addirittura impossibile. Non solo la riscossione del denaro finanziato anche i rispettivi interessi, che andranno persi a causa dell’impossibilità del debitore a rimborsare l’intero corrispettivo. Il tasso di non-performing loans in tutta l’aerea euro controllata dalla BCE è notevolmente diminuito passando dalla media dell’8% alla media del 2% nel 2023.

Caratteristiche dei crediti deteriorati NPL

I non-performing loans delle banche, chiamati in italiano crediti deteriorati, sono dei prestiti erogati verso la clientela la cui riscossione presenta criticità, arrivando anche all’impossibilità. A riguardare l’impedimento sono:

- Somme finanziate

- Interessi per il godimento delle somme

Questo avviene a causa di errori di valutazione dei richiedenti, che per via di situazioni economiche di particolare difficoltà non sono in grado di offrire garanzie e, di conseguenza, non riuscire ad estinguere i finanziamenti richiesti. Nonostante ciò, gli istituti di credito procedono lo stesso a concederli.

Dal 2008, anno in cui la crisi dei mutui sub-prime americani iniziava a portare i suoi effetti su base internazionale, la Banca d’Italia classifica i NPL in 3 categorie, che identificano il livello di progressivo deterioramento del credito:

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

- Esposizioni scadute, crediti che non vengono saldati entro i limiti di tempo stabiliti superandoli di oltre 90 giorni

- Inadempienze probabili, crediti che saranno probabilmente perduti per inadempienza del cliente, eccetto nel caso di escussione verso quest’ultimo (richiesta di pagamento senza possibilità di opposizione); possono essere solitamente verso piccole e medie imprese in difficoltà

- Sofferenze, crediti verso clienti in forte difficoltà economica e stato di insolvenza, anche giuridicamente provati, destinati ad essere perduti; si distinguono dagli incagli, che rappresentano stati di insolvenza temporanei e risolvibili

Altra condizione può essere l’esposizione ristrutturata, che indica la modifica delle condizioni contrattuali da parte dell’istituto di credito nei confronti del creditore, cambiando le scadenze o riducendo le somme richieste.

NPL DELLE BANCHE EUROPEE NEL TEMPO

Naturalmente sarà impossibile per una banca avere TUTTI i crediti esigibili, ma la situazione nella zona euro sta decisamente cambiando in meglio.

Dai disastri della crisi recessiva 2008-/09 abbiamo imparato qualcosa, evidentemente.

Conseguenze dei NPL e NPE ratio

Assistendo al processo di deterioramento del loro credito, gli istituti bancari possono intervenire con operazioni di svalutazione e accantonamento:

- La svalutazione ridimensiona il valore di credito in bilancio rendendolo il più possibile pari a quello recuperabile

- L’accantonamento destina risorse proprietarie a fronte di scenari economici di maggiore difficoltà

Tali parametri creano un’ulteriore differenza tra crediti deteriorati lordi e netti: i crediti netti escludono i valori di eventuali svalutazioni e accantonamenti.

Su questi valori, le banche possono infine calcolare il loro NPE ratio (non-performing exposure ratio), ossia il rapporto percentuale tra crediti deteriorati e totalità dei crediti da loro erogati. Si valuta non solo in base al suo valore bensì anche alla sua variabilità nel tempo. Il NPE ratio è un indicatore fondamentale per gli enti di vigilanza bancaria, al fine di classificare il rischio medio degli istituti creditizi. Non va tuttavia confuso con il CET1 ratio, ossia il grado di solvibilità delle banche.

Problematiche e andamento dei non-performing loans in Italia

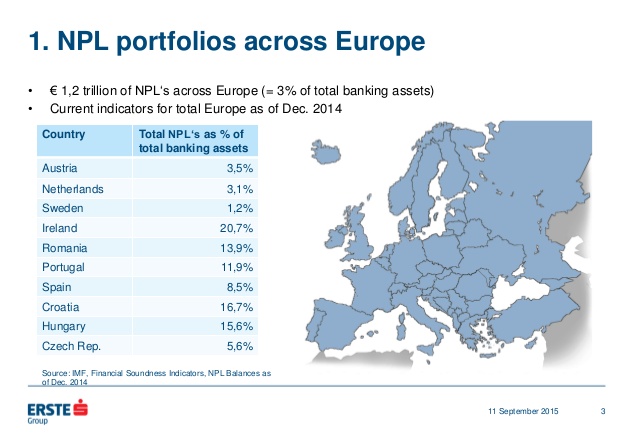

La pesante crisi economica, che ha avuto effetto sull’Italia fino al 2014, ha portato molte persone a richiedere finanziamenti bancari pur non avendo garanzie di rimborso, anche su operazioni precedenti alla crisi. Per tale ragione, si è assistito ad aumento dei crediti deteriorati delle banche italiane, che si sono ritrovate drasticamente indebolite e costrette ad adottare misure straordinarie per la loro salvaguardia, come svalutazioni e accantonamenti di capitale.

La situazione, già particolarmente allarmante nel 2014, ha raggiunto risultati ancor più preoccupanti a giugno 2016, quando il NPE ratio medio delle banche italiane raggiungeva il 20%, per un valore di circa 400 miliardi di euro, con Monte dei Paschi di Siena che toccava il 34%.

Si è però assistito negli anni successivi ad una riduzione dei crediti deteriorati: per far fronte ad una situazione estremamente difficile, oltre all’attuare misure di salvaguardia molte banche nazionali hanno avviato un processo di vendita del portafoglio deteriorato a società di recupero specializzate. Tra gli istituti di credito che hanno effettuato la vendita ci sono:

- Unicredit, con 675 milioni di euro

- Intesa Sanpaolo, con 400 milioni di euro

- BPM, con 7,8 milardi di euro entro il 2020

E’ per questo che a giugno 2018 il NPE ratio italiano si attesta al 11,2%, rappresentando un trend positivo che ha portato a ridurre i valori in tutta Europa. A giugno 2019 il valore italiano è del 9,5%, rendendo l’Italia la quarta nazione europea con il NPE ratio minore: al primo posto c’è la Germania con un valore di 1,7%. L’operazione ha contribuito, inoltre, a migliorare i valori di CET1 delle banche, rappresentando quindi maggiore sicurezza per l’intero settore.

Conclusioni

Capendo a fondo cosa sono i crediti deteriorati, si può arrivare alla prima conclusione che l’intera crisi economica americana del 2008-2009 sia stata causata proprio dagli stessi: nell’ambiente immobiliare, i mutui sub-prime sono stati concessi a clientela incapace di fornire garanzie, generando nel tempo crediti non rimborsabili, classificati in base al loro deterioramento:

- Incaglio, verso stati di insolvenza temporanei

- Esposizione ristrutturata, con modifica delle condizioni contrattuali con riscossione parziale o cambio di scadenza

- Esposizione scaduta, non rimborsato oltre 90 giorni dalla scadenza

- Inadempienza probabile, probabilmente perduto per inadempienza

- Sofferenza, perduto per stato di insolvenza

In merito all’ambiente bancario in generale, avviene il medesimo processo, specialmente in scenari di forte difficoltà economica che portano intere famiglie a chiedere finanziamenti, pur senza la garanzia di rimborso.

Dal 2008 i non-performing loans in Italia hanno avuto valori variabili, che hanno però pregiudicato l’affidabilità dell’intero settore creditizio. Dopo aver raggiunto risultati estremamente negativi nel giugno 2016 (NPE ratio medio italiano al 20%), dal 2018 l’Italia ha guidato un trend positivo a livello europeo, scendendo ad un valore medio inferiore al 10%.

A conti fatti, il credito deteriorato rappresenta uno dei maggiori ostacoli al corretto funzionamento degli istituti di credito, influendo sul comparto creditizio e non solo sull’intero piano nazionale, rappresentando inoltre un rischio fondato per correntisti e azionisti.

Scopri di più sulle banche che abbiamo recensito : – MPS – Azioni Deutsche Bank– Deutsche Bank – Situazione Deutsche Bank – Titoli ING Group – Mediobanca Group – BNL – UBI Banca – Banca Finnat – BPN Paribas