Se non sei sicuro di essere un trader o un investitore, o cosa significhi la distinzione, ecco uno sguardo più da vicino a cosa significa ciascuno e come può influenzare le tue finanze. Collabora con un consulente finanziario per assicurarti che la tua strategia e tattica di investimento rifletta il tuo orientamento di investitore o trader.

Cos’è il trading e cosa fanno i trader?

Il trading si riferisce all’acquisto e alla vendita di azioni e altri titoli con in mente un risultato a breve termine. Un day trader attivo , ad esempio, può trascorrere le proprie giornate studiando le tendenze del mercato per trovare opportunità di acquisto e vendita che possano generare i maggiori profitti.

Qualcuno che commercia azioni non le acquista con l’intenzione di acquistarle e mantenerle a lungo termine. Invece, stanno acquistando titoli allo scopo di venderli nel prossimo futuro, idealmente con un profitto.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

Gli operatori di borsa possono fare affidamento su indicatori di analisi tecnica per dire loro in che direzione si sta muovendo un titolo o il mercato nel suo complesso. Ad esempio, possono utilizzare le tendenze e lo slancio per decidere quando acquistare un determinato titolo o quando venderlo.

Sebbene i trader possano detenere titoli per periodi di tempo più lunghi, inclusi mesi o addirittura anni, non è raro che si concentrino su periodi di detenzione molto più brevi. Ad esempio, possono detenere un titolo per due o tre giorni al massimo, anche se alcuni possono detenere azioni solo per due o tre ore prima di scambiarlo.

Indipendentemente da come perfezionano le loro strategie, i trader si preoccupano principalmente di trasformare i profitti a breve termine. Si concentrano maggiormente su ciò che è probabile che un titolo faccia in seguito, rispetto a dove potrebbe essere diretto un decennio o due su tutta la linea.

Cosa sono gli investimenti e cosa fanno gli investitori?

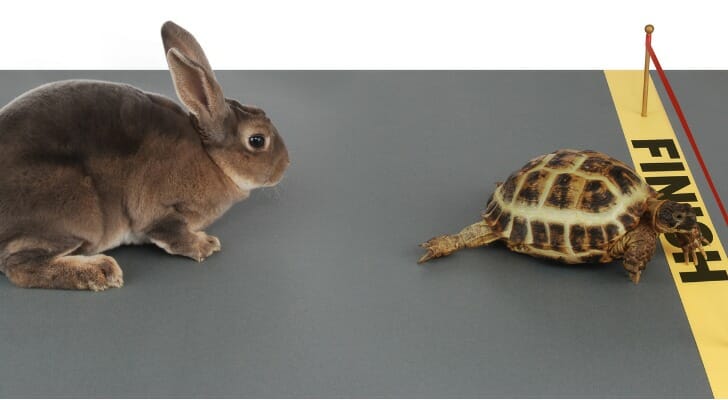

Investire denaro significa anche metterlo sul mercato come fa il trading. Ma la differenza tra un trader e un investitore è solitamente la mentalità che spinge il processo decisionale.

Ancora una volta, un trader potrebbe essere intenzionato a rastrellare profitti a breve termine. Un investitore, d’altra parte, può selezionare azioni e altri investimenti con una prospettiva a lungo termine in mente. Ad esempio, un value investing studia il mercato per trovare azioni che vengono vendute con uno sconto rispetto al valore sottostante della società. Li acquistano e li conservano nella convinzione che il mercato riconoscerà il valore effettivo di questi titoli.

Potrebbe volerci molto tempo, ma alla fine possono vendere le loro azioni per molto di più di quanto hanno pagato per loro. L’obiettivo è produrre rendimenti a lungo termine per creare ricchezza piuttosto che realizzare profitti rapidi.

Investire ti porta al tuo obiettivo più velocemente del trading?

Se ha senso concentrarsi sul trading o sull’investimento dipende in ultima analisi dal tuo stile di investimento, dalla tua tolleranza al rischio e dai tuoi obiettivi. Se sei interessato a generare rendimenti immediati e ti senti a tuo agio ad assumere più rischi, potresti essere adatto a fare trading di azioni piuttosto che a investire. D’altra parte, se hai una tolleranza al rischio inferiore o preferisci concentrarti maggiormente sul quadro generale piuttosto che sul breve termine, potresti invece propendere per l’investimento.

Quando si discute di trading o investimento, uno non è necessariamente migliore dell’altro. Se affrontato con la giusta strategia e conoscenza, uno dei due potrebbe aiutarti a raggiungere i tuoi obiettivi. È anche importante ricordare che non devi impegnarti solo per l’uno o l’altro.

Ad esempio, potresti investire in azioni di valore o fondi comuni di investimento a lungo termine mentre stai ancora negoziando azioni o fondi negoziati in borsa (ETF) per guadagni a breve termine. Se questo ha senso per te dipende da quanto tempo e impegno sei disposto e in grado di dedicare alla gestione di un portafoglio, poiché il trading è più attivo mentre l’investimento può essere in gran parte passivo.

Trading vs. investimento: come iniziare

Sia che tu abbia intenzione di fare trading, investire o fare un po ‘di entrambe le cose, l’apertura di un conto di intermediazione online è il primo passo. Con un conto di intermediazione, puoi negoziare attivamente azioni, ETF o altri titoli. Oppure puoi acquistare azioni, ETF, fondi comuni di investimento, obbligazioni e altri investimenti che desideri mantenere a lungo termine. Quando si sceglie un conto di intermediazione , ci sono alcune cose da considerare, tra cui:

- Commissioni e costi per la negoziazione di azioni o ETF

- Requisiti minimi di apertura del conto

- Rapporti di spesa per ETF e fondi comuni di investimento

- Tipi di account offerti

- Analisi degli investimenti e strumenti di ricerca

- Esperienza utente online e mobile

Se sei un trader principiante, potresti stare bene con un conto di intermediazione online di base che addebita commissioni minime. Ma se sei un trader più esperto, potresti prendere in considerazione un brokeraggio che offre strumenti di trading avanzati che si basano su indicatori tecnici.

Come trader, è anche importante impostare alcune linee guida su quando acquistare o vendere e quale soglia non ti senti a tuo agio a superare quando si tratta di perdite. Dovresti anche essere consapevole di come l’acquisto e la vendita possono influire sulle tue tasse quando si tratta di pagare un’imposta sulle plusvalenze a breve o lungo termine .

Quando scegli i titoli in cui investire, considera le tue preferenze personali e la propensione al rischio. Se stai facendo trading, ad esempio, considera se vuoi concentrarti su un particolare settore o sul tipo di rendimento target a cui stai mirando. Se stai investendo a lungo termine, pensa a quali tipi di investimenti possono offrire la migliore diversificazione per aiutarti a gestire il rischio generando al contempo rendimenti.

Inoltre, pensa al tuo eventuale punto di uscita. Ad esempio, se ora investi molto in azioni, inizierai a venderle una volta che sarai a 10 anni dalla pensione, a cinque anni di distanza? Intendete continuare a detenere un mix di investimenti più rischiosi e più conservativi quando inizierete ad attingere al vostro portafoglio per il reddito?

Considerazioni finali

Se ha senso scegliere il trading o investire è una scelta personale. Ciò che conta di più è capire come si confrontano e cosa è progettato per aiutarti a fare. Una volta che hai capito cosa rende il trading di azioni diverso dall’investimento nel mercato, puoi decidere meglio quale percorso seguire. Parlare di queste cose con un consulente finanziario può aiutarti a creare un piano per investire a lungo termine. E anche un day trader può trarre vantaggio dall’ottenere di tanto in tanto una consulenza professionale in materia di investimenti.

Suggerimenti per investire

- Considera l’idea di parlare con un consulente finanziario su come e dove fare trading o investire, in base alle tue esigenze e ai tuoi obiettivi. Se non hai ancora un consulente finanziario, trovarne uno non deve essere complicato. Bastano pochi minuti per ricevere i consigli del tuo consulente personalizzato dalle migliori banche italiane. Se sei pronto, inizia ora .

- Che tu ti consideri un investitore o un trader, un calcolatore di investimenti può aiutarti a capire come raggiungere i tuoi obiettivi. Può mostrarti come il tuo investimento iniziale, la frequenza dei contributi e la tolleranza al rischio possono influenzare la crescita del tuo denaro.