L’analisi tecnica è un metodo di analisi dei mercati finanziari che studia i movimenti dei prezzi storici per prevedere i movimenti futuri. Gli analisti tecnici credono che i prezzi dei titoli riflettono tutte le informazioni disponibili, e che quindi è possibile prevedere i movimenti futuri osservando i movimenti passati.

L’analisi tecnica utilizza una varietà di strumenti e indicatori, tra cui:

- Grafici: i grafici sono uno strumento fondamentale per l’analisi tecnica. Gli analisti tecnici utilizzano i grafici per identificare modelli e tendenze nei movimenti dei prezzi.

- Indicatori: gli indicatori sono formule matematiche che vengono utilizzate per misurare l’andamento dei prezzi. Gli indicatori più comuni includono la media mobile, l’indice di forza relativa e l’oscillatore stocastico.

- Pattern: i pattern sono modelli che si verificano ripetutamente nei movimenti dei prezzi. Gli analisti tecnici utilizzano i pattern per identificare potenziali opportunità di investimento.

L’analisi tecnica è una disciplina complessa che richiede una conoscenza approfondita dei mercati finanziari. Gli analisti tecnici devono essere in grado di interpretare i movimenti dei prezzi, identificare i modelli e i trend, e utilizzare gli indicatori per prendere decisioni di investimento.

L’analisi tecnica non è una scienza esatta, e non può prevedere con certezza i movimenti futuri dei prezzi. Tuttavia, può essere uno strumento prezioso per identificare potenziali opportunità di investimento e ridurre il rischio.

Ecco alcuni dei vantaggi dell’analisi tecnica:

- Può aiutare gli investitori a identificare potenziali opportunità di investimento.

- Può aiutare gli investitori a ridurre il rischio.

- Può aiutare gli investitori a prendere decisioni di investimento più informate.

Ecco alcuni degli svantaggi dell’analisi tecnica:

- Non è una scienza esatta.

- Può essere difficile da imparare e da applicare.

- Può essere soggettiva.

Se sei interessato a imparare l’analisi tecnica, ci sono molte risorse disponibili online e in biblioteca. È importante però ricordare che l’analisi tecnica non è una panacea, e non può garantire il successo negli investimenti.

Breve storia dell’analisi tecnica

L’analisi tecnica è un metodo di analisi dei mercati finanziari che studia i movimenti dei prezzi storici per prevedere i movimenti futuri. Gli analisti tecnici credono che i prezzi dei titoli riflettono tutte le informazioni disponibili, e che quindi è possibile prevedere i movimenti futuri osservando i movimenti passati.

L’analisi tecnica ha una storia lunga e affascinante. Le sue origini risalgono al XVII secolo, quando il mercante giapponese Munehisa Homma iniziò a studiare i movimenti dei prezzi del riso. Homma notò che i movimenti dei prezzi si ripetevano spesso in modelli specifici, e iniziò a utilizzare queste informazioni per prevedere i movimenti futuri dei prezzi.

Nel XIX secolo, l’analisi tecnica iniziò a diffondersi in Europa e negli Stati Uniti. Nel 1890, Charles Dow, un giornalista finanziario americano, pubblicò una serie di articoli sul Wall Street Journal in cui descriveva i principi fondamentali dell’analisi tecnica. I principi di Dow sono ancora oggi alla base dell’analisi tecnica moderna.

Nel XX secolo, l’analisi tecnica ha iniziato a diffondersi rapidamente a livello globale. Negli anni ’50 e ’60, un gruppo di analisti tecnici americani, tra cui Robert Edwards e John Magee, hanno sviluppato una serie di nuovi metodi di analisi tecnica. Questi metodi sono ancora oggi molto popolari tra gli analisti tecnici.

L’analisi tecnica è una disciplina complessa e controversa. Alcuni analisti ritengono che l’analisi tecnica sia una scienza esatta, mentre altri ritengono che sia una forma di divinazione. Non esiste una risposta definitiva a questa domanda. Tuttavia, l’analisi tecnica può essere uno strumento prezioso per gli investitori che vogliono identificare potenziali opportunità di investimento e ridurre il rischio.

Gli indicatori dell’analisi tecnica

Gli indicatori tecnici sono strumenti utilizzati dagli analisti tecnici per identificare potenziali opportunità di investimento e ridurre il rischio. Gli indicatori tecnici sono calcolati utilizzando dati storici dei prezzi e dei volumi, e possono essere utilizzati per misurare una varietà di fattori, tra cui la forza del trend, la volatilità e il momentoo.

Esistono molti diversi tipi di indicatori tecnici, ma alcuni dei più comuni includono:

- Medie mobili: le medie mobili sono una misura dell’andamento dei prezzi che viene calcolata prendendo il valore medio dei prezzi di chiusura per un determinato periodo di tempo. Le medie mobili possono essere utilizzate per identificare i trend, i punti di svolta e i livelli di supporto e resistenza.

- Indice di forza relativa (RSI): l’RSI è un indicatore che misura la forza relativa di un trend. L’RSI si basa sulla differenza tra il prezzo più alto e il prezzo più basso di un titolo in un determinato periodo di tempo. L’RSI può essere utilizzato per identificare i punti di svolta e i livelli di sovrapparte e sottoparte.

- Oscillatore stocastico: l’oscillatore stocastico è un indicatore che misura la posizione di un titolo rispetto al suo range di prezzi storico. L’oscillatore stocastico può essere utilizzato per identificare i punti di svolta e i livelli di sovrapparte e sottoparte.

Gli indicatori tecnici possono essere utilizzati da soli o in combinazione con altri indicatori per identificare potenziali opportunità di investimento e ridurre il rischio. È importante ricordare che gli indicatori tecnici non sono una scienza esatta, e non possono prevedere con certezza i movimenti futuri dei prezzi. Tuttavia, possono essere uno strumento prezioso per gli investitori che vogliono prendere decisioni di investimento più informate.

Utilizzo dell’analisi tecnica

L’analisi tecnica è un metodo di analisi dei mercati finanziari che studia i movimenti dei prezzi storici per prevedere i movimenti futuri. Gli analisti tecnici credono che i prezzi dei titoli riflettono tutte le informazioni disponibili, e che quindi è possibile prevedere i movimenti futuri osservando i movimenti passati.

L’analisi tecnica può essere utilizzata per identificare potenziali opportunità di investimento e ridurre il rischio. Gli analisti tecnici utilizzano una varietà di strumenti e indicatori per analizzare i movimenti dei prezzi, tra cui:

- Grafici: i grafici sono uno strumento fondamentale per l’analisi tecnica. Gli analisti tecnici utilizzano i grafici per identificare modelli e tendenze nei movimenti dei prezzi.

- Indicatori: gli indicatori sono formule matematiche che vengono utilizzate per misurare l’andamento dei prezzi. Gli indicatori più comuni includono la media mobile, l’indice di forza relativa e l’oscillatore stocastico.

- Pattern: i pattern sono modelli che si verificano ripetutamente nei movimenti dei prezzi. Gli analisti tecnici utilizzano i pattern per identificare potenziali opportunità di investimento.

L’analisi tecnica è una disciplina complessa che richiede una conoscenza approfondita dei mercati finanziari. Gli analisti tecnici devono essere in grado di interpretare i movimenti dei prezzi, identificare i modelli e i trend, e utilizzare gli indicatori per prendere decisioni di investimento.

L’analisi tecnica non è una scienza esatta, e non può prevedere con certezza i movimenti futuri dei prezzi. Tuttavia, può essere uno strumento prezioso per identificare potenziali opportunità di investimento e ridurre il rischio.

Ecco alcuni dei vantaggi dell’analisi tecnica:

- Può aiutare gli investitori a identificare potenziali opportunità di investimento.

- Può aiutare gli investitori a ridurre il rischio.

- Può aiutare gli investitori a prendere decisioni di investimento più informate.

Ecco alcuni degli svantaggi dell’analisi tecnica:

- Non è una scienza esatta.

- Può essere difficile da imparare e da applicare.

- Può essere soggettiva.

Se sei interessato a imparare l’analisi tecnica, ci sono molte risorse disponibili online e in biblioteca. È importante però ricordare che l’analisi tecnica non è una panacea, e non può garantire il successo negli investimenti.

Ecco alcuni dei metodi di analisi tecnica più comuni:

- Analisi del trend: l’analisi del trend è un metodo di analisi tecnica che si concentra sull’identificazione dei trend, o delle tendenze, nei movimenti dei prezzi. Gli analisti tecnici che utilizzano questo metodo credono che i trend siano una forza potente nei mercati finanziari, e che è possibile prevedere i movimenti futuri dei prezzi osservando i trend attuali.

- Analisi di supporto e resistenza: l’analisi di supporto e resistenza è un metodo di analisi tecnica che si concentra sull’identificazione dei livelli di supporto e resistenza nei movimenti dei prezzi. I livelli di supporto sono i livelli di prezzo al di sotto dei quali il prezzo di un titolo è improbabile che scenda, mentre i livelli di resistenza sono i livelli di prezzo al di sopra dei quali il prezzo di un titolo è improbabile che salga.

- Analisi di volume: l’analisi di volume è un metodo di analisi tecnica che si concentra sull’identificazione dei volumi di trading. Gli analisti tecnici che utilizzano questo metodo credono che i volumi di trading possano fornire informazioni utili sull’andamento dei prezzi. Ad esempio, un aumento del volume di trading può indicare che ci sono molti investitori che stanno comprando o vendendo un titolo, il che può portare a movimenti più significativi dei prezzi.

- Analisi di pattern: l’analisi di pattern è un metodo di analisi tecnica che si concentra sull’identificazione dei pattern nei movimenti dei prezzi. I pattern sono modelli che si verificano ripetutamente nei movimenti dei prezzi, e possono essere utilizzati dagli analisti tecnici per identificare potenziali opportunità di investimento.

L’analisi tecnica è uno strumento potente che può essere utilizzato per identificare potenziali opportunità di investimento e ridurre il rischio. Tuttavia, è importante ricordare che l’analisi tecnica non è una scienza esatta, e non può garantire il successo negli investimenti.

Il lavoro di Charles Dow e cosa è rimasto nell’analisi tecnica

Il lavoro di Charles Dow è stato fondamentale per lo sviluppo dell’analisi tecnica. Dow era un giornalista finanziario che ha pubblicato una serie di articoli sul Wall Street Journal nel 1890 e 1891. In questi articoli, Dow ha descritto i suoi principi fondamentali dell’analisi tecnica, che sono ancora oggi alla base di questa disciplina.

I principi fondamentali dell’analisi tecnica di Dow sono i seguenti:

- Il mercato è composto da tre tendenze: primaria, intermedia e minore.

- La tendenza primaria è la tendenza più importante e dura da 1 a 3 anni.

- La tendenza intermedia dura da 3 mesi a 1 anno.

- La tendenza minore dura da 3 settimane a 3 mesi.

- I prezzi si muovono in trend.

- I trend sono guidati da quattro forze: l’economia, l’industria, le società e gli investitori.

- I prezzi incorporano tutte le informazioni disponibili.

- La storia si ripete.

Gli analisti tecnici credono che i principi fondamentali di Dow siano validi anche oggi. Utilizzano questi principi per identificare potenziali opportunità di investimento e ridurre il rischio.

Ecco alcuni degli assunti generali per la disciplina accettati dagli analisti:

- I prezzi dei titoli riflettono tutte le informazioni disponibili, sia pubbliche che private.

- I prezzi si muovono in trend, che possono essere al rialzo, al ribasso o laterali.

- I trend sono guidati da una serie di fattori, tra cui l’economia, l’industria, le società e gli investitori.

- I prezzi tendono a ripetere modelli storici.

- I prezzi sono prevedibili.

Gli analisti tecnici utilizzano una varietà di strumenti e indicatori per analizzare i movimenti dei prezzi. Questi strumenti e indicatori possono essere utilizzati per identificare potenziali opportunità di investimento, ridurre il rischio e prendere decisioni di investimento più informate.

Ecco alcuni degli strumenti e indicatori più comuni utilizzati dagli analisti tecnici:

- Grafici

- Indicatori

- Pattern

- Supporto e resistenza

- Volume

L’analisi tecnica è una disciplina complessa e controversa. Alcuni analisti ritengono che l’analisi tecnica sia una scienza esatta, mentre altri ritengono che sia una forma di divinazione. Non esiste una risposta definitiva a questa domanda. Tuttavia, l’analisi tecnica può essere uno strumento prezioso per gli investitori che vogliono identificare potenziali opportunità di investimento e ridurre il rischio.

Analisi Tecnica e Analisi Fondamentale

L’analisi tecnica e l’analisi fondamentale sono due approcci diversi per prendere decisioni di investimento. L’analisi tecnica si concentra sull’interpretazione dei movimenti dei prezzi storici per prevedere i movimenti futuri, mentre l’analisi fondamentale si concentra sull’esame dei fattori fondamentali che influenzano il valore di un’azienda, come le sue finanze, i suoi prodotti e i suoi concorrenti.

Ecco alcune delle principali differenze tra analisi tecnica e analisi fondamentale:

- L’analisi tecnica si concentra sui movimenti dei prezzi storici, mentre l’analisi fondamentale si concentra sui fattori fondamentali che influenzano il valore di un’azienda.

- L’analisi tecnica è un approccio di breve termine, mentre l’analisi fondamentale è un approccio di lungo termine.

- L’analisi tecnica è spesso vista come una forma di divinazione, mentre l’analisi fondamentale è spesso vista come un approccio più scientifico.

Ecco alcuni dei pro e contro di ciascun approccio:

Vantaggi dell’analisi tecnica:

- Può essere utilizzata per identificare potenziali opportunità di investimento su un breve periodo di tempo.

- È relativamente semplice da imparare e da applicare.

- Può essere utilizzata per ridurre il rischio.

Svantaggi dell’analisi tecnica:

- Non è una scienza esatta e non può prevedere con certezza i movimenti futuri dei prezzi.

- Può essere soggettiva e può essere influenzata dalle emozioni dell’investitore.

- Può essere utilizzata per prendere decisioni di investimento che sono contro i propri interessi.

Vantaggi dell’analisi fondamentale:

- Può essere utilizzata per identificare potenziali opportunità di investimento su un lungo periodo di tempo.

- È più scientifica dell’analisi tecnica e può essere utilizzata per prendere decisioni di investimento più informate.

- Può essere utilizzata per ridurre il rischio.

Svantaggi dell’analisi fondamentale:

- Può essere più difficile da imparare e da applicare dell’analisi tecnica.

- Richiede più tempo per essere eseguita.

- Può essere meno flessibile dell’analisi tecnica e può essere difficile prendere decisioni di investimento in tempi brevi.

In conclusione, non esiste un approccio migliore per prendere decisioni di investimento. L’approccio migliore dipende dalle preferenze dell’investitore e dalle sue esigenze individuali.

Limiti dell’analisi tecnica

L’analisi tecnica è un metodo di analisi dei mercati finanziari che studia i movimenti dei prezzi storici per prevedere i movimenti futuri. Gli analisti tecnici credono che i prezzi dei titoli riflettano tutte le informazioni disponibili, e che quindi è possibile prevedere i movimenti futuri osservando i movimenti passati.

L’analisi tecnica è una disciplina complessa e controversa. Alcuni analisti ritengono che l’analisi tecnica sia una scienza esatta, mentre altri ritengono che sia una forma di divinazione. Non esiste una risposta definitiva a questa domanda. Tuttavia, l’analisi tecnica può essere uno strumento prezioso per gli investitori che vogliono identificare potenziali opportunità di investimento e ridurre il rischio.

Ecco alcuni dei limiti dell’analisi tecnica:

- L’analisi tecnica non è una scienza esatta e non può prevedere con certezza i movimenti futuri dei prezzi.

- L’analisi tecnica può essere soggettiva e può essere influenzata dalle emozioni dell’investitore.

- L’analisi tecnica può essere utilizzata per prendere decisioni di investimento che sono contro i propri interessi.

È importante ricordare che l’analisi tecnica non è una panacea, e non può garantire il successo negli investimenti. Gli investitori dovrebbero sempre diversificare il loro portafoglio e utilizzare una varietà di metodi di investimento per ridurre il rischio.

Chi fa analisi tecnica: il tecnico di mercato abilitato ( CMT)

Un tecnico di mercato abilitato (CMT) è un analista finanziario qualificato che utilizza l’analisi tecnica per prevedere i movimenti dei prezzi. I CMT sono certificati dalla CMT Association, un’organizzazione professionale che offre una certificazione a coloro che soddisfano determinati requisiti di formazione ed esperienza.

I CMT utilizzano una varietà di strumenti e tecniche per analizzare i movimenti dei prezzi, tra cui grafici, indicatori e modelli. Possono utilizzare queste informazioni per identificare potenziali opportunità di investimento e ridurre il rischio.

I CMT sono spesso assunti da banche d’investimento, società di gestione patrimoniale e hedge fund. Possono anche lavorare come consulenti indipendenti o analisti di ricerca.

Ecco alcuni dei compiti che un tecnico di mercato abilitato può svolgere:

- Analizzare i movimenti dei prezzi storici per prevedere i movimenti futuri.

- Identificare potenziali opportunità di investimento.

- Ridurre il rischio.

- Fornire consulenza agli investitori.

- Scrivere rapporti di ricerca.

I CMT devono avere una solida conoscenza dei mercati finanziari e delle tecniche di analisi tecnica. Devono anche essere in grado di pensare criticamente e prendere decisioni rapide.

Se sei interessato a diventare un tecnico di mercato abilitato, dovrai soddisfare determinati requisiti di formazione ed esperienza. Puoi trovare maggiori informazioni sul sito web della CMT Association.

Ipotesi che fanno gli analisti tecnici

Gli analisti tecnici fanno una serie di ipotesi sul comportamento dei mercati finanziari. Alcune di queste ipotesi sono:

- I prezzi dei titoli riflettono tutte le informazioni disponibili, sia pubbliche che private.

- I prezzi si muovono in trend, che possono essere al rialzo, al ribasso o laterali.

- I trend sono guidati da una serie di fattori, tra cui l’economia, l’industria, le società e gli investitori.

- I prezzi tendono a ripetere modelli storici.

- I prezzi sono prevedibili.

Queste ipotesi sono alla base dell’analisi tecnica e vengono utilizzate per prevedere i movimenti futuri dei prezzi. Gli analisti tecnici utilizzano una varietà di strumenti e indicatori per analizzare i movimenti dei prezzi, tra cui grafici, indicatori e modelli. Possono utilizzare queste informazioni per identificare potenziali opportunità di investimento e ridurre il rischio.

L’analisi tecnica è una disciplina complessa e controversa. Alcuni analisti ritengono che l’analisi tecnica sia una scienza esatta, mentre altri ritengono che sia una forma di divinazione. Non esiste una risposta definitiva a questa domanda. Tuttavia, l’analisi tecnica può essere uno strumento prezioso per gli investitori che vogliono identificare potenziali opportunità di investimento e ridurre il rischio.

ARTICOLI CORRELATI

Golden Power: Significato e perchè Meloni lo ha usato su Pirelli

E’ notizia di ieri che il Governo Meloni ha utilizzato il “Golden Power” ( letteralmente…

Ribilanciamento del Portafoglio Titoli: Significato e Come Farlo

Per molti di noi, investire è il modo in cui risparmiamo per la pensione , l’istruzione…

Disinflazione: significato della parola che ha fatto innamorare i mercati azionari

DISINFLAZIONE: il suo significato in economia indica un calo dell’inflazione grazie ad un calo del…

Stagflazione: Significato per chi Investe in Azioni

Tra pandemia e guerra, le economie internazionali stanno vivendo momenti di certo non ottimali, vedendo…

Credit Default Swap ( CDS ) significato in finanza

Definizione: i credit default swap (CDS) sono un tipo di assicurazione contro il rischio di…

EBITA: Significato in Finanza e Come utilizzarlo nel Trading

Che cos’è l’EBITA? L’utile prima di interessi, tasse e ammortamento ( in inglese Earnings Before…

Tazza con Manico – Cup and Handle: significato nell’Analisi Tecnica dei Mercati Finanziari

Oggi spiegheremo un modo di dire dei trader che usano l’analisi tecnica: si tratta dell’espressione…

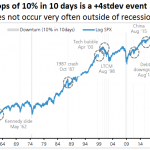

Correzione: Significato in Finanza e Come Sfruttarla per Investire

Cos’è una correzione in finanza, cosa significa? Nell’investimento, una correzione è un calo del 10%…

Investimento: significato in Finanza e differenza tra investimenti sicuri e a rischio

Quando si parla di investimenti si pensa ad attività spesso prese per scontate ma di…

Sell-Off: significato in Finanza e Quando Vendere le Azioni

Spread Significato e Impatto sull’Economia Italiana

Nel corso dell’ultima settimana abbiamo assistito ad uno scontro istituzionale per la formazione del nuovo…