L’energia nucleare ha una cattiva reputazione. In effetti, la maggior parte dei fondi comuni ambientali, sociali e di governance (ESG) escludono i titoli di energia nucleare. Eppure molti scienziati e ambientalisti, incluso Bill Gates e la stessa Greta Thumberg , sostengono che non possiamo arrivare a zero emissioni di carbonio senza l’energia nucleare. Molti paesi, in particolare la Cina, stanno progettando nuovi reattori nucleari. Ecco come investire oggi nell’energia nucleare.

Il nucleare è una soluzione al cambiamento climatico?

L’energia nucleare ha molti problemi. Le centrali nucleari sono molto costose da costruire, nessuno vuole un reattore nucleare nel proprio cortile e le scorie nucleari sono difficili da immagazzinare. L’errore umano può causare incidenti, in particolare il disastro di Fukushima del 2011 in Giappone, e tutti hanno sentito parlare di Chernobyl.

Inoltre, l’uranio, il minerale utilizzato dai reattori nucleari, può essere convertito per l’uso in armi. A differenza dell’energia eolica o solare, l’uranio è una risorsa limitata, quindi l’energia nucleare non è rinnovabile.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

Eppure, molti ambientalisti, incluso Bill Gates, sostengono che possiamo e dobbiamo risolvere questi problemi perché l’energia nucleare è essenziale per risolvere il cambiamento climatico. Gates ha suggerito che anche le auto uccidono le persone (in effetti, molte più dell’energia nucleare) e abbiamo reso le auto molto più sicure attraverso l’innovazione.

Inoltre, milioni di persone muoiono ogni anno a causa dell’inquinamento causato dai combustibili fossili. (Uno studio mostra che l’inquinamento da combustibili fossili ha ucciso 8,7 milioni di persone nel solo 2018.)

Leggi anche: Investire nelle energie rinnovabili –

Perché l’energia nucleare è preziosa

Secondo l’Agenzia internazionale per l’energia atomica (AIEA), l’energia nucleare è oggi la seconda fonte di elettricità a basse emissioni di carbonio. Il 10% dell’elettricità mondiale è stata generata dall’energia nucleare nel 2019. L’energia nucleare rappresenta anche circa il 20% dell’approvvigionamento energetico degli Stati Uniti e il 70% della produzione di energia in Francia .

L’energia nucleare è preziosa perché non emette carbonio , non richiede molta terra ed è sempre lì. Altre fonti di energia pulita, come l’eolico e il solare, sono intermittenti, stagionali e richiedono infrastrutture costose per trasportarle dai luoghi in cui sono abbondanti a quelli in cui non lo sono. Anche i parchi solari ed eolici occupano molto spazio e i permessi per l’eolico offshore negli Stati Uniti sono difficili da ottenere.

A differenza dell’energia eolica e solare, il nucleare non si basa su innovazioni rivoluzionarie nell’immagazzinamento dell’energia che ci consentirebbe di immagazzinare energia eolica e solare quando sono abbondanti.

Leggi anche: Investire nell’idrogeno –

Perché il nucleare dovrebbe crescere

Nonostante la battuta d’arresto dell’energia nucleare a seguito del disastro di Fukushima, il mondo si sta rendendo conto dell’importanza dell’energia nucleare nella riduzione delle emissioni. Sebbene gli Stati Uniti abbiano ritirato 40 reattori nucleari dal 1960, con pensionamenti che hanno raggiunto un record nel 2021, la marea sta iniziando a cambiare.

Negli Stati Uniti, l’amministrazione Biden ha incluso l’energia nucleare nel suo piano per l’energia pulita. L’American Nuclear Infrastructure Act, reintrodotto nel giugno 2021, cerca di espandere il settore dell’energia nucleare in America. Nel giugno 2022, il Dipartimento dell’Energia degli Stati Uniti ha investito 61 milioni di dollari in progetti di ricerca e sviluppo nucleare in tutta l’America.

Fondata da Bill Gates, la società di innovazione nucleare TerraPower sta costruendo la sua prima centrale nucleare nel Wyoming. Il Dipartimento dell’Energia degli Stati Uniti ha annunciato un investimento di 160 milioni di dollari in TerraPower e X-Energy, una società di progettazione di reattori nucleari e combustibili.

Anche i paesi al di fuori degli Stati Uniti si stanno rendendo conto della promessa nucleare. Ci sono 445 reattori nucleari a livello globale. Secondo la World Nuclear Association, altri 54 sono in costruzione. Altri sono in programma. La Cina ha 51 reattori, che generano meno del 5% del suo fabbisogno di elettricità dal nucleare. Altri 18 sono in costruzione.

Se vuoi partecipare alla rinascita dell’energia nucleare, hai diverse opzioni.

Leggi anche: Investire nel solare –

Fondi che investono nel nucleare

Ci sono tre ETF con sede negli Stati Uniti che investono nell’energia nucleare, generalmente attraverso azioni di minatori di uranio o servizi pubblici. Un fondo chiuso acquista anche uranio fisico.

Usato come combustibile nucleare, l’ uranio è un metallo radioattivo estratto dal suolo. I maggiori giacimenti di uranio si trovano in Australia, Kazakistan e Canada.

I prezzi dell’uranio sono aumentati da $ 25 per libbra nel gennaio 2020 a $ 39 nel settembre 2021.

I primi quattro fondi per l’uranio e il nucleare

Global X Uranio ETF (URA)

- Patrimonio in gestione: $ 843 milioni

- Partecipazioni: 45

- Tasso di spesa: 0,69%

- Rendimento di 1 anno: 113%

Lanciato nel 2010, il Global X Uranium ETF ( NYSEARCHA: URA ) è cresciuto del 61% nel 2021 e del 113% nell’ultimo anno. È il più grande ETF sull’uranio disponibile oggi. Il fondo tiene traccia di un paniere di circa 40 società coinvolte nell’estrazione dell’uranio e nella produzione di componenti nucleari.

I principali investimenti del fondo sono i minatori di uranio in Canada e Kazakistan. Le sue prime tre partecipazioni sono i minatori canadesi di uranio Cameco ( NYSE: CCJ ) e NexGen Energy ( NYSEAMERICAN: NXE ) e il minatore kazako KazAtomProm. Cameco da sola rappresenta oltre il 23% del fondo. Circa il 50% delle attività del fondo si trova in Canada, seguito da Australia, Corea del Sud e Kazakistan.

North Shore Global Uranium Mining ETF (URNM)

- Patrimonio in gestione: $ 406 milioni

- Partecipazioni: 34

- Tasso di spesa: 0,85%

- Rendimento a 1 anno: 113,9%

Lanciato nel 2019, il North Shore Global Uranium Mining ETF ( NYSEERCA: URNM ) è il secondo più grande ETF sull’uranio.

Come URA, il fondo investe in minatori di uranio in Canada, Kazakistan e Australia. L’URNM investe anche nell’uranio fisico. I potenziali investimenti vengono identificati attraverso la revisione delle pubblicazioni di settore, la ricerca sell-side e la ricerca fondamentale, nonché incontri con il management.

Le prime tre aziende sono la miniera canadese di uranio Cameco ( NYSE: CCJ ), il minatore kazako KazAtomProm e lo Sprott Physical Uranium Trust (più su quello sotto). L’87% delle partecipazioni di URNM è anche in URA, sebbene URA abbia più partecipazioni (da 45 a 34 di URNM).

VanEck Uranio+Energia Nucleare ETF (NLR)

- Patrimonio in gestione: 28 milioni di dollari

- Possesso: 24

- Tasso di spesa: 0,61%

- Rendimento di 1 anno: 29%

Lanciato nel 2007, il VanEck Uranium+Nuclear Energy ETF ( NYSEERCA: NLR ) è molto diverso dai due ETF sull’uranio, URA e URNM. URA e URNM investono principalmente in minatori di uranio, ma NLR si concentra su servizi pubblici che utilizzano l’energia nucleare. (Le utenze sono l’87% del patrimonio del fondo.)

In effetti, URA e NLR hanno solo tre partecipazioni sovrapposte (su 24 di NLR). NLR investe principalmente in società statunitensi e giapponesi e le sue prime tre partecipazioni sono Duke Energy ( NYSE: DUK ), Dominion Energy ( NYSE: D ) ed Exelon Corp ( NASDAQ: EXC ). A causa della sua sovraesposizione ai servizi di pubblica utilità, NLR ha sottoperformato i coetanei che investono i minatori.

Sprott Physical Uranio Trust (SRUUF)

- Patrimonio in gestione: $ 1,1 miliardi

- Tasso di spesa: 0,35%

- Ritorno a 1 anno: NA (lanciato a luglio 2021)

Se non vuoi investire nei minatori, Sprott offre un modo per investire direttamente nell’uranio, la merce. Quotato nel luglio 2021 alla Borsa di Toronto, The Sprott Physical Uranium Trust ( SRUUF ) è il più grande fondo di uranio fisico al mondo. Questo è un fondo chiuso che puoi acquistare tramite i principali broker. Potrebbe anche essere responsabile di gran parte del recente aumento dei prezzi dell’uranio.

Nota: il fondo è attualmente scambiato a un premio materiale rispetto al suo valore patrimoniale netto.

Geiger Counter Fund ( CGL.LSE

Geiger Counter Limited è una società di investimento a capitale chiuso. La Società si concentra principalmente sugli investimenti in società coinvolte nell’industria dell’uranio. L’obiettivo d’investimento della Società è fornire rendimenti interessanti agli azionisti principalmente sotto forma di crescita del capitale. La Società investe in titoli di società coinvolte nell’esplorazione, sviluppo e produzione di energia e società di servizi correlati nel settore energetico, inclusi, a titolo esemplificativo ma non esaustivo, azioni, obbligazioni convertibili, titoli a reddito fisso e warrant. La Società investe anche fino al 30% del patrimonio lordo in altre società legate alle risorse al di fuori del settore energetico. La Società investe in località come Australia, Canada, Europa, Francia, Global, Jersey, Niger, Regno Unito, Stati Uniti, Altro, Burkina Faso e Zambia.

Leggi anche: ETF su idrogeno, l’energia di domani –

Azioni di energia nucleare

I singoli titoli di uranio e di energia nucleare sono più rischiosi degli ETF perché possono essere soggetti a rischi idiosincratici. Ma se ti piacciono le azioni, ecco alcune idee per l’estrazione dell’uranio:

Cameco ( NYSE: CCJ )

- Capitalizzazione di mercato: 9,7 miliardi di dollari

- Rendimento di 1 anno: 124%

Con sede a Saskatoon, Saskatchewan, Canada, Cameco è la più grande azienda di uranio quotata in borsa. Possiede miniere di uranio in tutto il mondo, inclusi Canada, Kazakistan e Australia. Nel 2015, Cameco è stato il secondo produttore mondiale di uranio, rappresentando il 18% della produzione globale. Contiene circa 455 milioni di libbre di riserve provate e probabili in tre continenti.

NexGen Energy ( NYSEAMERICAN: NXE )

- Capitalizzazione di mercato: 2,8 miliardi di dollari

- Rendimento di 1 anno: 230%

NexGen Energy è un altro minatore di uranio canadese. Possiede un portafoglio di attività di esplorazione dell’uranio nel bacino di Athabasca in Canada.

Denison Mines Corp ( NYSEAMERICAN: DNN )

- Capitalizzazione di mercato: 1,3 miliardi di dollari

- Rendimento di 1 anno: 236%

Denison Mines Corp. è un minatore di uranio canadese noto soprattutto per la sua estrazione di uranio nella regione del bacino di Athabasca nel nord del Saskatchewan, in Canada.

Azioni di uranio americane: attenti alla sopravalutazione

L’acquisizione di Uranium One Americas da parte di Uranium Energy mostra che il settore dell’uranio statunitense è sopravvalutato

Riassunto

- Uranium Energy sta acquistando la miniera di Willow Creek e molti altri piccoli progetti di uranio di Uranium One negli Stati Uniti.

- L’accordo aumenta in modo significativo le risorse e la capacità di elaborazione dell’azienda, ma pone un punto interrogativo sulle alte valutazioni delle miniere di uranio statunitensi.

- I giacimenti di uranio statunitensi hanno qualità basse e costi elevati, e riteniamo improbabile che qualcuno di essi entri in produzione.

- L’intero settore dell’uranio è distaccato dai fondamentali a causa del notevole interesse degli investitori e di pochi nomi su cui investire.

- La vendita allo scoperto qui sembra rischiosa, ma una posizione in LEAPS potrebbe essere una strategia praticabile.

Tesi di investimento

Il 9 novembre, Uranium Energy ( UEC ) ha annunciato l’acquisto del braccio americano della russa Uranium One per 112 milioni di dollari in contanti e la sostituzione di 19 milioni di dollari in obbligazioni. Afferma che questo accordo la posiziona come la più grande compagnia mineraria americana di uranio, cosa che trovo strana considerando che non produrrà una sola libbra di uranio quest’anno.

Per me, questo accordo mostra quanto il mercato dell’uranio si sia distaccato dai fondamentali. Pensaci: 131 milioni di dollari ti comprano un impianto con una capacità di lavorazione di 2,5 milioni di libbre di uranio all’anno e poco meno di 42 milioni di libbre di risorse di uranio di bassa qualità che difficilmente entreranno in produzione. Dovrebbe farti chiedere perché le società statunitensi di uranio come Uranium Energy and Energy Fuels ( UUUU ) che hanno depositi di uranio di bassa qualità non produttivi hanno capitalizzazioni di mercato rispettivamente di 1,35 miliardi e 1,62 miliardi di dollari al momento della stesura di questo articolo.

Panoramica dell’accordo

Uranium One è di proprietà della società russa Rosatom dal 2010 ed è il quarto minatore di uranio più grande al mondo. Nel 2020, la sua produzione attribuibile è stata di 11,1 milioni di sterline . Tuttavia, non una sola libbra di uranio proveniva dagli Stati Uniti. La sua miniera di Willow Creek è stata chiusa da luglio 2018 e la ragione di ciò è che i depositi di uranio degli Stati Uniti sono fattibili solo ora al prezzo attuale dell’uranio.

Uranium One sta vendendo i suoi sette progetti di uranio nel Powder River Basin del Wyoming e cinque nel Great Divide Basin a Uranium Energy. L’accordo include il progetto Willow Creek e il suo impianto di lavorazione centrale Irigaray ISR, nonché molti altri progetti, tra cui Christensen Ranch.

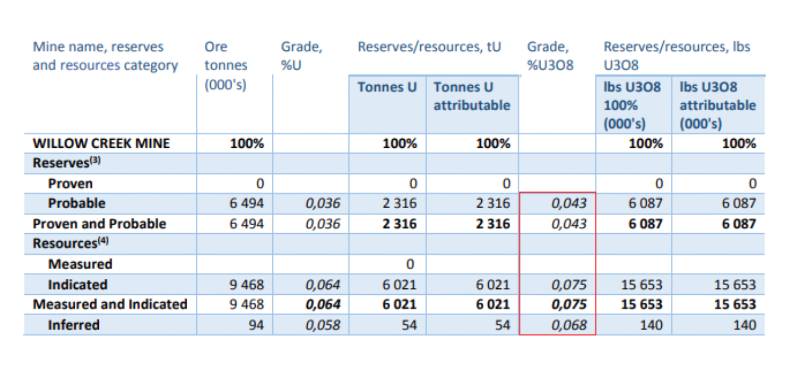

Uranium Energy ha sottolineato nel suo comunicato stampa che Irigaray ha una capacità autorizzata di 2,5 milioni di libbre di uranio all’anno. Tuttavia, l’attuale capacità installata è di appena 1,3 milioni di libbre di uranio all’anno. Come puoi vedere dalla tabella sottostante, i voti di Willow Creek sono piuttosto bassi, il che è tipico per i progetti sull’uranio degli Stati Uniti.

Inoltre, Willow Creek ha storicamente operato ben al di sotto della sua capacità installata. Nel 2017, la miniera ha prodotto solo 0,1 milioni di libbre di uranio e ha registrato perdite per 10,1 milioni di dollari.

Nel complesso, l’anno migliore per Willow Creek in termini di produzione è stato il 2013 quando ha sfornato 0,94 milioni di libbre di uranio. La ragione di ciò è che alla fine del secondo trimestre 2013 sono state sospese le nuove installazioni di campi di pozzi e le attività di costruzione di campi di pozzi a causa dei prezzi bassi dell’uranio. I prezzi dell’uranio a quei tempi erano intorno al livello di oggi e la miniera finì quell’anno con un fatturato di 68 milioni di dollari e un profitto lordo di 0,8 milioni di dollari.

Nel complesso, vedo Willow Creek come un progetto di uranio ad alto costo che ha una storia piuttosto brutta da un punto di vista finanziario. La sua storia è condivisa da quasi tutti i progetti negli Stati Uniti, che non potevano competere con i concorrenti kazaki e canadesi poiché i prezzi dell’uranio sono diminuiti nell’ultimo decennio. Oggi, il settore dell’uranio statunitense è praticamente morto. Nel terzo trimestre del 2021, la produzione locale era di appena 5.297 libbre di uranio.

Il motivo per cui Uranium Energy ha acquistato Willow Creek sembra essere una sinergia poiché il suo progetto ISR di Reno Creek si trova a sole 45 miglia da Irigaray. Tuttavia, non vedo come questo migliorerà il progetto in modo significativo considerando che i voti a Reno Creek sono inferiori a Willow Creek.

Oltre a Willow Creek, Uranium Energy sta acquistando cinque proprietà nel Great Divide Basin. Esiste una stima delle risorse solo per uno di essi: il deposito JAB. È più o meno lo stesso: gradi bassi e non molti chili di uranio.

Nel complesso, questo acquisto aumenta le risorse misurate e indicate di Uranium Energy da 58,5 milioni di sterline a 96,1 milioni di sterline e la sua capacità autorizzata da 2 milioni di sterline a 6,5 milioni di sterline. È tra le rare operazioni di fusione e acquisizione che vediamo nello spazio dell’uranio e mostra quanto questa società sia sopravvalutata considerando che sta quasi raddoppiando la sua base patrimoniale per 131 milioni di dollari. I tori dell’uranio sottolineeranno che il mercato dell’uranio è in un deficit strutturale e che i prezzi spot dell’uranio si stanno riprendendo dopo un decennio di mercato ribassista. Tuttavia, lo spazio dell’uranio è piccolo e ha un consumo annuo di appena 190 milioni di sterline. C’è spazio solo per poche nuove miniere e guardando i dati finanziari, quelli che hanno maggiori probabilità di entrare in produzione nel prossimo decennio includono nomi del calibro di Arrow e McArthur River in Canada, Dasa in Niger e Salamanca in Spagna. Per non parlare del fatto che Kazatomprom ha funzionato a una capacità dell’80% nel tentativo di aumentare i prezzi dell’uranio.

A mio avviso, è probabile che la futura produzione di uranio si concentri in una manciata di minatori, nessuno dei quali si concentrerà sugli Stati Uniti. È un settore piccolo ma attira molto l’interesse degli investitori e questo potrebbe spiegare perché anche le valutazioni di mercato di aziende che difficilmente riusciranno mai a produrre sono aumentate nell’ultimo anno.

Conclusioni per gli investitori

Uranium Energy sta aumentando in modo significativo la sua base di risorse e la capacità di elaborazione attraverso l’acquisto di 131 milioni di dollari delle attività statunitensi di Uranium One. Tuttavia, Willow Creek ha una storia finanziaria piuttosto brutta e non vedo come i progetti sull’uranio degli Stati Uniti possano competere con industrie del calibro di Arrow, McArthur River e Dasa. Questo accordo è un buon promemoria del fatto che la valutazione di mercato di Uranium Energy e di altri minatori di uranio focalizzati negli Stati Uniti si è staccata dai fondamentali. È comprensibile il motivo per cui questo sta accadendo poiché i prezzi dell’uranio sono aumentati e non ci sono molte società in cui i nuovi investitori possono investire i loro soldi.

Sono ribassista su questo, ma penso che la vendita allo scoperto sia molto rischiosa considerando che è impossibile prevedere quando finirà questa euforia da stock di uranio. Un percorso praticabile per gli investitori potrebbe essere una piccola posizione in titoli di anticipazione azionaria a lungo termine (LEAPS).

Fonte: SA