Per far fronte a spese improvvise o d’emergenza o per investire su un progetto personale, i prestiti sono un grande aiuto, anche in epoca di CoViD-19 in cui sono tante le misure di protezione della ricchezza. Tra le più interessanti offerte commerciali c’è il prestito Fineco, ( FBK ) uno degli istituti più solidi a livello nazionale.

Personale, versatile, istantaneo e online, il prestito Fineco è una soluzione per far fronte a emergenze in modo facile e veloce, anche se si hanno più finanziamenti in corso. Come però per ogni prodotto bancario, il giudizio in fase di scelta è d’obbligo, così da capire se sia ideale per le proprie esigenze e se abbiamo fatto bene ad inserirlo tra i migliori finanziamenti online.

Cos’è un prestito Fineco

Un prestito è un accordo attraverso il quale un’entità, che può essere una banca, un’istituzione finanziaria o anche un singolo individuo, fornisce una somma di denaro a un’altra entità, che si impegna a restituire la somma entro un determinato periodo di tempo, spesso con l’aggiunta di interessi.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

I prestiti possono assumere varie forme e possono essere utilizzati per diversi scopi. Ecco alcune caratteristiche e tipologie comuni:

- Interessi: In genere, il mutuatario (colui che riceve il prestito) deve pagare un interesse sul prestito, che rappresenta il costo del denaro prestato. Questo può essere fisso o variabile.

- Durata: Un prestito può essere a breve termine (ad esempio, alcuni mesi) o a lungo termine (anche decenni nel caso di mutui ipotecari).

- Garanzie: In alcuni casi, il prestito può richiedere una garanzia, che è un bene di valore che il mutuatario offre come sicurezza. Se il mutuatario non restituisce il prestito, il mutuante (colui che eroga il prestito) ha il diritto di prendere possesso della garanzia.

- Prestiti personali: Questi sono prestiti generalmente usati per spese personali, come acquisti importanti, viaggi, o consolidamento del debito.

- Mutui ipotecari: Sono prestiti utilizzati per acquistare un immobile. Il mutuatario restituisce il prestito attraverso rate periodiche che includono sia il capitale che gli interessi.

- Prestiti agli studenti: Sono prestiti concessi per coprire le spese di istruzione.

- Prestiti commerciali: Questi prestiti sono destinati alle imprese, che possono utilizzarli per espansione, acquisto di attrezzature, o per altri scopi aziendali.

- Prestiti non garantiti: A differenza dei prestiti garantiti, questi non richiedono una garanzia, ma in genere hanno tassi di interesse più alti perché il mutuante assume un rischio maggiore.

- Microcredito: Questo è un tipo di prestito di piccola entità destinato a persone che non hanno accesso ai servizi bancari tradizionali, spesso utilizzato per avviare piccole attività.

I termini e le condizioni dei prestiti variano in base a diversi fattori, come il rischio creditizio del mutuatario, le leggi e le regolamentazioni vigenti, e le pratiche del mercato. È importante che chiunque consideri di assumere un prestito comprenda appieno i termini e le condizioni, e valuti attentamente la propria capacità di rimborsare il debito.

Differenza tra interessi TAEG e TAN

TAEG e TAN sono due termini che si incontrano spesso quando si parla di prestiti e di interessi su di essi. Sono acronimi utilizzati per descrivere due diversi tipi di tassi di interesse:

- TAN (Tasso Annuo Nominale): Il TAN è il tasso di interesse puro, ovvero la percentuale di interessi che il mutuatario deve pagare annualmente sulla somma di denaro presa in prestito, senza tenere conto di eventuali spese accessorie o commissioni. Può essere fisso o variabile, a seconda del tipo di prestito.

- TAEG (Tasso Annuo Effettivo Globale): Il TAEG è un tasso che tiene conto non solo degli interessi, ma anche di tutte le altre spese associate al prestito, come commissioni, spese di istruttoria, costi di assicurazione, ecc. Questo rende il TAEG un indicatore più accurato del costo complessivo del prestito per il mutuatario.

In sintesi, la differenza principale tra i due è che il TAN rappresenta solo la componente di interesse del prestito, mentre il TAEG include anche tutti gli altri costi associati, permettendo così una valutazione più completa del costo effettivo del prestito.

Quando si confrontano diversi prestiti, è utile guardare sia il TAN che il TAEG. Il TAN ti dà un’idea degli interessi che pagherai, ma il TAEG ti aiuta a capire meglio il costo totale del prestito, inclusi tutti i costi accessori. Questo può essere particolarmente utile per fare confronti tra diverse opzioni e per prendere decisioni più informate.

Come funziona e cosa offre il prestito Fineco?

Con un CET1 Ratio superiore al 22%, Fineco è uno degli istituti di credito più solidi d’Italia e, con un fatturato di 628 milioni di euro, ha rapidamente conquistato un grande segmento di mercato arrivando ad avere 1,3 milioni di clienti. Uno dei suoi prodotti migliori è il prestito personale, valido anche per accorpare finanziamenti già in corso. Esso è:

- Non finalizzato, spendibile per qualsivoglia scopo e senza vincoli

- Versatile, per importi dai 2.000 ai 50.000 euro con ammortamenti fino a 84 mesi

- Istantaneo, velocemente valutabile e sottoscrivibile

- Online, sottoscrivibile direttamente da pc o smartphone senza documentazione cartacea

Essendo pre-valutati in funzione dei criteri bancari, i clienti già titolari di altri prodotti Fineco (conti correnti, carte o mutui) hanno diritto ad un servizio di valutazione istantanea fino a 15.000 euro con erogazione diretta, accessibile anche da Fineco App.

Dal 2021 se non hai prestiti o investimenti con Fineco devi cambiare banca –

Come sottoscrivere un prestito Fineco?

Indipendentemente dalla somma da richiedere, il prestito Fineco può essere richiesto direttamente online e senza l’invio di documentazione cartacea, sebbene sia un’alternativa possibile. Per la sottoscrizione online è necessaria la firma digitale, ma requisito imprescindibile è avere un conto corrente Fineco. Una volta effettuato l’accesso sul sito ufficiale, sarà possibile fare una simulazione in cui verranno imposti:

- Importo desiderato

- Durata

Una volta trovata la soluzione migliore alle proprie vicissitudini sarà possibile richiedere il prestito direttamente da sito attraverso:

- Firma digitale, compilando i form e caricando online la documentazione

- Procedura cartacea, stampando il contratto pre-compilato, firmandolo e inviandolo assieme alla documentazione richiesta

In entrambe le modalità sono richiesti un documento d’identità in corso di validità, un cedolino dello stipendio/pensione o l’ultima dichiarazione dei redditi. Grazie alla velocità d’esecuzione, la procedura online avrà tempistiche d’erogazione ridotte. Infine, in caso di pre-valutazione positiva su redditi dimostrabili, investimenti o altre linee di credito, è possibile scegliere un prestito senza busta paga.

Prestito Fineco per consolidare debiti

Altra possibilità offerta è quella del consolidamento debiti: una soluzione per accorpare tutti i prestiti in corso anche di altre banche o finanziarie sotto un unico servizio erogato da Fineco, che non richiederà alcun intervento da parte del cliente.

Per il consolidamento debiti è previsto un importo massimo di 30.000 euro con ammortamenti fino ai 72 mesi, con possibilità di richiedere liquidità aggiuntiva minima di 1.000 euro, purchè l’importo complessivo non superi i 30.000 euro. Si possono accorpare fino ad un massimo di 5 prestiti finalizzati e non finalizzati nel seguente modo:

- Fino a 3 prestiti esterni + liquidità aggiuntiva

- Fino a 3 prestiti esterni + fino a 2 prestiti Fineco + liquidità aggiuntiva

- Fino a 2 prestiti Fineco + liquidità aggiuntiva obbligatoria

Mentre i prestiti erogati da altre banche sono sempre consolidabili, quelli Fineco possono essere accorpati solo se erogati da almeno 6 mesi. Non è invece possibile consolidare cessioni del quinto, carte revolving o singoli prestiti. I finanziamenti che si desidera accorpare devono essere intestati o cointestati al richiedente del consolidamento debiti.

Per avere il consolidamento debiti sono necessari:

- Contratto e mandato di pagamento firmati dagli intestatari del conto corrente

- Una copia dei conteggi d’estinzione per ogni prestito

- Copia dell’ultima busta paga o cedolino stipendio/pensione

- Modello Unico per lavoratori autonomi

La procedura di sottoscrizione è la medesima del prestito finalizzato, sia online con firma digitale che offline con l’invio di documentazione cartacea. Anche in questo caso la procedura online avrà tempistiche ridotte.

Riepilogo caratteristiche generali

Presentando costi contenuti e tassi d’interesse fissi per tutta la sua durata, il prestito Fineco è una delle più interessanti offerte commerciali attualmente presenti, perfettamente in linea con le disposizioni del d.l. 108/1996 sulla misura d’interesse medio. A completare il suo profilo è la facilità d’accesso, caratterizzata da velocità e comprensibilità degli strumenti online.

- Destinatari: persone dai 18 ai 70 anni con reddito dimostrabile

- Requisiti: essere correntisti da almeno 3 mesi o avere accredito stipendio/pensione, saldo conto corrente superiore a -500,00 euro

- Finalità: qualsiasi, consolidamento debiti

- Importo richiedibile: dai 2.000 ai 50.000 euro, fino a 15.000 euro con valutazione istantanea, dagli 11.000 ai 30.000 euro per consolidamento debiti

- Durate disponibili: dai 12 agli 84 mesi, dai 12 ai 72 mesi per consolidamento debiti

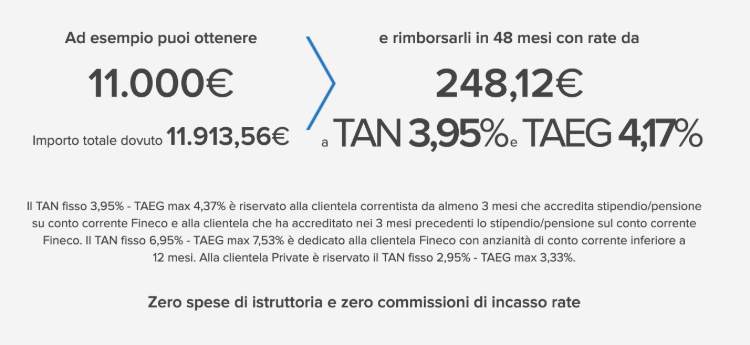

- TAN: dal 3,95% al 6,95%

- TAEG: dal 4,37% al 7,53%

- Spese istruttoria: incluse

- Imposta bollo: inclusa

- Imposta sostitutiva: 0,25% importo finanziato per durate superiori a 18 mesi

- Spese aggiuntive: comunicazioni periodiche 0,95 euro ciascuna

- Maggiorazione mancato pagamento: +1,5% annuale

Altre offerte Fineco : Broker Trading online – Conto Corrente – Carte di credito –

Il prestito Fineco conviene veramente?

Al termine di questo esame su caratteristiche e funzionalità del prestito Fineco si può notare quanto questo sia un prodotto assolutamente valido e versatile, volto a soddisfare vicissitudini economiche non affrontabili in assenza di liquidità.

A rafforzare questo punto di forza anche la sua facilità d’accesso, che si rispecchia anche nel consolidamento debiti, una soluzione alternativa per accorpare più finanziamenti in uno solo. Chiudono il quadro tassi d’interesse permissivi e spese accessorie contenute, che lo rendono uno dei prodotti più economici sul mercato.

A conti fatti, che sia rivolto a spese improvvise, emergenze o progetti sul lungo termine come la ristrutturazione di una casa o l’acquisto di una nuova auto, Fineco si dimostra anche per il suo prestito una banca moderna e all’avanguardia, degna del gruppo Unicredit e della sua affidabilità. In ogni caso, non devono mancare giudizio e consapevolezza in fase di sottoscrizione.