In questo articolo, daremo un’occhiata agli 11 migliori titoli di contenuti Internet da acquistare per fare investimenti.

L’industria dei contenuti Internet rimane uno dei settori economici più grandi e in più rapida crescita con prospettive di crescita sempre crescenti a causa dell’enorme numero di utenti nel suo mercato internazionale. Ad oggi la penetrazione di Internet è di circa il 59%, il che significa che ci sono ancora miliardi di persone nel mondo che devono ancora ottenere l’accesso a Internet. Il consumo di contenuti Internet continua a crescere poiché sempre più persone acquistano smartphone e trascorrono del tempo online. In media un utente di Internet trascorre 6,5 ore su Internet al giorno. Dove gli utenti trascorrono la maggior parte del loro tempo è dove si trovano i soldi. Ecco perché la corsa ai dollari pubblicitari continua a infuriare nel settore dei contenuti Internet mentre le aziende trovano modi nuovi e innovativi per attirare l’attenzione del loro pubblico.

Audio

Una delle tendenze più in voga nel settore dei contenuti Internet è l’audio. Secondo i dati della società di ricerche di mercato GWI , un tipico utente di Internet trascorre circa 1 ora e 38 minuti al giorno ascoltando servizi di streaming musicale come Spotify.

Ecco perché le aziende hanno iniziato a spendere una fortuna per migliorare i propri contenuti audio e canali di distribuzione audio. Anche YouTube, la piattaforma video più grande del mondo, si unisce alla corsa all’audio. Il servizio YouTube Music e Premium ha già superato gli 80 milioni di abbonati a pagamento. All’inizio di quest’anno, la società ha confermato a Tech Crunch che porterà podcast audio e video su YouTube Music per gli utenti negli Stati Uniti. Secondo quanto riferito, la società stava lavorando a funzionalità che consentiranno agli utenti di passare alla modalità audio durante la visione di podcast video.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

AI nel settore dei contenuti Internet

Anche l’industria dei contenuti Internet sta abbracciando l’intelligenza artificiale e ne sta già vedendo i vantaggi.

Durante la chiamata sugli utili del quarto trimestre , la direzione di Meta Platforms, Inc. (NASDAQ:META) ha parlato delle sue funzionalità relative all’intelligenza artificiale per riaccendere la crescita degli annunci e di altre iniziative per rendere la piattaforma più redditizia per gli inserzionisti. Ecco cosa disse la società all’epoca:

“Vediamo opportunità per guadagni continui nel breve e medio termine, con i nostri investimenti nell’intelligenza artificiale che alimentano gran parte di questo lavoro mentre continuiamo a migliorare il ranking degli annunci e consentire una maggiore automazione per gli inserzionisti per rendere più facile per loro eseguire campagne e utilizzare il nostro sistemi per ottimizzarne le prestazioni. Un’altra opportunità che abbiamo è quella di aumentare ulteriormente le conversioni in loco attraverso prodotti come click-to-message, lead ads e shop ads.

Gli annunci click-to-message continuano a crescere rapidamente e riteniamo che stiano portando una domanda incrementale sulla nostra piattaforma, con oltre la metà degli inserzionisti click-to-message che utilizzano esclusivamente annunci click-to-messaging sulla nostra piattaforma. Vediamo ulteriori opportunità mentre continuiamo a ridimensionare gli annunci click-to-WhatsApp e stiamo investendo nella crescita di nuovi formati come gli annunci del negozio. A lungo termine, stiamo investendo molto nell’intelligenza artificiale per sviluppare e implementare tecnologie che migliorano la privacy e continuare a creare nuovi strumenti che semplificheranno per gli inserzionisti la creazione e la pubblicazione di annunci più pertinenti e coinvolgenti. Passando ora al nostro lavoro sull’efficienza, nel 2022 abbiamo intrapreso azioni significative per operare in modo più efficiente. Nel quarto trimestre, abbiamo preso la difficile decisione di licenziare i dipendenti, riducendo al contempo la priorità di alcuni progetti e riducendo le spese non legate all’organico”.

Apparentemente la strategia e le nuove iniziative di prodotto di Meta Platforms, Inc. (NASDAQ:META) hanno funzionato poiché la società ha riportato entrate ottimistiche per il primo trimestre del 2023. alla crescita. Mark Zuckerberg ha dichiarato nell’ultima chiamata sugli utili della società:

“Quando abbiamo iniziato questo lavoro l’anno scorso, la nostra attività non stava andando bene come avrei voluto. Ma ora stiamo sempre più facendo questo lavoro da una posizione di forza”.

L’ascesa dei contenuti video in formato breve

Il successo di Reels però non è stato sorprendente. Nel tentativo di competere con TikTok, che ha registrato livelli di crescita record in Nord America e Asia, aziende come Meta Platforms, Inc. (NASDAQ:META) e Alphabet Inc. (NASDAQ:GOOG) hanno investito le loro risorse per implementare a breve forma funzioni video. E quegli sforzi stanno dando i loro frutti. Durante il primo trimestre del 2023, YouTube Shorts ha ricevuto 50 miliardi di visualizzazioni giornaliere, rispetto ai 30 miliardi del trimestre dell’anno precedente.

TikTok ha attinto alle aree forse più redditizie dell’industria dei contenuti Internet: i contenuti video in formato breve. L’algoritmo e i suggerimenti di prim’ordine dell’app hanno catturato miliardi. Diverse stime mostrano che TikTok è l’ app di social media più avvincente, con un utente medio di TikTok negli Stati Uniti che trascorre ben 29 ore al mese sull’app, molto più di Facebook (16 ore) e Instagram (8 ore).

Data la quantità di denaro da guadagnare nel segmento dei contenuti video di breve durata, gli inserzionisti stanno aumentando le loro scommesse. Secondo Insider Intelligence , la spesa pubblicitaria per i video di breve durata negli Stati Uniti dovrebbe aumentare di circa il 10,4% nel 2023.

All’inizio di quest’anno, JPMorgan ha condotto un sondaggio tra gli investitori che mostra un sentimento positivo per il settore. Nonostante un contesto cupo nel mercato e tassi di pubblicità in calo, gli investitori ritengono che il settore Internet supererà “leggermente” lo S&P 500 quest’anno, secondo l’analista di JPMorgan Doug Anmuth. Il 43% degli intervistati nel sondaggio ha affermato di ritenere che i titoli Internet ponderati in base alla capitalizzazione di mercato aumenteranno di oltre il 5% quest’anno, mentre il 30% si aspetta che siano stabili. Il 30% degli intervistati ritiene che l’S&P 500 aumenterà di oltre il 5% nel 2023, mentre il 45% prevede rendimenti piatti. Secondo il sondaggio, Meta Platforms, Inc. (NASDAQ:META) era il titolo Internet preferito dagli investitori.

La metodologia usata per stabilire dove investire in Giugno 2023 comprando azioni internet

Per questo articolo, abbiamo scansionato il database di 943 hedge fund e selezionato le 11 principali società coinvolte nella produzione e distribuzione di contenuti Internet. Queste società gestiscono piattaforme utilizzate dalle persone per il consumo di contenuti Internet o producono contenuti originali per Internet. Abbiamo anche incluso le migliori aziende cloud che alimentano i principali siti Web e servizi di streaming su Internet. Alcuni nomi importanti nell’elenco includono Meta Platforms, Inc. (NASDAQ:META), Alphabet Inc. (NASDAQ:GOOG) e Apple Inc. (NASDAQ:AAPL).

Le migliori azioni di contenuti Internet da acquistare

11. Akamai Technologies, Inc. (NASDAQ: AKAM )

- Numero di hedge fund possessori di questa azione: 20

La società di servizi cloud, CDN e di sicurezza web Akamai Technologies, Inc. (NASDAQ:AKAM) è all’11° posto nella nostra lista dei migliori titoli di contenuti Internet da acquistare ora. I servizi di Akamai Technologies, Inc. (NASDAQ:AKAM) sono utilizzati da numerose importanti società di media e contenuti, tra cui The Washington Post, LiveSwitch, Seven West Media, US News, The Associated Press, Telegraph Media Group e altri.

10. Fastly, Inc. (Borsa di New York: FSLY )

- Numero di hedge fund possessori di questo titolo : 20

Fastly, Inc. (NYSE:FSLY) alimenta i principali siti Web e servizi Internet in tutto il mondo con i suoi servizi Cloud e CDN. Tra le principali aziende che utilizzano i servizi di Fastly, Inc. (NYSE:FSLY) figurano Taboola, Filestack, il gigante dell’editoria digitale Gannett, WikiHow, Wenner Media, Wired, The Guardian, Business Insider e molti altri.

Dei 943 hedge fund monitorati alla fine del quarto trimestre del 2022, 20 hedge fund avevano partecipazioni in Fastly, Inc. (NYSE:FSLY). Il più grande azionista di hedge fund dell’azienda era Point72 Asset Management di Steve Cohen, che possiede una partecipazione di $ 43 milioni in Fastly, Inc. (NYSE: FSLY).

L’analista di Morgan Stanley Sanjit Singh ha recentemente alzato il rating di Fastly, Inc. (NYSE:FSLY) a Equal Weight da Underweight.

9. Snap Inc. (NYSE: SNAP )

Numero di titolari di hedge fund: 38

Snap Inc. (NYSE:SNAP) è al 9° posto nella nostra lista dei migliori titoli di contenuti Internet da acquistare ora. Snap Inc. (NYSE:SNAP) ha circa 750 milioni di utenti attivi mensili. Snap Inc. (NYSE:SNAP) è sotto pressione a causa del rallentamento delle entrate pubblicitarie. Tuttavia, Stephen Ju di Credit Suisse ha recentemente assegnato un rating Outperform a Snap Inc. (NYSE:SNAP). Sebbene l’analista riconosca i problemi delle entrate pubblicitarie, ritiene che Snap Inc. (NYSE: SNAP) possa vedere un impatto positivo dei miglioramenti della piattaforma pubblicitaria. Ritiene inoltre che Snap Inc. (NYSE:SNAP) potrebbe trarre vantaggio dal lancio di nuovi prodotti e dalle iniziative sui contenuti.

Dei 943 hedge fund monitorati, 38 hedge fund erano long Snap Inc. (NYSE:SNAP). Il valore totale di queste quote era di 895 milioni di dollari. L’azionista più significativo di Snap Inc. (NYSE:SNAP) era DE Shaw con una partecipazione di 218 milioni di dollari nella società. Come Meta Platforms, Inc. (NASDAQ:META), Alphabet Inc. (NASDAQ:GOOG) e Apple Inc. (NASDAQ:AAPL), SNAP è uno dei titoli Internet e media più popolari tra gli hedge fund.

8. Cloudflare, Inc. (NYSE: NET )

- Numero di hedge fund che hanno nel loro portafoglio titoli questa azione: 40

Cloudflare, Inc. (NYSE:NET) è un fornitore di servizi di rete per la distribuzione di contenuti e una società di servizi di sicurezza web. Molti dei principali siti web utilizzano i servizi di Cloudflare, Inc. (NYSE:NET). I servizi web CDN e proxy di Cloudflare, Inc. (NYSE:NET) consentono ai contenuti Internet di raggiungere miliardi di persone. Di recente, Cloudflare, Inc. (NYSE:NET) ha pubblicato i risultati del primo trimestre del 2023. L’EPS rettificato nel trimestre è stato di $ 0,08, superando le stime di $ 0,05. I ricavi nel trimestre sono aumentati di circa il 36,8% su base annua per un totale di 290 milioni di dollari, mancando le stime di 0,6 milioni di dollari.

Il database di 943 hedge fund mostra che 40 hedge fund erano long Cloudflare, Inc. (NYSE:NET) alla fine del quarto trimestre del 2022.

7. Spotify Technology SA (NYSE: SPOT )

- Numero di hedge fund che hanno questo titolo azionario: 46

Spotify Technology SA (NYSE:SPOT) è la prima società di streaming musicale ad aver superato i 200 milioni di abbonati a pagamento. Spotify Technology SA (NYSE:SPOT) ha anche ben 489 milioni di utenti attivi mensili. La piattaforma di Spotify Technology SA (NYSE:SPOT) sta guadagnando terreno grazie alla sua crescente popolarità come piattaforma di riferimento per musica e podcast.

Alla fine dell’ultimo trimestre del 2022, 46 hedge fund erano long Spotify Technology SA (NYSE:SPOT), secondo il database di Insider Monkey di 943 hedge fund. Il più grande azionista di hedge fund di Spotify Technology SA (NYSE: SPOT) è stato Two Sigma Advisors di John Overdeck e David Siegel, che possiede una quota di 86 milioni di dollari in Spotify Technology SA (NYSE: SPOT).

6. The Walt Disney Company (Borsa di New York: DIS )

- Numero di hedge fund che hanno comprato questa azione: 99

The Walt Disney Company (NYSE:DIS) è un gigante dei media e dell’intrattenimento e svolge un ruolo chiave nella produzione e nel consumo di contenuti Internet su diversi media. Il servizio di streaming Disney+ dell’azienda ha oltre 160 milioni di abbonati. The Walt Disney Company (NYSE:DIS) possiede anche Hulu, la piattaforma di streaming sportivo ESPN+, Movies Anywhere, tra le altre piattaforme.

Alla fine dell’ultimo trimestre del 2022, 99 hedge fund erano long The Walt Disney Company (NYSE:DIS). Il più importante azionista di hedge fund di The Walt Disney Company (NYSE: DIS) è stato Trian Partners di Nelson Peltz, che possiede una quota di 785 milioni di dollari nella società.

Oltre a Meta Platforms, Inc. (NASDAQ:META), Alphabet Inc. (NASDAQ:GOOG) e Apple Inc. (NASDAQ:AAPL), DIS è uno dei migliori titoli di contenuti Internet da acquistare secondo gli hedge fund.

5. Netflix, Inc. (NASDAQ: NFLX )

- Numero di titolari di hedge fund: 117

Alla fine dello scorso anno, Netflix, Inc. (NASDAQ:NFLX) ha 231 milioni di abbonati a pagamento. Netflix, Inc. (NASDAQ:NFLX) è uno dei 50 siti web più visitati al mondo. Durante il primo trimestre del 2023, l’EPS GAAP di Netflix, Inc. (NASDAQ:NFLX) è stato di $ 2,88, superando le stime di $ 0,01.

Alla fine del quarto trimestre del 2022, 117 hedge fund erano long Netflix, Inc. (NASDAQ:NFLX). Il valore totale di queste quote di hedge fund era di $ 8,1 miliardi. Il più grande azionista di Netflix, Inc. (NASDAQ:NFLX) era Eagle Capital Management di Boykin Curry, che detiene una quota di 1,5 miliardi di dollari.

LVS Advisory ha fatto il seguente commento su Netflix, Inc. (NASDAQ:NFLX) nella sua lettera per gli investitori del primo trimestre 2023 :

“Abbiamo avviato il nostro investimento in Netflix, Inc. (NASDAQ:NFLX) durante l’estate del 2022 (discusso nella nostra lettera del terzo trimestre 2022). Netflix è stato un bambino buttato via con l’acqua sporca dal mercato l’anno scorso. Abbiamo trovato Netflix interessante perché la società ha segnalato che avrebbe mantenuto le spese stabili mentre monetizzava meglio la sua base di account tramite un livello pubblicitario e la condivisione a pagamento. Nonostante un impeccabile track record di esecuzione, il mercato non credeva che Netflix potesse affrontare questa transizione. Mentre il mercato ora sembra accettare la storia delle spese, il mercato non apprezza appieno la storia della crescita dei ricavi che scaturirà dalle nuove iniziative di monetizzazione. Inoltre, il pullback del titolo durante la crisi bancaria ci ha fornito un punto di ingresso interessante per rendere Netflix una posizione di sovrappeso”.

4. Apple Inc. (NASDAQ: AAPL )

- Numero di hedge fund che hanno queste azioni: 135

Apple Inc. (NASDAQ:AAPL) è uno dei migliori titoli di contenuti Internet perché i servizi hardware e software dell’azienda sono utilizzati da miliardi di persone per accedere a contenuti Internet di vario tipo. Ci sono circa 1,8 miliardi di dispositivi Apple Inc. (NASDAQ:AAPL) nel mondo, sui quali milioni di utenti accedono ai contenuti Internet. Anche il servizio di streaming di Apple Inc. (NASDAQ:AAPL), Apple TV+, Apple Podcast e altri servizi multimediali rendono l’azienda una nota società di contenuti Internet.

Alla fine dell’ultimo trimestre del 2022, 135 hedge fund avevano partecipazioni in Apple Inc. (NASDAQ:AAPL). Il più grande azionista di hedge fund di Apple Inc. (NASDAQ:AAPL) durante questo periodo è stato Berkshire Hathaway di Warren Buffett, che possiede una quota di 116 miliardi di dollari nella società.

Polen Global Growth Strategy ha fatto il seguente commento su Apple Inc. (NASDAQ:AAPL) nella sua lettera per gli investitori del primo trimestre 2023 :

“Non possedere Apple Inc . (NASDAQ:AAPL) e NVIDIA hanno penalizzato la nostra performance relativa. Per quanto riguarda Apple, non abbiamo ritenuto che la combinazione di crescita disponibile e valutazione rappresentasse una delle nostre idee migliori. Per quanto riguarda NVIDIA, mentre sembra esserci una forte domanda di chip per data center, la valutazione e la mancanza di chiarezza sul ritmo e sull’entità di tale crescita ci hanno tenuto a bada fino ad oggi”.

3. Meta Platforms, Inc. (NASDAQ: META )

- Numero di titolari di hedge fund: 194

Facebook di Meta Platforms, Inc. (NASDAQ:META) ha oltre 2 miliardi di utenti attivi mensili alla fine del 2022. Questo dimostra l’estensione del dominio di Meta Platforms, Inc. (NASDAQ:META) nel settore dei social media . Facebook svolge un ruolo chiave nel settore dei contenuti Internet. Meta Platforms, Inc. (NASDAQ:META) possiede anche Instagram, che ha oltre 2 miliardi di utenti attivi mensili, secondo Sprout Social .

Le azioni di Meta Platforms, Inc. (NASDAQ:META) hanno recentemente guadagnato terreno dopo che la società ha registrato entrate pubblicitarie ottimistiche, uno sviluppo inaspettato nell’attuale contesto macroeconomico. Le entrate pubblicitarie di Meta Platforms, Inc. (NASDAQ:META) nel primo trimestre del 2023 sono balzate a 28,1 miliardi di dollari, meglio della stima degli analisti di 26,88 miliardi di dollari.

Giverny Capital ha fatto il seguente commento su Meta Platforms, Inc. (NASDAQ:META) nella sua lettera per gli investitori del primo trimestre 2023 :

“Meta Platforms, Inc. (NASDAQ:META) è stata la nostra performance principale, con un aumento del 76% nel trimestre. Ho scritto parecchio su Meta nelle lettere precedenti e mi sento come se avessi capito bene le basi: Meta non ha mai avuto un problema di guadagni o di coinvolgimento tanto quanto un problema di gestione delle spese. Una volta che il fondatore e CEO Mark Zuckerberg ha annunciato i licenziamenti e un nuovo impegno per l’efficienza, il titolo è raddoppiato in pochi mesi”.

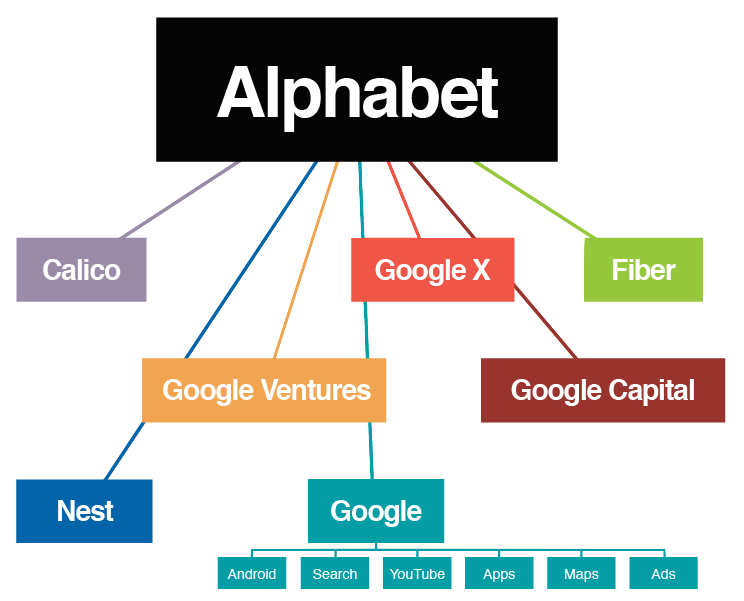

2. Alphabet Inc. (NASDAQ: GOOG )

- Numero di titolari di hedge fund: 209

Alphabet Inc. (NASDAQ:GOOG) è dietro i primi due siti Web più visitati al mondo: Google.com e YouTube. Una parte importante del contenuto Internet che ci raggiunge è in due forme, video e testo. Alphabet Inc. (NASDAQ: GOOG) rimane l’attore dominante in entrambi questi flussi di contenuti.

Alphabet Inc. (NASDAQ: GOOG) è uno dei titoli preferiti dagli hedge fund d’élite. Alla fine del quarto trimestre del 2022, 209 hedge fund avevano partecipazioni in Alphabet Inc. (NASDAQ:GOOG). Il più grande azionista di hedge fund di Alphabet Inc. (NASDAQ: GOOG) è stato TCI Fund Management di Chris Hohn, che possiede una partecipazione di 4,8 miliardi di dollari nella società.

Polen Focus Growth Strategy ha fatto il seguente commento su Alphabet Inc. (NASDAQ: GOOG) nella sua lettera per gli investitori del primo trimestre 2023 :

“Un’area che stiamo osservando riguarda Alphabet Inc. (NASDAQ:GOOG) e Adobe sono i sistemi di IA e le loro capacità, inclusa l’IA generativa. È interessante notare che sia Adobe che Alphabet potrebbero vedere benefici o minacce dall’emergere dell’IA generativa e dei modelli di linguaggio di grandi dimensioni (LLM). Entrambe le società utilizzano già l’IA generativa a vantaggio dei propri utenti nell’anticipare il modo in cui i creatori di contenuti modificano il proprio lavoro (Adobe) e nel modo in cui i risultati di ricerca vengono anticipati e generati (Google). Allo stesso tempo, tecnologie innovative come l’intelligenza artificiale possono aprire la porta a un’ulteriore concorrenza e/o influire sui livelli di redditività di un’azienda. Ora vediamo sistemi di intelligenza artificiale che altri stanno sviluppando, inclusi LLM e offerte di intelligenza artificiale generativa, che potrebbero essere più competitivi in futuro. Mentre pensiamo che sia ancora presto per ChatGPT e le capacità di questi tipi di LLM e programmi di intelligenza artificiale generativa come DALL-E,

A partire da ora, riteniamo che Alphabet e Adobe siano leader a pieno titolo in queste aree e abbiano un chiaro percorso per migliorare le loro offerte esistenti con i progressi dell’IA, che consentirebbe loro di essere beneficiari netti dell’IA. Ci sono anche ostacoli significativi alla creazione di offerte leader di intelligenza artificiale in queste aree. Di conseguenza, le dimensioni delle nostre posizioni in Adobe e Alphabet rimangono considerevoli. Per Adobe, anche lo stato della sua acquisizione Figma da oltre 20 miliardi di dollari è incerto. C’è una buona possibilità, a nostro avviso, che venga bloccato dalle autorità di regolamentazione, il che significherebbe che l’opportunità futura di espandere le sue offerte alla comunità degli sviluppatori (oltre ai designer) potrebbe non verificarsi.

1. Amazon.com, Inc. (NASDAQ: AMZN )

- Numero di hedge fund in possesso di questo titolo: 240

La piattaforma cloud AWS di Amazon.com, Inc. (NASDAQ:AMZN) è utilizzata dalle principali società di media e streaming per l’archiviazione e la distribuzione di contenuti su Internet. I clienti AWS includono Comcast, Discovery Inc., Netflix, ViacomCBS, tra gli altri grandi nomi.

Amazon.com, Inc. (NASDAQ:AMZN) ha anche il proprio servizio di streaming, Amazon Prime, che ha oltre 200 milioni di abbonati.

Amazon.com, Inc. (NASDAQ:AMZN) è uno dei titoli più popolari tra gli hedge fund d’élite monitorati da Insider Monkey. Un totale di 240 hedge fund hanno partecipazioni in Amazon.com, Inc. (NASDAQ:AMZN).

Polen Global Growth Strategy ha fatto il seguente commento su Amazon.com, Inc. (NASDAQ: AMZN) nella sua lettera per gli investitori del primo trimestre 2023 :

“Abbiamo aumentato la nostra posizione in Amazon.com, Inc. (NASDAQ:AMZN). Durante il 2022, l’attività di Amazon ha registrato una decelerazione delle entrate rispetto ai livelli pre-pandemia combinata con maggiori spese derivanti dalle pressioni inflazionistiche e dai costi nel loro segmento di evasione ordini. I costi di adempimento sono stati messi in moto durante la pandemia quando la domanda ha travolto la loro rete. Più di recente, AWS, insieme ad Azure e GCP, ha registrato una decelerazione della crescita poiché i clienti di tutto il mondo sentono la pressione di ottimizzare il proprio utilizzo in questo difficile contesto macroeconomico. Non prevediamo che questa decelerazione persista a lungo termine, data la tendenza secolare delle aziende che passano al cloud.

Per gli investitori a lungo termine, riteniamo che questa combinazione offra un’opportunità e che Amazon sia ora pronta a riaccelerare la crescita dei ricavi, di cui stiamo già vedendo i segni, espandendo al contempo i margini e il flusso di cassa libero. Per quanto riguarda i margini, data la rapida crescita di AWS e della pubblicità, quest’ultima generando quasi 40 miliardi di dollari di vendite e crescendo di oltre il 30% di recente, il risultante mix-shift potrebbe portare a margini operativi del 10% o superiori nel tempo. Questo livello rappresenterebbe un aumento di 5 volte rispetto ai livelli del 2022. In sintesi, stiamo capitalizzando su quello che riteniamo sia probabilmente uno dei business più competitivi al mondo, che sta crescendo bene, pronto ad accelerare tale crescita ed espandere i margini, e viene scambiato a un prezzo interessante”.

Risorse utili:

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.