Secondo il Ministro Giorgetti il 2024 sarà l’anno buono per il “matrimonio” cioè la fusione con qualche grande realtà creditizia italiana di BMPS, Monte dei Paschi di Siena la più antica banca del mondo che tanto ha fatto discutere e penare i vari governi italiani negli ultimi 15 anni.

Le dichiarazioni del Ministro delle finanze:

All’orizzonte la prossima fusione del Monte dei Paschi di Siena (Mps), come ha lasciato intendere il ministro Giancarlo Giorgetti, precisando che, se da un lato il processo richiederà del tempo, dall’altro, a differenza del precedente tentativo di vendita, sarà necessario un premio significativo per acquisire ciò che è definita “la più bella del regno”.

La speculazione sul settore bancario con Mps al centro ha subito un’accelerazione, soprattutto dopo la vendita di una seconda tranche da parte del Ministero dell’Economia a marzo, lasciandolo con una quota del 25%.

L’affermazione di Giorgetti secondo cui “la scarpetta è pronta” e la sua convinzione che il 2024 dovrebbe essere l’anno cruciale per trovare un partner adatto per la banca senese, spesso soprannominata la “Cenerentola” tra le banche, ha alimentato ulteriori speculazioni. Questo interesse arriva nonostante il ritorno alla redditività di Mps sotto la gestione dell’amministratore delegato Lovaglio lo scorso anno, ottenendo oltre 2 miliardi di euro di margine di interesse a fronte di una perdita di 178 milioni di euro nel 2022, e annunciando la prima distribuzione di dividendi in tredici anni pari a 315 milioni di euro.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

In linea con gli accordi con l’Unione Europea, Mps deve trovare un partner per la fusione entro Natale, e l’eventuale pretendente dovrebbe considerare il valore di mercato della banca, circa 5 miliardi di euro, più un eventuale premio di controllo.

Questa esigenza è stata evidenziata in risposta alla domanda di un azionista sul “giusto prezzo” per l’acquisto della banca durante l’assemblea. Il management di Mps, pur rispondendo alle preoccupazioni del socio, sottolinea che il valore di borsa serve come base per determinare il valore del gruppo, suggerendo che qualsiasi offerta dovrebbe includere un premio di controllo oltre all’attuale valutazione di mercato. Questa mossa strategica è in linea con l’obiettivo più ampio di stabilizzare e aumentare il valore della banca dopo anni di sfide finanziarie.

Il valore di questa Banca

Nel contesto della valutazione di potenziali fusioni o acquisizioni, il consiglio di amministrazione ha evidenziato diverse metodologie di valutazione che potrebbero essere applicate, come l’attualizzazione dei flussi di cassa futuri o l’utilizzo di multipli di mercato e multipli di transazioni precedenti. Hanno risposto alle preoccupazioni degli azionisti, sottolineando in particolare la riduzione dell’esposizione al rischio legale a 3,7 miliardi di euro.

L’amministratore delegato del Monte dei Paschi, inoltre, ha parlato della consistente “dote” della banca per eventuali fusioni, rilevando un eccesso di capitale di 2,2 miliardi di euro e l’intenzione di convertire circa 330 milioni di euro di imposte anticipate (DTA) su un totale di 1,8 miliardi euro in crediti d’imposta quest’anno. Questa mossa è vista come una preparazione della banca a una fusione, nonostante la mancanza di interesse palese da parte di potenziali partner come Banco Bpm, Bper e Unicredit.

Le speculazioni sulle prospettive di fusione del Monte dei Paschi sono ulteriormente alimentate dal successo dei processi accelerati di book building del governo, che hanno raccolto 650 milioni di euro a marzo e 920 milioni di euro a novembre attraverso la vendita di partecipazioni significative nella banca.

Con un periodo di lock-up che scade a giugno, che consentirà la vendita di ulteriori azioni da parte del Ministero dell’Economia e delle Finanze (Mef), il settore bancario osserva con attenzione chi potrebbe farsi avanti come potenziale partner della fusione. Inoltre, il settore bancario in generale si trova ad affrontare sfide quali la possibilità di tagli dei tassi di interesse da parte della Banca Centrale Europea (BCE) e la necessità di abbassare il costo del capitale azionario per mantenere valutazioni elevate, dopo un periodo di elevati guadagni dei margini di interesse.

Recentemente, gli istituti di credito hanno evidenziato una notevole profitabilità, traducendosi in distribuzioni generose di dividendi. Questo successo è stato in gran parte sostenuto dall’aumento dei margini di interesse. Tuttavia, con l’Euribor che si mantiene stabile al 3,9% dal periodo natalizio e le sfide nell’aumentare le proiezioni future, le banche si trovano di fronte alla necessità di adottare strategie per mantenere attrattive le loro valutazioni di mercato e prevenire la vendita delle loro azioni.

Per far fronte a questa situazione, le banche potrebbero considerare l’opzione di ridurre il proprio cost of equity, dimostrando così la loro solidità e affidabilità finanziaria. Questa mossa, già parzialmente osservata attraverso l’incremento dei dividendi, si rivela essere una delle poche strategie disponibili per le banche per mantenere il proprio appeal agli occhi degli investitori, data l’attuale stagnazione dell’Euribor e le limitazioni nel rivedere al rialzo le stime future.

Differenze tra fusione bancaria ed acquisizione di una banca

La fusione bancaria e l’acquisizione di una banca sono due processi distinti attraverso i quali le banche possono espandersi, ridurre la concorrenza o ottenere altri vantaggi strategici. Ecco una tabella che sintetizza le differenze principali tra i due:

| Caratteristica | Fusione Bancaria | Acquisizione di una Banca |

|---|---|---|

| Definizione | Due o più banche si uniscono per formare una nuova entità legale. | Una banca (acquirente) acquista un’altra banca (target), che diventa una filiale o parte dell’acquirente. |

| Risultato | Nasce una nuova entità bancaria che combina risorse, clientela e operazioni delle banche originarie. | La banca acquisita perde la sua identità legale e viene integrata nella banca acquirente. |

| Controllo | Tipicamente, le banche che si fondono hanno dimensioni e potere di mercato simili, e la nuova entità ha una struttura di controllo condivisa. | La banca acquirente detiene il controllo completo sulla banca acquisita, che viene assorbita nella sua operatività e struttura. |

| Motivazioni | Migliorare l’efficienza operativa, espandere la rete di filiali, accedere a nuovi mercati. | Eliminare la concorrenza, acquisire quote di mercato, espandere la presenza geografica, ottenere nuove competenze. |

| Impatto sul Mercato | Può ridurre la concorrenza attraverso la combinazione di risorse, ma anche stimolare l’innovazione e l’efficienza. | Spesso riduce la concorrenza eliminando un concorrente dal mercato e può aumentare il potere di mercato della banca acquirente. |

In sintesi, mentre la fusione bancaria implica la creazione di una nuova entità da due o più banche precedenti, con una struttura di controllo e operatività combinate, l’acquisizione vede una banca assorbire completamente un’altra, estendendo il proprio controllo e operatività alla banca target. Entrambe le strategie hanno implicazioni significative per il mercato bancario, influenzando la concorrenza, l’efficienza operativa e l’accesso a nuovi mercati o competenze.

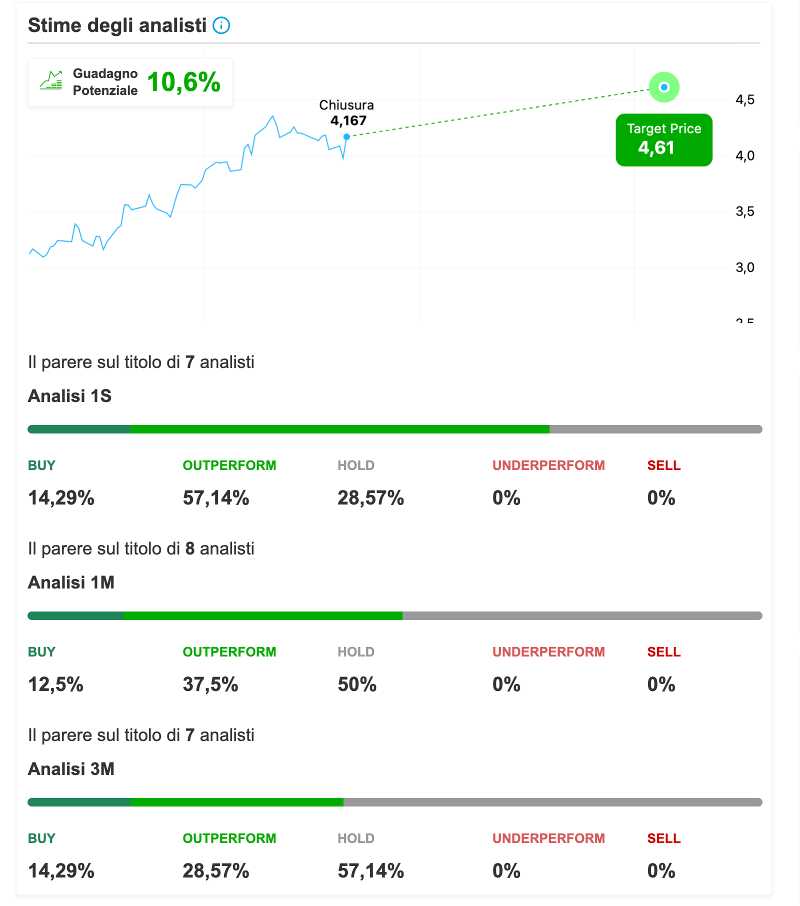

Previsione azioni MPS secondo gli analisti in un grafico:

Come si può notare dal grafico sopra, gli analisti finanziari sono sostanzialmente d’accordo che questo titolo crescerà fino ad arrivare a 4,51 euro.

Se si pensa che solo un anno fa era intorno ai 2 euro per azione…

Analisi tecnica

Dopo una giornata di scambi negativa, il titolo ha aperto in rialzo di 0,04 punti a 4,015, rimbalzando rispetto alla chiusura del giorno precedente. Gli acquisti successivi lo hanno spinto ancora più in alto per chiudere a 4.167, superando il massimo precedente dopo aver toccato un minimo relativo di 4.014. Ciò ha segnato un aumento significativo del 4,83% per il titolo, accompagnato da un notevole aumento del volume degli scambi. L’aumento del volume, pari al 103,16%, indica un maggiore interesse per il titolo e la forza del movimento del mercato in quel giorno di negoziazione.

Il trend ribassista sembrava essersi arrestato, con i prezzi che tentavano una ripresa, slancio che potrebbe consolidarsi con la conferma dei recenti rialzi.

Dal punto di vista dell’analisi tecnica, l’indicatore stocastico a 48,5 non ha offerto spunti specifici. Allo stesso modo, la condizione incerta dell’indicatore tecnico RSI (Relative Strength Index) non ha prodotto segnali significativi a breve termine.

Per gli investitori che detengono questo titolo, i prezzi si sono stabilizzati al di sopra del livello stop fornito dal sistema a 4,156, suggerendo una raccomandazione a liquidare eventuali posizioni ribassiste precedentemente impostate. Tuttavia, per coloro che non detengono azioni, la strategia suggerita non si allinea perfettamente con il panorama tecnico, rendendo incerto l’esito di qualsiasi operazione.

| Volumi Medi (5, 21, 5/21) | Variaz% (1, 5, 21) | Volatilità (5, 10, 21) | |

|---|---|---|---|

| 20.337.228 * 31.985.681 * 0,636 | 4,830 * -0,096 * 8,009 | 41,866 * 33,029 * 35,317 | |

| Durata media cicli di mercato | Divergenza valida 5gg.max | Candlestick valido 3gg.max | |

| Di Breve: 12 – Di Medio: 36,000 | Nessuna Divergenza individuata sugli oscillatori. |

Articoli Correlati:

Analisi Tecnica Azioni Intesa Sanpaolo, Unicredit, Mediobanca, MPS

Oggi andiamo a curiosare sull’andamento alla borsa valori degli istituti di credito italiani più importanti.…

Analisi Tecnica Migliori Banche Italiane: MPS, BPER Banca, Fineco, Unicredit

2 Febbraio 2024, Roma. Analisi Tecnica di Banca Monte dei Paschi di Siena (BMPS) Riepilogo:…

MPS Pagherà i Dividendi dopo 13 Anni – Analisi Tecnica MPS

La relazione trimestrale di Banca MPS porta notizie positive, come riportato dal Corriere della Sera.…

Contratto Nazionale Bancari e MPS: Molto Male, dice il Sindacato

Il Segretario Generale della Fabi ( Federazione autonoma bancari italiani , il sindacato di chi…

Privatizzazioni Ferrovie, MPS, Poste, Rai Way, è ora di investire?

Nell’attuale panorama finanziario, il Monte dei Paschi di Siena (MPS) è emerso come un titolo…

Comparazione e Analisi Tecnica Ferrari, MPS, Unicredit, Leonardo 2024

Quale di questi titoli conviene comprare secondo l’analisi tecnica e la comparazione dei principali indicatori?…

Analisi Tecnica Azioni MPS, Race, Cucinelli Novembre 2023

In questa pagina troverai l’analisi tecnica delle azioni Banca Monte dei Paschi di Siena (…

Analisi Tecnica Azioni MPS Monte Paschi: conviene investire a novembre?

Analisi Tecnica Azioni ENI, ENEL, Intesa SanPaolo, MPS

Di seguito potrai scoprire l’analisi tecnica del Centro studi Economia Italia per 4 dei titoli…

Cessione MPS: Quanto Vale, Previsioni Prezzo 2024 , Chi Compra

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.