In questi ultimi anni si sente parlare sempre più spesso di “green bonds“, cioè obbligazioni verdi; cerchiamo di capire di cosa si tratta e se interessano il piccolo investitore.

Principi dei green bonds / obbligazioni verdi e standard delle obbligazioni climatiche

Linee guida volontarie sulle migliori pratiche denominate “ Green Bond Principles” (GBP) sono state costituite nel 2014 da un consorzio di banche di investimento: Bank of America Merrill Lynch, Citi, Crédit Agricole Corporate and Investment Bank, JPMorgan Chase, BNP Paribas, Daiwa, Deutsche Bank, Goldman Sachs, HSBC, Mizuho Securities, Morgan Stanley, Rabobank e SEB. Da allora il monitoraggio e lo sviluppo continui delle linee guida sono passati a un segretariato indipendente ospitato dall’International Capital Market Association (ICMA).

La GBP sottolinea la necessaria trasparenza, accuratezza e integrità delle informazioni che saranno divulgate e segnalate dagli emittenti alle parti interessate. Il GBP ha quattro componenti principali:

1. Utilizzo dei proventi

2. Processo di valutazione e selezione dei progetti

3. Gestione dei proventi

4. Reporting

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

I Green Bond Principles non forniscono dettagli sul “verde”. Le definizioni verdi sono lasciate all’emittente per determinare. Le ampie categorie di progetti verdi suggerite dai principi includono:

- Energia

- Edifici

- Trasporto

- Gestione delle risorse idriche

- Gestione dei rifiuti e controllo dell’inquinamento

- Beni naturali compresi l’uso del suolo, l’agricoltura e la silvicoltura

- Industria e commerciale ad alta intensità energetica

- Tecnologia dell’informazione e comunicazioni (TIC)

La Banca Mondiale e l’IFC hanno i propri criteri o definizioni di progetti verdi ammissibili.

Rapida crescita del mercato green label

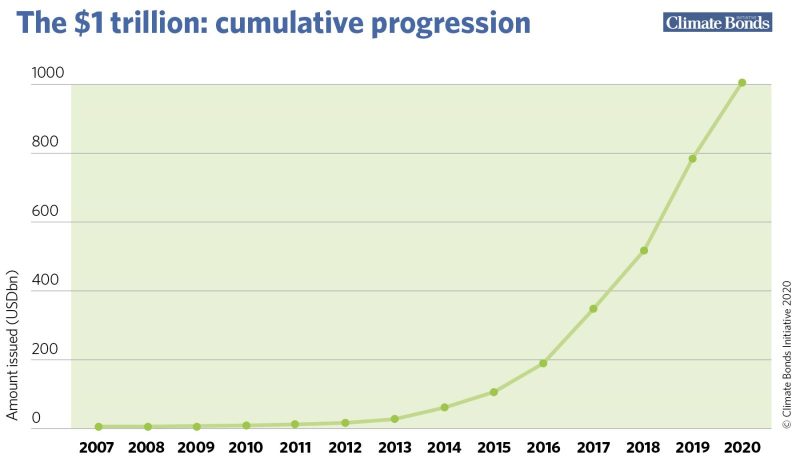

Il mercato dei green bond ha visto una crescita esponenziale. Ha raggiunto il suo traguardo più importante, con 1 trilione di dollari di emissioni cumulative dall’inizio del mercato nel 2007. Il traguardo è stato superato all’inizio di dicembre 2020. Puoi vedere i totali cumulativi aggiornati sul Green Bond Market sul nostro widget di mercato sulla home page .

Nei 13 anni dall’inizio del mercato abbiamo calcolato il tasso di crescita medio annuo di circa il 95%.

Il primo green bond è stato emesso nel 2007 con l’emissione con rating AAA delle istituzioni multilaterali Banca europea per gli investimenti (BEI) e Banca mondiale. Il mercato ha iniziato a prendere il via nel 2014 e da allora ogni anno ha chiuso ai massimi storici.

Il mercato obbligazionario più ampio ha iniziato a reagire dopo il primo green bond da 1 miliardo di dollari, venduto entro un’ora dall’emissione, da IFC nel marzo 2013. Nel novembre del 2013 c’è stata una svolta nel mercato come il primo green bond aziendale emesso da Vasakronan, una società immobiliare svedese. I grandi emittenti aziendali includono SNCF, Berlin Hyp, Apple, Engie, ICBC e Credit Agricole.

Il primo green muni bond è stato emesso dal Massachusetts nel giugno 2013. Göteborg ha emesso il primo Green City bond nell’ottobre 2013 . Gli stati degli Stati Uniti sono i principali emittenti di obbligazioni verdi, ma gli emittenti includono anche la provincia dell’Ontario, la città di Johannesburg e la provincia della Rioja (Argentina). I green bond del governo locale continuano a crescere.

SolarCity (ora Tesla) ha emesso il primo ABS solare nel novembre 2013. Il più grande emittente di ABS è Fannie Mae. L’ABS include ABS solare, MBS verde, RMBS verde, CMBS verde, ABS PACE, ABS automatico e ABS crediti.

Entro la fine del 2015, la soglia cumulativa di 100 miliardi di dollari era stata raggiunta con un’accelerazione della crescita verso il trilione nei cinque anni successivi. La pietra miliare di 100 miliardi di dollari di emissioni annuali è avvenuta nel novembre 2017 durante la COP23 di Bonn, fornendo una spinta alla percezione del mercato che i green bond stavano diventando un prodotto mainstream e un contributo vitale ai finanziamenti per il clima e al raggiungimento degli obiettivi dell’Accordo di Parigi.

Una caratteristica incoraggiante del mercato della finanza verde è stata la notevole crescita degli strumenti di debito verde, inclusi prestiti verdi e sukuk. Gli strumenti verdi sono originati da un record di sessantasette nazioni e molteplici istituzioni sovranazionali.

Usare i mercati dei capitali di debito per finanziare soluzioni per il clima

I green bond sono stati creati per finanziare progetti che hanno benefici ambientali e/o climatici positivi. La maggior parte dei green bond emessi sono green “use of proventi” o asset-linked bond. I proventi di queste obbligazioni sono destinati per i progetti verdi ma sono supportati dall’intero bilancio dell’emittente. Ci sono state anche obbligazioni di reddito “uso dei proventi” verdi, green project bond e obbligazioni cartolarizzate green.

Tipi di obbligazioni verdi

| Tipo | I proventi raccolti dalla vendita di obbligazioni sono | Ricorso del debito | Esempio |

|---|---|---|---|

| Bond “Utilizzo dei proventi”. | Destinato a progetti verdi | Ricorso all’emittente: lo stesso merito creditizio vale per le altre obbligazioni dell’emittente | BEI “Climate Awareness Bond” (sostenuto dalla BEI); Barclays Green Bond |

| “Utilizzo dei proventi” Revenue Bond o ABS | Destinato o rifinanzia progetti verdi | I flussi di entrate degli emittenti attraverso commissioni, tasse, ecc. sono una garanzia per il debito | Stato delle Hawaii (sostenuto da una tariffa sulle bollette elettriche dei servizi pubblici statali) |

| Progetto Bond | Recintato per il progetto o i progetti verdi sottostanti specifici | Il ricorso è solo al patrimonio e al bilancio del progetto | Parco eolico Invenergy (sostenuto dal parco eolico Invenergy Campo Palomas) |

| Cartolarizzazione (ABS) Obbligazione | I portafogli di rifinanziamento di progetti verdi oi proventi sono destinati a progetti verdi | Il ricorso è a un gruppo di progetti che sono stati raggruppati (es. leasing solare o mutui verdi) | Tesla Energy (sostenuta da contratti di locazione solare residenziale); Obvion (garantito da mutui verdi) |

| Obbligazione coperta | Destinato ai progetti ammissibili inclusi nel pool coperto | Ricorso all’emittente e, se l’emittente non è in grado di rimborsare l’obbligazione, al pool coperto | Berlin Hyp green Pfandbrief; Sparebank 1 Obbligazione garantita verde Bolligkredit |

| Prestito | Destinato a progetti ammissibili o garantito su beni ammissibili | Pieno ricorso al/i mutuatario/i in caso di prestiti chirografari. Ricorso alla garanzia in caso di prestiti garantiti, ma può anche prevedere un ricorso limitato al/i mutuatario/i. | MEP Werke, Ivanhoe Cambridge e Natixis Assurances (DUO), OVG |

| Altri strumenti di debito | Destinato ai progetti ammissibili | Obbligazioni o Note convertibili, Schuldschein, Commercial Paper, Sukuk, Obbligazioni |

I vantaggi per gli emittenti superano i costi

Le obbligazioni verdi hanno alcuni costi di transazione aggiuntivi perché gli emittenti devono tracciare, monitorare e riferire sull’uso dei proventi. Tuttavia, molti emittenti, in particolare gli emittenti di green bond ripetuti, compensano questo costo iniziale con i seguenti vantaggi:

- Evidenzia le loro attività/attività verdi

- Storia di marketing positivo

- Diversificare la propria base di investitori (poiché ora possono attrarre investitori specializzati in ESG/RI)

- Unisce i team interni per fare il roadshow degli investitori (team ambientale con relazioni con gli investitori e altre attività)

I Green Bond sono obbligazioni standard con una caratteristica bonus “verde”.

Il mercato obbligazionario verde dell'”uso dei proventi” si è sviluppato attorno all’idea di prezzi piatti, in cui il prezzo delle obbligazioni è lo stesso delle obbligazioni ordinarie. I prezzi sono piatti perché il profilo di credito dei green bond è lo stesso degli altri vanilla bond dallo stesso emittente. Pertanto, i green bond sono pari pasu all’emissione di vaniglia.

Domande frequenti sui Green Bonds – FAQs

- Cos’è un Green Bond?

- In che modo i Green Bond sono diversi dai tradizionali bond?

- Chi può emettere obbligazioni verdi?

- Quali organizzazioni hanno emesso Green Bond?

- Cosa finanziano i Green Bond?

- Quali sono le dimensioni di emissione dei green bond?

- In che modo l’emissione di Green Bond può essere di beneficio alla mia organizzazione?

- È necessaria una segnalazione aggiuntiva?

- Qual è il primo passo per l’emissione?

- Chi sottoscrive i Green Bond?

- Chi compra i Green Bond?

- Chi guida il settore?

- Quali sono le scadenze dei Green Bond?

- Quali risorse esistono per ulteriori ricerche?

1. Che cos’è un Green Bond?

Le obbligazioni verdi sono strumenti di debito in cui i proventi vengono utilizzati esclusivamente per finanziare investimenti verdi qualificati.

Il Climate Bonds Standards Board e altri stakeholder chiave stanno collaborando per stabilire una definizione universale.

2. In che modo i Green Bond sono diversi dai tradizionali bond?

I Green Bond sono simili o uguali alle obbligazioni tradizionali in termini di struttura dell’operazione, ma hanno requisiti diversi per la rendicontazione, la revisione e l’allocazione dei proventi. Questi requisiti aggiuntivi forniscono anche un valore di marketing e branding assente dalle obbligazioni tradizionali.

3. Chi può emettere obbligazioni verdi?

Qualsiasi organizzazione con autorità vincolante può emettere obbligazioni verdi.

4. Quali organizzazioni hanno emesso Green Bond?

Alcuni esempi includono:

- La Banca Mondiale (che ha emesso il primo green bond, 2008)

- Il Commonwealth del Massachusetts (il primo stato a emettere obbligazioni verdi, 2013)

- La città di Johannesburg

- Servizi finanziari Toyota

- La Regency Centers Corporation

- Il Fondo per la difesa ambientale

- Sviluppo delle esportazioni in Canada

5. Cosa finanziano i Green Bond?

Secondo la Climate Bonds Initiative, i progetti ammissibili possono generalmente essere classificati in Energia, Efficienza energetica, Trasporti, Acqua, Gestione dei rifiuti, Uso del suolo o Infrastrutture di adattamento. Per ulteriori dettagli, vedere la tassonomia delle merci idonee.

6. Quali sono le dimensioni di emissione dei green bond?

Storicamente, la dimensione dell’emissione è variata, da $ 10 milioni di dollari fino a $ 1,75 miliardi.

7. In che modo l’emissione di Green Bond può essere di beneficio alla mia organizzazione?

I Green Bond offrono diversi vantaggi:

- Accesso al capitale per progetti legati alla sostenibilità

- tali progetti producono benefici ambientali ed economici

- contribuire alla transizione dell’economia dai combustibili fossili

- Nuovi investitori

- Pubblicità positiva

- Leadership e opportunità di branding

8. È necessaria una segnalazione aggiuntiva?

Gli emittenti riferiscono sia sull’utilizzo dei proventi che sull’impatto ottenuto. Tuttavia, sono in fase di elaborazione requisiti di rendicontazione specifici e attualmente non standard. Una coalizione di diverse organizzazioni, inclusi i principali emittenti e acquirenti, sta lavorando insieme per stabilire procedure di segnalazione. Gli standard di rendicontazione previsti includono la revisione di terze parti da parte di un revisore dei conti della sostenibilità dei progetti qualificati e la rendicontazione annuale su un modello universale. Nel frattempo, prima che queste regole vengano messe in atto, i primi emittenti hanno flessibilità su come segnalare i progetti finanziati dalle obbligazioni. Lo Stato del Massachusetts, ad esempio, ha fornito volontariamente una guida che spiega i progetti finanziati dalle obbligazioni.

9. Qual è il primo passo per l’emissione?

Il primo passo nell’emissione è l’approvvigionamento di potenziali progetti verdi che richiedono finanziamenti per determinare l’entità dell’emissione.

10. Chi sottoscrive i Green Bond?

Sebbene queste obbligazioni possano essere strutturate da sottoscrittori tipici, le principali banche di investimento fino ad oggi includono SEB, Bank of America / Merrill Lynch, Morgan Stanley, Credit Agricole, Deutsche Bank, Rabobank e JP Morgan, sebbene questo elenco si stia espandendo rapidamente.

11. Chi compra i Green Bond?

Gli acquirenti di Green Bond sono in genere investitori istituzionali, spesso con un mandato ESG (ambiente, sociale e governance) o con un focus ambientale. Altri acquirenti includono gestori di investimenti, governi e investitori aziendali. Nel caso del Massachusetts, gli investitori al dettaglio sono stati in grado di effettuare piccoli ordini.

12. Chi guida il settore?

La Climate Bond Initiative è la prima ONG in questo spazio. Un’altra importante ONG è Ceres, che ha coordinato gran parte del coinvolgimento del settore privato intorno ai green bond. In terzo luogo, una crescente coalizione di banche ha collaborato per contribuire ad accelerare il mercato delle obbligazioni verdi.

13. Quali sono le scadenze dei Green Bond?

I termini sono simili a quelli delle obbligazioni tradizionali, che vanno dai 3 ai 25 anni con un focus sulle obbligazioni a medio termine.

Obbligazioni da tenere in considerazione

- Cosa sono i Bond

- Titoli di Stato Italiani

- BTP Futura

- Obbligazioni CDP Cassa Deposito e Prestiti a 7 anni

- Cosa sono le obbligazioni Subordinate

- Cosa sono le obbligazioni convertibili

- Migliori obbligazioni tasso fisso paesi emergenti

- Investire in titoli di credito obbligazionari

- Investimenti sicuri in Bond di Stato

- Bond a tasso fisso migliori

- Bond migliori

- Obbligazioni Governative con rendimenti più alti

- Bond brasiliani

- Bond più redditizi

- Nuove emissioni

- BOT Patriottici: cosa sono?

- Titoli non quotati

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.