Dopo lo SREP 2022 e quello 2023, di seguito pubblichiamo per intero lo Srep 2023 che vale per il 2024 delle banche italiane ed europee dove si vedono le migliori banche per solidità ed affidabilità finanziaria.

Il processo di revisione e valutazione prudenziale (SREP) del 2023 per le banche vigilate dalla BCE si è svolto durante un periodo di incertezza sia sulle prospettive economiche che sulle dinamiche dei mercati finanziari. Il settore bancario continua a mostrare forza. Ha mantenuto solide posizioni di capitale e liquidità in un contesto economico incerto, della guerra della Russia contro l’Ucraina, di un’inflazione elevata che ha portato a rapidi aumenti dei tassi di interesse e delle turbolenze del mercato a seguito dei fallimenti bancari negli Stati Uniti e in Svizzera. Le banche dell’area euro hanno saputo resistere agli effetti di propagazione di questi eventi grazie sia all’esistenza di una base di depositi diversificata sia a livelli di perdite non realizzate che erano solo una frazione di quelli di alcune banche negli Stati Uniti.

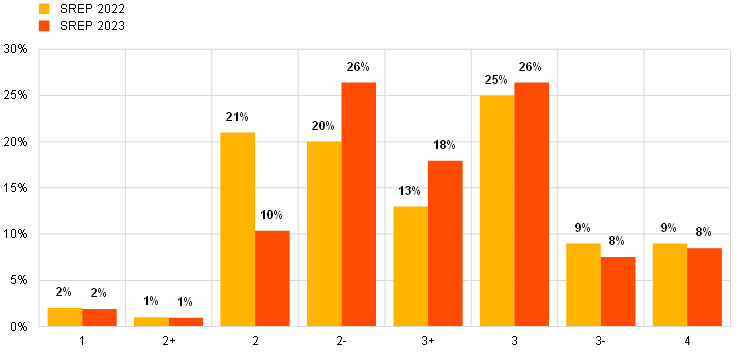

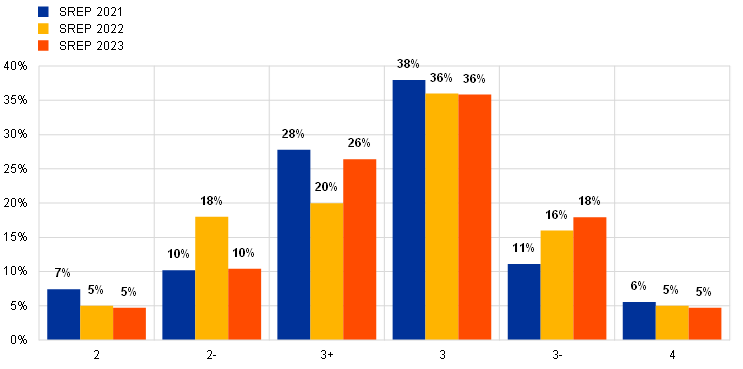

Il punteggio SREP complessivo è rimasto stabile a 2,6, ma con variazioni rispetto al ciclo precedente per diverse banche. In linea con gli orientamenti dell’ABE sullo SREP , il punteggio SREP complessivo, che varia da 1 a 4, riflette la valutazione complessiva della sostenibilità dell’ente da parte dell’autorità di vigilanza: punteggi più elevati riflettono rischi più elevati per la sostenibilità dell’ente derivanti da una o più caratteristiche del suo profilo di rischio.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

I requisiti patrimoniali complessivi e le linee guida sono aumentati leggermente, raggiungendo in media il 15,5% delle attività ponderate per il rischio (RWA), dal 15,1% del ciclo SREP del 2022. Ciò è stato determinato dai cambiamenti nei profili di rischio e nella carenza di esposizioni deteriorate (NPE), nonché dalla reintroduzione o dall’aumento delle riserve di capitale anticicliche (CCyB) da parte di diversi Stati membri. Il P2R nel capitale totale è leggermente aumentato e si attesta al 2,25% rispetto al 2,15% dell’anno scorso. Per sei banche è stato applicato un requisito del Pilastro 2 relativo alla maggiorazione del coefficiente di leva finanziaria (P2R-LR) e otto banche hanno ricevuto una maggiorazione del finanziamento con leva finanziaria (LF). Secondo pilastro Per sette banche sono state fissate linee guida sul rischio di leva finanziaria eccessiva.

LEGGI ANCHE: Le migliori Banche italiane

Le misure qualitative rappresentano una componente chiave degli strumenti di vigilanza e sono state emanate principalmente per colmare le carenze nelle aree della governance interna, del rischio di credito e dell’adeguatezza patrimoniale. Le misure relative al rischio di liquidità e al rischio di tasso di interesse nel portafoglio bancario (IRRBB) sono aumentate notevolmente, innescate dal cambiamento del panorama macrofinanziario. La vigilanza bancaria della BCE ha intensificato gli sforzi per far fronte ai risultati pendenti da tempo e alle misure in ritardo.

La vigilanza bancaria della BCE ha osservato miglioramenti significativi nel settore bancario dell’area dell’euro. In particolare, la redditività è tornata a livelli mai visti da più di un decennio. Beneficiando dell’aumento del reddito da interessi e dei margini di interesse netti, il rendimento aggregato del capitale proprio è stato del 7,7% nel 2022 rispetto al 6,7% nel 2021. È ulteriormente migliorato nella prima metà del 2023, raggiungendo il 10,0%. Il rapporto cost/income è leggermente diminuito poiché i ricavi hanno superato la crescita delle spese operative.

Inoltre, la qualità degli attivi si è stabilizzata, con la percentuale di crediti deteriorati (NPL) scesa dal 2,4% nel secondo trimestre del 2022 al 2,3% nel secondo trimestre del 2023. Sebbene si osservi un leggero aumento dei crediti deteriorati su base trimestrale trimestre del 2023, questi dati testimoniano che le banche sono complessivamente meglio attrezzate anche a seguito del controllo prudenziale dei controlli sul credito e dell’esperienza passata di risoluzione degli NPL.

Infine, i risultati dello stress test a livello UE del 2023 mostrano che il settore bancario sarebbe in grado di resistere a una grave recessione economica, come evidenziato nello scenario di stress test avverso più severo applicato dall’inizio della vigilanza bancaria europea.

Nell’attuale ciclo SREP, le autorità di vigilanza hanno continuato a considerare la situazione delle banche con cautela, in particolare per quanto riguarda la sostenibilità dell’impennata della redditività. Le fonti di reddito principali diverse dal reddito da interessi sono aumentate solo moderatamente. Allo stesso tempo, le perturbazioni del contesto macroeconomico potevano potenzialmente incidere sui volumi dei prestiti, sui costi operativi e sulle svalutazioni.

Le autorità di vigilanza sono rimaste prudenti anche riguardo al rischio di credito derivante dalle esposizioni verso settori vulnerabili come quello immobiliare, che ha mostrato segnali di deterioramento. La vigilanza bancaria della BCE ha adottato misure concrete per affrontare le preoccupazioni relative agli immobili commerciali (CRE) e agli immobili residenziali (RRE). L’attenzione si è concentrata sull’erogazione dei prestiti, nonché sull’IFRS 9, in aree quali le sovrapposizioni, le pratiche di quantificazione e la loro governance.

Allo stesso modo, e nonostante i progressi compiuti da istituzioni significative negli ultimi anni, la governance interna e la gestione del rischio sono rimaste un’area di attenzione per la vigilanza bancaria della BCE. I principali risultati riguardavano l’efficacia degli organi di gestione, delle funzioni di controllo interno e dei sistemi IT, nonché l’aggregazione e la rendicontazione dei dati sui rischi.

Guardando al futuro, oltre ai rischi a breve termine legati al panorama macrofinanziario, le banche si trovano ad affrontare minacce e opportunità a medio termine, tra cui la digitalizzazione della finanza. Le banche devono proseguire i loro sforzi per stabilizzare la redditività a un livello più elevato e migliorare la sostenibilità dei loro modelli di business. Il clima geopolitico prevalente e la crescente dipendenza delle banche da fornitori terzi critici per l’IT destano preoccupazione, dato il notevole aumento dei rischi operativi e IT/cyber. Ciò sottolinea la necessità che le banche affrontino le inadeguatezze strutturali nelle loro strutture di outsourcing, nonché di migliorare i propri sistemi di sicurezza IT e resilienza informatica. Inoltre, la vigilanza bancaria della Bce ha rafforzato le misure per garantire che le banche identifichino, valutino e gestiscano adeguatamente i rischi legati al clima e all’ambiente (C&E), rendendo pubblici in modo trasparente i rischi a cui sono esposte.

Il presente rapporto riassume i risultati del ciclo SREP 2023. Il capitolo 2 riguarda l’assegnazione dei punteggi SREP ai profili di rischio complessivi delle banche e ai loro elementi principali. Il capitolo 3 illustra la determinazione del requisito patrimoniale del Pilastro 2 (P2R) e delle linee guida (P2G) e il capitolo 4 discute le misure qualitative. Il capitolo 5 contiene un’analisi dettagliata di elementi selezionati identificati come priorità di vigilanza per il periodo 2023-2025.

I dettagli sullo SREP sono reperibili nella metodologia SREP .

2 Evoluzione dei punteggi

2.1 Messaggi chiave

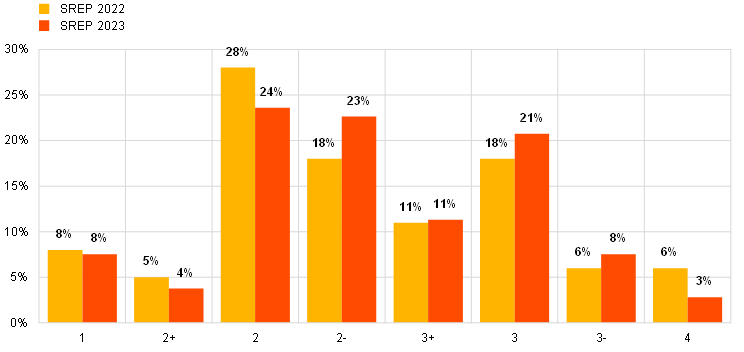

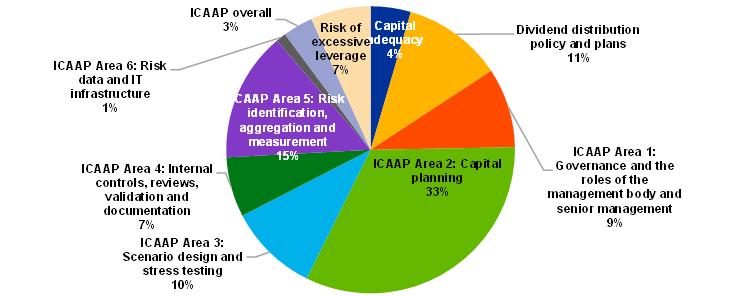

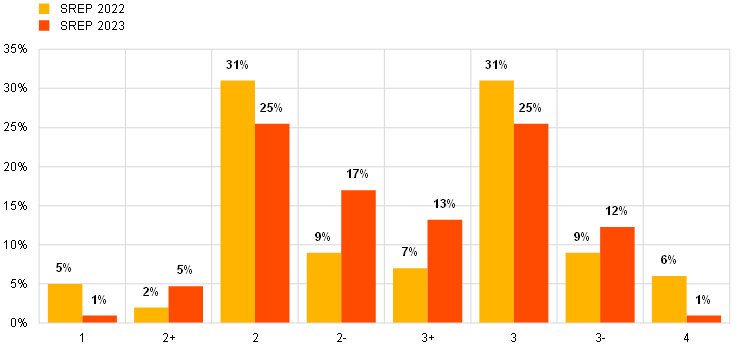

Il punteggio SREP complessivo medio per il 2023 è rimasto stabile a 2,6, ma la distribuzione tra le categorie è leggermente cambiata ( grafico 1 ). È aumentata la quota delle banche con punteggi 2-, 3 e 3-, mentre è diminuita quella delle banche con punteggi 2+, 2 e 4. Le autorità di vigilanza hanno continuato a esercitare cautela nelle loro valutazioni, alla luce degli effetti in corso della guerra russa in Ucraina, del perdurare di un’inflazione elevata che ha portato a una politica monetaria più restrittiva e della crisi di alcune banche negli Stati Uniti e in Svizzera.

Grafico 1

(percentuali)

Fonte: BCE (database SREP).

Note: valori SREP 2021 basati su 108 decisioni; Valori SREP 2022 basati su 101 decisioni; Valori SREP 2023 basati su 106 decisioni. Non vi sono banche con un punteggio SREP complessivo pari a 1 nel 2021, 2022 o 2023. Potrebbero verificarsi differenze di arrotondamento nei dati contenuti nel documento. Tutti i dati riportati nel documento si riferiscono a istituti significativi vigilati direttamente dalla BCE.

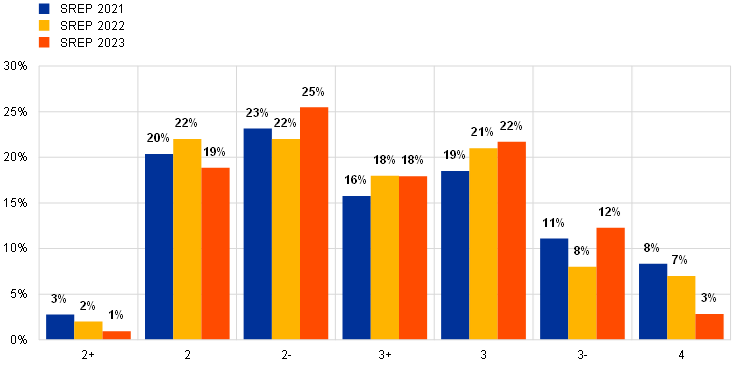

Nel 2023 il 71% degli istituti ha ricevuto lo stesso punteggio SREP complessivo del 2022, mentre il 14% ha visto i propri punteggi peggiorare e il 15% migliorare ( grafico 2 ).

Grafico 2

Modifiche ai punteggi SREP complessivi delle banche nel 2023 rispetto al 2022

(percentuali)

Fonte: BCE (database SREP).

Nota: questo grafico si basa su un sottocampione di banche valutate nei cicli SREP del 2022 e del 2023, il che significa che la copertura differisce leggermente da quella dei dati del grafico 1.

La tabella 1 mostra la migrazione del punteggio SREP complessivo con i qualificati rispetto allo scorso anno. Sebbene vi sia un’ampia stabilità nei punteggi SREP complessivi anno dopo anno, la composizione sottostante dei punteggi specifici per il rischio è cambiata. Ciò riflette la dettagliata valutazione prudenziale del miglioramento o del peggioramento delle banche in molti ambiti. Guardando indietro su un orizzonte temporale più lungo, i punteggi SREP complessivi mostrano un grado di variabilità più elevato rispetto a quello osservato per il 2022-23.

Tabella 1

Matrice di transizione per il punteggio SREP complessivo

(percentuali)

| 2023 | ||||||||

|---|---|---|---|---|---|---|---|---|

| 2+ | 2 | 2- | 3+ | 3 | 3- | 4 | ||

| 2+ | 50,0% | 50,0% | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | |

| 2 | 0,0% | 77,3% | 22,7% | 0,0% | 0,0% | 0,0% | 0,0% | |

| 2- | 0,0% | 9,1% | 81,8% | 9,1% | 0,0% | 0,0% | 0,0% | |

| 2022 | 3+ | 0,0% | 0,0% | 18,8% | 56,3% | 25,0% | 0,0% | 0,0% |

| 3 | 0,0% | 0,0% | 0,0% | 23,8% | 66,7% | 9,5% | 0,0% | |

| 3- | 0,0% | 0,0% | 0,0% | 0,0% | 12,5% | 87,5% | 0,0% | |

| 4 | 0,0% | 0,0% | 0,0% | 0,0% | 0,0% | 57,1% | 42,9% | |

Fonte: BCE (database SREP).

Nota: questa tabella si basa su un sottocampione di banche valutate nei cicli SREP del 2022 e del 2023, il che significa che la copertura differisce leggermente da quella dei dati nel grafico 1.

Leggi anche:

- Classifica banche italiane secondo i Clienti

- Migliori Banche per internet banking ed App

- Migliore Banca per Conto Deposito

- Migliore Banca per Conto Corrente

- Migliore Banca per carta di credito prepagata

- Migliore banca per prestito

- Migliore banca per mutuo

- Migliori banche europee

- Migliori banche del mondo

- Migliori banche online

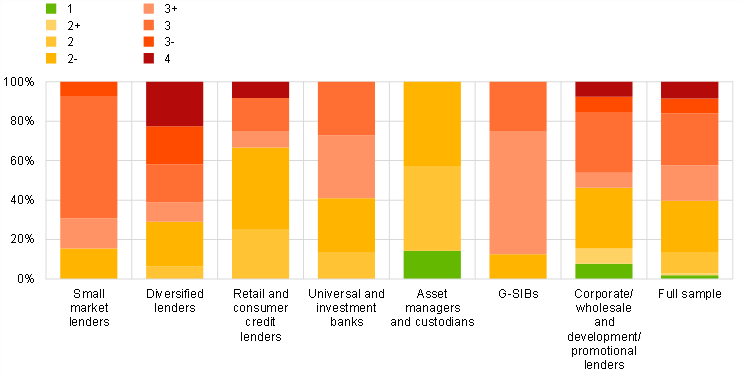

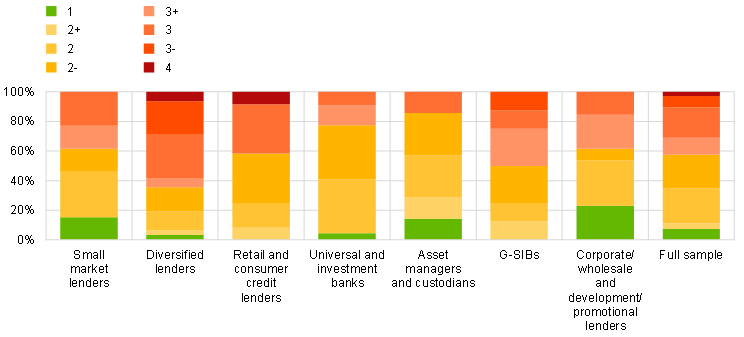

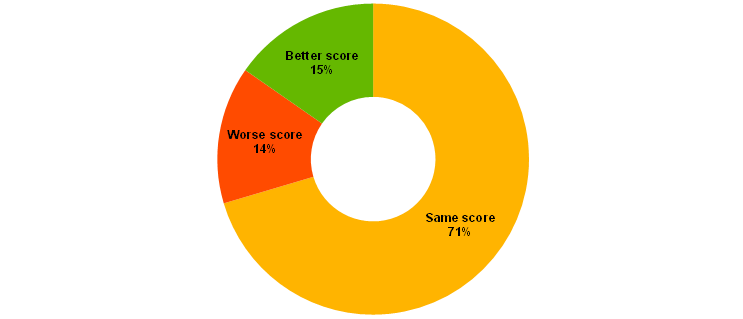

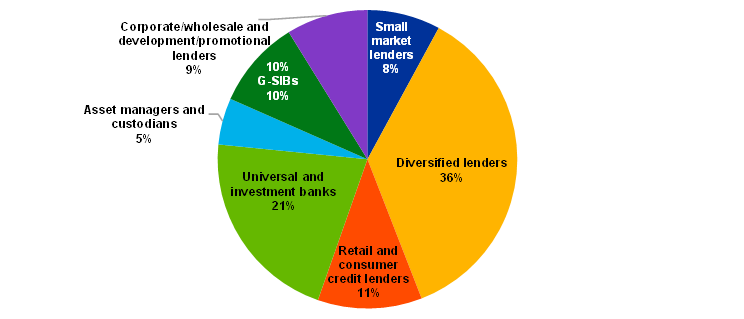

2.2 Ripartizione per modello di business

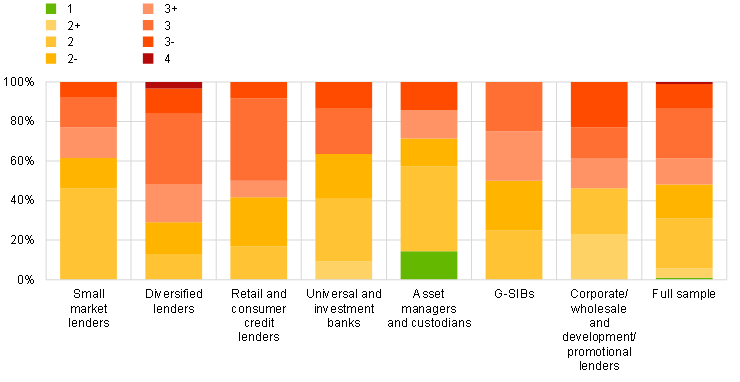

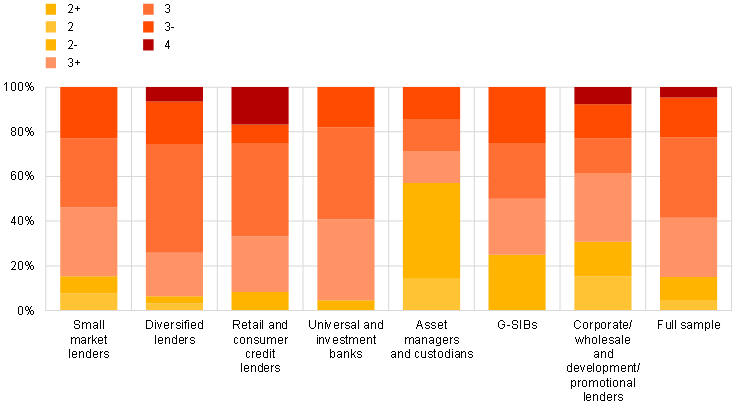

Il grafico 3 mostra la distribuzione dei punteggi SREP complessivi nel 2023 per diversi modelli di business. Analogamente, rispetto allo scorso anno, i punteggi SREP complessivi sono compresi tra 2 e 3-. Sono stati inoltre osservati numerosi sviluppi.

- La maggior parte dei gestori patrimoniali e dei depositari, nonché un numero minore di piccoli istituti di credito di mercato e di istituti di credito aziendali/all’ingrosso e di sviluppo/promozionali, hanno un punteggio fino a 2-, in linea con lo scorso anno. Ciò è sostenuto da due fattori. In primo luogo, hanno un coinvolgimento limitato nella concessione di prestiti tradizionali rispetto ad altri modelli di business. In secondo luogo, il loro modello di business è il più redditizio rispetto alle banche soggette alla vigilanza bancaria europea.

- Più della metà degli istituti di credito al dettaglio e al consumo, nonché più della metà degli istituti di credito diversificati, hanno continuato a mantenere un punteggio pari o inferiore a 3. Per gli erogatori di credito al dettaglio e al consumo, ciò è radicato nelle debolezze degli organi di gestione e nella cultura del rischio, insieme a carenze nelle loro funzioni di controllo interno.

- Tutti gli istituti che hanno ottenuto un punteggio pari a 4 appartengono alle stesse categorie di modelli di business: istituti di credito al dettaglio e al consumo e istituti di credito diversificati. Rispetto allo scorso anno, tuttavia, un minor numero di istituti di credito diversificati hanno un punteggio pari a 4. I loro punteggi sono in parte determinati dalla qualità degli attivi, che è ancora vulnerabile alle condizioni macroeconomiche, nonostante la continua riduzione dei crediti deteriorati.

- Maggiori dettagli sulla distribuzione dei requisiti patrimoniali complessivi e sulle indicazioni per modello di business sono disponibili nel capitolo 3. La distribuzione dei punteggi con qualificatore per rischio è disponibile nel capitolo 5, che comprende anche le aspettative di vigilanza e le principali vulnerabilità da affrontare.

Grafico 3

Ripartizione dei punteggi SREP complessivi per modello di business

(percentuali)

Fonte: BCE (database SREP).

Note: valori SREP 2023 basati su 106 decisioni. I finanziatori aziendali/all’ingrosso e i finanziatori di sviluppo/promozione sono stati raggruppati in questo grafico per preservare la riservatezza statistica.

3 Requisiti patrimoniali e linee guida

3.1 Messaggi chiave

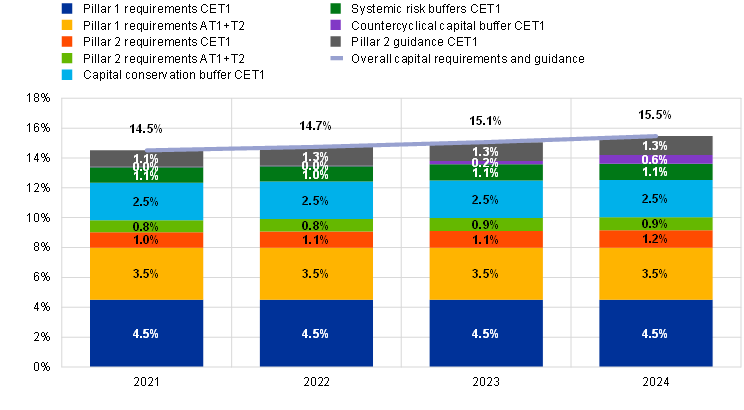

Sulla base dello SREP del 2023, i requisiti patrimoniali aggregati applicabili per il 2024 sono aumentati leggermente al 15,5% delle RWA, rispetto al 15,1% nel 2023 ( grafico 6 ). Ciò è in gran parte determinato dalla dinamica delle riserve macroprudenziali.

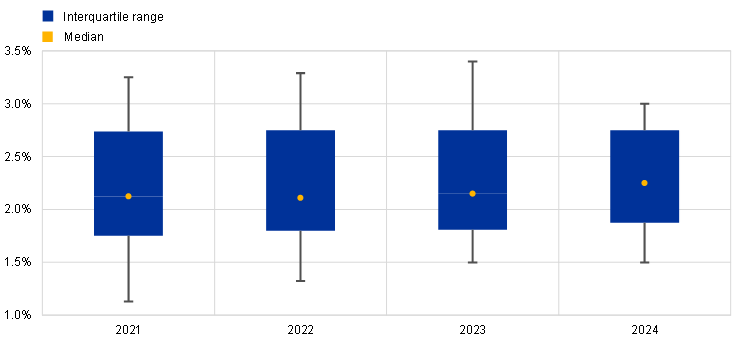

Il capitale complessivo P2R si mantiene mediamente sostanzialmente in linea con i requisiti fissati negli anni precedenti, attestandosi intorno al 2,1% degli RWA. Questa cifra include le maggiorazioni NPE e LF (sezione 3.2). Il P2R medianoin totale il capitale è leggermente aumentato e si attesta al 2,25% rispetto al 2,15% dello scorso anno, mentre l’intervallo interquartile si è ristretto.

Grafico 4

Distribuzione del capitale totale P2R

(percentuali di RWA)

Fonti: statistiche bancarie di vigilanza della BCE e database SREP.

Note: la selezione del campione segue la nota metodologica delle Supervisory Banking Statistics (SBS) per il 2021 (campione SBS del primo trimestre 2021 basato su 114 entità), 2022 (campione SBS del primo trimestre 2022 basato su 112 entità) e 2023 (campione SBS del primo trimestre 2023 basato su 111 entità) ). Per il 2024, il campione si basa su 107 entità con P2R applicabili nel gennaio 2024. Il grafico mostra i P2R in base all’anno di applicabilità (ossia, i dati del 2024 includono i P2R decisi nel ciclo SREP del 2023 e applicabili nel 2024).

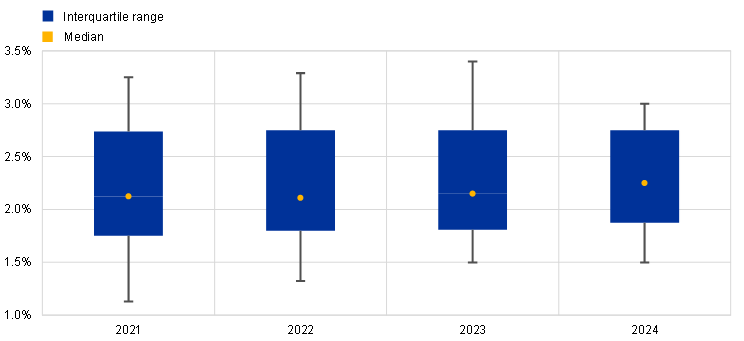

I P2R per il capitale primario di classe 1 (CET1) sono aumentati leggermente con una media dell’1,2% (rispetto all’1,1% nel 2022) e una mediana dell’1,27% rispetto all’1,21% dell’anno scorso. Il CET1L’intervallo interquartile P2R del 2024 è il più piccolo osservato negli ultimi anni, compreso tra 1,07% e 1,55% ( grafico 5 ).

Grafico 5

(percentuali di RWA)

Fonti: statistiche bancarie di vigilanza della BCE e database SREP.

Note: la selezione del campione segue la nota metodologica delle Supervisory Banking Statistics (SBS) per il 2021 (campione SBS del primo trimestre 2021 basato su 114 entità), 2022 (campione SBS del primo trimestre 2022 basato su 112 entità) e 2023 (campione SBS del primo trimestre 2023 basato su 111 entità) ). Per il 2024, il campione si basa su 107 entità con P2R applicabili nel gennaio 2024. Il grafico mostra i P2R in base all’anno di applicabilità (ossia il 2024 include i P2R decisi nel ciclo SREP del 2023 e applicabili nel 2024).

Il grafico 6 mostra l’evoluzione nel tempo dei requisiti patrimoniali complessivi e delle linee guida. Nel 2022 e nel 2023 diverse autorità nazionali competenti hanno annunciato che avrebbero introdotto o aumentato il CCyB e le riserve di rischio sistemico applicabili a partire dal 2023 e 2024. La modifica dei requisiti patrimoniali complessivi e delle linee guida è stata principalmente determinata da un aumento del CCyB aggregato da 0,22 % a partire dal primo trimestre del 2023 allo 0,58%, stimato per il primo trimestre del 2024.

Grafico 6

Evoluzione dei requisiti patrimoniali complessivi e P2G: lo stack di capitale totale

(percentuali di RWA)

Fonte: Statistiche bancarie di vigilanza della BCE e database SREP.

Note: la selezione del campione segue la nota metodologica delle Supervisory Banking Statistics (SBS) 2021 (campione SBS del primo trimestre 2021 basato su 114 entità), 2022 (campione SBS del primo trimestre 2022 basato su 112 entità) e 2023 (campione SBS del primo trimestre 2023 basato su 111 entità). . Per il 2024, il campione si basa su 107 entità con P2R applicabili nel gennaio 2024. Il grafico mostra i dati ponderati per gli RWA al secondo trimestre del 2023. Per “requisiti patrimoniali complessivi” si intendono i requisiti minimi del Pilastro 1 + i requisiti del Pilastro 2 + il requisito combinato di buffer [conservazione del capitale buffer + buffer sistemici (G-SII, O-SII, buffer per il rischio sistemico) + CCyB]. Il periodo di riferimento per il requisito combinato di riserva di capitale è il primo trimestre di ciascun anno. Per il primo trimestre del 2024 i buffer sono stimati sulla base dei tassi annunciati applicabili a tale data. Il P2G viene aggiunto ai requisiti patrimoniali complessivi. Ai sensi della V Direttiva sui requisiti patrimoniali (CRD V), il capitale P2R dovrebbe avere la stessa composizione del Pilastro 1, ossia almeno il 56,25% dovrebbe essere CET1 e almeno il 75% Tier 1. In deroga al primo comma della CRD V, l’autorità competente può richiedere all’ente di soddisfare i propri requisiti di fondi propri aggiuntivi con una quota più elevata di capitale di classe 1 o di capitale primario di classe 1, ove necessario e tenendo conto delle circostanze specifiche dell’ente.

Nel 2023 è stato eseguito lo stress test a livello dell’UE coordinato dall’Autorità bancaria europea, integrato dallo stress test sul capitale a livello del Meccanismo di vigilanza unico (MVU) . Nonostante il P2G complessivo sia stato in media stabile all’1,3%, i requisiti individuali sono cambiati in linea con i relativi esaurimenti degli stress test specifici della banca. Questo per fornire copertura per eventi imprevisti. I risultati finali dello stress test 2023 delle banche dell’area euro sono stati pubblicati il 28 luglio 2023.

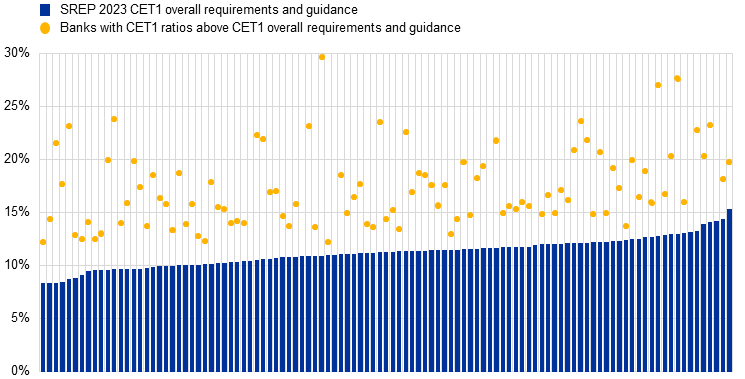

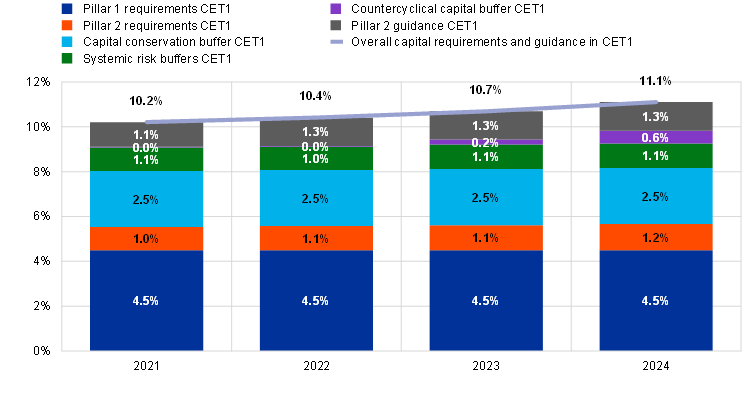

Il grafico 7 mostra i requisiti patrimoniali complessivi e P2G da soddisfare con il capitale CET1[1]. La media è aumentata leggermente all’11,1%, rispetto al 10,7% nel 2023. Ciò avvicina i requisiti patrimoniali e P2G al livello pre-pandemia dell’11,3% applicabile nel 2020.

Grafico 7

Evoluzione dei requisiti patrimoniali complessivi e P2G nel CET1

(percentuali di RWA)

Fonti: statistiche bancarie di vigilanza della BCE e database SREP.

Note: la selezione del campione segue la nota metodologica delle Supervisory Banking Statistics (SBS) 2021 (campione SBS del primo trimestre 2021 basato su 114 entità), 2022 (campione SBS del primo trimestre 2022 basato su 112 entità) e 2023 (campione SBS del primo trimestre 2023 basato su 111 entità). . Per il 2024, il campione si basa su 107 entità con P2R applicabili nel gennaio 2024. Il grafico mostra i dati ponderati per gli RWA al secondo trimestre del 2023. Per “requisiti patrimoniali complessivi” si intendono i requisiti minimi del Pilastro 1 + i requisiti del Pilastro 2 + il requisito combinato di buffer [conservazione del capitale buffer + buffer sistemici (G-SII, O-SII, buffer per il rischio sistemico) + CCyB]. La data di riferimento per il requisito combinato di riserva di capitale è il primo trimestre di ogni anno. Per il primo trimestre del 2024 i buffer sono stimati sulla base dei tassi annunciati applicabili a tale data. Il P2G viene aggiunto ai requisiti patrimoniali complessivi. Secondo la CRD V, il capitale P2R dovrebbe avere la stessa composizione del Pilastro 1, ovvero almeno il 56,25% dovrebbe essere CET1 e almeno il 75% Tier 1.

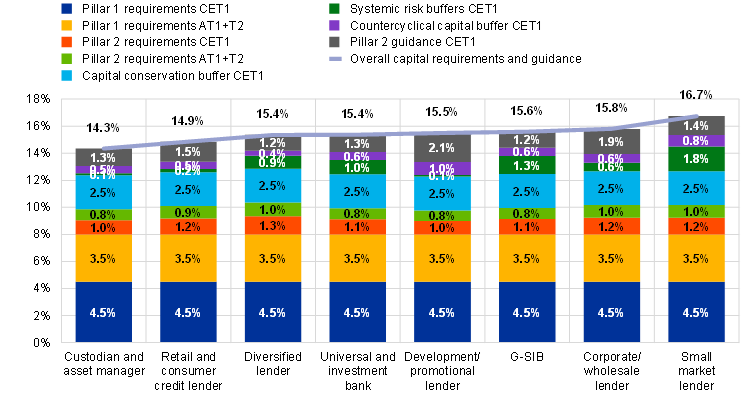

Il grafico 8 mostra la ripartizione dei requisiti patrimoniali medi e delle linee guida per ciascun modello di business applicabile nel 2024, con valori stimati per il requisito combinato di riserva di capitale per il primo trimestre del 2024. I requisiti patrimoniali complessivi e le linee guida sono fissati al livello più alto per i piccoli istituti di credito del mercato , finanziatori aziendali e all’ingrosso, G-SIB e finanziatori di sviluppo e promozione. In termini di P2R, i requisiti sono fissati a un livello relativamente elevato per i finanziatori diversificati, seguiti dai prestatori di mercato di piccole dimensioni e dai prestatori aziendali e all’ingrosso, e poi dai prestatori di credito al dettaglio e al consumo. Le differenze nei requisiti quantitativi riflettono diversi profili di rischio e la possibilità che, in alcuni casi, il rischio possa già essere affrontato in modo efficace mediante requisiti qualitativi.

Grafico 8

Requisiti patrimoniali complessivi e indicazioni per modello di business

(percentuali di RWA)

Fonti: statistiche bancarie di vigilanza della BCE e database SREP.

Note: il campione si basa su 107 entità con P2R applicabili nel gennaio 2024. Il grafico mostra i dati ponderati per i RWA al secondo trimestre del 2023. Per “requisiti patrimoniali complessivi” si intendono i requisiti minimi di pilastro 1 + requisiti di pilastro 2 + requisito combinato di buffer [buffer di conservazione del capitale + buffer sistemici (G-SII, O-SII, buffer per il rischio sistemico) + CCyB]. Il periodo di riferimento per il requisito combinato di riserva di capitale è il primo trimestre di ciascun anno. Per il primo trimestre del 2024 i buffer sono stimati sulla base dei tassi annunciati applicabili a tale data. Il P2G viene aggiunto ai requisiti patrimoniali complessivi. Secondo la CRD V, il capitale P2R dovrebbe avere la stessa composizione del Pilastro 1, ovvero almeno il 56,25% dovrebbe essere CET1 e almeno il 75% Tier 1.

Per quanto riguarda i requisiti di fondi propri basati sulla leva finanziaria, in sei casi è stato assegnato un P2R-LR (in media 10 punti base) e in altri sette casi è stata designata una maggiorazione P2G-LR (in media 37 punti base). In linea con la natura di sostegno del capitale basato sulla leva finanziaria, queste maggiorazioni hanno avuto solo un impatto limitato sulle banche interessate. Ciò è dovuto al fatto che per la maggior parte delle banche i requisiti totali di fondi propri basati sulla leva finanziaria in termini nominali sono inferiori ai requisiti di fondi propri basati sul rischio. Nel complesso, il rischio di una leva finanziaria eccessiva è considerato basso.

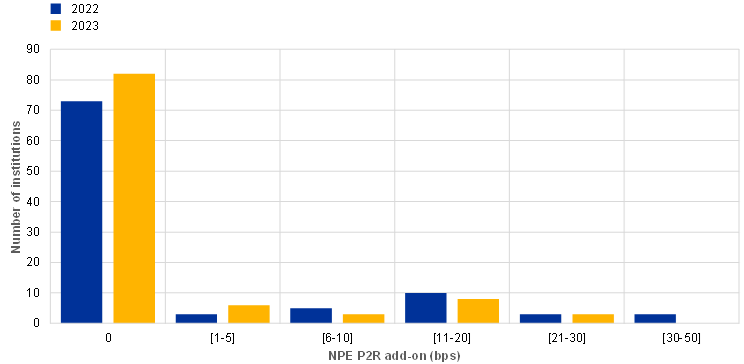

3.2 Componente aggiuntivo dei requisiti NPE di secondo pilastro

Il ciclo SREP del 2023 ha comportato maggiorazioni P2R degli NPE per 20 enti significativi. In questi casi, è stata identificata una carenza rispetto alle aspettative di copertura della BCE, poiché la copertura per i rischi derivanti dalle NPE obsolete è stata valutata inadeguata.

Grafico 9

Componenti aggiuntivi del deficit di NPE

(totale, punti base)

Fonte: calcoli interni della BCE.

Le istituzioni competenti sono state incoraggiate a colmare queste lacune di accantonamento accantonando il livello massimo di accantonamenti consentito dai principi contabili pertinenti. Se il trattamento contabile non corrisponde alle aspettative sugli accantonamenti prudenziali, gli enti hanno anche la possibilità di adeguare il proprio capitale CET1 di propria iniziativa.

Molti istituti sono intervenuti per ridurre ulteriormente il deficit nel corso del 2023, il che ha contribuito a ridurre il deficit aggregato degli accantonamenti per le NPE da 12,5 punti base a 5,9 punti base nel corso dell’anno. Ciò si confronta con un deficit aggregato finale di 7 punti base nel precedente ciclo SREP.

Gli enti possono richiedere l’aggiornamento dei componenti aggiuntivi P2R legati alle carenze di copertura delle NPE in tre finestre temporali trimestrali se riducono il deficit di copertura delle NPE nel corso dell’anno. Possono ridurre il deficit mediante ulteriori cessioni di NPE, aumenti degli accantonamenti o deduzioni volontarie dal loro capitale CET1. Le maggiorazioni imposte a tre istituti nel 2022 sono state ridotte nel 2023.

Per alcuni enti significativi con carenze persistenti e rilevanti derivanti da NPE più datate, la maggiorazione P2R è stata imposta integralmente sotto forma di CET1.

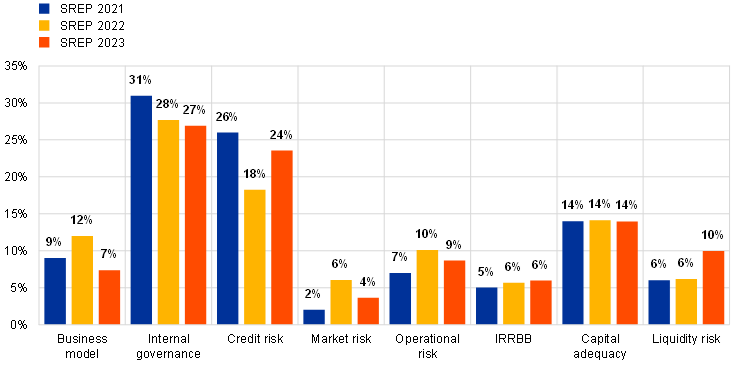

4 Misure qualitative

4.1 Messaggi chiave

Sono state emesse misure qualitative per 103 enti significativi nel ciclo SREP 2023, per affrontare i risultati di vigilanza.

La maggior parte delle nuove misure SREP affrontano le carenze nella governance interna (27%), nel rischio di credito (24%) e nell’adeguatezza patrimoniale (14%).

- Misure per mitigare le carenze nella governance interna e nella gestione del rischio sono state imposte al 74% degli enti significativi – la percentuale più alta tra tutti i tipi di misure ( grafico 10 ) in linea con le priorità di vigilanza dell’MVU per il 2023-2025. Nel complesso, analogamente all’anno scorso, le carenze individuate riguardano principalmente l’organo di gestione, il quadro di gestione del rischio, la funzione di audit interno, la funzione di conformità e l’aggregazione e la rendicontazione dei dati sui rischi. Questi ambiti sono stati segnalati anche come ambiti da sottoporre a controllo nelle priorità di vigilanza dell’MVU per il periodo 2024-26.

- Le misure relative al rischio di credito e di liquidità hanno aumentato la loro quota sul numero totale di misure emanate nel 2023. In termini assoluti, si è registrato anche un aumento del numero di misure che affrontano il rischio di liquidità e l’IRRBB nel 2023. Infine, le misure relative all’adeguatezza patrimoniale ed il Processo di Valutazione dell’Adeguatezza del Capitale Interno (ICAAP), nonché la redditività, in marginale flessione rispetto all’anno precedente.

Grafico 10

(percentuali)

Fonte: BCE (database SREP).

Note: valori SREP 2021 basati su 108 decisioni; Valori SREP 2022 basati su 101 decisioni; Valori SREP 2023 basati su 106 decisioni. Questo grafico non include le debolezze affrontate dalle azioni di vigilanza al di fuori dei cicli SREP.

4.2 Distribuzione delle misure qualitative

Il grafico 11 mostra la scomposizione per modello di business delle misure qualitative emesse nel ciclo SREP 2023. Come l’anno precedente, gli istituti di credito diversificati hanno registrato il maggior numero di misure SREP, sia in termini assoluti – trattandosi della categoria di modello di business più ampia – sia in termini relativi, con una media di circa nove per banca. I gestori patrimoniali e i custodi, gli istituti di credito per lo sviluppo e la promozione, e gli istituti di credito aziendali e all’ingrosso hanno avuto il numero più basso di misure qualitative in termini relativi, con una media di meno di sei per banca.

Grafico 11

Ripartizione delle misure qualitative per modello di business

(percentuali)

Fonte: BCE (database SREP).

Note: valori SREP 2023 basati su 106 decisioni. Questo grafico non include le debolezze affrontate dalle azioni di vigilanza al di fuori del ciclo SREP del 2023. I finanziatori aziendali/all’ingrosso e i finanziatori di sviluppo/promozione sono stati raggruppati in questo grafico per preservare la riservatezza statistica.

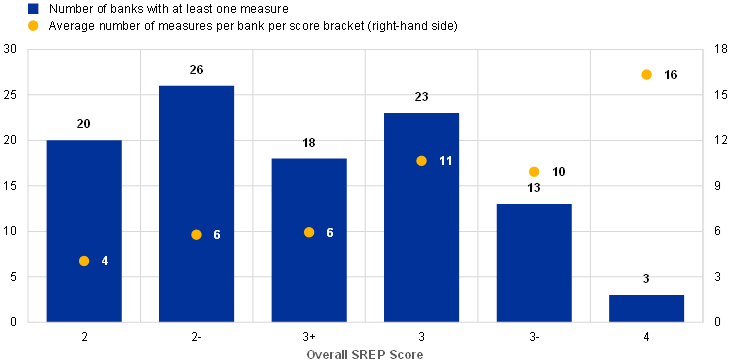

Per le banche con un punteggio SREP complessivo pari a 4, sono state emesse in media 16 misure qualitative, mentre per le banche con un punteggio pari a 3 la media è stata di dieci ( grafico 12 ). Tra le banche con un punteggio pari a 4, le misure del rischio operativo erano la tipologia più comune. Per ulteriori informazioni sulle misure qualitative si rimanda al Capitolo 5.

Grafico 12

Numero medio di misure qualitative per punteggio SREP complessivo

(totali)

Fonte: BCE (database SREP).

Note: valori SREP 2023 basati su 106 decisioni. Non vi sono banche con un punteggio SREP complessivo pari a 1. Questo grafico non include le debolezze affrontate dalle azioni di vigilanza al di fuori del ciclo SREP del 2023.

5 Analisi dettagliata

5.1 Elemento 1: modello di business

5.1.1 Messaggi chiave

I profitti delle banche sono aumentati all’inizio del 2022, con ulteriori aumenti nel 2023, dopo un decennio di redditività limitata a causa del contesto di tassi di interesse estremamente bassi. Ciononostante, le autorità di vigilanza continuano a esercitare cautela nel valutare la sostenibilità dei modelli di business. Il recente miglioramento ha portato a un aumento del 25% dei punteggi nel ciclo SREP 2023, superando il 15% dei punteggi che sono peggiorati ( grafico 13 ).

Nel 2022 il rendimento aggregato del capitale proprio (ROE) delle banche vigilate direttamente dalla Bce è aumentato di un punto percentuale rispetto al 2021, attestandosi al 7,7%. A differenza del 2021, quando la riduzione degli accantonamenti per perdite su prestiti era il fattore principale alla base del miglioramento della redditività, l’aumento nel 2022 è stato in gran parte guidato da maggiori ricavi core. L’aumento dei margini di interesse ha contribuito ad aumentare la redditività – soprattutto nei paesi con grandi volumi di prestiti a tasso variabile – poiché le banche hanno lentamente aggiustato i loro tassi sui depositi. Anche le commissioni nette (NFCI) sono aumentate, ma molto meno che nel 2021. Le spese hanno continuato ad aumentare, ma a un ritmo più lento dell’inflazione. I risultati economici della prima metà del 2023 mostrano una continuazione di questa tendenza. La redditività è migliorata ulteriormente grazie al maggiore margine di interesse netto (NII), nonostante la riduzione degli NFCI e i costi più elevati.

Le misure di vigilanza nel ciclo SREP 2023 hanno colmato le principali carenze: la necessità di miglioramenti nelle strategie delle banche (modifica o aggiornamenti del piano, governance e attuazione); monitoraggio e previsione della redditività; e la necessità di imporre ulteriori obblighi di rendicontazione.

Grafico 13

Elemento 1: punteggi SREP del modello di business

(percentuali)

Fonte: BCE (database SREP).

Nota: valori SREP 2021 basati su 108 decisioni; Valori SREP 2022 basati su 101 decisioni; Valori SREP 2023 basati su 106 decisioni. Le qualificazioni sono state introdotte nello SREP 2022.

5.1.2 Ripartizione per modello di business

Il grafico 14 mostra la distribuzione dei punteggi SREP dei modelli di business tra enti significativi con diversi tipi di modelli di business.

Grafico 14

Ripartizione dei punteggi SREP del modello di business per modello di business

(percentuali)

Fonte: BCE (database SREP).

Note: valori SREP 2023 basati su 106 decisioni. I finanziatori aziendali/all’ingrosso e i finanziatori di sviluppo/promozione sono stati raggruppati in questo grafico per preservare la riservatezza statistica.

La sostenibilità dei modelli di business delle banche continua ad affrontare gli stessi ostacoli: rischi di esecuzione strategica; pressioni inflazionistiche abbinate a incertezze macroeconomiche e ipotesi lungimiranti per i tassi di trasmissione; opportunità e minacce derivanti dalla digitalizzazione e dal cambiamento climatico (sezione 5.5.3). Gli sviluppi chiave specifici dei singoli gruppi di pari nel ciclo SREP 2023 sono stati i seguenti.

- Per le G-SIB, i punteggi SREP per il rischio del modello di business nel 2023 sono rimasti in media stabili rispetto al 2022, sebbene si siano registrati alcuni cambiamenti positivi e negativi per le singole banche. Sono stati notati miglioramenti nelle aree della redditività complessiva, della generazione di reddito e della riduzione delle basi di costo, che sono stati supportati da sforzi di trasformazione strategica.

- Le banche universali hanno beneficiato del contesto NII favorevole, mentre le NFCI hanno perso slancio. Sono stati rilevati alcuni peggioramenti, spinti dalle preoccupazioni sull’evoluzione della redditività a causa di potenziali aumenti dei costi di finanziamento e del costo del rischio in portafogli specifici.

- Gli istituti di credito diversificati hanno registrato un notevole miglioramento, con 13 banche che hanno ottenuto punteggi più alti e 15 banche che hanno ottenuto lo stesso punteggio del 2022. I cambiamenti di punteggio sono stati sostenuti da un significativo aumento della redditività sulla scia sia di NII più elevati che di misure di riduzione dei costi implementate attraverso la ristrutturazione e sforzi di trasformazione aziendale.

- Le banche di investimento hanno registrato un deterioramento della redditività e della capacità di generazione di ricavi, guidato dalle tendenze al ribasso nei mercati azionari e dei capitali. Sebbene alcune banche abbiano ottenuto un miglioramento, le loro basi di costo sono rimaste generalmente eccessivamente elevate, influenzate da accordi di condivisione dei ricavi e dei costi con le società madri. Altre aree che necessitano di miglioramento sono la governance e la direzione strategica, la pianificazione finanziaria e le previsioni.

- I finanziatori corporate/wholesale hanno vissuto un altro anno difficile in termini di capacità di generazione di reddito ed efficienza dei costi. La maggior parte delle banche non è stata in grado di beneficiare pienamente dell’aumento dei tassi di interesse, a causa delle carenze nella gestione delle attività e delle passività e delle attività competitive e a basso margine.

- I finanziatori di promozione/sviluppo rimangono il gruppo di pari con il punteggio più alto in termini di modello di business. Ciò si basa in gran parte sul loro basso profilo di rischio e sul semplice modello di business. Tuttavia, si sono verificati alcuni declassamenti nei punteggi del modello di business, causati da eventi idiosincratici con un potenziale impatto sulla sostenibilità futura.

- Gli erogatori di credito al dettaglio e al consumo sono rimasti uno dei gruppi di pari più deboli in termini di generazione di reddito e redditività complessiva, colpiti da alcune importanti operazioni una tantum e dall’aumento della base di costo nel ciclo SREP 2023. I loro elevati rischi di concentrazione geografica e di prodotto li rendono vulnerabili al contesto macroeconomico locale, mentre proiezioni finanziarie e previsioni di redditività adeguate sono fondamentali se si vuole migliorare in futuro.

- I piccoli finanziatori del mercato sono stati uno dei gruppi con i migliori risultati tra gli istituti vigilati direttamente dalla BCE in termini di punteggi relativi ai modelli di business. La redditività di questo gruppo di pari ha continuato ad aumentare, sostenuta dal NII e dagli ampi volumi di prestiti a tasso di interesse variabile. Tuttavia, persistono ostacoli, tra cui l’intensificarsi della concorrenza locale e carenze nella strategia, nella determinazione dei prezzi dei prestiti e nelle previsioni di redditività.

- Anche i gestori patrimoniali e i depositari hanno continuato a rappresentare uno dei modelli di business più redditizi tra le banche sotto la supervisione diretta della BCE. Tuttavia, nel complesso, le banche sono state penalizzate dalle tendenze al ribasso dei mercati, che hanno avuto un impatto sulle valutazioni degli asset e sull’attività dei clienti, diminuendo così le commissioni attive.

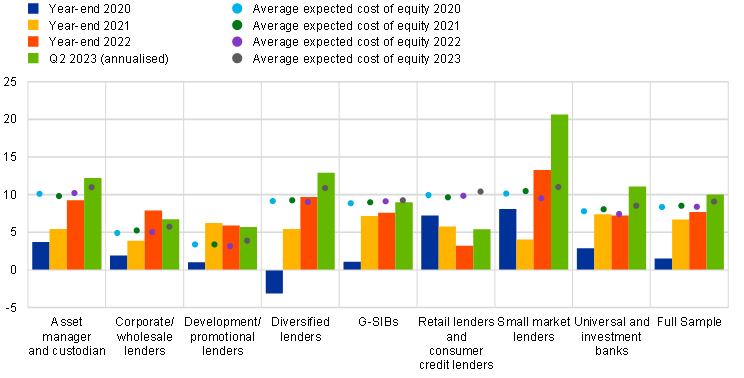

5.1.3 Focus sulla redditività del modello di business e sui fattori strutturali nel 2023

Il ROE ha continuato a crescere nel 2022 per la maggior parte dei modelli di business, una tendenza che finora si è intensificata nel 2023 ( grafico 15 ). Su base annua il NII è aumentato del 14%, trainato sia dagli effetti sui margini che sui volumi. Nel quarto trimestre del 2022 i margini sono aumentati, mentre i contributi positivi provenienti dai volumi sono rallentati. L’espansione dei margini ha naturalmente avuto la tendenza a essere maggiore nei paesi con una quota maggiore di prestiti a tassi di interesse variabili, dove hanno giocato un ruolo anche fattori complementari quali le pratiche di copertura delle banche. Anche l’NFCI ha registrato un aumento nel 2022, sebbene a un ritmo molto più lento rispetto al 2021 (3% nel 2022 rispetto al 14% dell’anno precedente). Confrontando la prima metà del 2023 con lo stesso periodo del 2022, l’aumento di NII si è ulteriormente intensificato, mentre NFCI ha mostrato un calo. In termini di risultato netto dell’attività di negoziazione, nonostante il primo semestre 2022 abbia visto un incremento dei ricavi grazie alla volatilità dei mercati, esso è diminuito nella seconda metà dell’anno, riportandosi sulla media del triennio.

Le spese hanno continuato ad aumentare, anche se a un tasso inferiore all’inflazione, e le spese per il personale potrebbero esercitare pressioni in futuro. Le svalutazioni delle attività finanziarie sono state più elevate nel 2022, influenzate da eventi una tantum legati alle esposizioni in Russia e dal contesto economico generale. I dati del secondo trimestre del 2023 suggeriscono che la redditività aggregata è ancora in crescita, con un ROE del 10% rispetto al 7,7% del 2022, e il NII come motore continuo dei livelli record.

Grafico 15

Rendimento del capitale proprio e costo del capitale proprio per modello di business

(percentuali)

Fonti: statistiche bancarie di vigilanza della BCE ed elaborazioni interne.

Note: media ponderata. La selezione del campione segue la nota metodologica sulle Statistiche bancarie di vigilanza (SBS) . Costo del capitale proprio riportato dagli enti significativi. A causa dei vincoli di disponibilità dei dati, il campione relativo al costo del capitale proprio comprende un numero inferiore di entità rispetto al campione relativo al rendimento del capitale proprio. Costo medio atteso del capitale proprio nel 2023 basato su 93 entità. Le stime della BCE (basate su metodologie consolidate ) indicano un costo del capitale proprio che è di tre o quattro punti percentuali superiore al costo del capitale proprio dichiarato dalle banche.

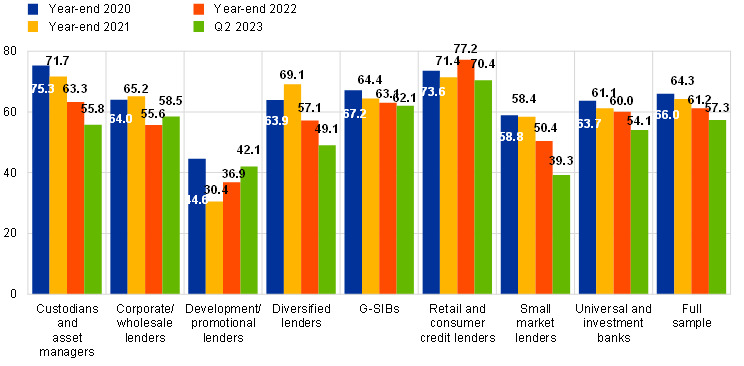

Come mostrato nel grafico 16 , il rapporto costi/ricavi è leggermente diminuito poiché i ricavi hanno continuato a crescere più rapidamente delle spese operative sulla scia degli sviluppi positivi del NII. Sebbene le spese operative siano aumentate del 4% su base annua nel 2022, ciò rappresentava meno della metà dell’impronta inflazionistica nell’area dell’euro, dimostrando finora la resilienza delle banche alle pressioni inflazionistiche. Nel 2022 le spese per il personale e gli ammortamenti sono aumentati meno delle altre spese amministrative. Le banche hanno continuato a intensificare gli sforzi per ridurre i costi, mentre il rapporto cost/income è rimasto strutturalmente elevato (61,2% in aggregato per il 2022 e 57,3% per il secondo trimestre del 2023). Ciò è dovuto in parte alla ristrutturazione, alla trasformazione aziendale e alle transazioni una tantum. Nel secondo trimestre del 2023 solo i depositari e i gestori patrimoniali, gli istituti di credito diversificati e gli istituti di credito di piccole dimensioni hanno continuato a mostrare notevoli miglioramenti del rapporto costi/ricavi, guidati sia dal lato dei ricavi che da quello dei costi. I finanziatori di sviluppo/promozione hanno visto un aumento del loro rapporto costi/ricavi. Ciò è stato alimentato dall’aumento delle spese amministrative e per il personale e, in un caso, da ulteriori investimenti dovuti al lancio di un programma di efficienza dei costi. Le inefficienze strutturali in termini di costi hanno avuto un impatto negativo sugli erogatori di credito al dettaglio e al consumo, con i loro rapporti costi/ricavi significativamente superiori alla media delle banche direttamente vigilate dalla BCE. Sebbene l’efficienza in termini di costi sia migliorata dal 2016 sia per le banche con i risultati migliori che per quelle peggiori, il rapporto costi/ricavi delle banche più deboli è ancora superiore di 22 punti percentuali rispetto a quello delle banche più forti (cfr. riquadro 4 “3.2. Profitti sostenuti da tassi di interesse più elevati , poiché il settore bancario si trova di fronte a prospettive disomogenee”, nella Financial Stability Review ). Oltre a facilitare la trasformazione digitale e soluzioni dedicate per le banche più deboli, affrontare le inefficienze strutturali rimane una priorità per la vigilanza bancaria della BCE.

Grafico 16

Rapporto costi/ricavi per modello di business

(percentuali)

Fonte: statistiche bancarie di vigilanza della BCE e calcoli interni.

Note: media ponderata. La selezione del campione segue la nota metodologica sulle Statistiche bancarie di vigilanza (SBS) .

5.1.4 Focus sulla digitalizzazione

Questo campo di competenza in evoluzione è fondamentale per la sostenibilità del modello di business. Al fine di sviluppare conoscenze rilevanti, la Vigilanza bancaria della BCE ha condotto la prima raccolta di dati sulla trasformazione digitale e fintech per tutte le banche vigilate dalla BCE. Si basa sulle autovalutazioni delle banche combinate con l’analisi del mercato.

Sulla base di questo progetto, la vigilanza bancaria della BCE ha individuato diversi punti focali. Questi hanno dato forma a un quadro che le autorità di vigilanza possono applicare quando esaminano le strategie digitali, pur rimanendo neutrali dal punto di vista del modello di business e della tecnologia.

Inoltre, le autorità di vigilanza hanno avviato un ciclo di valutazioni dettagliate volte a migliorare la loro conoscenza della trasformazione digitale delle banche e a sviluppare ulteriormente le aspettative iniziali di vigilanza. L’esito di questo lavoro aiuterà le autorità di vigilanza a valutare diversi aspetti: le capacità di indirizzo, esecuzione e monitoraggio integrate nelle strategie digitali delle banche; utilizzo delle tecnologie digitali da parte delle banche; e il quadro di gestione del rischio per supportare la trasformazione digitale. Infine, a tempo debito la Vigilanza bancaria della BCE prevede di pubblicare una guida alle aspettative di vigilanza relative alla trasformazione digitale delle banche.

5.1.5 Analisi delle banche con modelli di business deboli

Durante il ciclo SREP 2023 le autorità di vigilanza si sono concentrate sulla comprensione delle cause profonde delle debolezze del modello di business e sull’elaborazione di misure di vigilanza su misura. In questo modo si sono ispirati anche ai successi delle banche concorrenti. È stato osservato che la maggior parte delle debolezze strutturali ricorrenti si riscontrano nei settori caratterizzati da una scarsa pianificazione strategica e da un’insufficiente diversificazione, che sono esacerbati dalle carenze della governance interna. L’analisi del modello di business per le banche deboli ha evidenziato la necessità di un più stretto allineamento tra la valutazione SREP, la pianificazione di vigilanza e la strategia per le misure di vigilanza. Il seguito sarà un approccio su più fronti nel prossimo ciclo SREP.

5.1.6 Aspettative di vigilanza

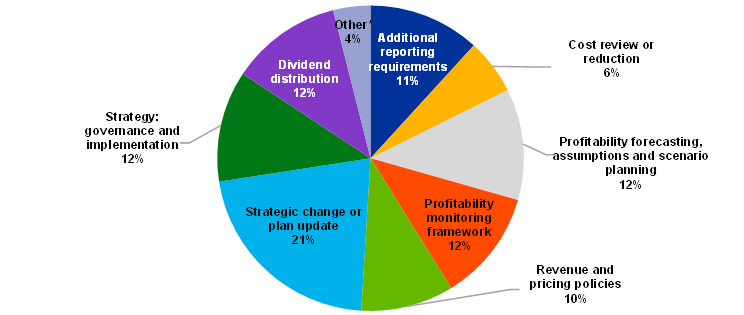

In questo ciclo SREP le autorità di vigilanza hanno continuato a concentrarsi sull’affrontare le annose questioni che incidono sulla solidità dei modelli di business: questioni strategiche, inefficienze strutturali e mancanza di sostenibilità dei ricavi. Il gruppo più numeroso di misure qualitative ( grafico 17 ) riguarda la necessità di: modifiche o aggiornamenti alle strategie delle banche (21%); miglioramenti nella governance strategica e nella sua attuazione (12%) e quelli relativi al quadro di redditività e monitoraggio.

Grafico 17

Ripartizione dettagliata delle misure relative al modello di business

(percentuali)

Fonte: BCE (database SREP).

Note: valori SREP 2023 basati su 106 decisioni. Questo grafico non include le debolezze affrontate dalle azioni di vigilanza al di fuori del ciclo SREP del 2023.

5.2 Elemento 2: Governance interna e gestione del rischio

5.2.1 Messaggi chiave

Nonostante i progressi compiuti dalle istituzioni più significative negli ultimi anni, la governance interna e la gestione del rischio rimangono motivo di preoccupazione per la vigilanza bancaria della BCE. I principali risultati dello SREP 2023 sulla governance interna e sulla gestione del rischio possono essere raggruppati come segue:

- preoccupazioni circa l’efficacia degli organi di gestione, anche a causa della loro composizione (compresa la diversità e la composizione dei comitati del consiglio), la pianificazione della successione, l’idoneità collettiva e l’efficacia del ruolo di supervisione, come manifestato dall’assenza di una forte cultura della sfida e/o o un processo decisionale debole.

- gli organi di gestione prestano un’attenzione insufficiente alle funzioni di controllo interno (funzioni di gestione del rischio, di conformità e di audit interno), ostacolandone così la funzionalità operativa, come indicato dalle risorse inadeguate assegnate a tali funzioni (in termini sia qualitativi che quantitativi).

- il persistente panorama informatico frammentato e non armonizzato, con una scarsa capacità di aggregazione dei dati a livello di gruppo, e la lentezza dei progressi nei programmi di miglioramento elaborati negli ultimi anni, che continuano a ostacolare la capacità delle banche di produrre rapidamente report non standard accurati.

Come mostrato nel grafico 18 , questi problemi si riflettono nei punteggi di governance interna e gestione del rischio. Nessuna banca aveva un punteggio pari a 1 o 2+ nel 2023, mentre l’80% delle banche aveva un punteggio compreso tra 3+ e 3- e il numero di banche con un punteggio pari a 4 è rimasto stabile.

Grafico 18

Elemento 2: punteggi SREP della governance interna

(percentuali)

Fonte: BCE (database SREP).

Note: valori SREP 2021 basati su 108 decisioni; Valori SREP 2022 basati su 101 decisioni; Valori SREP 2023 basati su 106 decisioni. Non esistono banche con un punteggio di governance interna pari a 1.

5.2.2 Ripartizione per modello di business

Come mostrato nel grafico 19 , la distribuzione dei punteggi in materia di governance interna e gestione del rischio varia tra gli enti significativi con diversi modelli di business.

C’è un’elevata concentrazione nei punteggi pari a 3 in tutti i modelli di business, ad eccezione dei depositari e dei gestori patrimoniali. Questi punteggi sono principalmente dovuti a carenze significative relative all’aggregazione e alla rendicontazione dei dati sul rischio, all’organo di gestione, alla conformità e alla funzione di gestione del rischio. In molti casi questi ambiti non hanno registrato alcun miglioramento o hanno registrato un ulteriore peggioramento rispetto allo SREP dello scorso anno.

Cinque istituti hanno ottenuto un punteggio di 4 – tre avevano già ottenuto un punteggio di 4 nello SREP dell’anno scorso. I cinque appartengono ai modelli di business di istituti di credito diversificati, istituti di credito al dettaglio e al consumo e istituti di credito aziendali/all’ingrosso. Gravi debolezze negli organi di gestione e nella cultura del rischio sono stati i fattori principali dei punteggi assegnati, insieme a ulteriori carenze nelle funzioni di controllo interno.

Grafico 19

Ripartizione dei punteggi SREP della governance interna per modello di business

(percentuali)

Fonte: BCE (database SREP).

Note: valori SREP 2023 basati su 106 decisioni. I finanziatori aziendali/all’ingrosso e i finanziatori di sviluppo/promozione sono stati raggruppati in questo grafico per preservare la riservatezza statistica.

5.2.3 Focus sull’aggregazione e sulla rendicontazione dei dati di rischio

Nel ciclo SREP 2023, la vigilanza bancaria della BCE ha evidenziato le seguenti preoccupazioni circa l’aggregazione e la segnalazione dei dati sui rischi degli enti significativi (RDAR).

- Il controllo da parte degli organi di gestione potrebbe essere limitato, principalmente a causa della mancanza di competenze informatiche tra i membri dei consigli di amministrazione delle banche e del ridotto incentivo laddove potrebbero essere necessari investimenti ingenti.

- Un’infrastruttura IT frammentata e non armonizzata, combinata con un’automazione limitata, incide negativamente sulle capacità RDAR delle banche e limita la loro capacità di produrre report accurati in tempo.

- Gli assetti di governance potrebbero non essere esaustivi o efficaci (ad esempio, ambito di applicazione limitato in termini di entità giuridiche rilevanti, categorie di rischio, linee di business e processi di reporting finanziario e di vigilanza) e la convalida da parte delle funzioni di controllo interno della banca potrebbe essere inefficace.

- Alcune banche non dispongono di un’architettura dei dati e di politiche/procedure adeguate e documentate a livello di gruppo.

- Nonostante il maggiore controllo di vigilanza negli ultimi anni, i progressi compiuti finora da istituti significativi in termini di capacità di raccolta dei dati sui rischi sono stati generalmente insufficienti. Il ciclo SREP del 2023 lo ha confermato, con RDAR che rimane la sottocategoria di governance interna con il punteggio peggiore. Il risultato è stato determinato principalmente dall’intensificazione dell’attività di vigilanza in loco in questo settore, unita alla lentezza dei progressi nei programmi di risanamento delle banche. A questo proposito, l’MVU sta ponendo sempre più enfasi su un’escalation strutturata degli interventi di vigilanza, comprese le sanzioni, laddove le banche non rispettino i requisiti stabiliti o i loro progressi siano in ritardo rispetto alle scadenze prestabilite. Inoltre, la vigilanza bancaria della BCE sta pubblicando una guida sull’efficace aggregazione e segnalazione dei dati sui rischi ] , al fine di specificare e consolidare le aspettative di vigilanza in questo campo.

5.2.4 Focus sull’efficacia degli organi di gestione

Le raccolte dati relative alla governance sono state effettuate nel 2022 e nel 2023. Le raccolte dati coinvolgono tutti gli istituti significativi soggetti alla vigilanza bancaria europea e servono come input per la valutazione SREP, consentendo confronti tra pari. Per quanto riguarda l’efficacia dell’organo di gestione, la BCE ha osservato alcuni progressi minori riguardo all’indipendenza formale e all’esperienza dei membri del consiglio. Tuttavia, la BCE ritiene ancora che questi progressi siano insufficienti. Inoltre, la BCE ha notato un leggero miglioramento nella pianificazione della successione bancaria. Tuttavia, molte banche non dispongono di una politica e di un processo di pianificazione della successione formalizzati. Nonostante alcuni miglioramenti nella diversità a seguito delle azioni di vigilanza, l’effettiva rappresentanza del genere sottorappresentato nei consigli di amministrazione delle banche è ancora bassa.

Nel 2022-23 la BCE ha condotto il primo lotto di analisi mirate qualitative, basate su campioni, sull’efficacia e la diversità dei consigli di amministrazione, a cui seguirà un secondo lotto nel 2023-24. L’analisi ha rivelato che continuano a sussistere alcune carenze strutturali a lungo termine nel ruolo di supervisione degli organi di gestione, per lo più legate a un’insufficiente capacità di affrontare sfide e a preoccupazioni circa l’idoneità collettiva e la diversità. L’analisi ha fornito ulteriori prove dell’insufficiente controllo dei comitati del consiglio (ad esempio comitati per l’audit, la remunerazione e le nomine). Le principali cause profonde identificate riguardano le dinamiche complessive del consiglio (come fenomeni di dominanza, composizione, controlli ed equilibri insufficienti) nonché gli assetti di governance (funzionamento dei comitati, allocazione poco chiara dei compiti, carenze nell’idoneità dei membri, diversità e politiche di pianificazione della successione e processi). Gli insegnamenti tratti da questa analisi mirata saranno utilizzati per adottare un approccio più mirato, per migliorare gli strumenti di vigilanza e, infine, per aggiornare la “Dichiarazione di vigilanza dell’MVU del 2016 sulla governance e la propensione al rischio”.

5.2.5 Altre principali preoccupazioni e azioni di vigilanza

Le autorità di vigilanza hanno condotto un’analisi comparativa delle funzioni di audit interno delle banche, sulla base di un campione di circa 20 istituti. I risultati di questo benchmarking sono stati utilizzati come input nelle rispettive valutazioni SREP per quest’anno. Nel complesso, sebbene la maggior parte delle banche disponga di linee di reporting adeguate per garantire che la funzione di audit interno (IAF) sia indipendente dal resto delle linee e unità di business, c’è ancora spazio per miglioramenti. Inoltre, sebbene gli IAF abbiano sviluppato metodologie basate sul rischio per il quadro di controllo, esistono lacune nella copertura del rischio.

I supervisori hanno espresso preoccupazioni da moderate a sostanziali riguardo alle risorse IAF, in particolare per la mancanza di sufficienti competenze del personale, turnover annuale del personale e processi di rotazione inadeguati. In termini di statura ed efficacia, le autorità di vigilanza generalmente vedono positivamente l’IAF, ma notano diverse aree che richiedono un’attenzione costante da parte della vigilanza.

Per il 2024 è previsto un bilancio sulla cultura del rischio e sulla remunerazione, che darà seguito anche ai risultati del bilancio del 2021 sulla cultura del rischio e sugli incentivi al rischio. Lo scopo del bilancio è triplice. In primo luogo, si tratta di stabilire parametri di riferimento su come la prospettiva di rischio si riflette nei sistemi retributivi delle banche. In secondo luogo, valuterà in che modo i sistemi di remunerazione promuovono una sana gestione del rischio e l’allineamento con gli interessi a lungo termine. In terzo luogo, identificherà a grandi linee le interazioni tra cultura del rischio e remunerazione.

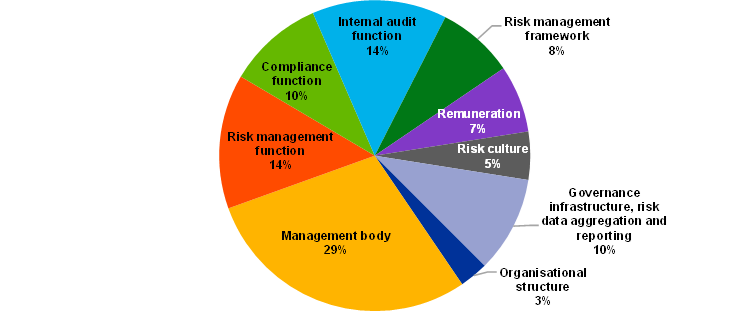

5.2.6 Aspettative di vigilanza

Nel ciclo SREP 2023, il gruppo più numeroso di misure qualitative relative alla governance interna e alla gestione del rischio si concentra sulla necessità di migliorare l’organo di gestione (29%), seguito dalle misure relative alla funzione di gestione del rischio (14%), all’audit interno ( 14%), la funzione compliance (10%) e RDAR (10%).

Grafico 20

Ripartizione delle misure qualitative relative alla governance interna e alla gestione dei rischi

(percentuali)

Fonte: BCE (database SREP).

Note: valori SREP 2023 basati su 106 decisioni. Questo grafico non include le debolezze affrontate dalle azioni di vigilanza al di fuori del ciclo SREP del 2023. Una misura qualitativa può essere assegnata a diverse sottocategorie.

La percentuale di misure qualitative relative agli organi di gestione è rimasta elevata nel 2023, in linea con le priorità di vigilanza dell’MVU per il periodo 2023-25. Quasi un terzo degli istituti significativi ha ricevuto almeno un provvedimento in questo ambito.

Al contrario, il numero di misure riguardanti l’RDAR è rimasto limitato nel 2023, nonostante questa sia la sottocategoria della governance interna con la peggiore valutazione. Ciò può essere attribuito al maggior numero di misure in questo ambito emanate attraverso l’attività di vigilanza in loco a partire dal 2021. Tali misure sono state comunicate alle istituzioni utilizzando altri strumenti (ossia lettere di follow-up o decisioni di vigilanza dedicate della BCE).

5.3 Elemento 3 – Blocco 1: Rischio di credito

5.3.1 Messaggi chiave

Sebbene la qualità degli asset sia ulteriormente migliorata, i punteggi medi di rischio di credito rimangono invariati. Le autorità di vigilanza restano caute date le prospettive macroeconomiche incerte e le esposizioni verso i settori vulnerabili: i crediti deteriorati e le esposizioni oggetto di misure di tolleranza sono diminuiti ulteriormente, mentre la quota dei prestiti della fase 2[4]il totale dei prestiti e delle anticipazioni è sceso rispetto al picco raggiunto nel 2022. Tuttavia, il ritmo di calo dei crediti deteriorati è rallentato. La copertura delle prestazioni dei prestiti della fase 2 rimane al di sotto dei livelli pre-pandemia, mentre sono arretrati in anticipo[5]mostrano i primi segnali di deterioramento del portafoglio nella prima metà del 2023.

Inoltre, i punteggi del rischio di credito continuano a riflettere le preoccupazioni della vigilanza sul controllo del rischio, sui quadri di gestione del rischio e sulle pratiche correlate. Le valutazioni SREP del 2023 riflettono i miglioramenti osservati in relazione alle lettere inviate agli amministratori delegati nel 2020 (“ Caro CEO lettere ”). Tuttavia, i punteggi del rischio di credito sono ancora sostenuti sia da carenze persistenti che da nuove: ad esempio, l’11% delle misure qualitative SREP relative al rischio di credito si riferiscono alla classificazione e agli accantonamenti dei prestiti (sezione 5.3.5).

Parallelamente al ciclo SREP del 2023, la vigilanza bancaria della BCE ha continuato a intraprendere ampie azioni di vigilanza sui CRE, come il follow-up mirato delle revisioni e le ispezioni in loco. I supervisori hanno anche effettuato analisi approfondite su RRE. In questo caso l’attenzione si è concentrata sulle pratiche di concessione dei prestiti, nonché sull’IFRS 9 in aree quali le pratiche di quantificazione dell’overlay e la loro governance. Inoltre, i portafogli LF e le loro potenziali implicazioni per la qualità degli attivi sono stati costantemente al centro dell’attenzione: nel 2022 la BCE ha emesso una lettera sulle transazioni con leva finanziaria . Definisce aspettative dettagliate sull’assetto dei quadri interni di propensione al rischio degli istituti e sugli elevati livelli di assunzione del rischio. Successivamente, le autorità di vigilanza hanno analizzato i progressi compiuti dalle banche nell’attuazione di tali aspettative. Quest’anno l’analisi è stata ampliata e la maggior parte delle banche ha ricevuto una serie di raccomandazioni per colmare le lacune rispetto alle aspettative di vigilanza della BCE. Le autorità di vigilanza continuano a monitorare i progressi compiuti nell’affrontare le debolezze. Si ritiene che diverse banche abbiano compiuto progressi insufficienti al riguardo. Per queste banche è stata applicata un’apposita maggiorazione del capitale LF, introdotta per la prima volta nell’ambito dello SREP 2022. Tuttavia, in un caso, in cui era stato ottenuto un miglioramento sufficiente, la componente aggiuntiva è stata rimossa. Nella maggior parte dei casi, questa componente aggiuntiva copre i rischi attualmente affrontati dai gruppi di vigilanza congiunti (GVC) e dalle banche attraverso misure di follow-up.

Nel 2023, infine, si è concluso il processo mirato di revisione della governance e della gestione di alto livello del rischio di credito di controparte, con focus sui derivati OTC con controparti non bancarie.

Gli esiti di queste attività di vigilanza sono stati presi in considerazione nello SREP 2023 e hanno informato i punteggi del rischio di credito.

Grafico 21

Elemento 3: punteggi SREP per il rischio di credito

(percentuali)

Fonte: BCE (database SREP).

Nota: valori SREP 2022 basati su 101 decisioni; Valori SREP 2023 basati su 106 decisioni. Le qualificazioni sono state introdotte nello SREP 2022.

5.3.2 Ripartizione per modello di business

Permangono differenze significative tra i modelli di business in termini di punteggi di rischio di credito ( grafico 22 ).

- I finanziatori diversificati hanno la maggior parte delle banche (16%) con un punteggio di 4 e il punteggio di rischio medio più alto pari a 3,02. Nonostante i punteggi in miglioramento grazie alla continua riduzione dei crediti deteriorati, la qualità degli attivi dei finanziatori diversificati è ancora vulnerabile alle condizioni macroeconomiche. Anche le carenze nella gestione del rischio influiscono sui punteggi.

- Le G-SIB hanno ottenuto per lo più punteggi nella categoria di rischio medio-alto (con il 75% di loro che ha ottenuto un punteggio di 3+ o 3), riflettendo la continua attenzione di vigilanza dedicata alla gestione del rischio di credito e le carenze individuate che informano i loro punteggi.

- I gestori patrimoniali e i depositari, insieme alle banche di investimento, sono i gruppi con i punteggi medi di rischio di credito più bassi, rispettivamente 1,99 e 2,43. Questi gruppi sono meno coinvolti nella concessione di prestiti tradizionali rispetto ad altri modelli di business.

Grafico 22

Ripartizione dei punteggi SREP del rischio di credito per modello di business

(percentuali)

Fonte: BCE (database SREP).

Note: valori SREP 2023 basati su 106 decisioni. I finanziatori aziendali/all’ingrosso e i finanziatori di sviluppo/promozione sono stati raggruppati in questo grafico per preservare la riservatezza statistica.

5.3.3 Focus sulle esposizioni verso i settori vulnerabili

Un focus particolare è stato posto su quelle esposizioni particolarmente sensibili ai tassi di interesse, come quelle nei settori CRE e RRE, nonché LF.

Le autorità di vigilanza hanno valutato il rischio di rifinanziamento relativo alle esposizioni CRE con specifiche tipologie di ammortamento, come prestiti bullet, prestiti senza ricorso o prestiti con tassi di interesse variabili. Inoltre, è stata evidenziata la necessità che gli enti significativi migliorino le proprie capacità in materia di monitoraggio e gestione dei portafogli CRE. Per contro, la revisione mirata dell’RRE condotta nel 2022-23 ha rivelato per lo più lacune nella strategia e nella resilienza del portafoglio, nella concessione di prestiti e nelle pratiche di valutazione delle garanzie. I risultati dettagliati banca per banca vengono comunicati e seguiti nell’ambito dell’impegno di vigilanza costante su questo tema chiave.

Un’altra area in cui le autorità di vigilanza hanno effettuato analisi approfondite è stata quella dei portafogli LF. Le autorità di vigilanza hanno valutato l’assetto interno della propensione al rischio degli istituti e gli elevati livelli di assunzione del rischio per le operazioni con leva finanziaria.

5.3.4 Focus sulla gestione del rischio di credito

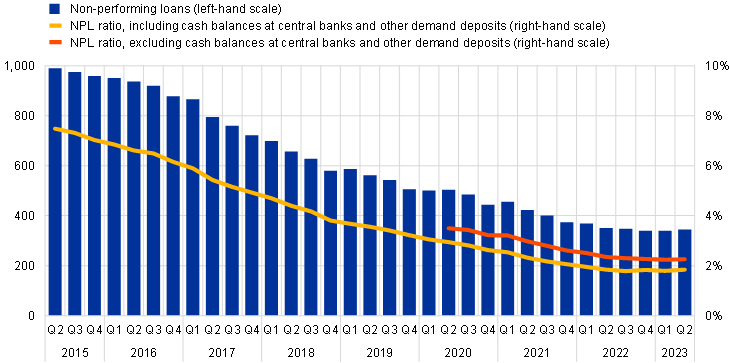

Dopo anni di continuo miglioramento della qualità degli attivi, alla fine di giugno 2023 il volume dei crediti deteriorati detenuti dagli istituti significativi è aumentato moderatamente, attestandosi a 344 miliardi di euro. Ciò equivale a un rapporto NPL del 2,3% (esclusi i saldi di cassa presso le banche centrali e altri depositi a vista), come mostrato nel grafico 23 .

Grafico 23

NPL detenuti da enti significativi

(Volume in miliardi di euro, rapporto in percentuale)

Fonte: Statistiche bancarie di vigilanza della BCE .

Note: rapporto NPL come media ponderata. La selezione del campione segue la nota metodologica sulle Statistiche bancarie di vigilanza (SBS) .

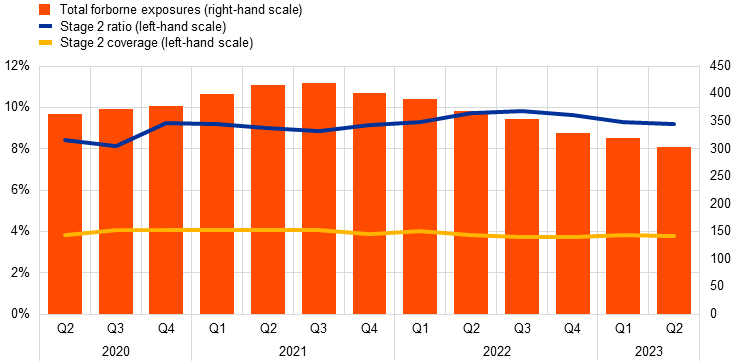

Dopo il picco nel terzo trimestre del 2022 (9,8%), i prestiti e le anticipazioni della fase 2 (soggetti a revisione della riduzione di valore) sono rimasti a un livello elevato. Nel secondo trimestre del 2023 circa il 9,2% del totale dei prestiti e delle anticipazioni è stato classificato nella fase 2, rispetto al livello pandemico dell’8,4% nel secondo trimestre del 2020 ( grafico 24 ). Gli accantonamenti per prestiti e anticipazioni della fase 2 sono rimasti sostanzialmente stabili in media, al 3,8% su base annua. Inoltre, il totale delle esposizioni oggetto di concessioni ha continuato a diminuire gradualmente e è sceso al di sotto dei livelli pre-pandemia, raggiungendo i 302,5 miliardi di euro nel secondo trimestre del 2023, rispetto ai 332 miliardi di euro di fine 2019.

Grafico 24

Rapporto Stage 2, copertura Stage 2 ed esposizioni totali oggetto di concessioni

(valori percentuali, miliardi di euro)

Fonte: Statistiche bancarie di vigilanza della BCE .

Note: media ponderata. La selezione del campione segue la nota metodologica sulle Statistiche bancarie di vigilanza (SBS) . Il coefficiente e la copertura della fase 2 sono disponibili nel Portale dati della BCE ( EDP ) a partire dal secondo trimestre del 2020.

I sistemi di gestione del rischio di credito continuano a rappresentare una priorità di vigilanza e sono stati al centro di una serie di attività mirate. La vigilanza bancaria della BCE ha dato seguito alle aree sollevate nelle “lettere al caro CEO” effettuando approfondimenti coordinati sull’identificazione delle misure di tolleranza e degli inadempienze probabili e sulla mitigazione dei rischi corrispondenti. Inoltre, la Vigilanza bancaria della BCE ha effettuato una revisione mirata delle disposizioni dell’IFRS 9. Ulteriori dettagli sono disponibili nell’articolo del blog di supervisione “ Sovrapposizioni e aggiustamenti nel modello: identificare le migliori pratiche per catturare nuovi rischi ”.

Approfondimenti sulla tolleranza hanno valutato l’adeguatezza dei processi di tolleranza dal punto di vista prudenziale e di gestione del rischio. Particolare attenzione è stata posta sulla prospettiva della gestione del rischio e sulla preparazione delle banche ad affrontare un aumento dei debitori in difficoltà e del rischio di rifinanziamento. L’analisi è stata resa disponibile nella newsletter della vigilanza e ha rivelato che le banche devono migliorare in particolare tre aree: come identificare un cliente in difficoltà finanziarie, come garantire che ai clienti siano concesse le misure più appropriate e come monitorare le misure di tolleranza, sia a livello individuale che di portafoglio.

La revisione mirata delle disposizioni dell’IFRS 9 è stata finalizzata a comprendere se e come le banche utilizzano gli accantonamenti per perdite su crediti per coprire nuovi rischi (es. approvvigionamento energetico, catene di fornitura in generale, rischi ambientali, inflazione e rischi geopolitici). La vigilanza bancaria della BCE ha osservato che gli istituti significativi riconoscono l’esistenza di nuovi rischi e che la maggior parte di essi cerca di tenerli sotto controllo ricorrendo a misure di sovrapposizione. Tuttavia, una significativa minoranza di enti significativi non riesce ancora a cogliere i nuovi rischi. E tra quelli che lo fanno, non tutti li quantificano in modo affidabile. Ad esempio, alcuni enti significativi applicano “overlay a ombrello”. Questi tendono a coprire un ampio spettro di rischi non correlati e/o più portafogli o gruppi di mutuatari con diverse caratteristiche di rischio di credito sottostanti. Un altro motivo di preoccupazione è l’uso predominante di sovrapposizioni che non distinguono tra probabilità di default e perdita in caso di default. Queste “coperture a livello di perdita di credito attesa totale” non sono sensibili al rischio.

La vigilanza bancaria della BCE incoraggia gli istituti significativi a elaborare approcci basati sull’evidenza per individuare i nuovi rischi, quantificandoli prima a livello settoriale e poi identificando quali gruppi di clienti sono interessati da ciascun nuovo rischio.

Gli esiti dell’esercizio sono stati comunicati agli enti significativi nell’ambito di un’azione operativa dedicata o incorporati negli impegni di vigilanza esistenti, con azioni correttive per lo più previste per la valutazione nel corso del 2023.

Inoltre, le valutazioni SREP riflettevano non solo gli esiti delle attività mirate, ma anche il seguito dato ai precedenti esercizi avviati e le carenze già individuate. Sono stati presi atto dei continui sforzi e dei progressi compiuti dalle banche nel colmare i divari, come individuato nelle “Cari lettere dell’amministratore delegato”. Tuttavia, persistono alcuni problemi e sono ancora necessari ulteriori miglioramenti, nonostante le lettere siano state inviate qualche tempo fa e nonostante i progressi già osservati. Le varie revisioni mirate della capacità delle banche di identificare, valutare e gestire i rischi derivanti da specifici settori vulnerabili hanno informato anche le valutazioni delle autorità di vigilanza sui controlli dei rischi (sezione 5.3.3).

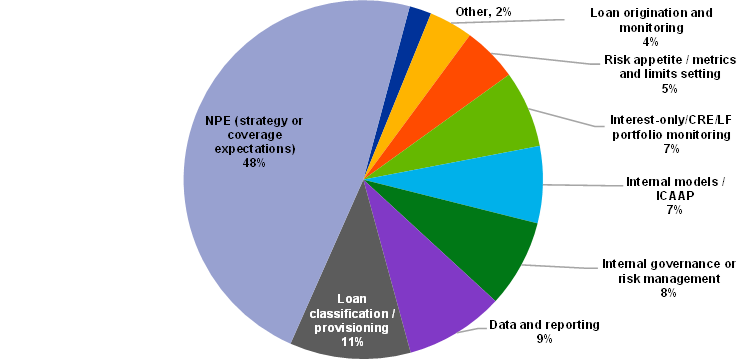

5.3.5 Aspettative di vigilanza

Le autorità di vigilanza hanno affrontato le preoccupazioni specifiche delle banche in merito al rischio di credito emanando un numero significativo di misure qualitative SREP, rivolte a più di 70 banche ( grafico 25 ). Circa il 48% delle misure qualitative riguardano piani strategici e operativi riguardanti il livello di NPE, le aspettative di copertura delle NPE e la relativa informativa.

Concentrandosi sulle priorità di vigilanza dell’MVU per il periodo 2023-25, il 43% delle misure qualitative si riferiscono a carenze nell’ambito dei quadri di gestione del rischio di credito (tutte le categorie elencate di seguito diverse da NPE, modelli interni/ICAAP e altro). Delle misure emanate, il 7% era finalizzato a migliorare la gestione da parte delle banche dei portafogli esposti ai settori vulnerabili. Tali misure riguardano il monitoraggio di specifici portafogli vulnerabili, come i mutui a tasso fisso, i portafogli CRE o LF.

Grafico 25

Scomposizione delle misure qualitative relative al rischio di credito

(percentuali)

Fonte: BCE (database SREP).

Note: valori SREP 2023 basati su 106 decisioni. Questo grafico non include eventuali debolezze che potrebbero essere già state affrontate da azioni di vigilanza al di fuori del ciclo SREP del 2023.

5.4 Elemento 3 – Adeguatezza patrimoniale ed Elemento 3 – Blocco 2: ICAAP

5.4.1 Messaggi chiave

I punteggi di adeguatezza patrimoniale sono rimasti sostanzialmente gli stessi, anche se con alcuni cambiamenti nella loro distribuzione rispetto al 2022. A circa il 91% degli enti significativi è stato assegnato lo stesso punteggio del precedente ciclo di valutazione SREP, mentre il 6% ha visto il proprio punteggio peggiorare e 3 % ha ricevuto un punteggio migliore ( grafico 26 ).

Grafico 26

Elemento 3: punteggi SREP sull’adeguatezza patrimoniale

(percentuali)

Fonte: BCE (database SREP).

Nota: valori SREP 2022 basati su 101 decisioni; Valori SREP 2023 basati su 106 decisioni. Le qualificazioni sono state introdotte nello SREP 2022.

Nel ciclo SREP del 2023, le autorità di vigilanza si sono concentrate sulla valutazione dei progressi nella pianificazione del capitale degli istituti, esaminando il quadro normativo, i processi, la capacità e la qualità nel contesto di incertezze politiche e macroeconomiche. Questi fattori hanno un impatto notevole sull’affidabilità e sulla tempestività degli aggiornamenti alle proiezioni patrimoniali delle banche, il che sottolinea l’importanza che gli istituti significativi dispongano di piani patrimoniali prudenti e lungimiranti. Inoltre, una maggiore attenzione da parte della vigilanza è stata dedicata al trattamento e all’inclusione delle perdite non realizzate nel capitale interno dal punto di vista normativo ed economico[6], basandosi, ad esempio, sulla guida ICAAP 2018 della BCE .

Sulla base dei dati per il primo trimestre del 2023, nessun istituto aveva livelli di capitale inferiori alla somma richiesta di requisiti patrimoniali complessivi, riserve e linee guida.

Grafico 27

Margine di capitale per i requisiti patrimoniali complessivi e P2G nel secondo trimestre del 2023

(percentuali)

Fonti: statistiche bancarie di vigilanza della BCE e database SREP.

Note: Requisiti CET1 del Pilastro 2 secondo l’elenco pubblicato dei P2R applicabili al primo trimestre del 2024 e linee guida CET1 del Pilastro 2 secondo lo stress test 2023 dell’Autorità bancaria europea (EBA). I coefficienti CET1 sono aggiornati al secondo trimestre del 2023 e sono limitati al 30%. Per le riserve sistemiche (G-SII, O-SII e SyRB) e il CCyB, i livelli indicati sono quelli previsti per il primo trimestre del 2024 e inclusi nei requisiti e nelle linee guida CET1 del 2023. Ciascuna linea blu rappresenta i requisiti patrimoniali complessivi e le linee guida nel CET1 di un ente significativo. Per alcune banche, una frazione del margine CET1 potrebbe essere utilizzata per coprire le carenze di AT1/T2, e pertanto il margine potrebbe essere inferiore, ma comunque superiore ai requisiti e alle linee guida generali.

5.4.2 Ripartizione per modello di business

Per quanto riguarda la distribuzione dei punteggi di adeguatezza patrimoniale suddivisi per modello di business, vi è una forte concentrazione di punteggi pari a 2 e 3 tra le G-SIB, le banche universali e di investimento e gli erogatori di credito al dettaglio e al consumo. Il punteggio di adeguatezza patrimoniale 1 è meno frequente e viene assegnato principalmente a finanziatori aziendali/all’ingrosso e a finanziatori di sviluppo/promozione, seguiti da piccoli finanziatori del mercato, gestori patrimoniali e custodi.

Grafico 28

Ripartizione dei punteggi SREP sull’adeguatezza patrimoniale per modello di business

(percentuali)

Fonte: BCE (database SREP).

Note: valori SREP 2023 basati su 106 decisioni. I finanziatori aziendali/all’ingrosso e i finanziatori di sviluppo/promozione sono stati raggruppati in questo grafico per preservare la riservatezza statistica.

5.4.3 Aspettative di vigilanza

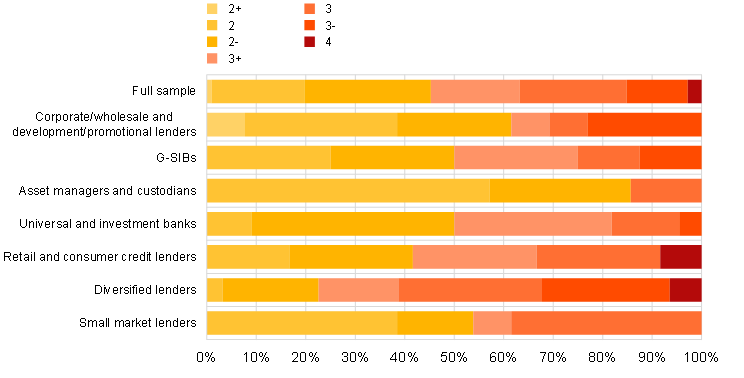

In diversi casi, la vigilanza bancaria della BCE ha espresso preoccupazioni circa l’affidabilità dei sistemi di pianificazione patrimoniale delle banche e la loro capacità di produrre proiezioni patrimoniali attendibili in scenari di base e avversi nell’ambito delle valutazioni complessive dell’ICAAP. Di conseguenza, il 33% delle misure relative all’ICAAP emanate nel ciclo SREP del 2023 richiedono agli enti di migliorare la pianificazione del capitale. Inoltre, il 15% delle misure si concentra sul processo di identificazione, aggregazione e misurazione dei rischi, mentre l’11% riguarda le politiche di distribuzione dei dividendi. Come indicato nella Guida ICAAP 2018 della BCE, ci si aspetta che gli enti migliorino costantemente sia il loro ICAAP che le relative pratiche, poiché questi costituiscono fattori chiave per un’efficace gestione del rischio.

Grafico 29

Scomposizione delle misure qualitative relative all’adeguatezza patrimoniale

(percentuali)

Fonte: BCE (database SREP).

Note: valori SREP 2023 basati su 106 decisioni. Questo grafico non include le debolezze che potrebbero essere già state affrontate da azioni di vigilanza al di fuori del ciclo SREP del 2023.

5.5 Altri rischi

5.5.1 Rischio di liquidità e di finanziamento

La media dei punteggi di rischio combinati di liquidità e finanziamento è stabile, riflettendo una rischiosità da bassa a media in un contesto di sfide macroeconomiche, inflazionistiche e geopolitiche. Nonostante tali sfide, i rapporti regolamentari rimangono resilienti. Tuttavia, l’attenzione al rischio di liquidità riflette le priorità di vigilanza, con un numero di misure di vigilanza emesse quasi raddoppiato rispetto al ciclo SREP dello scorso anno.

Le autorità di vigilanza hanno valutato il rischio di liquidità a breve termine come medio-basso, ovvero sostanzialmente stabile rispetto allo scorso anno. Il tasso di copertura della liquidità degli istituti significativi è peggiorato dal 164% nel secondo trimestre del 2022 al 158% nello stesso periodo del 2023, a seguito del graduale cambiamento della politica monetaria. Le autorità di vigilanza sono state particolarmente attente alla resilienza delle loro banche agli eventi di marzo 2023.

Nel marzo 2023 tre banche di medie dimensioni negli Stati Uniti fallirono – la Silicon Valley Bank, la Signature Bank e successivamente la First Republic – e il Credit Suisse in Svizzera dovette essere rilevato. Ciò ha portato a preoccupazioni più ampie del mercato riguardo alla capacità delle banche di adattarsi a un contesto di tassi di interesse in evoluzione. Le autorità di vigilanza hanno valutato gli effetti delle turbolenze del mercato. C’è stata soprattutto una pronta reazione da parte delle loro banche e un’adeguata gestione della crisi. Sono stati inoltre più attenti agli sviluppi dei depositi non assicurati, delle partecipazioni in obbligazioni sovrane, delle obbligazioni non garantite e del rischio reputazionale.

Il rischio di sostenibilità dei finanziamenti è leggermente peggiorato, pur rimanendo basso-medio, con le autorità di vigilanza che valutano le preoccupazioni circa la quota proporzionalmente elevata di finanziamenti all’ingrosso. Ciononostante, il profilo medio di rischio di finanziamento sostenibile è rimasto solido. Il coefficiente netto di finanziamento stabile degli enti significativi è leggermente peggiorato, passando dal 127% al 126% tra il secondo trimestre del 2022 e il secondo trimestre del 2023.

In linea con le priorità di vigilanza per il periodo 2023-25, le autorità di vigilanza hanno valutato i rimborsi attesi del terzo programma di operazioni mirate di rifinanziamento a più lungo termine (TLTRO III). Questi rimborsi hanno comportato che le banche dovessero diversificare le proprie fonti di finanziamento sviluppando ed eseguendo piani di finanziamento pluriennali solidi e credibili, incorporando le sfide derivanti dal cambiamento delle condizioni di finanziamento.

La valutazione delle autorità di vigilanza è consistita in un esame mirato e in un’analisi orizzontale più ampia dei piani di liquidità e di finanziamento delle banche.

In primo luogo, la BCE ha condotto una revisione mirata incentrata sulle strategie di uscita dalle TLTRO-III su un campione di banche identificate come le più vulnerabili. I risultati hanno mostrato che: (i) le banche incluse nel campione avevano tutte una strategia di uscita TLTRO-III in atto; (ii) nessuno di essi avrebbe probabilmente violato il coefficiente di copertura della liquidità o il coefficiente di finanziamento netto stabile; e (iii) molte banche del campione detenevano riserve di liquidità sufficienti per rimborsare integralmente i prestiti TLTRO-III. Tuttavia, alcune banche avevano bisogno di generare risorse alternative per ripagare i prestiti TLTRO-III. La revisione ha inoltre individuato questioni che richiedono un monitoraggio più attento: (i) ad alcune banche potrebbe essere raccomandato di concentrarsi maggiormente su fonti di finanziamento alternative (finanziamenti di mercato, depositi) per sostituire i finanziamenti TLTRO-III; ii) alcune banche detengono un’elevata percentuale di attività liquide di qualità non elevata (non HQLA) (ossia crediti aggiuntivi) nel pool di garanzie dell’Eurosistema; e (iii) alcune ipotesi delle banche sull’aumento dei depositi potrebbero essere troppo ottimistiche. I GVC hanno incorporato le raccomandazioni della revisione mirata nelle loro valutazioni SREP del 2023, ove opportuno.