Il termine “bail-in” si riferisce a un meccanismo che permette di gestire la crisi di un istituto di credito senza ricorrere all’uso di fondi pubblici, come avveniva in passato con i “bail-out”. In pratica, nel caso di un bail-in, le perdite dell’istituto vengono assorbite internamente, ad esempio mediante la conversione di debiti in capitale azionario o l’azzeramento o riduzione del valore di azioni e obbligazioni.

Questo meccanismo è stato introdotto in molte giurisdizioni come risposta alla crisi finanziaria del 2007-2008, durante la quale molti governi intervennero con fondi pubblici per salvare le banche in difficoltà. L’uso di fondi pubblici per salvare le banche era molto controverso, in quanto veniva percepito come un sussidio agli errori delle banche a spese dei contribuenti.

In Europa, il concetto di bail-in è stato formalizzato nella Direttiva Europea sulla Risoluzione delle Crisi Bancarie e sulla Ricapitalizzazione delle Banche (Bank Recovery and Resolution Directive, BRRD), che è entrata in vigore nel 2016. Secondo questa direttiva, nel caso in cui una banca si trovi in una situazione di crisi grave, le autorità di risoluzione possono imporre perdite agli azionisti e ai creditori della banca attraverso un processo chiamato “internalizzazione delle perdite” (in inglese “burden sharing”).

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

Questo approccio mira a garantire che le banche possano fallire in modo sicuro senza causare instabilità al sistema finanziario nel suo insieme e senza ricorrere a salvataggi con fondi pubblici.

Tuttavia, è importante notare che il bail-in può avere implicazioni significative per i creditori e gli azionisti della banca, che potrebbero vedere il valore delle loro azioni o obbligazioni ridursi o azzerarsi. Per questo motivo, vi sono delle regole specifiche su quali strumenti finanziari e creditori possono essere coinvolti in un bail-in, con l’intento di proteggere i depositanti al dettaglio e mantenere la fiducia nel sistema bancario.

Cosa prevede il Bail-In

Il bail-in è un meccanismo che prevede che una banca in crisi possa essere ristrutturata utilizzando risorse interne, anziché fare affidamento su aiuti esterni, come fondi pubblici. Questo meccanismo è regolato da specifiche normative, che possono variare da una giurisdizione all’altra. Nell’Unione Europea, per esempio, il bail-in è disciplinato dalla Direttiva sulla Risoluzione delle Crisi Bancarie e sulla Ricapitalizzazione delle Banche (BRRD).

Di seguito sono riportati alcuni degli elementi chiave che un bail-in generalmente prevede:

- Gerarchia dei Creditori: La normativa prevede una gerarchia dei creditori che stabilisce l’ordine in cui i vari strumenti finanziari e crediti sono soggetti a perdite. In genere, gli azionisti sono i primi a sopportare le perdite, seguiti dai detentori di obbligazioni subordinate e infine dai detentori di obbligazioni senior e altri crediti.

- Conversione di Debiti in Capitale: Una delle principali caratteristiche del bail-in è la conversione di debiti in capitale. Questo significa che i detentori di obbligazioni e altri strumenti di debito possono vedersi convertire i loro crediti in azioni della banca. Questo aiuta a stabilizzare il bilancio della banca aumentando il capitale proprio.

- Riduzione o Annullamento del Valore di Azioni e Obbligazioni: Nel bail-in, il valore delle azioni e delle obbligazioni può essere ridotto o azzerato per assorbire le perdite.

- Salvaguardia dei Depositi: In molte giurisdizioni, i depositi bancari fino a una certa soglia sono protetti. Nell’Unione Europea, ad esempio, i depositi fino a 100.000 euro per depositante per banca sono garantiti dal sistema di garanzia dei depositi.

- Piani di Risoluzione: Le banche sono spesso tenute a preparare piani di risoluzione che delineano le misure che sarebbero adottate in caso di fallimento. Questi piani sono volti a garantire che la banca possa essere ristrutturata o liquidata in modo ordinato.

- Poteri delle Autorità di Risoluzione: Le autorità di risoluzione hanno poteri speciali per intervenire quando una banca è in crisi. Questi poteri includono la capacità di imporre perdite ai creditori, vendere asset della banca, o avviare altre misure di ristrutturazione.

È importante notare che il bail-in è un meccanismo complesso e potrebbe avere un impatto significativo sui creditori e gli azionisti della banca. Inoltre, le specifiche normative e disposizioni relative al bail-in possono variare tra diverse giurisdizioni.

Come proteggere i propri soldi da un Bail-In

Per proteggere i propri soldi da un potenziale bail-in, un cliente di una banca può adottare diverse strategie:

- Sfruttare il Sistema di Garanzia dei Depositi: Molte giurisdizioni hanno un sistema di garanzia dei depositi che protegge i depositi bancari fino a una certa soglia in caso di fallimento della banca. Nell’Unione Europea, ad esempio, i depositi sono garantiti fino a 100.000 euro per depositante per banca. Assicurarsi che i depositi non superino il limite garantito in una singola banca può essere un modo per proteggere i propri fondi.

- Scegliere le banche migliori. Si sa quali sono le migliori banche, cioè quelle più solide. Ogni tot tempo ( 2 o 3 anni, a secondo del periodo economicotranquillo o meno) La BCE fa degli stress test sulle banche più importanti e da un giudizio basato su vari fattori tra cui il più importante è il CET 1 Ratio, basato sulla liquidità della banca. Più alto è il CET1 e più la banca ha soldi liquidi a disposizione e quindi è più sicura.

- Diversificare tra Diverse Banche: Distribuire i depositi tra diverse banche può aiutare a ridurre il rischio associato al fallimento di una singola istituzione. Questo può essere particolarmente utile se si hanno depositi che superano il limite garantito dal sistema di garanzia dei depositi.

- Monitorare la Salute Finanziaria della Banca: Prestare attenzione alla salute finanziaria della banca con cui si ha a che fare è importante. Informarsi sui bilanci, sul rating di credito, e sulle notizie riguardanti la banca può aiutare a identificare eventuali segnali di problemi.

- Essere Cauti con Investimenti ad Alto Rischio: Se si è investitori in strumenti finanziari come obbligazioni emesse da banche, è importante essere consapevoli del rischio associato. Gli strumenti di debito e le azioni di una banca sono più a rischio in caso di bail-in rispetto ai depositi ordinari.

- Considerare Investimenti Alternativi: Diversificare il proprio portafoglio di investimenti al di fuori delle sole obbligazioni bancarie o depositi può essere utile. Investire in asset diversificati come azioni, obbligazioni di società non bancarie, fondi comuni, o immobili può aiutare a ridurre il rischio associato a una specifica banca.

- Consultare un Consulente Finanziario: Un consulente finanziario può aiutare a comprendere meglio i rischi associati ai propri investimenti e depositi e può fornire consigli su come meglio proteggere il proprio patrimonio.

È importante notare che, mentre queste strategie possono aiutare a ridurre il rischio, non esiste un modo per eliminare completamente il rischio associato ai depositi bancari o agli investimenti. Essere informati e cauti nella gestione delle proprie finanze è sempre una buona pratica.

Il Fondo interbancario Tutela dei Depositi (FITD) garantisce i Nostri soldi in banca

In Italia esiste un sistema di garanzia dei depositi chiamato Fondo Interbancario di Tutela dei Depositi (FITD). Il FITD è stato creato per proteggere i depositanti in caso di fallimento o insolvenza di una banca, e per contribuire alla stabilità del sistema bancario. Esso fa parte del quadro normativo europeo che mira a garantire un livello uniforme di protezione dei depositi in tutta l’Unione Europea.

Ecco come funziona e quali sono le caratteristiche principali del FITD:

- Garanzia dei Depositi: Il FITD garantisce i depositi fino a un massimo di 100.000 euro per depositante per banca. Ciò significa che se una banca dovesse fallire, i depositanti riceverebbero indietro i loro depositi fino a questo limite. Si tratta dello stesso limite previsto in tutta l’Unione Europea.

- Depositi Coperti: Sono coperti i depositi in conti correnti, conti di risparmio e depositi a termine. Gli strumenti finanziari come azioni, obbligazioni o altri investimenti non sono coperti dal FITD.

- Tempistiche: In caso di fallimento di una banca, il Fondo deve garantire che i depositanti abbiano accesso ai loro depositi garantiti entro un determinato periodo di tempo. Questo termine è stato ridotto nel corso degli anni e attualmente è fissato in 7 giorni lavorativi.

- Finanziamento: Il Fondo Interbancario di Tutela dei Depositi è finanziato attraverso contributi delle banche aderenti. Queste banche versano regolarmente delle somme al Fondo in base a una percentuale dei depositi che detengono.

- Intervento Discrezionale: Oltre alla garanzia dei depositi, il FITD ha anche la possibilità di intervenire in modo discrezionale per sostenere banche in difficoltà, ad esempio attraverso operazioni di ricapitalizzazione, purché ciò risulti meno costoso rispetto al rimborso diretto dei depositanti.

- Depositi in Valuta Estera: I depositi in valuta estera sono anch’essi coperti dal FITD, ma il limite di 100.000 euro viene calcolato convertendo l’importo depositato nella valuta estera in euro al tasso di cambio del giorno in cui la banca è stata dichiarata in default.

È importante notare che il FITD protegge i depositanti in caso di fallimento della banca, ma non copre le perdite derivanti da scelte di investimento rischiose o da diminuzioni di valore di strumenti finanziari come azioni o obbligazioni.

Risorse Utili:

ARTICOLI CORRELATI

Migliori Banche Italiane: Classifica Migliori Banche in Italia

In questo articolo faremo una classifica delle migliori banche italiane sotto l’aspetto della sicurezza, della

Le Migliori Banche del Mondo

Di seguito, le migliori 50 banche del mondo per capitalizzazione di mercato. Gli elenchi delle…

Migliori Banche Europee Classifica

Pandemia e guerra stanno gravando pesantemente anche sulla situazione economica europea, ma vi sono degli…

Migliori Banche per Prestiti, ecco dove rivolgersi

La crisi economica che si prevede alle porte, unita all’inflazione potrebbe far tornare di moda…

Migliori Banche Online Gratis e Sicure

L’economia cambia, così come le abitudini bancarie. Un tempo ogni operazione si poteva svolgere solo…

Migliori Banche per un Prestito: Finanziamenti più convenienti

Tra risparmio e investimenti sicuri, i prestiti entrano di diritto nel panorama economico italiano. Questo…

Migliori Banche per Carta di Credito Prepagata, Quali sono

Con l’avvento delle nuove tecnologie e di nuove regolamentazioni su transazioni e uso di contanti,…

Migliori Banche per un Conto Deposito Vincolato, Quali Sono?

I conti deposito vincolato permettono di avere interessi più alti dei conti correnti, per questo…

Migliori Banche per un Conto Corrente: ecco quali sono

Il conto corrente è uno di quei prodotti base che una banca può offrire. Accessibile

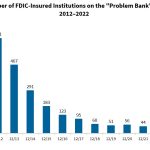

Quali Banche Rischiano di Fallire e andare in Default ?

Di recente, un rapporto pubblicato sul Social Science Research Network ha rilevato che 186 banche negli…

Banche Fallite negli Stati Uniti: le 15 Più Grandi

La maggior parte dei fallimenti bancari non fa notizia in prima pagina , anche se…

Credit Suisse: Cosa Sta Succedendo a Banche e Mercati Finanziari

Il fallimento della Silicon Valley Bank ha messo a dura prova il Credit Suisse, da…

20 Banche a Rischio Fallimento come SVB Silicon Valley Bank

SVB Financial ha affrontato una tempesta perfetta, ma al 31 dicembre c’erano molte altre banche…

Lo shock geopolitico causato dall’invasione russa dell’Ucraina, unitamente alle immediate conseguenze macro-finanziarie, ha aumentato l’incertezza…

Le Migliori Banche del Mondo

Di seguito, le migliori 50 banche del mondo per capitalizzazione di mercato. Gli elenchi delle…

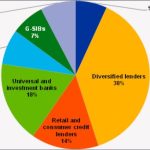

Banche Sistemiche in Italia secondo Banca d’Italia

…

…

ℹ️ Per i dettagli sui criteri di analisi (Azioni, Obbligazioni, ecc.): Leggi la Metodologia Completa.

Progetto editoriale indipendente, sostenuto da AdSense e sponsor.

Buoni fruttiferi postali sono garantiti dallo stato, meglio avere poco che niente rendimento

Concordo, tanto chi ha centinaia di migliaia di euro, sa bene cosa farne, Noi che ne abbiamo pochi conviene che li teniamo da parte dove nessuno ce li possa rubare, nè zingari nè politici

Grazie, molto gentili

conto cointestato con la moglie superiore a 100mila euro cosa succede?

E' a tutti gli effetti solo 1 conto corrente ( pure se cointestato), quindi rientra in quelli superiori a 100 mila euro.

Buona giornata.

Avete veramente scritto tra le opzioni di un'azienda c'è quella di aprire un libretto a nome di un dipendente?!!

Conoscete la normativa sull'antiriciclaggio?

Conoscete la normativa in materia di successioni?!

Rettificate quanto scritto o vi farete ridere dietro.

Inoltre non è corretta la pratica di aprire più c/c su una stessa banca con importo inferiore ai 100.000: la garanzia opera per persona, non per c/c, quindi i correntisti sarebbero comunque coperti per soli 100.000 euro.

E' anche sbagliata la risposta di Massy Biagio alla domanda di anonimo: la garanzia opera, ripeto, per persona, quindi un c/c cointestato a due persone è garantito fino a 200.000 euro.

Guardi che già c'è scritto tutto quello che LEI ha già detto

ormai se hai i soldi ti devi difendere da tutto:

dai ladri che ti vengono in casa

dalle banche che ti rubano

dalle associazioni di banche che fanno il bail in

dalle tasse che te se li mangiano

Io e mio marito, abbiamo deciso di divedere i Nostri soldi.

Non siamo ricchi, ma i nostri risparmi di 2 vite di lavoro, superano abbondantemente i 100.000 euro. Così dall'ogi al domani ci siamo 'separato virtualmente'. Ora presso la filiale di Unicredit non abbiamo più 1 solo conto corrente, ma 2 conti correnti inferiori a 100.000 euro.

Lo abbiamo fatto a Gennaio, proprio grazie ad articoli che abbiamo trovato su internet , come questo, per questo vi ringraziamo molto.

Risposta sbagliata, se il conto è cointestato con la moglie sei coperto fino a 200.000. Cerca di stare attento nelle risposte, c'è scritto pure al punto 8 di questa pagina

potevi solo cointestare il conto corrente che avevi prima

Carmine 59..

Grazie ottimo servizio

non ho capito bene una cosa i 200.000 € che lo stato garantisce per un conto cointestato è ripetibile per ogni istituto bancario dove si è aperto il conto oppure no.

grazie

Ovviamente sì, la garanzia che da lo stato è data per istituto di credito, per quello uno dei consigli più sensati è quello di mettere soldi in più conti correnti di banche diverse ( sempre una somma inferiore a 100000 euro a testa) , proprio come già scritto nell'articolo

come si fa a dire che bot, cct e prodotti postali siano SICURI IN QUANTO GARANTITI DALLO STATO? follia

Per caso è lo stesso Stato iper-indebitato al 152,6% del Pil… e tutti che lo shortano??? questo è il garante dei miei crediti? me cojoni…