Di recente, un rapporto pubblicato sul Social Science Research Network ha rilevato che 186 banche negli Stati Uniti sono a rischio di fallimento o collasso a causa dell’aumento dei tassi di interesse e di un’elevata percentuale di depositi non assicurati. Il rapporto intitolato “Restrizione monetaria e fragilità delle banche statunitensi nel 2023: perdite mark-to-market e corse di depositanti non assicurati?” ha stimato la perdita di valore di mercato delle attività delle singole banche durante la campagna di aumento dei tassi della Federal Reserve. Lo studio ha anche esaminato la percentuale di finanziamento delle banche che proviene da depositanti non assicurati con conti del valore di oltre $ 250.000. Questo post sul blog mira a esplorare le implicazioni del rapporto e il motivo per cui è importante per acquirenti e venditori.

LEGGI ANCHE: Banche fallite negli Stati Uniti

Il rischio di 186 fallimenti bancari nel 2023

Secondo il rapporto , se la metà dei depositanti non assicurati ritirasse rapidamente i propri fondi da queste 186 banche , anche i depositanti assicurati potrebbero subire danni poiché le banche non avrebbero attività sufficienti per rendere integri tutti i depositanti. Ciò potrebbe potenzialmente costringere la Federal Deposit Insurance Corporation (FDIC) a intervenire.

LEGGI ANCHE: La FED sta valutando quanti soldi servono a non far fallire First Republic Bank

Il fallimento della Silicon Valley Bank è un esempio dei rischi posti dall’aumento dei tassi di interesse e dai depositi non assicurati. Le attività della banca hanno perso valore a causa degli aumenti dei tassi e clienti preoccupati hanno ritirato i loro depositi non assicurati. Di conseguenza, la banca non ha adempiuto ai propri obblighi nei confronti dei propri depositanti ed è stata costretta a chiudere.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

LEGGI ANCHE: Elenco delle banche fallite in Italia

Il rapporto osservava che “Anche se solo la metà dei depositanti non assicurati decidesse di ritirarsi, quasi 190 banche sono a rischio potenziale di deterioramento dei depositanti assicurati, con potenzialmente 300 miliardi di dollari di depositi assicurati a rischio. Se i prelievi di depositi non assicurati causano anche piccole vendite forzate, sostanzialmente più banche sono a rischio”. Gli economisti che hanno condotto lo studio hanno avvertito che queste 186 banche sono a rischio di un destino simile senza l’intervento del governo o la ricapitalizzazione.

LEGGI ANCHE: Perchè le Banche sistemiche non possono fallire

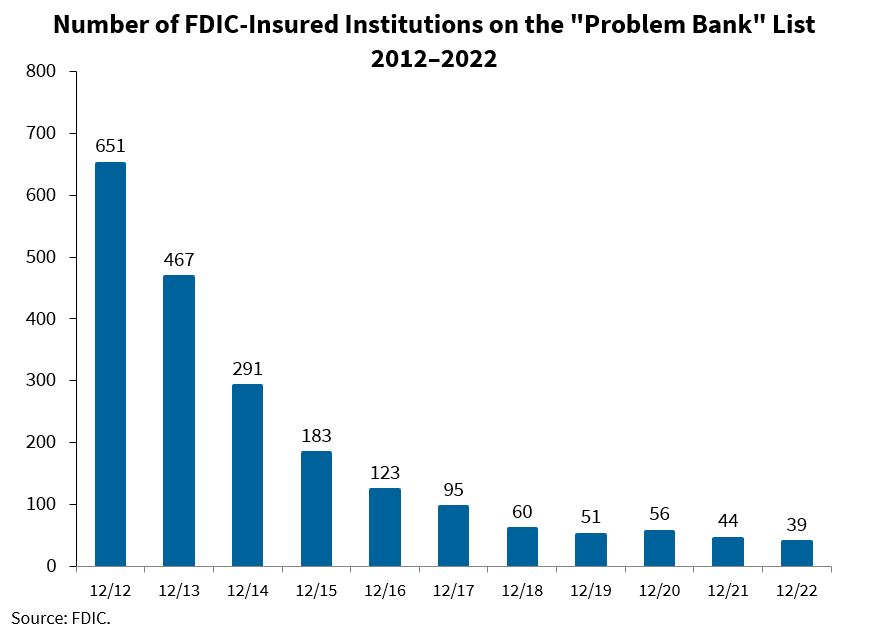

Numero di istituzioni assicurate dalla FDIC nell’elenco “Banca problematica”.

Il numero di istituzioni assicurate dalla FDIC nell’elenco “Problem Bank” ha continuato a diminuire nel corso degli anni. Nel 2012 le banche in difficoltà erano 651, scese a 467 nel 2013, 291 nel 2014 e 183 nel 2015. Il trend è proseguito con 123 banche in difficoltà nel 2016, 95 nel 2017 e 60 nel 2018. Entro la fine del 2019, c’erano 51 banche in difficoltà e il numero è leggermente aumentato a 56 nel 2020. Tuttavia, nel 2021, il numero è sceso a 44. Guardando al 2022, il numero di banche in difficoltà ha continuato a diminuire, raggiungendo 39 entro la fine dell’anno. Questo calo delle banche in difficoltà è una tendenza positiva per il settore bancario e l’economia nel suo complesso.

| Mese anno | Numero di banche problematiche |

| 12/12 | 651 |

| 12/13 | 467 |

| 12/14 | 291 |

| 12/15 | 183 |

| 12/16 | 123 |

| 12/17 | 95 |

| 12/18 | 60 |

| 12/19 | 51 |

| 12/20 | 56 |

| 21/12 | 44 |

| 22/12 | 39 |

A partire dal 2023, gli ultimi dati disponibili sul numero di istituti assicurati dalla FDIC nell’elenco “Problem Bank” sono per la fine dell’anno 2022. Secondo i rapporti della FDIC, il numero di banche in difficoltà ha continuato a diminuire, raggiungendo 39 dal fine del 2022. Questa è una tendenza positiva per il settore bancario, che indica la sua stabilità e resilienza in mezzo a varie sfide economiche. Il settore bancario continuerà ad affrontare rischi e incertezze, ma il trend decrescente delle banche in difficoltà dimostra l’efficacia del quadro normativo nel garantire la sicurezza e la solidità del sistema finanziario.

Fallimento della banca della Silicon Valley nel 2023

La Silicon Valley Bank, una volta un attore di primo piano nel settore bancario, è fallita dopo aver lottato per far fronte all’aumento dei rendimenti che ha eroso il valore delle sue attività. La banca è stata chiusa dalle autorità di regolamentazione californiane e la FDIC è stata nominata curatore fallimentare. Questo segna il più grande fallimento bancario dalla crisi finanziaria del 2008, quando Washington Mutual fallì.

La Silicon Valley Bank ha tentato di riprendersi dalle sue perdite vendendo un portafoglio di titoli del tesoro e titoli garantiti da ipoteca a Goldman Sachs con una perdita di $ 1,8 miliardi. Tuttavia, non è riuscito a raccogliere 2,25 miliardi di dollari in azioni ordinarie e azioni convertibili privilegiate per tappare il buco. I clienti della banca sono diventati sempre più preoccupati e hanno ritirato i loro depositi, provocando deflussi di 42 miliardi di dollari in un solo giorno.

Nel tentativo di salvare le sue attività, la Silicon Valley Bank ha annunciato all’inizio di questa settimana che stava esplorando alternative strategiche per la sua holding, SVB Capital e SVB Securities. La società ha affermato che i fondi e le entità dei soci accomandatari di SVB Securities e SVB Capital non sono stati inclusi nel deposito del Capitolo 11. La società ha aggiunto che prevede di procedere con il processo per valutare le alternative per le sue attività, nonché per gli altri suoi beni e investimenti.

Potenziale impatto di tali fallimenti bancari

I risultati del rapporto evidenziano l’importanza di un’attenta gestione del rischio e della diversificazione delle fonti di finanziamento per le banche per garantire la loro stabilità di fronte alle fluttuazioni del mercato. Acquirenti e venditori di attività bancarie dovrebbero valutare attentamente i rischi associati ai depositi non assicurati e il potenziale impatto dell’aumento dei tassi di interesse sulle attività bancarie.

Il fallimento della Silicon Valley Bank funge da ammonimento per il settore bancario ed è essenziale adottare misure proattive per mitigare i rischi posti da questi fattori. Il governo potrebbe anche dover intervenire per evitare un destino simile per le 186 banche identificate nel rapporto.

Il potenziale impatto di quasi 200 banche a rischio della stessa sorte della Silicon Valley Bank potrebbe essere significativo per il settore bancario e l’economia in generale. Se un gran numero di queste banche dovesse fallire, potrebbe verificarsi un effetto domino, causando il fallimento anche di altre banche. Ciò potrebbe portare a una stretta creditizia, rendendo difficile per le imprese e i consumatori l’accesso al credito e rallentando la crescita economica.

Inoltre, una corsa agli sportelli su una di queste istituzioni vulnerabili potrebbe causare un effetto a catena, inducendo i depositanti a ritirare fondi anche da altre banche. Ciò potrebbe portare a un panico più ampio e a una perdita di fiducia nel sistema bancario nel suo insieme, portando potenzialmente a una recessione o addirittura a una crisi finanziaria. La promessa del governo federale di sostenere tutti i depositanti in queste banche è un passo nella giusta direzione per aiutare a prevenire un panico più ampio.

Tuttavia, questo potrebbe non essere sufficiente per evitare una corsa agli sportelli se i clienti ritengono che la banca sia insolvente. È importante che le autorità di regolamentazione e i responsabili politici monitorino attentamente la situazione e agiscano per prevenire ulteriori fallimenti bancari. Ciò potrebbe includere la ricapitalizzazione delle banche vulnerabili o la fornitura di garanzie governative a sostegno delle loro operazioni. Nel complesso, la situazione evidenzia l’importanza di un sistema bancario stabile e la necessità di pratiche efficaci di gestione del rischio nel settore finanziario.

La situazione delle banche in Europa ed in Italia

Le norme della BCE sono più stringenti e le banche europee dovrebbero per questo essere più solide e sicure di quelle americane, ma c’è un “ma”.

In un mercato globale come quello del settore bancario, se ci sono problemi con una grande banca americana questo si ripercuote anche in Europa. Le banche investono su altre banche, questo fa si che tutte le banche sono strettamente collegate tra di loro e un grave problema di una grande banca può mettere in serio problema un’altra banca che dista migliaia di chilometri di distanza.

Cosa può fare il piccolo correntista italiano

Ma qual’è la soluzione per un piccolo correntista italiano che lavora, mette il suo stipendio da 1.500 euro in banca, cercando di fare qualche risparmio e magari qualche piccolo investimento?

Il piccolo consumatore italiano dovrebbe vivere giorni sereni, anche se non c’è una certezza al 100% che la sua banca un giorno non fallirà, ma se dovesse succedere c’è sempre il sistema interbancario che assicura i depositi nei conti fino a 100.000 euro, quindi fino a quella cifra siamo tutti assicurati dallo Stato e dal sistema interbancario.

Risorse Utili

- Banche migliori Italiane

- Banche migliori per conto corrente per investimenti

- Banche migliori per conti correnti aziendali

- BCE

- Banca d’Italia

- FED – Federal Reserve

- Migliori banche del mondo

- Elenco degli Istituti di crediti falliti

- Istituti di credito più grandi del mondo

- Istituti di credito più sicuri

- Bail In in Monte dei Paschi di Siena

- MPS a rischio fallimento

- Istituti di credito italiani a rischio default

- Monte Paschi e Default

- Situazione Intesanpaolo

- Istituti di credito europei

- SWIFT

- Cos’è il prelievo forzoso dai conti correnti

- Cassette di sicurezza offerte dagli Istituti di Credito

- Silicon Valley Bank: una ulteriore lezione per le banche centrali

- Credit Suisse ha dovuto vendere ad UBS per un terzo del valore

- SREP banche europee ed italiane 2023

- SREP banche europee ed italiane 2022

- Banche americane a rischio dopo Silicon Valley Bank

- Migliore banca per aprire un conto deposito

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.