Roma, 20 marzo 2023. Il crollo della Silicon Valley Bank ci da lo spunto per delle lezioni di regolamentazione prudenziale per l’Europa e il mondo.

Mentre il crollo della Silicon Valley Bank sembra essere un esempio di fallimento sia della gestione che della supervisione bancaria, offre anche spunti sulla regolamentazione prudenziale. Questa colonna trae due lezioni principali a questo riguardo. La prima è che l’episodio dovrebbe aumentare la determinazione delle autorità pubbliche a migliorare ulteriormente il quadro di risoluzione nell’UE. La seconda è che l’estensione della protezione, sia in Europa che nel mondo, dei depositi a breve termine su cui le imprese (grandi e piccole) fanno affidamento per la loro attività ordinaria è viziata e deve essere adeguata.

La Silicon Valley Bank (SVB) era una banca con 212 miliardi di dollari di attività e 175 miliardi di dollari di depositi che era dichiaratamente “speciale”: molto specializzata nella tecnologia, con depositi di start-up per lo più non assicurati piuttosto che depositi al dettaglio. Non ha cercato in modo aggressivo depositi offrendo tassi di interesse particolarmente elevati, quindi non ha “scommesso per la resurrezione”. Invece, il suo problema derivava dal suo lato attivo, che non consisteva principalmente in prestiti ma era invece principalmente titoli standard e liquidi che erano scarsamente coperti per quanto riguardava il rischio di tasso di interesse. Il recente aumento dei tassi di interesse combinato con una scarsa copertura ha abbassato il valore delle sue attività e alla fine ha portato all’insolvenza quando alcuni depositanti hanno cercato di ritirare i propri depositi.

SVB sembra chiaramente un esempio di fallimento degli Stati Uniti sia nella regolamentazione che nella supervisione. Insieme ad altre banche, SVB aveva esercitato con successo pressioni sul Congresso per una regolamentazione più debole, che consentiva a lei (e ad altri) di fare affidamento sulla contabilità detenuta fino alla scadenza e di essere esentata dal requisito del coefficiente di copertura della liquidità (LCR) di Basilea.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

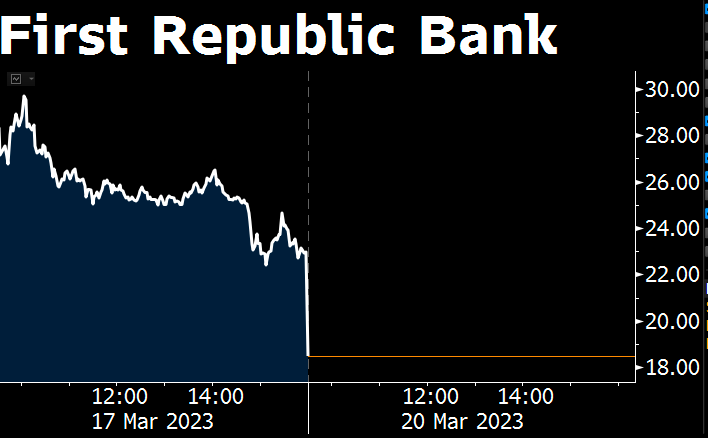

Sul fronte della gestione della crisi, dopo comunicazioni poco chiare da parte delle autorità (“FDIC non farà un salvataggio ma cercherà di aiutare i depositanti non assicurati, attraverso un dividendo”), il fine settimana dell’11/12 marzo 2023 si è concluso con la decisione di garantire integralmente i depositanti non assicurati anche i depositi, quindi c’è stato un piano di salvataggio (che le autorità potrebbero o meno recuperare in futuro attraverso commissioni applicate al settore bancario nel suo complesso). Questa decisione fa eco a quelle precedenti per l’hedge fund LTCM o le banche d’investimento Bear Stearns e Merrill Lynch (e differisce dalla decisione Lehman), con una logica che è sia simile a (evitare corse) sia diversa da (l’obiettivo questa volta è proteggere startup tecnologiche piuttosto che creditori finanziari) questi tre casi precedenti.

Principi generali

Le banche si impegnano nella trasformazione delle scadenze, che può portare a corse. Come hanno mostrato Diamond-Dybvig (1983) nel loro contributo vincitore del premio Nobel, esistono molteplici equilibri di Nash sotto un’assicurazione dei depositi incompleta. Ciò è ancora più vero nell’era del telefono/internet banking: solo il 9 marzo 2023 SVB ha assistito al ritiro di depositi per 42 miliardi di dollari!

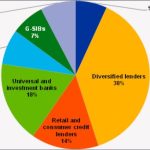

I rischi di contagio esistono, ma vale comunque la pena chiedersi perché il fallimento di una banca americana speciale di medie dimensioni come SVB possa portare le grandi banche europee a perdere oltre il 10% del loro valore di borsa in un paio di giorni. Uno dei motivi naturalmente è che alcuni dei fattori che hanno colpito SVB – in particolare, l’attuale ciclo di aumenti dei tassi di interesse e il rischio di recessione – possono potenzialmente avere un impatto su ogni banca. Questa situazione riecheggia in una certa misura l’episodio dei risparmi e dei prestiti degli anni ’80 negli Stati Uniti, dove questi istituti di risparmio specializzati erano un danno collaterale della politica antinflazionistica della Fed. I mercati sono naturalmente volatili, tanto più quando gli investitori iniziano a chiedersi se le banche non si siano impegnate in imprudenti trasformazioni delle scadenze, che le autorità di vigilanza potrebbero aver indebitamente consentito. Inoltre, per ogni istituzione che si è coperta da un rialzo dei tassi di interesse, c’è una controparte che ha accettato questo rischio e può o non può averlo coperto, e così via. Questo può portare a nervosismo (“siamo di nuovo nel 2008?”) e problemi di liquidità per alcune banche che inevitabilmente si trasformano in problemi di solvibilità. A questo punto, il panico può autoavverarsi quando i depositanti, cioè coloro che possono correre, iniziano a farlo quando non sono completamente protetti.

Quando si considera il salvataggio rispetto al bail-in/fallimento, le autorità finanziarie si trovano di fronte al familiare compromesso tra instabilità finanziaria e azzardo morale. Non va dimenticata la lezione dell’episodio Lehman del 15 settembre 2008, quando la decisione di imporre perdite ai depositanti a breve termine fu presa per evitare un salvataggio, ma che finì per essere il fallimento bancario più costoso per i contribuenti, creando panico e aggravando la Grande Recessione.

Certo, l’azzardo morale è un problema importante da non sottovalutare, e le garanzie sui depositi ex post lo aumentano e sono quindi problematiche. Tuttavia, per affrontare efficacemente questo problema, è necessario concentrare le perdite su quegli investitori che non possono correre, cioè azioni, obbligazionisti e depositanti a termine (e possibilmente citare in giudizio il top management e i membri del consiglio per comportamento scorretto). Diffondere il malumore tra chi può essere un concorrente è sicuramente un’idea controproducente. Ad ogni modo, non si può certo sperare di imporre una ‘seria disciplina’ alle banche mediante il bail-in di depositi a breve termine detenuti da privati, o da imprese (grandi o piccole) per il loro ‘ordinario affare’ (cioè per effettuare pagamenti ai proprietari dei loro locali, il loro personale e i loro fornitori e per ricevere i pagamenti dei clienti). Tipicamente, tali depositanti non hanno l’esperienza, né dovrebbe essere il loro “lavoro” monitorare le banche, quindi tendono a reagire “a caso” correndo, il che sarà tipicamente distruttivo per l’economia. È questa l’idea alla base dell”ipotesi di rappresentanza’ avanzata da Dewatripont e Tirole (1994): si dovrebbe delegare ad altri soggetti la funzione di monitoraggio dei depositanti a breve termine, ovvero una combinazione di investitori privati a lungo termine e autorità di vigilanza e di risoluzione .

Ciò dovrebbe essere fatto con una combinazione di strumenti: (1) coefficienti di solvibilità opportunamente calibrati («capitale» ponderato per il rischio, «leva finanziaria» non ponderata per il rischio e «assorbimento delle perdite» complessivo, che aggiunge al capitale strumenti di debito subordinato TLAC e MREL); 1 (2) coefficienti di liquidità (l’LCR a un mese e il coefficiente di finanziamento stabile netto a più lungo termine); (3) mark-to-market sufficiente delle attività; (4) supervisione sufficientemente invadente (con buoni stress test); (5) piani e soglie di buona risoluzione; e (6) adeguate riserve macroprudenziali. Il Comitato di Basilea e il Financial Stability Board hanno messo a punto un importante pacchetto di regole al riguardo. Il respingimento da parte dell’industria, tuttavia, ha indebolito questo pacchetto (l’UE è ancora non conforme a Basilea III e gli Stati Uniti hanno molte banche che “sfuggono” a una serie di regole di Basilea III, che tecnicamente si applicano solo alle “istituzioni attive a livello internazionale”).

Due lezioni per la regolamentazione prudenziale, una per l’Europa e una per il mondo

Nell’UE non abbiamo un istituto di credito come SVB e la supervisione appare migliore rispetto alla debacle di SVB (anche se la conformità a Basilea III sarebbe auspicabile).

Detto questo, la prima lezione da questo episodio è che dovrebbe aumentare la determinazione delle autorità pubbliche per migliorare ulteriormente il quadro di risoluzione nell’UE . Come discusso ad esempio in Dewatripont et al. (2021), la direttiva sul risanamento e la risoluzione delle banche (BRRD) ha funzionato “a ritroso” impedendo legalmente dal suo inizio nel 2016, “anche in circostanze straordinarie”, qualsiasi salvataggio prima dell’8% del bilancio non ponderato di una banca in difficoltà bail-in. Questa “regola del bail-in dell’8%” avrebbe senso, ma solo se tutte le banche dell’UE disponessero dell’8% di titoli subordinati a lungo termine che potrebbero essere sottoposti a bail-in (vale a dire che apparterrebbero al MREL). Tuttavia, oggi alcune banche non possono soddisfare la regola del bail-in dell’8% senza colpire i depositanti a breve termine. Ai sensi della BRRD, per tali banche l’approccio statunitense a SVB non è legalmente disponibile.

Nel corso degli anni sono stati compiuti alcuni progressi nell’aumentare l’assorbimento delle perdite. Sarebbe quindi opportuno che le autorità dell’UE: (1) comunicassero la percentuale di banche/attività bancarie che già soddisfano questa condizione di crediti subordinati a lungo termine dell’8% (in linea di principio, almeno tutti i GSIB e tutte le banche superiori a 100 EUR miliardi di beni); e (2) al fine di evitare che i depositi si spostino verso istituzioni più sicure/troppo grandi per fallire, annunciare un piano che sospenderebbe temporaneamente questa condizione dell’8% fino a quando non sarà raggiunta grazie a un preciso calendario annunciato pubblicamente, potenzialmente vietando la distribuzione di dividendi finché non viene raggiunto.

La seconda lezione di questo episodio, rilevante non solo per l’Europa ma a livello mondiale, è che l’attuale trattamento normativo dei depositi a breve termine su cui le aziende (grandi e piccole) fanno affidamento per le loro attività ordinarie è viziato e deve essere adattato . Proteggere tali depositi aziendali solo fino a $ 250.000 o € 100.000 significa costringerli ad affrontare rischi inutili, e per alcune grandi aziende, questo è quasi come non assicurarli affatto, e questo può essere economicamente molto costoso.

Ci sono diverse possibilità per affrontare questo problema. Il primo è quello di aumentare significativamente la protezione di questi depositi aziendali e di valutare questo rischio addebitando alle banche commissioni di assicurazione sui depositi, proprio come per i depositi attualmente assicurati (assicurandosi ovviamente che le banche in difficoltà vengano risolte tempestivamente, altrimenti queste commissioni diventano irrilevanti non appena la banca diventa insolvente). La calibrazione delle soglie assicurative per questi depositi è ovviamente una sfida che dovrebbe essere affrontata con attenzione. Un approccio naturale sarebbe quello di collegare la soglia assicurativa alla dimensione dell’azienda, corretta per il modello di business. In ogni caso, dovrebbe avere un prezzo attuarialmente equo.

Un secondo approccio, meno “radicale”, consisterebbe nel ridurre il rischio intrinseco affrontato dai depositi aziendali a breve termine: (1) aumentando il volume dei crediti subordinati (come sottolineato nella nostra prima lezione); e/o (2) rafforzare il requisito LCR aumentando i tassi di deflusso mensili previsti (che attualmente vanno dal 5% per le PMI fino a 40), data la velocità dei prelievi osservata presso SVB, che è stata potenziata dalle nuove tecnologie.

La regolamentazione e la vigilanza bancaria non possono eliminare tutti i rischi. Tuttavia, le due lezioni di cui sopra offrono indicazioni chiare per rendere il sistema bancario più sicuro e meglio attrezzato per sostenere l’economia reale.

Quindi i rischi derivati dalla Silicon Valley Bank per le banche italiane ed europee – almeno in teoria – non dovrebbero esserci.

Riferimenti

- Dewatripont, M, L Reichlin e A Sapir (2021), “ È necessaria una riforma urgente del quadro di risoluzione dell’UE ”, VoxEU.org, 16 aprile.

- Dewatripont, M e J Tirole (1994), Il regolamento prudenziale delle banche , MIT Press.

- Diamond, D e P Dybvig (1983), “Corse bancarie, assicurazione dei depositi e liquidità”, Journal of Political Economy 91: 401-41.

Note a piè di pagina

(1) La capacità totale di assorbimento delle perdite (TLAC) è imposta dall’FSB a tutte le banche di importanza sistemica globale (GSIB), mentre il requisito minimo di fondi propri e passività ammissibili (MREL) è imposto alle banche dell’UE.

Autori:

- Mattia Dewatripont Professore di Economia, Co-Direttore dell’ Institute e ECARES (Solvay Brussels School) Ricercatore Université Libre De Bruxelles

- Pietro Praet Ex capo economista e membro del comitato esecutivo della Banca centrale europea

Risorse Utili:

Credit Suisse: Cosa Sta Succedendo a Banche e Mercati Finanziari

Il fallimento della Silicon Valley Bank ha messo a dura prova il Credit Suisse, da…

20 Banche a Rischio Fallimento come SVB Silicon Valley Bank

SVB Financial ha affrontato una tempesta perfetta, ma al 31 dicembre c’erano molte altre banche…

SREP Banche Europee ed Italiane 2023: Report della BCE

Lo shock geopolitico causato dall’invasione russa dell’Ucraina, unitamente alle immediate conseguenze macro-finanziarie, ha aumentato l’incertezza…

Le Migliori Banche del Mondo 2023

Di seguito, le migliori 50 banche del mondo per capitalizzazione di mercato. Gli elenchi delle…

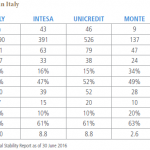

Banche Sistemiche in Italia 2023 secondo Banca d’Italia

La Banca d’Italia ha individuato in Monte dei Paschi di Siena, Unicredit, Intesa Sanpaolo e…

Migliori Banche Europee Classifica 2023

Pandemia e guerra stanno gravando pesantemente anche sulla situazione economica europea, ma vi sono degli…

Migliori Banche per Prestiti, ecco dove rivolgersi nel 2023

La crisi economica che si prevede alle porte, unita all’inflazione potrebbe far tornare di moda…

SREP Banche Italiane 2022: la sicurezza delle Banche Operanti in Europa

Lo SREP è il processo di revisione e valutazione prudenziale ( Supervisory Review and Evaluetion…

Migliori Banche Online Gratis e Sicure Febbraio 2023

L’economia cambia, così come le abitudini bancarie. Un tempo ogni operazione si poteva svolgere solo…

Banche Italiane e le Loro offerte di Investimenti e Prestiti

..

Stress Test Banche Italiane ed Europee 2021: BMPS la peggiore in assoluto

La Bce afferma che le banche dell’UE sono “robuste” dopo lo stress test, a parte…

Azioni di Banche su cui Investire nel 2023

Oggi parliamo di banche straniere, in particolare americane. Le banche possono sembrare attività piuttosto complicate…

Migliori Banche per un Prestito: Finanziamenti più convenienti

Tra risparmio e investimenti sicuri, i prestiti entrano di diritto nel panorama economico italiano. Questo…

Migliori Banche per Carta di Credito Prepagata, Quali sono

Con l’avvento delle nuove tecnologie e di nuove regolamentazioni su transazioni e uso di contanti,…

Migliori Banche per un Conto Deposito Vincolato, Quali Sono?

I conti deposito vincolato permettono di avere interessi più alti dei conti correnti, per questo…

Migliori Banche per un Conto Corrente: ecco quali sono

Il conto corrente è uno di quei prodotti base che una banca può offrire. Accessibile…

Banche Fallite in Italia o aiutate dallo Stato dal 1892 al 2023

Tante banche italiane negli anni sono andate fallite o hanno avuto bisogno di un aiuto…

Migliori Banche Italiane 2020

Le banche italiane hanno conosciuto vicende alterne negli ultimi anni: le trasformazioni del modo di…

La BCE esorta le Banche Italiane ad Emettere più Debito

L’autorità di vigilanza principale della Banca centrale europea ha espresso preoccupazione martedì che le banche…

Le Banche Italiane Più Sicure del 2023

.

Nazionalizzazione Banche è possibile in Europa con il Bail In?

Nazionalizzare le banche è possibile, con la regola del Bail In ? Nel 2014 fu studiata…

Lira Turca e Banche Italiane, cosa accadrà ai Risparmi degli italiani?

Stress Test 2019 Banche Italiane Classifica, OK Istituti Credito Italiani

Aggiornamento Novembre 2018: le 4 principali banche italiane hanno superato a pieni voti gli stress…

NPE RATIO cos’è la Non Performing Exposures delle Banche italiane

Oggi parliamo di Non Performing Exposures e la Npe Ratio, cioè i nuovi criteri per…

Banche americane a rischio default previsioni 2018

Le banche americane a rischio default nel 2018: sono oltre 222 mila miliardi di $…

Migliori Banche Italiane 2023: Classifica Migliori Banche in Italia

In questo articolo faremo una classifica delle migliori banche italiane sotto l’aspetto della sicurezza, della…

Spiabanche: truffa o funziona il Banks Mirroring?

Spiabanche è un nuovo Broker online che ci promette guadagni facili tramite il Banks Mirroring,…

Banche più Sicure in Italia nel 2020 classifica CET 1 RATIO

Azioni Banche Italiane, Quali Sono da Comprare?

Azioni di Banche italiane: comprare, vendere, cosa fare con i titoli azionari degli Istituti di credito…

Apri il tuo Conto Trading Fineco

Accedi a piattaforme professionali, analisi in tempo reale e oltre 20.000 strumenti finanziari da un’unica interfaccia. Zero costi di apertura, massima affidabilità.

Pubblicità di affiliazione – Economia Italiacom può ricevere una commissione se apri un conto tramite questo link, senza alcun costo per te. Investire comporta rischi: informati bene prima di operare.