Il frazionamento azionario, noto anche come “stock split” in inglese, è un’azione intrapresa da una società che consiste nella divisione delle sue azioni esistenti in un numero maggiore di azioni, senza modificare il capitale sociale totale della società. Questo processo è spesso utilizzato dalle società quando il prezzo delle loro azioni è diventato troppo alto, rendendo difficile per gli investitori acquistare azioni a causa della soglia di prezzo elevata.

Ecco un esempio pratico per spiegare come funziona un frazionamento azionario:

Supponiamo che una società abbia 1 milione di azioni in circolazione, ognuna delle quali ha un valore di 100 euro. Se la società decide di effettuare un frazionamento azionario di 2 per 1 (2:1), il numero delle azioni in circolazione raddoppierà a 2 milioni, ma il valore di ogni azione sarà ridotto a 50 euro. L’investimento totale dei possessori di azioni resta invariato perché, nonostante il valore per azione sia diminuito, il numero delle azioni possedute è aumentato proporzionalmente.

Gli scopi di un frazionamento azionario possono includere:

- Rendere le azioni più accessibili a piccoli investitori, grazie a un prezzo per azione più basso.

- Aumentare la liquidità delle azioni, facilitando le transazioni e il trading.

- Potenzialmente stimolare l’interesse degli investitori attraverso una percezione psicologica che le azioni siano ora “più abbordabili” o “più attraenti”.

È fondamentale notare che, sebbene il numero di azioni e il prezzo per azione cambino dopo un frazionamento azionario, il valore di mercato totale della società (e quindi il valore dell’investimento degli azionisti) rimane sostanzialmente inalterato, a meno che non vi siano cambiamenti nei fondamentali della società o nel contesto di mercato che influenzano la percezione degli investitori.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

Conseguenze:

Il frazionamento azionario può avere diverse conseguenze e ripercussioni, sia per i mercati finanziari che per gli investitori:

Per gli Investitori:

- Accessibilità: Le azioni diventano più accessibili a un più ampio pool di investitori poiché il prezzo per azione è ridotto.

- Percezione Psicologica: Gli investitori potrebbero percepire le azioni come più abbordabili o come un affare, anche se il valore intrinseco non è cambiato.

- Posizioni: Gli attuali azionisti vedranno il numero delle loro azioni aumentare proporzionalmente, mantenendo invariato il valore complessivo del loro investimento.

- Dividendi: Se una società paga dividendi, gli investitori potrebbero ricevere dividendi più piccoli per azione, ma il totale dovrebbe rimanere lo stesso, data la maggiore quantità di azioni.

Per i Mercati Finanziari:

- Liquidità: Il frazionamento azionario può aumentare la liquidità di un titolo, rendendolo più facilmente negoziabile sul mercato.

- Volatilità: In alcuni casi, l’aumento della liquidità e dell’accessibilità può portare a una maggiore volatilità, con movimenti di prezzo più frequenti o ampi.

- Algoritmi di Trading: Gli algoritmi di trading e le strategie basate sulla price action potrebbero dover essere aggiustate per tenere conto del nuovo prezzo e del volume delle azioni.

- Indici Azionari: In determinati casi, i frazionamenti azionari possono influenzare la ponderazione delle azioni in indici azionari e, quindi, potrebbero richiedere un ri-bilanciamento da parte dei gestori di fondi indici e ETF.

- Attrattività: Un titolo più accessibile e liquido può attirare un maggior numero di investitori e traders, incrementando la partecipazione al titolo.

- Percezione del Mercato: In alcuni casi, il frazionamento azionario viene percepito positivamente dal mercato come un segnale che la direzione aziendale è ottimista sul futuro del prezzo delle azioni.

Considerazioni Generali:

- È essenziale notare che il frazionamento azionario non cambia il valore fondamentale dell’azienda né l’equity totale degli investitori esistenti.

- Il frazionamento delle azioni può influenzare vari fattori psicologici e comportamentali legati al trading e all’investimento.

- Gli effetti del frazionamento azionario possono variare a seconda della dimensione del mercato, del settore, e delle circostanze economiche generali.

Ricorda che, mentre i frazionamenti azionari possono avere un impatto immediato sui prezzi delle azioni e sul comportamento degli investitori, gli effetti a lungo termine sono generalmente neutrali e gli eventuali movimenti di prezzo sono spesso il risultato di altri fattori di mercato e prestazioni aziendali.

Un frazionamento azionario cambia il modo in cui un titolo opera? Teoricamente la risposta dovrebbe essere no, poiché la sua valutazione non cambia. Ma la ricerca non regge; le divisioni in realtà cambiano radicalmente il modo in cui le azioni vengono scambiate. Ecco come.

Le recenti scissioni di AAPL e TSLA hanno attirato molta attenzione da parte dei media. Un commento comune era “le scissioni non cambiano i fondamentali delle azioni, quindi non dovrebbero influire sulla valutazione”.

Ma non è vero. La divisione cambia radicalmente il modo in cui le azioni vengono scambiate. Ciò può renderlo più economico per gli investitori, migliorandone i rendimenti. A sua volta, quando i rendimenti degli investitori aumentano, le valutazioni delle azioni dovrebbero sovraperformare.

In effetti, cose apparentemente piccole come la struttura del mercato e i costi di negoziazione sono importanti per l’economia.

Il frazionamento azionario aiuta le azioni ad essere scambiate ad un prezzo maggiore

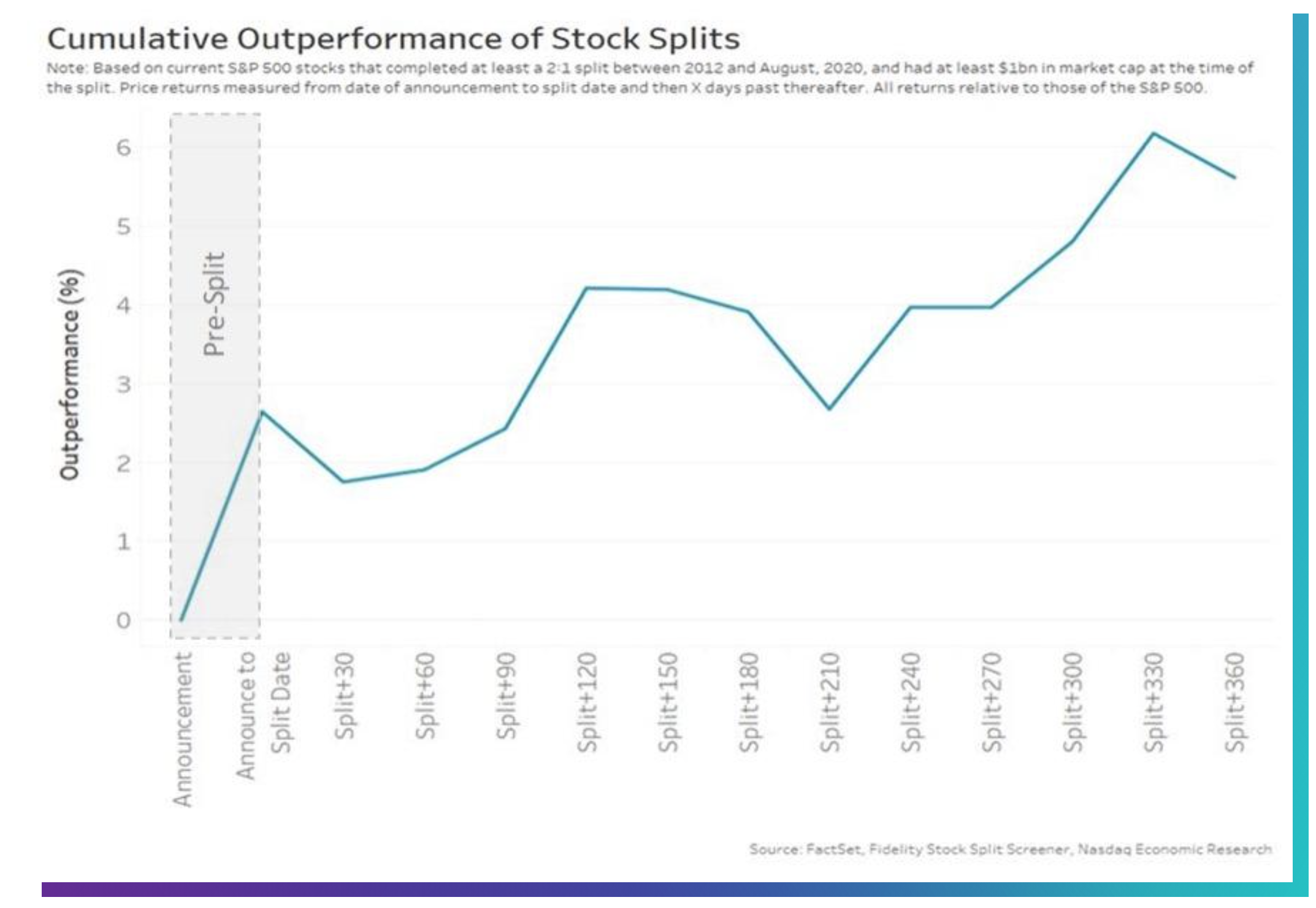

Molte ricerche accademiche mostrano che le azioni che si dividono tendono a sovraperformare il mercato. Abbiamo aggiornato questi studi con dati più recenti. Quello che abbiamo trovato era (ancora) un caso convincente per frazionamenti azionari.

Nel complesso, i titoli ad alta capitalizzazione che si dividono superano il mercato in media del 5% nei prossimi 12 mesi. Il solo annuncio di una divisione fa sì che le azioni medie superino il mercato del 2,5%, indicando i guadagni attesi dal mercato anche prima che la negoziabilità migliori.

Ciò è coerente con la ricerca accademica del 2009 che ha rilevato che i miglioramenti della liquidità a seguito di frazionamenti azionari hanno ridotto il costo medio del capitale azionario delle società del 17,3%, o 2,4 punti percentuali all’anno. Si tratta di una spinta sostanziale sia per gli emittenti che per gli investitori.

Grafico 1: In media, i titoli azionari che fanno frazionamento sovraperformano il mercato non appena viene annunciato il frazionamento e ancora di più nei prossimi 12 mesi

Il trading per gli investitori diventa più facile ed economico

Una grande domanda che riceviamo è: “Perché una divisione renderebbe più facile il trading?”

Cominciamo esaminando i fattori che rendono il trading più costoso. Esistono letteratura e modelli consolidati che misurano le cause dell’impatto sul mercato . In generale, ci sono tre fattori principali che determinano la maggior parte dei costi di trading:

- Spread : la differenza percentuale tra offerte e offerte.

- Liquidità : il valore tipico scambiato, che limita anche la quantità di azioni che possono essere acquistate in un giorno.

- Volatilità : riflette i rischi di perdite per i market maker che forniscono liquidità; a sua volta, la bassa volatilità aiuta anche a mantenere stretti gli spread.

La misurazione e la ricalibrazione continue utilizzando i dati di trading effettivi dal settore TCA lo confermano.

In un arco di tempo più lungo, la ricerca mostra anche che i costi di impatto sono diminuiti da decenni. Ciò è in parte dovuto al calo degli spread e all’aumento della liquidità in tutto il mercato. Puoi anche vedere che ITG (ora Virtu) stima che le azioni più piccole, che tendono ad avere meno liquidità, spread più ampi e maggiore volatilità, costano anche di più per il commercio.

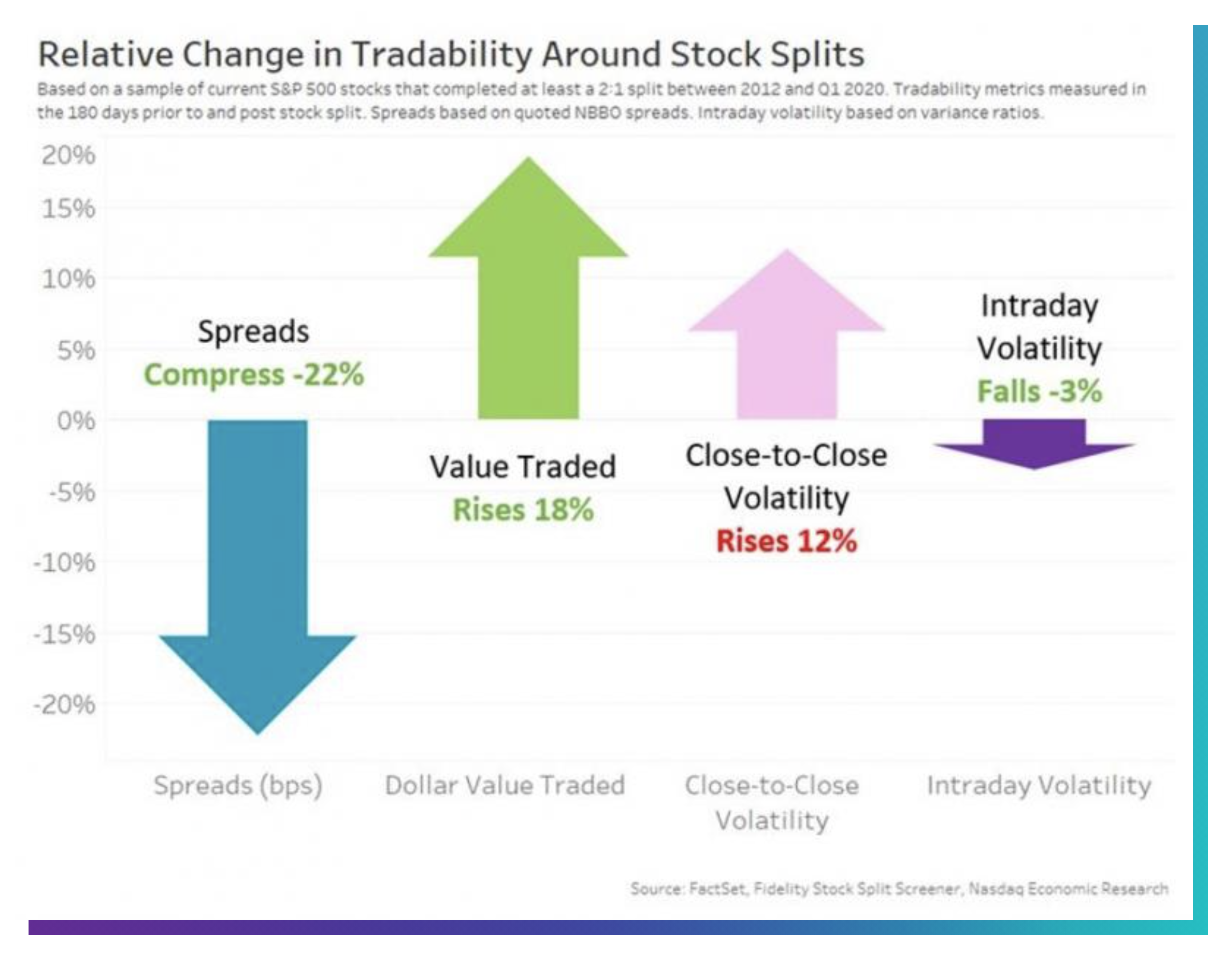

Grafico 2: le metriche di negoziabilità migliorano

Guardando queste metriche di negoziabilità per i ticker di suddivisione in azioni nel grafico 2, vediamo che in media:

- Spread: migliorati del 22%, con l’89% delle azioni che ha registrato spread migliori.

- Liquidità : il valore scambiato è aumentato del 18%, con il 70% delle azioni che vede una migliore liquidità.

- Volatilità infragiornaliera: ridotta del 3%, con il 66% delle azioni che vede una minore volatilità.

Tutti questi cambiamenti contribuiscono a ridurre i costi di negoziazione. E quando i costi diminuiscono, i rendimenti aumentano e le valutazioni aumentano.

Grafico 3: La riduzione dei costi di negoziazione dovrebbe aumentare le valutazioni in quanto aumenta i rendimenti netti

Una scoperta controintuitiva è che la volatilità da vicino a vicino aumenta. È interessante notare che gli accademici sono d’accordo e, nonostante numerosi studi, non sono in grado di trovare una risposta definitiva. In ogni caso, la volatilità intraday è più importante per i trader, poiché gli ordini vengono elaborati durante il giorno, quindi una volatilità infragiornaliera inferiore attirerà più fornitori di liquidità e ridurrà i costi di impatto.

Frazionamento azionario: ecco perché il prezzo delle azioni influisce sulla negoziabilità

La risposta a questa domanda richiede in realtà una certa comprensione della struttura del mercato e delle regole commerciali.

Parte dal fatto che negli Stati Uniti tutte le azioni vengono negoziate secondo un insieme di regole molto simili e talvolta l’approccio “taglia unica” si traduce in scambi molto diversi. Evidenziamo due regole specifiche che sembrano essere le più importanti: dimensioni dei tick e lotti arrotondati.

A un livello molto elementare:

- Le azioni a basso prezzo hanno tick che rendono gli spread troppo ampi. Ciò aumenta la lunghezza delle code e i costi di negoziazione. I loro spread sono ampi per definizione.

- Le azioni ad alto prezzo hanno troppe tacche e un grande lotto rotondo. Tutti quei segni di spunta rendono più facile saltare le code. Il grande lotto rotondo rende costoso pubblicare offerte e offerte a buon mercato. I loro spread sono ampi perché il trading è difficile.

- Nel mezzo c’è un livello di prezzo in cui il segno di spunta rappresenta più da vicino il compromesso tra immediatezza e liquidità. Quelle azioni vengono scambiate con i costi di spread più bassi.

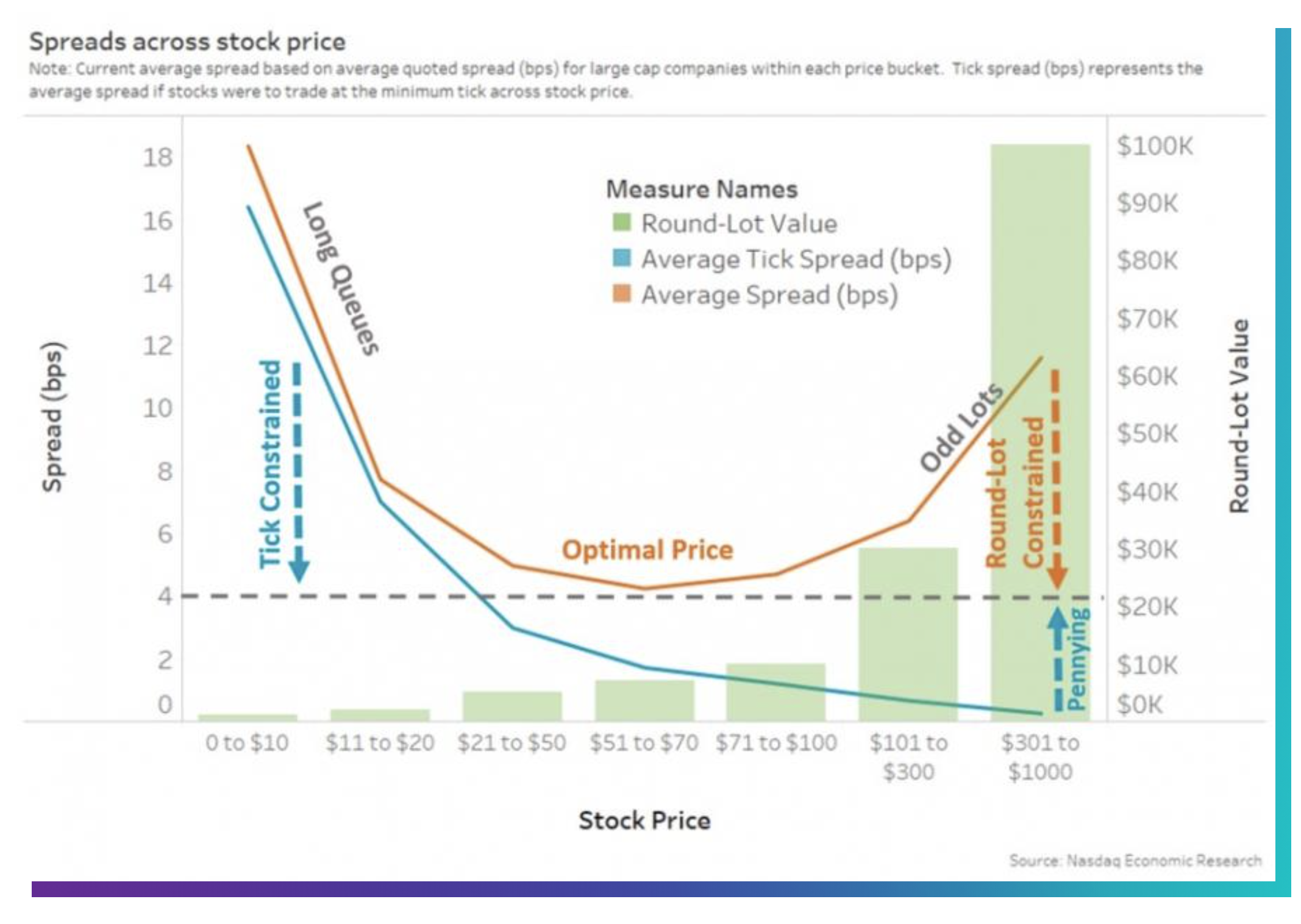

Grafico 4: I lotti di tick e round cambiano all’aumentare dei prezzi delle azioni

Gli spread artificialmente ampi verranno anche incorporati nei modelli di gestore di portafoglio che determinano l’alfa post-costo. Ciò potrebbe, a sua volta, scoraggiare i nuovi investitori o almeno ridurre la dimensione della posizione che decidono di acquistare.

Il problema del tick da un centesimo

Quindi, in che modo esattamente il tick di un centesimo diventa un problema di trading?

Un segno di spunta è l’incremento di prezzo minimo che gli ordini possono utilizzare. Negli Stati Uniti, tutte le azioni hanno un tick di un centesimo. Ad esempio, puoi offrire $ 10,01 o $ 10,02 ma non nel mezzo.

Quel tick di un centesimo rappresenta un costo molto diverso per un’azione da $ 5 (20 pb) rispetto a un’azione da $ 500 (0,2 pb).

Per le azioni a basso prezzo, ciò significa che gli spread possono essere “costosi” per gli investitori da incrociare. Abbiamo già dimostrato che questo fa sì che più investitori si formino in code più lunghe o che progettino soluzioni prioritarie per le code come pagare per sedi invertite o utilizzare ordini intermedi. Tutto ciò si aggiunge alla frammentazione della liquidità e alla complessità del trading.

Ma qui siamo più concentrati su come le zecche distorcono il trading di azioni ad alto prezzo.

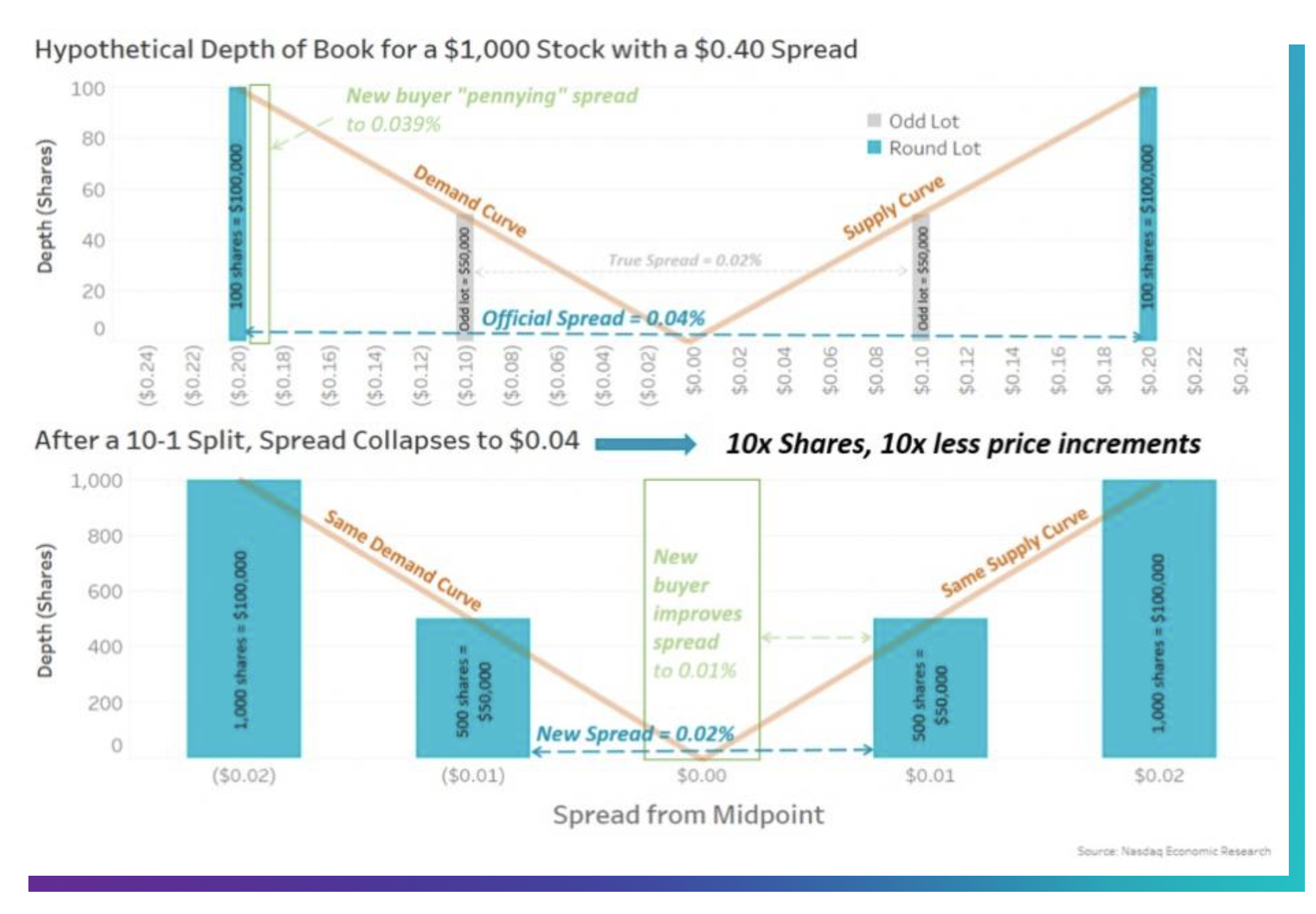

Grafico 5: le azioni ad alto prezzo hanno più livelli di tick e più lotti dispari all’interno del lotto rotondo, anche se la profondità del mercato è esattamente la stessa

Usando il titolo di esempio nel grafico 5, confrontiamo un’azione da $ 1.000 e $ 100 con esattamente la stessa liquidità di trading.

Il grafico in alto mostra che i tick su un’azione da $ 1.000 valgono solo lo 0,001%. Anche le società più liquide nei mercati statunitensi hanno uno spread più vicino allo 0,01%. Tutti questi incrementi riducono il costo di saltare di fronte (o “pennying”) acquirenti già in fila (nuovo acquirente = scatola verde). Ciò penalizza l’acquirente originale , che potrebbe mancare i riempimenti, senza migliorare realmente i prezzi per coloro che vogliono vendere o riferire spread.

Il problema del round lot

Il grafico in alto nel grafico 5 evidenzia anche come le azioni ad alto prezzo abbiano un problema di round lot.

Quasi tutte le azioni negli Stati Uniti hanno anche il concetto di un “lotto rotondo”, che è di 100 azioni. Storicamente ciò è stato progettato per ridurre le pratiche burocratiche sulla liquidazione e anche garantire che i prezzi di spread di riferimento riflettessero un valore commerciale significativo.

A causa di questa storia, i lotti dispari non vengono trattati allo stesso modo dei lotti rotondi.

Lotti rotondi sono i prezzi che il pubblico vede; stabiliscono lo spread ufficiale che gli investitori istituzionali utilizzano per calcolare i costi di negoziazione e sono “protetti”, il che significa che i trader non possono ignorarli per fare trading altrove (anche fuori borsa).

Al contrario, i lotti dispari non sono né visibili né protetti nel feed di dati consolidato. Ciò può aumentare i costi per i grandi acquirenti in due modi:

- Gli acquirenti che fanno trading fuori borsa potrebbero fare trading a prezzi peggiori rispetto agli ordini di lotti dispari disponibili in borsa.

- Alcuni acquirenti istituzionali che utilizzano algoritmi potrebbero perdere di proposito la liquidità del lotto dispari. Questo perché altre ricerche (su azioni a basso prezzo) suggeriscono che a volte gli ordini di lotti dispari forniscono troppe informazioni su grandi operazioni. Per contrastare ciò, molti algoritmi possono (legalmente) limitare il trading a riempimenti di 100 o più azioni.

I lotti rotondi possono anche ampliare artificialmente gli spread. Come mostrato nel grafico 4, il valore di un lotto rotondo aumenta all’aumentare del prezzo. La ricerca che abbiamo fatto mostra che domanda e offerta ( la forma a V delle offerte e delle offerte nel grafico 5) è in genere la stessa indipendentemente dalle dimensioni del tick. Tuttavia, quando il titolo nel grafico superiore viene diviso 10: 1, i lotti dispari da 50 azioni ($ 50.000) diventano lotti rotondi, aggiungendosi automaticamente alla quotazione ufficiale e tagliando a metà lo spread per il titolo da $ 100 nel grafico inferiore.

Ancora più importante, con incrementi maggiori e lotti arrotondati più piccoli nella seconda parte del grafico 5, un investitore che cerca di fare offerte in anticipo rispetto agli acquirenti esistenti ora deve migliorare materialmente lo spread (scatola verde) e restringere materialmente lo spread per i venditori.

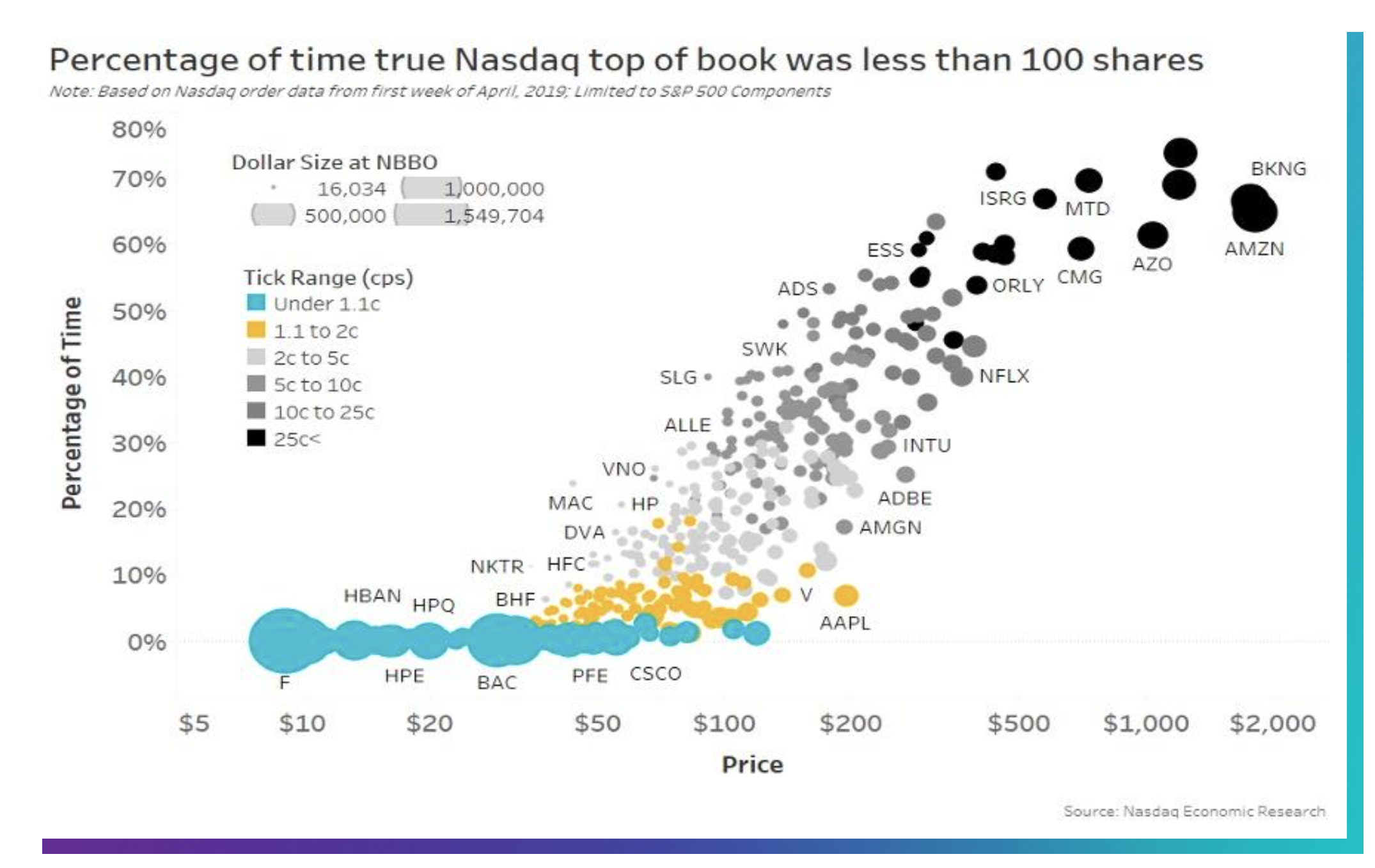

In effetti, le azioni negoziate con spread intorno a 1-2 tick generalmente hanno livelli relativamente bassi di lotti dispari all’interno della quotazione ufficiale (Grafico 6, ticker gialli). Tuttavia, con l’aumento dei prezzi, aumenta anche il numero di tick tra l’offerta e l’offerta (punti neri) e la probabilità che la vera migliore offerta e offerta sia un lotto dispari (pendenza diagonale dei punti grigi). Ciò mostra anche che maggiore è il prezzo delle azioni, peggiore diventa il problema del lotto dispari.

Grafico 6: I lotti dispari aumentano quando i prezzi delle azioni salgono mentre gli spread si scambiano di 5 centesimi, il che si verifica principalmente per i prezzi delle azioni superiori a $ 100

Anche le autorità di regolamentazione sanno che le azioni costose sono un problema per i commercianti

Non è solo il Nasdaq a dirlo.

I regolatori hanno anche sentito dagli investitori quanto sia diventato difficile negoziare azioni ad alto prezzo e hanno anche iniziato ad agire.

- Il comitato SIP, responsabile della creazione del nastro consolidato, ha proposto di aggiungere lotti dispari al nastro . Ciò risolve il problema del round lot, ma crea un problema best-ex se un’azione sta impostando il prezzo di riferimento.

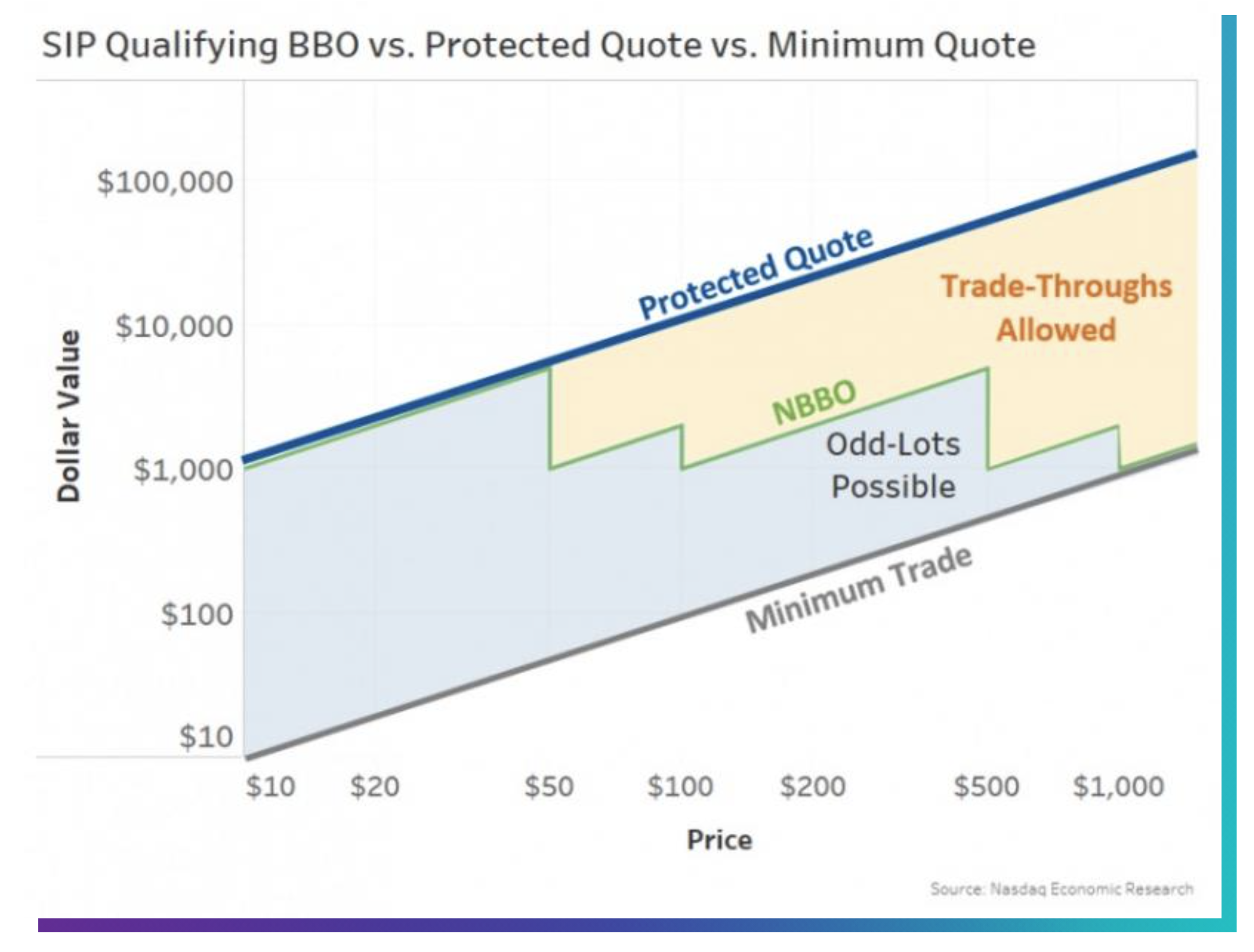

- La SEC ha proposto di modificare le dimensioni dei lotti rotondi . Ciò risolve solo in parte il problema del round lot, ma nel tentativo di evitare il miglior ex problema si rimuove anche la protezione degli investitori chiave consentendo i passaggi di scambio (grafico 7).

- In Europa, le autorità di regolamentazione hanno eliminato i lotti arrotondati e hanno anche modificato le dimensioni dei tick . Questo risolve tutti questi problemi, ma sembra complicato.

Grafico 7: La proposta della SEC di modificare le regole di trading per le azioni ad alto prezzo crea quotazioni di borsa visualizzate ma non protette, consentendo ai dark pool di ignorare la liquidità di scambio a prezzi migliori

Questa mancanza di spaccature non è normale

Sarebbe più facile per tutti i trader se le azioni fossero negoziate con più o meno gli stessi prezzi.

Questo è probabilmente il motivo per cui dal 1930 al 2007 i frazionamenti azionari erano così normali che i prezzi delle azioni si sono mantenuti in un intervallo costante intorno ai $ 40 per azione. Prima del 2007 era raro che l’S & P500 avesse più di poche azioni oltre $ 100 . Ora ce ne sono più di 100 (circa un quarto dell’indice).

Quindi la mancanza di frazionamenti azionari è un fenomeno relativamente nuovo; decisamente non è normale.

Sembra che sia stato attivato intorno al 2007, quando è stato finalizzato il registro NMS . Queste nuove regole commerciali hanno contribuito a rendere i mercati veramente elettronici e interconnessi. Ciò è accaduto mentre i mercati si stavano adattando alla decimalizzazione, il che ha permesso agli spread di crollare a quel livello di un centesimo.

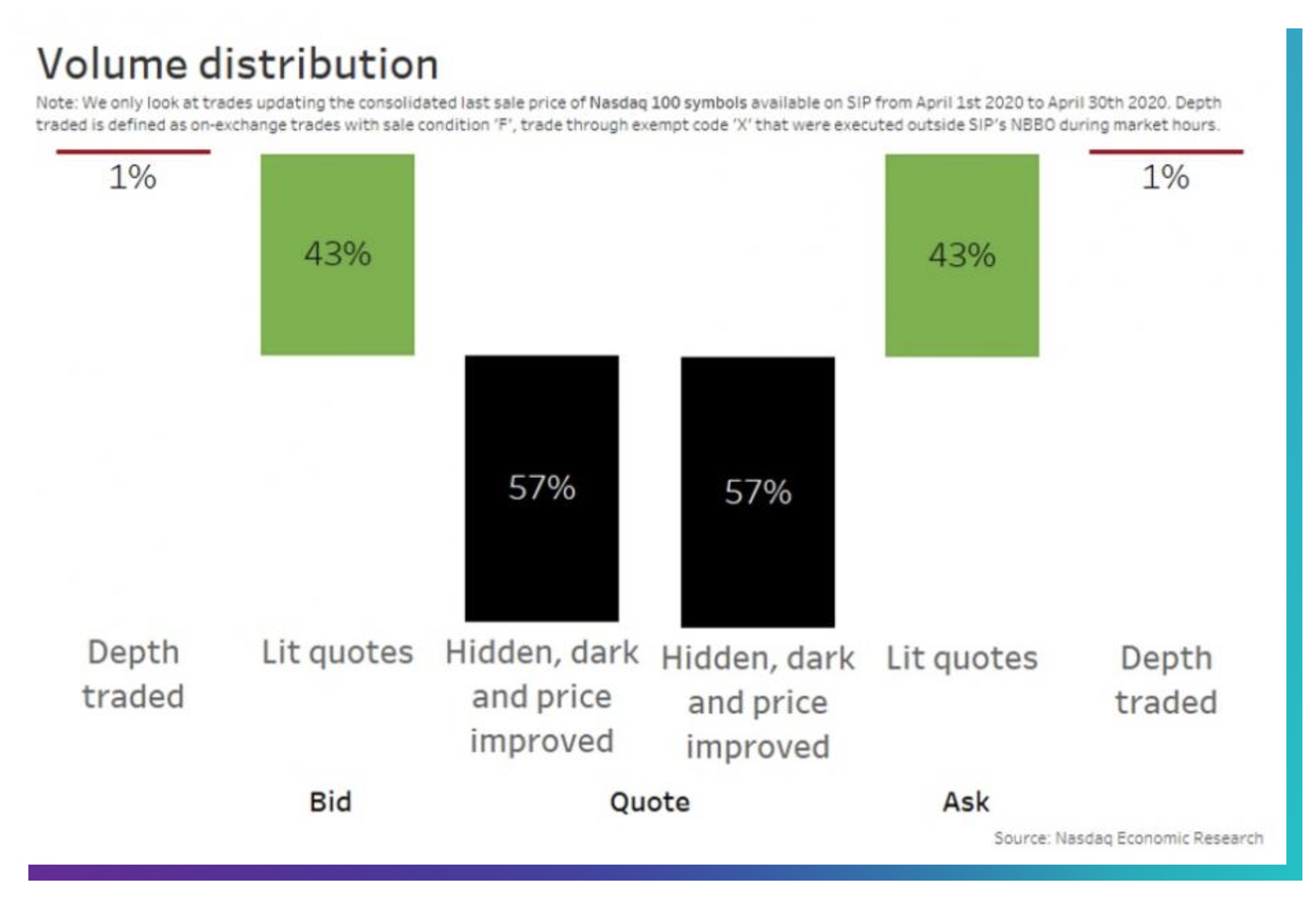

Ora, molti prezzi delle azioni sono saliti ben oltre i livelli in cui un tick di un centesimo rimane un vincolo. Invece, una percentuale crescente di scambi avviene lontano dai prezzi di cambio (grafico 8). Ciò potrebbe in definitiva danneggiare la scoperta dei prezzi e l’efficienza del mercato e ampliare ulteriormente gli spread.

Grafico 8: le quotazioni di borsa costituiscono meno della metà di tutte le operazioni

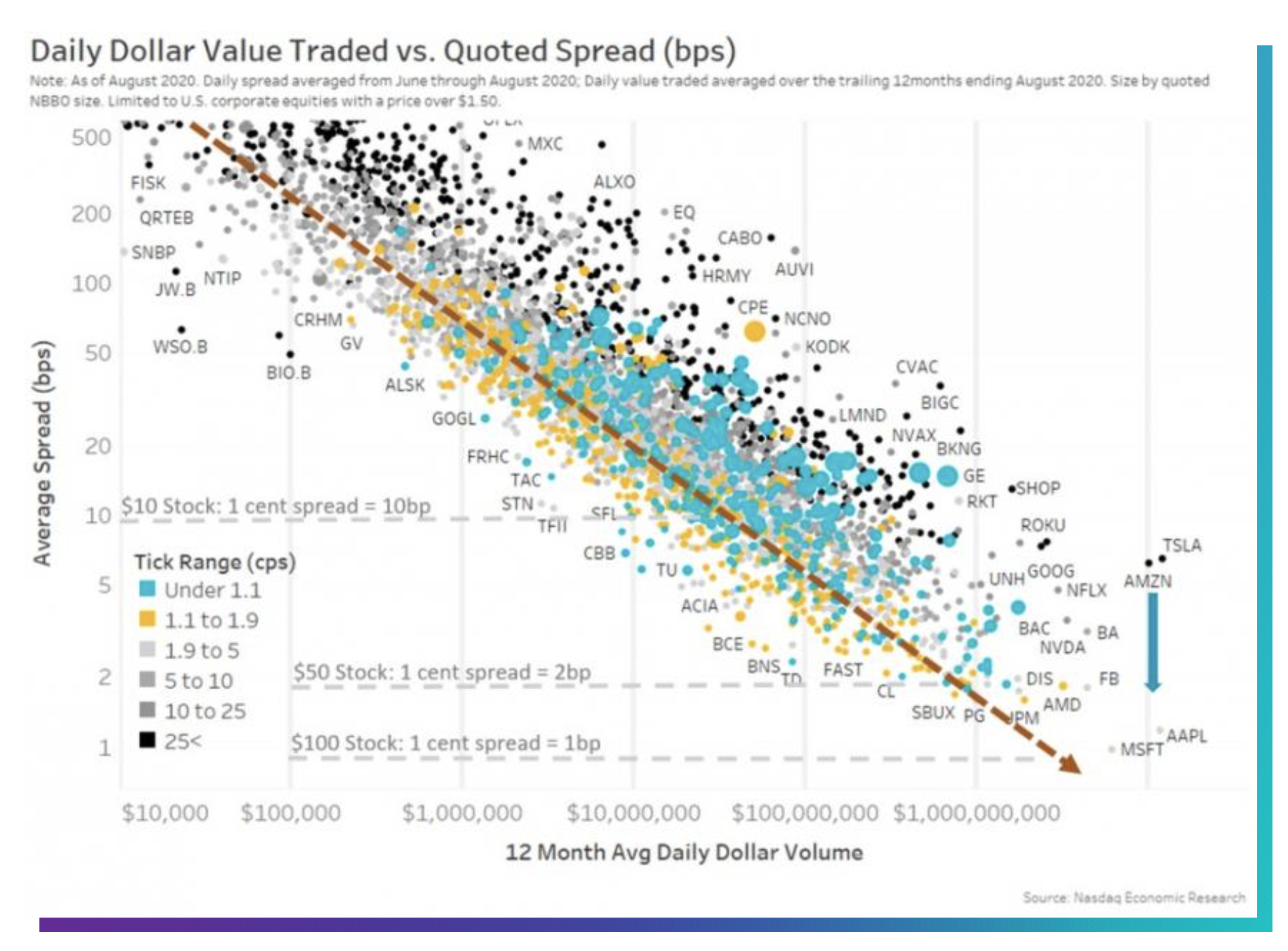

Qual è il prezzo delle azioni perfetto?

Quando vengono inseriti su un grafico, gli spread formano una forma a “U”, dove un prezzo moderato di un’azione ha gli spread migliori, per quasi tutti i titoli (linea arancione nel grafico 3). Tuttavia, il fondo della “U” cambia al diminuire della liquidità. Ciò significa che ogni azione ha il suo prezzo perfetto .

Grafico 9: il prezzo delle azioni perfetto dipende dalla tua liquidità giornaliera (valore scambiato)

I dati in Grafico 6 e Grafico 4 utilizzano gli stessi colori in cui le azioni vincolate da tick sono blu, le azioni con troppe tick sono nere e le azioni con tick che sono “giuste” sono in giallo.

È interessante notare che, quando si guardano tutti i titoli classificati in base alla liquidità (grafico 6), si nota che anche i titoli gialli hanno in genere gli spread migliori (più vicini alla linea marrone). Gli spread su altri titoli sembrano essere costantemente e inutilmente più alti.

Quindi calcolare il prezzo perfetto delle azioni è ora un semplice processo di traduzione degli spread per la liquidità delle tue azioni in uno o due tick. Ad esempio, una negoziazione di azioni intorno a $ 10 milioni di valore nozionale al giorno dovrebbe raggiungere uno spread di 10 punti base. Con un tick di un centesimo, si converte in un prezzo di azione da $ 10 a $ 20.

È interessante confrontare i due titoli più liquidi negli Stati Uniti: AMZN e AAPL. Entrambi scambiano circa $ 10 miliardi ogni giorno, ma gli spread di AAPL si trovano molto vicini alla linea marrone “ottimale” e i lotti dispari sono molto più bassi. Ciò sembra confermare che AAPL mantenendo il prezzo delle sue azioni appena sopra i $ 100 aiuta a mantenere tutti gli investitori più uguali e rende le sue azioni più facili da scambiare.

Il frazionamento azionario migliora fondamentalmente la negoziabilità e questo aumenta le valutazioni dei titoli azionari

In breve, la negoziabilità è importante perché influisce sui costi di negoziazione. La reazione del mercato ai frazionamenti azionari, alla data dell’annuncio, conferma che i trader sanno che i costi sono importanti per le valutazioni a lungo termine.

Il fatto che molte IPO abbiano un prezzo compreso tra $ 20 e $ 40 per azione mostra che i banchieri di investimento sanno intuitivamente dove si trovano anche i prezzi delle azioni perfette.

Ma il punto debole è diverso per ogni azione. È un punto in cui le zecche non sono né troppo larghe né troppo strette.

Ciò che è insolito, visti tutti i vantaggi, è che i frazionamenti azionari sono diventati così impopolari solo nell’ultimo decennio. Speriamo che cambi.

Fonte: Nasdaq.

Azioni più interessanti quotate al Nasdaq

- Titoli di aziende di pagamenti con smartphone

- Alphabet GOOGL

- APPLE APPL

- PAYPAL Olding Inc PYPL

- TESLA TSLA

- Microsoft MSFT

- Virgin Galactic SPCE

- NVIDIA (NVDA)

- ETSY

- Netflix NFLX

- Coca Cola KO

- McDonalds MCD

- DIS – The Walt Disney Company

- AMAZON AMZN

- UBER

- Beyond Meat BYND

- Snapchat

- Aramco

- Berkshire Hathaway BRKB

- Snoflake SNOW

Apri il tuo Conto Trading Fineco

Accedi a piattaforme professionali, analisi in tempo reale e oltre 20.000 strumenti finanziari da un’unica interfaccia. Zero costi di apertura, massima affidabilità.

Pubblicità di affiliazione – Economia Italiacom può ricevere una commissione se apri un conto tramite questo link, senza alcun costo per te. Investire comporta rischi: informati bene prima di operare.