I mercati finanziari stanno tendendo al ribasso, le ragioni sono diverse e tutte comprensibili: il ritorno dell’inflazione, l’aumento del costo del denaro, l’aumento del prezzo delle materie prime, la crisi in Ucraina, importanti correzioni di mercato, la difficoltà di reperimento dei semiconduttori, ma in che modo si potrebbe investire in azioni in questa situazione che è molto vicino ad un mercato orso?

Perchè ci sono azioni su cui investire in caso di mercato ribassista

- La paura e l’incertezza stanno spingendo i mercati al ribasso e gli investitori stanno ruotando verso titoli difensivi. Gli investitori vogliono limitare il loro svantaggio.

- I mercati ribassisti possono essere una buona opportunità per acquistare azioni a un prezzo inferiore e diversificare il proprio portafoglio.

- In preparazione a un mercato ribassista, gli investitori tendono a ridurre le posizioni in titoli in crescita e ad aumentare le allocazioni in titoli con guadagni stabili come beni di prima necessità, trasporti di base e materie prime specifiche.

- Le cinque scelte di azioni BG, ANDE, TSCDY, TSCDF, WFG, KNX sono ora considerate Strong Buys in base alle valutazioni quantitative e trarranno vantaggio da un rally o addirittura da un mercato ribassista.

Mentre concludiamo il primo mese del nuovo anno, i mercati del 2022 sono volatili e gli investitori sono preoccupati. L’anno scorso si è chiuso con enormi guadagni e l’S&P 500 in rialzo del 26,89% per chiudere l’anno, il Dow e il Nasdaq hanno guadagnato rispettivamente il 18,73% e il 21,39%. Ora, le crescenti preoccupazioni sui mercati e sulla performance da inizio anno hanno portato investitori e trader a voler sapere se sperimentiamo un mercato ribassista, quali titoli sono buone opportunità di acquisto? In quanto tale, sto delineando i miei primi 5 titoli da acquistare durante un mercato ribassista.

Che cos’è un mercato ribassista?

Un mercato ribassista si verifica quando il mercato subisce un calo del prezzo del 20% o più. È difficile dedicare tempo a un mercato ribassista. Mentre la saggezza convenzionale può dire che dura almeno due mesi con una media di 349 giorni dai massimi recenti, in genere derivante da paura diffusa e sentimento negativo come stiamo vivendo attualmente. Tuttavia, come abbiamo sperimentato nel 2020, i mercati ribassisti possono avere una durata più breve, come evidenziato dal mercato ribassista che è durato 23 giorni di negoziazione , da fine febbraio a fine marzo.

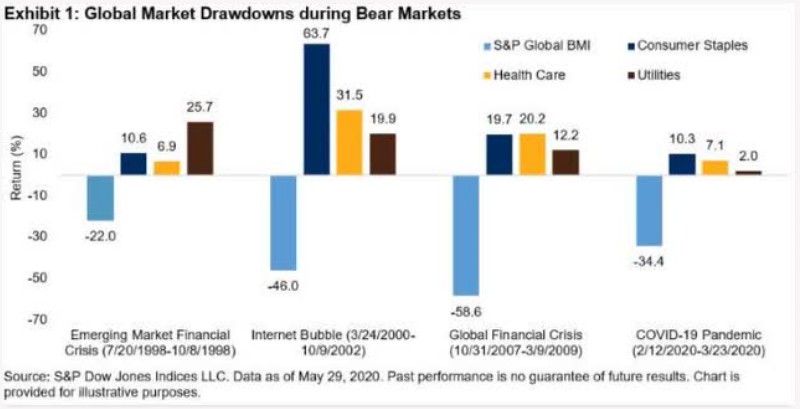

Dal 31 dicembre 1994, i mercati azionari globali hanno sperimentato quattro mercati ribassisti quando l’S&P Global BMI TR è sceso del 20% o più. Il grafico seguente mostra che i settori più resistenti, i beni di prima necessità, l’assistenza sanitaria e i servizi pubblici non hanno subito il drawdown.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

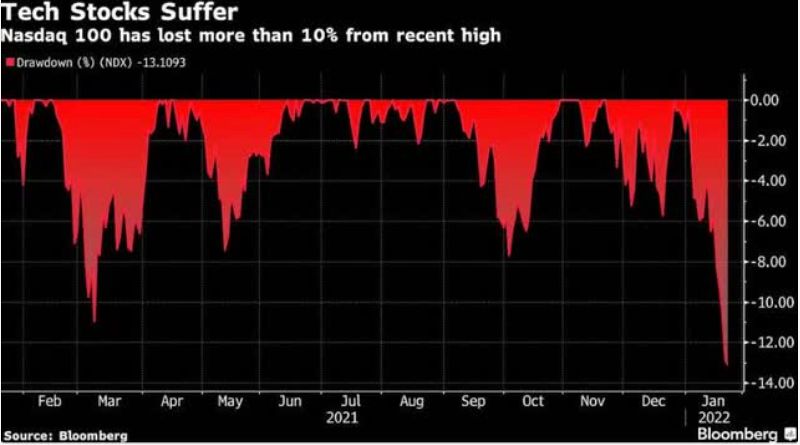

Sebbene l’indice S&P 500, DJIA e Nasdaq non siano in territorio ribassista, un certo numero di titoli tecnologici è caduto in uno stato ribassista, insieme al Russell 2000 , un indice a bassa capitalizzazione è di circa il 20% dal suo massimo e il Russell 2000 L’ETF sulla crescita è vicino al 25% del suo massimo.

Prelievo delle azioni Nasdaq 100 Tech

Non siamo in un mercato ribassista in questo momento, ma è essenziale essere in allerta e cercare investimenti che possano prosperare anche con le correzioni. Vogliamo che le persone considerino le migliori azioni da acquistare in qualsiasi mercato, ma questo articolo si concentra sull’acquisto delle migliori azioni per un mercato ribassista. Storicamente, si trattava di titoli con guadagni stabili come beni di prima necessità, trasporti di base e materie prime, titoli difensivi essenziali per l’uso quotidiano. I titoli non ciclici tendono a mantenere una crescita stabile, indipendentemente dallo stato dell’economia, e le flessioni del mercato possono essere schiaccianti e creare paura mentre gli investitori osservano la caduta delle loro partecipazioni. Molte delle paure in questo ambiente derivano da quanto segue:

- Fed al rialzo dei tassi d’interesse

- Inflazione

- Problemi di filiera

- Omicron

- Rallentamento della crescita

- Tensioni militari nell’Europa orientale

Il famoso investitore Peter Lynch ha dichiarato: “Il trucco non è imparare a fidarti dei tuoi sentimenti istintivi, ma piuttosto disciplinarti per ignorarli. Rimani fedele alle tue azioni finché la storia fondamentale dell’azienda non è cambiata… Persone che ci riescono il mercato azionario accetta anche perdite periodiche, battute d’arresto e eventi imprevisti”.

Quindi, come fanno gli investitori ad andare avanti e posizionare i portafogli con titoli che possono mantenere i loro investimenti stabili o addirittura crescere se si verifica una correzione significativa o un mercato ribassista? Mentre molte persone acquistano il ribasso e perseguono classi di attività più rischiose, altri stanno tracciando un percorso per turbolenze e un lungo periodo di volatilità. Se rientri in quest’ultima flotta, concentrati su società con solidi fondamentali e tratti difensivi. La maggior parte di noi ha l’obiettivo di accumulare ricchezza a lungo termine, ma vuole anche limitare il ribasso, motivo per cui ho selezionato cinque titoli difensivi da tenere d’occhio. I cinque fattori chiave che esaminiamo con le azioni sono Valore, Crescita, Redditività, Momentum e Revisioni EPS. Per fare ciò, confrontiamo le metriche rilevanti per il fattore in questione per il titolo con le stesse metriche per gli altri titoli nel suo settore. Al fattore viene quindi assegnato un voto,

- Valore : aiuta a evitare le aziende che potrebbero essere valutate male e sopravvalutate. Gli investitori in genere non vogliono comprare alto e vendere basso. Vuoi acquistare aziende con uno sconto, al di sotto del valore intrinseco percepito e vederle crescere.

- Crescita – Se un’azienda non sta registrando una crescita in parametri come il flusso di cassa libero, l’EBITDA e i ricavi su base annua, è più suscettibile quando un mercato ribassista o una correzione colpisce perché la crescita o i profitti ti consentono di essere difensivo nei periodi di rallentamento. Se un’azienda non cresce prima dei periodi di rallentamento, qualsiasi interruzione dell’attività o se è rimasta stagnante o in decelerazione può essere devastante. La crescita è sana.

- Redditività – Come per le metriche di crescita, la redditività è importante. Se un’azienda non è redditizia, è più vulnerabile. Le entrate in genere rallentano durante i periodi di volatilità e quindi è probabile che le aziende sperimentino più difficoltà durante le recessioni o i mercati ribassisti perché non hanno la protezione per resistere a tali ribassi. Concentrati sulle aziende con profitti e forti metriche di redditività.

- Momentum indica la forza del prezzo di un’azione e confronta le differenze a intervalli di tempo variabili. Confrontare l’andamento dei prezzi di un’azienda rispetto ad altri nel suo settore è un ottimo strumento per comprendere la velocità con cui il prezzo dell’azienda sta cambiando. Anche le azioni che salgono molto rapidamente in brevi periodi di tempo possono crollare altrettanto rapidamente.

- Revisioni EPS – In genere gli analisti sono più al corrente dell’interazione di ciascun titolo perché sono in costante comunicazione con l’alta dirigenza. Revisioni positive indicano che il futuro è luminoso e che il particolare titolo si sta dirigendo verso l’alto. In genere si può arrivare al presupposto che un’azienda sia più forte o in una situazione finanziaria migliore per resistere alla volatilità se ci sono revisioni al rialzo o al ribasso.

Ciascun Quant Rating e Factor Grades viene visualizzato nelle pagine dei simboli dei rispettivi titoli. Diamo un’occhiata ad alcuni di essi e ai nostri 5 migliori titoli da acquistare in un mercato ribassista.

1. Bunge Limited ( BG )

Bunge Limited ( BG ) è un alimento di base incentrato sui prodotti agricoli. BG , il più grande trasformatore di semi oleosi al mondo, ha stretto una partnership con Chevron Corporation ( CVX ) in una joint venture per soddisfare la domanda di combustibili rinnovabili. Abbiamo selezionato questo titolo come la scelta migliore in un mercato ribassista perché BG è all’estremità anteriore della catena di approvvigionamento e dato l’ambiente inflazionistico e il fatto che si trovi nell’agroalimentare che produce cibo, sono un driver di prezzo; qualsiasi aumento dei costi può essere trasferito al consumatore, come stiamo attualmente vedendo con i prezzi dei generi alimentari che si avvicinano ai massimi storici. Oltre a una popolazione in crescita e alla domanda di cibo, agricoltura e fonti di energia rinnovabile, Bunge è un ottimo valore e stock di dividendi.

Valutazione Bunge

Avendo una valutazione A complessiva, le metriche di valutazione sottostanti di BG sembrano solide. Oltre alla crescente domanda di beni, BG ha un ottimo prezzo inferiore a 100 dollari per azione. Con un rapporto P/E forward A+ scambiato a -67,54% al di sotto del settore e un PEG di 1,21x, prima degli aumenti dei tassi di interesse, ora sarebbe un ottimo momento per ottenere un pezzo di questo titolo.

Oltre al fatto che BG è un investimento di grande valore e un’opportunità in termini di apprezzamento del prezzo, i suoi gradi di dividendo sono interessanti. Bunge ha un forte dividend yield a termine del 2,13% e, osservando i gradi sottostanti, sono tutti solidi. Secondo il mio backtest, un rating di sicurezza dei dividendi A indica che è probabile che questo titolo eviti il 99% dei tagli ai dividendi .

La sicurezza dei dividendi alla base include metriche per redditività, debito, stime e revisioni dei dividendi degli analisti, slancio, fattori economici e di settore, che ti aiutano a evitare titoli che potrebbero tagliare o sospendere il loro dividendo. Questo indicatore fornisce la possibilità migliore per preservare il capitale e ridurre al minimo il rischio di ribasso.

Crescita di Bunge

Bunge è stata valutata un ottimo acquisto da novembre 2021. Con guadagni impressionanti negli ultimi due trimestri consecutivi, BG continua a vedere un aumento delle entrate del 39,17% su base annua. I 14,12 miliardi di dollari del terzo trimestre sono stati del 27,3% in più rispetto alla maggior parte dell’industria della trasformazione alimentare e del 17,42% in più rispetto al settore dei consumatori non ciclici. Per il trimestre, la società ha battuto l’EPS non GAAP di 3,72 dollari per 2,30 dollari; GAAP EPS di 4,28 dollari batte di 3,01 dollari; Un fatturato di 14,12 miliardi di dollari (+39,0% su base annua) supera di 230 milioni di dollari.

Mentre BG continua a crescere, Bunge ha recentemente annunciato l’ acquisizione di una partecipazione del 33% in un’azienda agrochimica brasiliana chiamata Sinagro, un rivenditore di cereali e prodotti agricoli. Nello stesso annuncio, Rossano de Angelis Junior, BG Agribusiness VP, ha dichiarato: “Questa transazione contribuirà alle capacità di origine del grano di Bunge e al suo accesso ai produttori della regione. Inoltre, Sinagro e Bunge sono strettamente allineati sul loro visione di essere il partner preferito in soluzioni sostenibili per semi oleosi, materie prime e ingredienti correlati, sia per gli agricoltori che per i clienti finali”.

2. The Andersons’s Inc. ( ANDE )

Una società agricola con una capitalizzazione di mercato di 1,24 miliardi e un aumento del prezzo delle azioni in un anno di oltre il 55%, The Andersons, Inc. ( ANDE ) è una scelta di titoli interessante. Ande opera nel settore della distribuzione alimentare e opera in quattro segmenti: commercio, etanolo, produzione e distribuzione di nutrienti vegetali e ferrovia. Dopo tre solidi trimestri consecutivi, gli ultimi guadagni del terzo trimestre di ANDE hanno battuto gli utili record, con il risultato che le azioni sono aumentate di quasi il 7% dopo l’annuncio.

Dal 2006, Anderson Inc. e la sua partnership commerciale per l’etanolo con Marathon Petroleum ( MPC ) sono stati un driver di crescita costante. Con l’inflazione e l’aumento dei prezzi tutt’intorno, ANDE ne trarrà vantaggio e trarrà sicuramente vantaggio dall’aumento dei prezzi dei generi alimentari, con conseguente miglioramento dei margini. ANDE è piuttosto diversificata nelle sue linee di prodotti e sta anche facendo passi da gigante verso il diesel rinnovabile per diventare ecologico . Ciò aggiungerà un ulteriore catalizzatore per la crescita dell’EBITDA.

ANDE ha riportato un miglioramento su base annua di 20,7 milioni di dollari per il 21T3. Inoltre, Andersons aumenta il suo dividendo di quasi il 3% a 0,18 dollari per azione trimestralmente , il che dovrebbe essere di buon auspicio per gli investitori, sottolineando la forza dei loro profitti. Durante il rapporto sugli utili del terzo trimestre, il presidente e CEO Pat Bowe ha dichiarato : “Abbiamo beneficiato dell’eccezionale esecuzione del nostro team, della forte domanda e delle scorte di cereali relativamente basse, inclusa la crescita in nuovi mercati, come il diesel rinnovabile e le estensioni della catena di approvvigionamento”. Il 16 dicembre 2021, Andersons ha dichiarato un dividendo trimestrale di 0,18 dollari per azione, un aumento del 2,9% rispetto al dividendo precedente di $ 0,17. L’Anderson è attualmente scambiato a un ottimo prezzo, meno di 40 dollair, che considero un prezzo ragionevole per l’acquisto.

3. Tesco PLC ( OTCQX:TSCDY ), ( OTCQX:TSCDF )

Tesco PLC è una società di vendita al dettaglio di prodotti alimentari con una capitalizzazione di mercato di 31,11 miliardi di dollari. Con l’interruzione della pandemia, Tesco ha esplorato nuovi modi in cui i clienti possono fare acquisti, espandere il business online e passare alla consegna. “Inutile dire che il 2020 è stato un grande anno per i rivenditori di generi alimentari. Secondo IGD, la crescita senza precedenti dell’8,5% nel 2020 rallenterà all’1,7% nel 2021 e poi allo 0,9% nel 2022, poiché gli acquirenti risparmiano e il settore dei ristoranti fuori casa recupera le vendite” .

Crescita Tesco

L’attività di vendita al dettaglio di generi alimentari è altamente competitiva e, oltre ad adattarsi, Tesco è riuscita ad aumentare la propria base di clienti durante la pandemia. “COVID-19 ha portato a una maggiore concentrazione sulla celebrazione a casa… Di conseguenza, abbiamo sovraperformato il mercato, aumentando la quota di mercato e rafforzando la nostra posizione di valore”, ha affermato Ken Murphy, CEO di Tesco su Yahoo. Come mostrato sopra, in Factor Grades di Tesco, i suoi voti complessivi sono stellari. Possedendo un A+ per la crescita, con EPS Forward Long Term (3-5Y CAGR) al 32,83% e una crescita del flusso di cassa operativo del 227,38%, questo droghiere sta andando bene, risultando in una revisione FY1Up negli ultimi 90 giorni.

Redditività e slancio di Tesco

La redditività si attesta a un grado B+, dove Cash from Operations si attesta a 1,51 miliardi di dollari e il ritorno sugli asset di Tesco è una A. Questo titolo ha registrato una tendenza al rialzo dall’estate del 2021 e lo slancio persiste. Con un solido grado A Momentum e un rapporto prezzo-prestazioni su 3 mesi, 6 mesi e 9 mesi che ha sovraperformato la mediana del settore, ottieni questo titolo a un valore!

Valutazione Tesco

Tesco ha un ottimo prezzo, meno di 15 dollari per azione, e nell’ultimo anno TSCDY ha visto un aumento del prezzo del +24% e un aumento in 5 anni del +68%. “Tesco è a buon mercato al momento, scambiato a 1,2 volte il valore di libro ea 0,37 volte le vendite TTM. Data la bassa valutazione, penso che TSCDF meriti una piccola allocazione in un portafoglio diversificato”, scrive Unlocking Alpha .

La valutazione complessiva di questa società è B+ e, con un rapporto EV/EBITDA forward di 7,57x, sta superando un buon numero di concorrenti del settore. L’investitore globale scrive : “La forte performance di Tesco sulla pandemia mi ha dato fiducia nel nuovo team di gestione. Il suo impegno a eliminare le attività non fondamentali significa che i rendimenti per gli azionisti sono imminenti.

4. West Fraser Timber Co. Ltd. ( WFG )

Legname di West Fraser ( WFG) è un’azienda diversificata di prodotti in legno che trarrà vantaggio dall’ambiente attuale, così come se entrassimo in un mercato ribassista. Con il boom immobiliare, i prodotti forestali sono richiesti poiché i costruttori di case non possono costruire case abbastanza velocemente da tenere il passo con la domanda. Se prevediamo un mercato ribassista, il sentimento per questo settore tende in genere verso una recessione e, naturalmente, la domanda di alloggi diminuisce, il che potrebbe danneggiare il legname. Ma poiché il settore immobiliare sta andando bene e la domanda è elevata, i rischi sono ridotti al minimo e il settore del legno dovrebbe trarne vantaggio. Dato quanto il prezzo del legname è sceso dal 2020, sembra essersi normalizzato e l’acquisto di un’azienda fondamentalmente solida come WFG potrebbe essere un’aggiunta eccellente al tuo portafoglio. Ottieni WFG a un valore. Questa azienda ha metriche stellari,

Negoziando significativamente al di sotto della media del settore, c’è una grande opportunità di acquisto per questo titolo il cui prezzo delle azioni è in rialzo. Come afferma Daniel Moser, scrittore di Fellow Seeking Alpha , “La linea di fondo per me è che a 2,2x EV/EBIT, le azioni WFG sono ancora scambiate a multipli ridicolmente economici”.

Crescita del WFG

WFT ha continuato ad avere successo nel suo approccio alla crescita attraverso una serie di acquisizioni strategiche e driver di crescita per il 2022, come sottolineato dall’analista di ricerca Yiannis Zourmpanos. I dati demografici favorevoli come i millennial che acquistano per la prima volta una casa stanno aiutando la crescita di WFG. Inoltre, il sentimento positivo in merito ai vincoli della catena di approvvigionamento e all’aumento della domanda dei consumatori di legname, che ha portato alla domanda al dettaglio e residenziale di case e prodotti di legname nei negozi, hanno stimolato la loro crescita. WFG ha anche beneficiato di una serie di acquisizioni strategiche pur mantenendo i costi. “La nostra gestione dei costi è fondamentale per il nostro successo. Quando i mercati del legname cambiano, significa che possiamo adattarci rapidamente per far funzionare i nostri stabilimenti e far lavorare i nostri dipendenti”, ha affermato Ray Ferris, Presidente e CEO di WFG . IlLe metriche di crescita di WFG sono ecologiche, i ricavi anno su anno sono aumentati del 155,40% e la crescita futura dell’EBITDA è un A+ al 138,88%.

Redditività e slancio del WFG

Le segherie hanno aumentato la produzione nonostante il calo dei prezzi del legname il mese scorso, e l’aumento dei costi e dei problemi di trasporto stanno ponendo preoccupazioni per la domanda record provocata dal boom edilizio. Ma ciò non sembra influenzare la crescita, la redditività o lo slancio di questo titolo. Tutti con voti complessivi steller A+, West Fraser Timber, sta salendo velocemente. La redditività di WFT è eccezionale poiché Cash from Operate è di $ 3,59 miliardi e i margini di profitto lordo sono del 57,75%, il che rende le cifre seguenti per lo slancio non sorprende.

5. Knight-Swift Transportation Holdings Inc. ( KNX )

Knight-Swift Transportation ( KNX ) e le sue sussidiarie sono uno dei più grandi vettori di autocarri del Nord America. Il fornitore di servizi di trasporto fornisce soluzioni di trasporto negli Stati Uniti, in Messico e in Canada e i servizi includono vari tipi di prodotti, merci e materiali, secchi e refrigerati. Con un grado B-Valuation, la sua valutazione è molto ragionevole data l’elevata domanda di camionisti per trasportare i prodotti in forte domanda e affrontare problemi di domanda-offerta. Il suo rapporto PEG è un A+ a 0,46 che indica quanto sia sottovalutata l’azienda in questo momento, e poiché viene scambiata a 57,19 dollari per azione, KNX è un ottimo acquisto con uno sconto.

Crescita KNX

La salute finanziaria e le prospettive di crescita di KNX sono solide e indicano il potenziale per sovraperformare nel mercato. Con l’impennata della domanda di autotrasporti , aziende come KNX sono in grado di capitalizzare i principali fattori di crescita all’interno del settore in un’economia in sana ripresa in ripresa. I trasporti sono in ripresa poiché la domanda di merci e conducenti continua a crescere. La distribuzione dei vaccini e la riapertura economica sono una forza trainante della crescita economica perché l’industria degli autotrasporti è la principale fonte di consegna delle merci. Inoltre, gli acquisti dei consumatori sono aumentati sia online che presso i punti vendita e le consegne a domicilio o nei negozi sono possibili solo tramite autotrasporti.

L’ultimo annuncio sugli utili del quarto trimestre di KNX è stato eccezionale e ha restituito un EPS di 1,61 dollari, che supera di 0,18 dollari, e un fatturato di 1,82 miliardi di dollarei batte di 84,65 milioni di dollari. Il grado A+ Revisioni include 19 revisioni FY1 Up negli ultimi 90 giorni e zero down.

Redditività KNX

Oltre alle grandi prospettive di crescita, la redditività di KNX è a un livello A- con Cash from Operations a 1,19 miliardi di dollari e margine EBITDA (TTM) del 25,77%. Prima della fine del 2021, KNX ha annunciato l’acquisizione di Midwest Motor Express, un altro fornitore di trasporti. “Il prezzo di acquisto di 150 milioni di dollari si traduce in un multiplo delle vendite pari a 1,1 volte basato su un fatturato di 137 milioni di dollari. Detto questo, l’attività è piuttosto redditizia poiché il contributo EBITDA di 27 milioni di dollari arriva a meno di 6 volte mentre il contributo al reddito operativo di 16 milioni di dollari rivela un multiplo pagato inferiore a 10 volte su quella metrica. Ciò significa che sono previsti almeno sei centesimi di aumento dell’utile per azione, con altri a venire dopo l’integrazione”, scrive The Value Investor .

Conclusione

Ancora una volta, non siamo ufficialmente in un mercato ribassista in questo momento, ma è essenziale essere in allerta e cercare investimenti che possano prosperare anche nelle correzioni. Per gli investitori che vogliono prendere in considerazione le migliori azioni da acquistare in un mercato ribassista, questo articolo si concentra sull’acquisto delle migliori azioni per quell’ambiente. Identificare le azioni nel settore giusto è importante per investire in un mercato ribassista. I nostri Factor Grades e Quant Ratings possono aiutarti a prendere decisioni di investimento tattiche che sono vitali, soprattutto se stai selezionando titoli senza modificare il livello di rischio complessivo. Trovare risorse di investimento informate è anche un ottimo modo per essere un investitore di successo in mercati volatili o in rialzo.

Fonte: S, A.

Altre idee per investimenti:

- ETF su Commodities per proteggersi dall’inflazione

- 10 azioni di robotica USA in crescita

- Titoli Tecnologici Febbraio 2022

- Migliori azioni Metaverso

- Azioni Robotica 2022

- Azioni di semiconduttori considerati il petrolio dell’economia

- Migliori Azioni 2022 secondo gli analisti di Wall Street

- Dove investire nel 2022: 5 azioni per diversificare il portafoglio

- Dove investire: azioni che aumenteranno di valore nel 2022

- Azioni da comprare domani

- 11 titoli tecnologici a considerare per investire nel 2022

- ETF su oro 2022

- IPO su cui investire nel 2022

- Titoli tecnologici più performanti nel 2021

- Come investire in Criptovalute e Bitcoin con ETF e Fondi