Le azioni svolgono un ruolo chiave nel tuo portafoglio di investimenti e imparare ad acquistare azioni è il tuo primo lavoro come investitore. Tra il 1926 e il 2018, un portafoglio azionario al 100% ha restituito una media del 10,1% all’anno, secondo Vanguard, quasi il doppio del rendimento di un portafoglio interamente obbligazionario nello stesso periodo.

Ecco la nostra guida passo passo su come acquistare azioni:

Premessa

Il luogo in cui è possibile acquistare o vendere azioni è chiamato “borsa”. Negli Stati Uniti, ci sono quattro principali borse per un investitore italiano: la Borsa di Milano, la American Stock Exchange (AMEX), la National Association of Securities Dealers Automated Quotations (NASDAQ) e la New York Stock Exchange (NYSE), che si trova a Wall Street nella Lower Manhattan in New York City. Questi vari scambi forniscono un luogo in cui compratori e venditori si uniscono per acquistare e vendere azioni, il che consente liquidità e aiuta a garantire che i venditori ottengano il prezzo più alto possibile e che gli acquirenti possano acquistare al prezzo più basso possibile.

Generalmente, più azioni si scambiano le mani ogni giorno, maggiore è la liquidità. Le scorte a bassa liquidità detengono un rischio maggiore a causa della possibilità che un investitore possa rimanere bloccato con uno stock di cui il prezzo è in calo e nessuno a cui vendere lo stock. Se possedeste 1.000 azioni di Apple , ma non riuscissimo a trovare nessuno disposto a comprarle, sarebbero sostanzialmente prive di valore. Capire come funzionano gli scambi è estremamente importante per acquistare i primi titoli.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

Fare un salto nell’acquisto di azioni può sembrare un compito intimidatorio, ma una volta che si salta in su, si sta aprendo una vasta gamma di opportunità di investimento. Più spesso viene eseguito il processo, migliore sarà l’acquisto di scorte in modo tempestivo. Per ottimizzare le tue prestazioni nel mercato azionario, segui questo elenco dettagliato.

Eliminare il debito, in particolare il debito di alto interesse

Mentre si cerca di evitare di concentrarsi troppo sul lato della finanza personale dell’acquisto di azioni, questo è un primo passo cruciale che non può essere ignorato. Non vi è alcun motivo per acquistare azioni se si tiene un saldo sulla carta di credito, sulla linea di credito o su qualsiasi altro prodotto di debito ad alto interesse. Il mercato azionario restituisce in media il 7% annuo , ben al di sotto del 18-22% che probabilmente pagherete per quelle carte di credito.

Quindi, invece di mettere i tuoi soldi nel mercato, prima mettilo a ripagare i tuoi debiti.

1. Apri un conto per acquistare azioni

Un conto di intermediazione è il posto più conveniente per acquistare azioni, ma è tutt’altro che la tua unica opzione. Se ti consideri un investitore pratico a cui piace fare ricerche sulle società e conoscere i mercati, un conto di intermediazione online è un ottimo punto di partenza per iniziare ad acquistare azioni.

I broker online offrono conti per tutti i tipi di investitore, dall’esperto a quello meno esperto, dall’investitore che lo fa per professione al lavoratore o pensionato che vogliono solo investire qualche decina di migliaia di euro che hanno risparmiato e che oggi vogliono far fruttare.

Il tuo broker online potrebbe anche chiederti se desideri aprire un conto a margine . Con un conto a margine, l’intermediazione ti presta denaro per acquistare azioni. Ciò consente agli investitori esperti di acquistare più azioni con meno denaro proprio in cambio di alcuni costi aggiuntivi e molto più rischio.

Noi sconsigliamo sempre ai neofiti di prendere soldi in prestito per poi investirli.

Piani di acquisto diretto di azioni

Se hai già identificato le azioni che vorresti acquistare, potresti prendere in considerazione un piano di acquisto diretto di azioni. Non tutte le società quotate in borsa partecipano a piani di acquisto diretto di azioni, ma molti dei nomi più grandi e popolari lo fanno e non è necessario un conto di intermediazione per acquistare azioni in questo modo. Molto probabilmente ti verranno addebitate commissioni aggiuntive, tuttavia.

I piani di acquisto diretto sono quasi sempre amministrati da terze parti, piuttosto che dalle società stesse.

Prendi la Coca Cola ( KO ) . Puoi acquistare un importo una tantum di 500 euro di azioni Coca-Cola su un Broker per una commissione di 5,00 euro o impostare almeno 10 acquisti ricorrenti di 50 euro per una commissione.

Con la pronta disponibilità di broker online a basso e senza commissioni, molti piani di acquisto diretto sono caduti in disgrazia. Tuttavia, possono consentire agli investitori di acquistare azioni di una società specifica con un leggero sconto, il che può aiutare a compensare le commissioni addebitate. Valuta attentamente i vantaggi dell’investimento utilizzando un piano di acquisto diretto di azioni prima di effettuare il primo acquisto.

Intermediazioni a servizio completo

I broker a servizio completo forniscono ai clienti benestanti un’ampia varietà di servizi finanziari, dalla pianificazione pensionistica e dalla preparazione fiscale alla pianificazione patrimoniale. Possono anche aiutarti a comprare azioni. Il problema è che i broker a servizio completo addebitano commissioni elevate rispetto ai broker online.

Per le persone facoltose che non hanno molto tempo extra per stare al passo con le loro complicate vite finanziarie, i broker a servizio completo offrono un trattamento speciale e un alto livello di fiducia. Se tutto ciò che vuoi fare è acquistare azioni, un piano di acquisto diretto o un broker online è una scelta migliore.

Robo-consiglieri

I robo-advisor sono piattaforme di investimento automatizzate che valutano i tuoi obiettivi finanziari, la tempistica di investimento e la tolleranza al rischio. Quando ti iscrivi a un robo-investitore, la piattaforma ti pone una serie di domande per valutare questi fattori e quindi investe i tuoi soldi in un portafoglio gestito di fondi negoziati in borsa (ETF) su misura per le tue esigenze.

Il problema dei robo-investitori, tuttavia, è che non stai acquistando azioni direttamente, stai acquistando un portafoglio di ETF. Alcuni di questi fondi saranno quasi sicuramente ETF azionari, come l’SPDR S&P 500 ETF Trust ( SPY ), che si sforza di eguagliare la performance dell’indice azionario S&P 500. Ma altri potrebbero essere ampi fondi obbligazionari, come Vanguard Total Bond Market ETF ( BND ), che investe in titoli a reddito fisso .

Ciò non rende i robo-advisor una cattiva scelta per i tuoi dollari di investimento, specialmente se sei più un investitore senza mani. Tieni presente che i robo-advisor potrebbero non essere la tua prima scelta se desideri acquistare azioni.

2. Ricerca quali azioni vorresti acquistare

Ci sono migliaia di diverse società quotate in borsa che offrono azioni sul mercato. Ciò rende scoraggiante decidere quali azioni acquistare. Un modo per pensare alla ricerca delle azioni che si desidera acquistare è adottare una strategia ben congegnata, come l’acquisto di azioni di crescita o l’acquisto di un portafoglio di azioni con dividendi.

- Le azioni in forte crescita ( azioni growth ) sono azioni di società che stanno registrando guadagni rapidi e robusti in termini di profitti o entrate. Tendono ad essere aziende relativamente giovani con ampi margini di crescita o società che servono mercati con ampi margini di crescita. Indipendentemente dal fatto che le azioni di un titolo in crescita sembrino costose o meno, investire in titoli in crescita presuppone che una rapida crescita continua produrrà forti guadagni di prezzo nel tempo.

- Le azioni di valore ( value investing ) sono azioni di azioni che hanno un prezzo scontato e stanno per vedere guadagni di prezzo quando il mercato arriva a riconoscere il loro vero valore. Con l’investimento di valore, stai cercando “azioni in vendita” con un rapporto prezzo/utili basso e rapporto prezzo/valore contabile. L’obiettivo è acquistare titoli a basso prezzo e mantenerli a lungo termine.

- Le azioni con alti dividendi pagano parte dei loro guadagni agli azionisti sotto forma di dividendi. Quando acquisti azioni con dividendi, l’obiettivo è ottenere un flusso costante di reddito dai tuoi investimenti, indipendentemente dal fatto che i prezzi delle tue azioni salgano o scendano. È più probabile che anche alcuni settori, tra cui servizi di pubblica utilità e telecomunicazioni, paghino dividendi.

Usa uno Stock Screener per trovare azioni da acquistare

Qualunque strategia tu scelga, trovare le azioni che desideri acquistare può comunque essere difficile. Gli screening delle azioni ti aiutano a restringere l’elenco di potenziali azioni da acquistare e offrono una gamma infinita di filtri per escludere tutte le società che non soddisfano i tuoi parametri. Quasi tutti i conti di intermediazione online offrono screening delle azioni e ci sono più di alcune versioni gratuite disponibili online.

Con uno screening delle azioni, puoi filtrare i titoli a piccola capitalizzazione o quelli a grande capitalizzazione o visualizzare elenchi di società con prezzi delle azioni in calo e titoli ai massimi storici. In genere ti consentono anche di cercare titoli per settore o settore di mercato. Il filtraggio in base al rapporto P/E è un ottimo modo per trovare le azioni troppo care o sottovalutate.

3. Esegui operazioni nel tuo account

Dopo aver aperto e finanziato un conto di intermediazione e quindi identificato le azioni che vorresti acquistare, è il momento di eseguire operazioni nel tuo conto. Prima di inserire un ordine per l’acquisto di azioni, è necessario comprendere alcuni dettagli sul processo: l’acquisto di azioni non è semplice come premere un pulsante di acquisto su un’app. In genere dovrai scegliere un tipo di ordine, che fornisce istruzioni su come acquistare un’azione.

Due dei tipi di ordine più comuni tra cui dovrai scegliere:

- Ordine di mercato. Questo tipo di ordine indica al broker di acquistare azioni immediatamente al prezzo più basso disponibile. Il prezzo corrente delle azioni che vedi quando inserisci un ordine di mercato non è necessariamente il prezzo a cui verrà eseguito il tuo ordine di mercato: i prezzi cambiano in millisecondi e stai solo dicendo al broker di ottenere il prezzo più basso disponibile.

- Stop Loss ( ferma le perdite) . Assegna un nome al tuo prezzo e l’acquisto viene eseguito solo se l’azione scende a quel prezzo o inferiore entro un periodo di tempo selezionato. Se l’azione non raggiunge mai il prezzo specificato prima della scadenza dell’ordine limite, il tuo trade viene annullato.

Se hai un piccolo saldo nel tuo conto ma i prezzi delle azioni che stai cercando di acquistare sono molto alti, considera le azioni frazionarie . Prendi la Holding di Google, Alphabet, Inc. ( GOOG ): a fine settembre 2020, Alphabet ha un prezzo di quasi 1.500 dollari per azione. Con le azioni frazionarie, potresti investire anche solo pochi dollari in azioni. Un numero crescente di broker, tra cui Robinhood, solo per citarne alcuni, vende frazioni di azioni , un sistema di compravendita che tra poco dovrebbe sbarcare anche sui broker presenti in Italia.

Ecco intanto la lista dei Broker che possono operare in Italia e quindi riconosciuti dalla CONSOB:

- Webank

- Interactive Brokers

- Binck Bank

- Banca Sella

- Directa

- FINECO

- Degiro

- PLUS500

- IQ Option

- Alvexo

- FXGlobe

- eToro

- FXCM

- Trade.Com

- Avatrade

- TrioMarkets

- Easyautotrading

- TRADEO

- 24 Option

4. Usa la media del costo in euro per acquistare azioni nel tempo

Il problema con i mercati azionari è che i prezzi oscillano costantemente. Potresti avere d’occhio un’azione che sembra a un prezzo ragionevole oggi, ma chi può dire se il prezzo sarà più alto o più basso domani?

La media del costo in euro fornisce una soluzione a questo problema: acquista azioni con una determinata quantità di denaro a intervalli regolari e potresti pagare in media meno per azione nel tempo. Fondamentalmente, la media del costo in euro ti consente di iniziare subito ad acquistare azioni, con un po’ di soldi, piuttosto che aspettare per costruire il tuo equilibrio. Ciò riduce il rischio che acquisti estremamente alto o basso poiché stai distribuendo i tuoi acquisti su un lungo periodo di tempo.

Diciamo che utilizzi la media del costo in euro per acquistare le tue azioni target a 5 euro per azione nella prima settimana, 10 euro per azione nella seconda settimana e 9 euro per azione nella terza settimana. In media, hai pagato 8 euro per azione, meglio che se avessi sbagliato a cronometrare l’acquisto e fossi andato all in a 10 euro per azione, solo per vedere il prezzo scendere. Inoltre, investire lo stesso importo in dollari ogni volta ti comprerebbe più azioni a 5 euro per azione rispetto a uno degli altri punti di prezzo.

Acquista basso e vendi alto è un mantra per l’acquisto di azioni di successo che probabilmente hai sentito più di una volta. Ma praticarlo può essere psicologicamente impegnativo e può essere molto, molto difficile anche per gli esperti concordare cosa siano “basso” e “alto” per un determinato titolo. Acquisti automatizzati e ricorrenti di azioni che utilizzano la media del costo in dollari ti aiutano a evitare la sfida e a rendere gli investimenti di routine.

5. Pensa attentamente a quando vendere le tue azioni

Il momento ideale per vendere le tue azioni è quando hai bisogno di soldi. Gli investitori a lungo termine dovrebbero avere una strategia centrata su un obiettivo finanziario e una tempistica per raggiungerlo. Ciò significa che dovrebbe includere un piano per iniziare a sfruttare i tuoi investimenti e utilizzare il denaro che hai accumulato quando è il momento giusto.

Ciò significa anche che decidere quando vendere un’azione ha ben poco a che fare con ciò che le azioni o i mercati più ampi stanno facendo in un dato momento. A meno che tu non stia facendo trading diurno e stai cercando di ottenere un rapido profitto, il che è molto più rischioso dell’investimento a lungo termine, non devi nemmeno preoccuparti di guardare i movimenti dei prezzi giorno per giorno.

Se stai per indovinare per la seconda volta se dovresti mantenere un’azione in perdita, ripensa al motivo per cui l’hai acquistata in primo luogo e decidi se qualcosa è cambiato radicalmente. In caso contrario, un calo del prezzo potrebbe effettivamente essere un buon momento per acquistare di più.

Tasse sulle vendite di azioni e sulle plusvalenze

Se decidi di dare al tuo broker l’ordine di vendita, assicurati di aver prima compreso le conseguenze fiscali. Se il prezzo delle azioni è aumentato da quando l’hai acquistato per la prima volta, potresti dover pagare le tasse sulle plusvalenze . I guadagni sulle azioni che hai posseduto per un anno o meno sono soggetti all’aliquota ordinaria del 27% in Italia. Le azioni vendute dopo più di un anno vengono tassate al tasso di plusvalenze.

Purtroppo per l’investitore, in caso di perdita tutte le perdite sono responsabilità dell’investitore e non è come negli Stati Uniti dove c’è un piccolo aiuto da parte dello Stato che permette degli escamotage fiscali per aiutare chi ha perso investendo in azioni. Cosa che dovrebbe essere pensata pure per i mercati finanziari europei, visto che alla fine sono i capitali degli investitori a far girare l’economia.

Come Comprare ed investire su azioni ricapitolando:

Come investire in azioni

Investire nel mercato azionario è uno dei modi migliori per aumentare i tuoi risparmi a lungo termine.

Se hai appena iniziato, può sembrare che ci sia molto da imparare prima di poter iniziare ad acquistare azioni. Ma la realtà è molto più semplice. Uno dei fattori più importanti è appena iniziato.

Prima di tuffarti, è importante ricordare che quando investi, il tuo capitale è a rischio. Ciò significa che il valore dei tuoi investimenti può aumentare o diminuire, quindi potresti recuperare meno di quanto hai inizialmente investito.

Ricorda che ognuno ha i propri obiettivi e circostanze finanziarie uniche. Questi, insieme alla tua tolleranza per il rischio di investimento e orizzonte temporale, dovrebbero informare il mix di asset che scegli e se le IPO appartengano o meno al tuo portafoglio.

Il nostro hub di risorse per investire nel mercato azionario potrebbe essere in grado di aiutarti a rendere questa miscela un po’ più chiara per te e la nostra guida su come investire in azioni è un ottimo inizio per le decisioni di investimento di chi è alle prime armi.

E se non sei ancora sicuro di come scegliere gli investimenti , parla con un consulente finanziario qualificato per sviluppare la tua strategia di investimento.

Da ricordare

Investire

in azioni è uno dei modi migliori per aumentare i tuoi risparmi a lungo termine.

Il tempo

è l’ingrediente di crescita più importante, più a lungo puoi lasciare che i tuoi investimenti crescano, meglio è.

Non

complicarlo. Costruisci un portafoglio diversificato, investi regolarmente e non smanettare: controlla di tanto in tanto.

Investire per i principianti

Cosa sta investendo?

Investire significa cercare di fare di più con i tuoi soldi.

In poche parole, investire è mettere da parte i soldi oggi con l’obiettivo che varranno di più in futuro.

Perché dovresti investire?

Tenere i contanti in banca è un modo per risparmiare, ma quando si tratta di aumentare i propri risparmi, è improbabile che sia l’opzione migliore.

Nel tempo, il valore del denaro e ciò che puoi acquistare con esso, cambia.

Il più delle volte, i prezzi aumenteranno (in termini economici, questa è inflazione ). Non è davvero un problema a breve termine: 1.000 euro oggi saranno vicino a 1.000 euro domani o anche il mese prossimo.

Questo rende i contanti una buona opzione per i tuoi risparmi di emergenza o denaro che dovrai utilizzare presto. Ma in un arco di tempo più lungo, i tuoi risparmi lasciati in contanti inizieranno a perdere valore.

Ecco un esempio di come l’aumento dei prezzi può influenzare il valore del tuo denaro, più a lungo lo lasci.

Dichiarazione di non responsabilità: la tabella mostra come l’inflazione può erodere i risparmi nel corso degli anni. Questa tabella è solo a scopo illustrativo e non utilizza tassi di inflazione reali.

È qui che entra in gioco l’investimento.

Investire significa far crescere la tua ricchezza a lungo termine. L’obiettivo è quello di ottenere un rendimento superiore all’inflazione in modo che la tua ricchezza reale cresca e il tuo potere d’acquisto sia maggiore in futuro.

Investire nel mercato azionario è stato storicamente un ottimo modo per farlo. Se hai un approccio a lungo termine, probabilmente continuerà ad esserlo.

Ricorda però, quando investi, il tuo capitale è a rischio.

Cosa sono le azioni e perché investire in esse?

Quando acquisti una quota in una società, diventi proprietario di quella società. E come proprietario, condividerai gli alti e bassi del business che porteranno il valore delle azioni a diminuire e aumentare nel tempo.

Alcune aziende pagano anche parte dei loro profitti (noti come dividendi ) agli investitori e questo è un altro modo in cui possono condividere il successo di un’azienda.

In cambio di diventare proprietari di un’impresa e assumersi il rischio di potenziali alti e bassi della performance, gli investitori sono stati storicamente premiati con un tasso di rendimento più elevato sulla propria liquidità e un’opportunità di aumentare i propri risparmi.

E il mercato azionario?

I mercati azionari sono i luoghi in cui compriamo e vendiamo azioni, sono il nostro punto di accesso per investire in azioni.

Prima di concentrarci su come investire, è importante capire perché il mercato azionario può essere un buon posto per i tuoi risparmi in primo luogo.

Nel lungo periodo, le economie tendono a crescere. Crescono perché le popolazioni (nella maggior parte dei luoghi) crescono e anche la produttività (la nostra capacità di produrre più beni e servizi con lo stesso paio di mani). Se le economie crescono nel lungo periodo, è lecito presumere che anche i profitti complessivi delle aziende dovrebbero crescere.

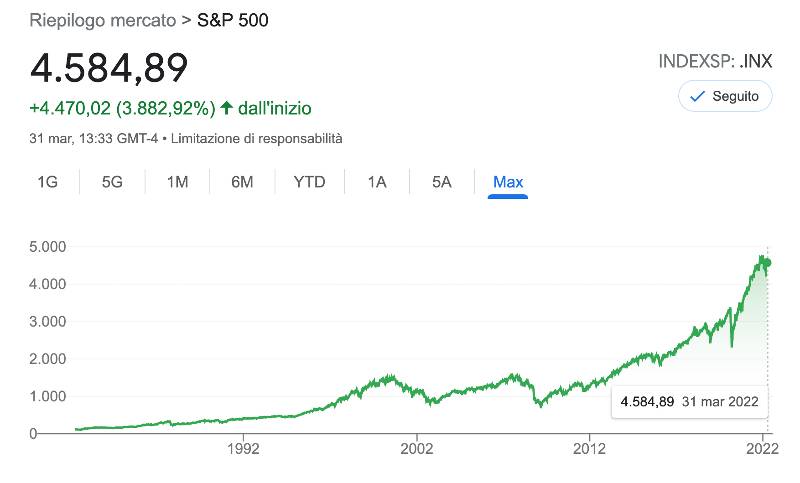

Nel tempo, i prezzi delle azioni tendono a seguire la crescita del profitto sottostante. Ed è per questo che se ti mostriamo un grafico di un mercato azionario, nel lungo termine aumenta.

Si alzano sempre? No. I mercati azionari sono progettati per muoversi man mano che acquisiscono nuove informazioni: buone, cattive e OK.

Come investire in azioni

6 passi per investire in azioni

- Stabilisci i tuoi obiettivi di investimento

- Comprendi come ti senti riguardo ai rischi che derivano dall’investimento

- Scegli i tuoi investimenti

- Scopri le nozioni di base sull’analisi degli investimenti

- Decidi come vuoi investire

- I migliori consigli per la gestione del tuo portafoglio

Prima di iniziare a investire è importante decidere cosa vuoi ricavarne.

Alcune persone investono per risparmiare per la pensione. Altri potrebbero avere in mente uno specifico acquisto futuro o semplicemente voler battere l’inflazione.

Comprendere i tuoi obiettivi è importante perché dovrebbe aiutare a stabilire basi di investimento come quanto investire e in cosa investire.

È importante capire come ti senti riguardo al rischio prima di iniziare a investire in azioni.

Il modo più semplice per pensare al rischio è quanti soldi ti senti a tuo agio perdere in cambio di vederlo guadagnare valore. Più rischi corri, di solito più rischi di perdere o guadagnare.

Quanto sei a tuo agio con il rischio e, a sua volta, quanto sei disposto a prendere dipenderà dalle tue circostanze e da cose come:

- Quanti soldi hai rimanenti dopo l’essenziale ogni mese

- Come ti senti riguardo al valore dei tuoi soldi in calo e in aumento

- Per quanto tempo pensi di rimanere investito

Se stai investendo per un lungo periodo di tempo, probabilmente puoi permetterti di assumerti più rischi di qualcuno che avrà bisogno di vendere i propri investimenti nel prossimo futuro.

Se non hai un’enorme quantità di denaro, né da investire né da risparmiare, probabilmente vorrai assumerti meno rischi di qualcuno con milioni in banca.

Azioni aziendali

- Come abbiamo discusso, le azioni rappresentano la proprietà di un’azienda e ti danno l’opportunità di condividere il successo attuale o futuro di un’azienda.

- Molte grandi aziende hanno titoli che puoi acquistare. Potrebbe essere di tutto, dai nomi della tecnologia globale o dalle grandi banche alle famose etichette di moda e ai marchi automobilistici.

- Ma non devono essere solo grandi aziende, anche molte aziende più piccole hanno azioni. Le aziende più piccole tendono ad attrarre investitori più avventurosi, possono essere aziende più nuove con più da dimostrare.

Azioni frazionarie

- Alcune azioni della società possono essere costose. In passato, questo potrebbe aver significato che erano fuori dalla portata di molti.

- Ma oggi un certo numero di agenti di cambio offre agli investitori l’accesso a frazioni di azioni. Queste sono parti di una singola azione che puoi acquistare. Ad esempio, se un’azione costa $ 1.000, potresti acquistare la metà, o un valore di $ 500, di quella quota.

- Le frazioni di azioni possono essere un ottimo modo per iniziare a investire con pochi soldi richiesti.

ETF

- Non devi scegliere ogni singolo titolo se non lo desideri. Con un fondo negoziato in borsa (ETF) puoi investire in una raccolta di azioni o altre attività in una volta sola.

- La maggior parte degli ETF tende a replicare un indice, come l’S&P 500 o il NASDAQ.

- Nel mondo finanziario, un indice è un gruppo di azioni o altre attività combinate e utilizzate per l’analisi o per comprendere l’andamento di un mercato nel suo insieme.

- Ad esempio, l’S&P 500 è un indice composto dalle 500 maggiori società quotate sul mercato azionario statunitense.

- Un ETF che replica l’S&P 500 è un modo semplice per investire nelle società che compongono l’indice.

- Da un punto di vista pratico, questo è molto più economico e veloce rispetto all’acquisto di azioni in ciascuna di queste 500 società. Fornisce inoltre agli investitori un portafoglio più diversificato, riducendo il rischio che possano perdere una grande quantità di denaro.

- Lo svantaggio degli ETF è che significano che non puoi catturare i rendimenti fuori misura che a volte possono ottenere i singoli titoli. Puoi anche essere ancora soggetto a crolli di mercato, alcuni dei quali potrebbero avere un impatto duraturo sui rendimenti.

Fondi di investimento

- I fondi di investimento sono generalmente costituiti da società di gestione patrimoniale.

- Una volta che sono stati stabiliti, sono quotati in una borsa valori, consentendo agli investitori di acquistare azioni in essi.

- I fondi raccolti dalla vendita iniziale delle azioni vengono quindi utilizzati per investire in diversi asset.

- Ad esempio, un fondo di investimento potrebbe concentrarsi sull’acquisto di azioni nel settore tecnologico. Altri detengono una gamma più ampia di azioni e investono in settori diversi come telecomunicazioni, finanza ed energia.

- Come gli ETF, i fondi di investimento sono un ottimo modo per investire in molte azioni o attività diverse in una volta sola.

IPO e SPAC

- Potresti aver già sentito parlare di IPO (offerte pubbliche iniziali) e SPAC (società di acquisizione per scopi speciali). Tendono ad essere uno degli argomenti più discussi quando si tratta di investire.

- Questo spesso perché, a differenza dei diversi tipi di investimento che abbiamo menzionato sopra, sia le IPO che le SPAC consentono agli investitori di investire in società che stanno appena arrivando sul mercato azionario. Potrebbero non essere nuove aziende (anche se spesso sono più giovani) ma sono nuove opportunità di investimento.

- IPO e SPAC funzionano in modi diversi che non approfondiremo qui, puoi saperne di più nella nostra guida IPO e guida SPAC .

- Una cosa fondamentale da sapere sull’investimento in IPO e SPAC è che tendono ad essere molto più rischiosi. Ciò significa che tendono a non essere l’opzione migliore per chiunque abbia appena iniziato a investire. Se decidi di investire in un’IPO, potrebbe essere meglio iniziare con una piccola somma e aumentare gradualmente nel tempo.

Sia che tu decida di scegliere le tue azioni o di scendere dall’ETF o dal fondo di investimento, prima di investire devi capire in cosa stai per investire.

Cosa fa l’azienda e come guadagna? In quali società investe l’ETF o il fondo di investimento, sono le società che ti aspettavi?

Investitori diversi adottano approcci diversi.

Ogni investitore avrà obiettivi diversi e, a sua volta, criteri diversi quando si tratta di decidere cosa rende un buon investimento.

Sai come funziona l’impresa?

Ciò non significa essere pronti a creare una serie di diapositive su di esso, ma piuttosto controllare di capire come l’azienda o l’investimento fanno soldi. E dato che è un investimento, come potrebbe farti guadagnare? Indica i fondamentali.

Fondamenti aziendali

Questo è un termine ampio, ma si riferisce a qualsiasi cosa che possa avere un impatto su un’azienda o su un altro tipo di investimento. Quali sono i fattori che potrebbero significare che funziona bene e quali sono i fattori che potrebbero causare il contrario?

Considerando tutti i fattori, il tuo obiettivo come investitore è determinare se desideri investire nella società e, in tal caso, quale potrebbe essere un valore equo per il titolo. Puoi scegliere di esaminare i suoi rendiconti finanziari, la gestione aziendale, l’immagine del marchio e le normative che il settore deve affrontare in generale.

I fondamentali non possono dirti tutto su un titolo, ma possono essere un buon punto di partenza.

Fa soldi?

I due biggies qui sono le entrate e il profitto.

- Entrate : è quanto guadagna un’azienda vendendo i suoi beni e servizi. Gli investitori in genere vogliono vedere che un’azienda sta guadagnando una quantità di denaro stabile o in aumento. In caso contrario, ci dovrebbe essere una buona ragione per questo.

- Profitto : questo è il denaro rimasto dopo che un’azienda ha pagato i costi di gestione dell’attività (pensa alle materie prime, ai dipendenti e all’affitto, ecc.). Quanti soldi gli sono rimasti? Con i soldi rimasti, un’azienda ha più opzioni. Potrebbe investire nel business per crescere, pagarne una parte agli investitori in dividendi o semplicemente metterlo da parte per tempi più difficili (diciamo, una pandemia…).

Vale la pena sottolineare che il profitto non è scontato, in particolare con le imprese più nuove e quelle saldamente in modalità di crescita. Questi tipi di società saranno intrinsecamente più rischiosi perché hanno molto di più da dimostrare.

Stai pagando il prezzo giusto?

Una volta che hai capito che vorresti investire, molti investitori vogliono verificare che stanno pagando il prezzo giusto. Non vuoi pagare un prezzo così alto che è improbabile che il tuo investimento possa mai valere di più. Oppure, potrebbe finire per valere molto meno. D’altra parte, anche quello che potrebbe sembrare un prezzo basso non è necessariamente un’indicazione di valore. Diversi investitori lo fanno in tutti i modi, ma condivideremo quello più comune.

Rapporto prezzo/utili (P/E)

Il rapporto AP/E ti dice quanto costano le azioni di una società rispetto al suo profitto. Viene calcolato prendendo il prezzo corrente delle azioni di una società e dividendo l’utile per azione. Ti dà un’idea di quanto siano costose le azioni di una società, in relazione a quanti soldi guadagna la società. È probabilmente la metrica più comune utilizzata per valutare quanto sono costose le azioni di un’azienda.

Abbiamo tutti obiettivi diversi a cui miriamo, circostanze finanziarie diverse e, in definitiva, vite diverse. Il modo in cui una persona investe può essere adatto o meno a qualcun altro.

Per aiutarti a pensare a come vorresti investire i tuoi soldi, ecco alcune strategie di investimento comuni.

Passivo vs attivo

Una distinzione spesso fatta tra gli investitori è se hanno una strategia attiva o passiva. In realtà, molti di noi faranno un po’ di entrambi, ma ecco una rapida ripartizione:

Approccio core-satellite

Una strategia core-satellite ti consente di combinare elementi di investimento sia passivo che attivo nel tuo portafoglio.

Gli investimenti passivi costituiscono la parte centrale del tuo portafoglio mentre scegli investimenti più specifici per costituire il resto del portafoglio.

Con un core passivo, la maggior parte del tuo portafoglio funzionerà in linea con il mercato che sta seguendo. Ma significa anche che puoi ancora ottenere alcuni dei principali vantaggi dell’investimento passivo (cioè un investimento a basso costo e più ampio).

Gli investimenti satellite potrebbero includere azioni, fondi di investimento o ETF ancora più specializzati e aiuteranno a spingere il tuo portafoglio in aree più specifiche.

Idealmente, i tuoi investimenti satellite sarebbero aree che ritieni possano crescere a un ritmo più veloce rispetto al mercato, o essere asset (come obbligazioni o materie prime) che potrebbero funzionare bene in momenti diversi rispetto al resto del tuo portafoglio.

Investire vs fare trading di azioni

Investire in azioni e negoziare azioni sono spesso usati per significare la stessa cosa: acquistare azioni.

E anche se non suggeriamo di rimanere troppo attaccati alla terminologia, è una buona idea capire il diverso comportamento di investitori e trader.

Vendi i tuoi investimenti con profitto (plusvalenze)

Il modo più semplice per fare soldi con le azioni (o qualsiasi investimento per quella materia) è venderle a un prezzo più alto di quello a cui le hai acquistate. Questa è nota come plusvalenza e può essere soggetta a tassazione se non detieni i tuoi investimenti in un conto fiscalmente efficiente come un SIPP o un ISA .

I tuoi investimenti ti danno un reddito (dividendi)

I dividendi sono quando una società paga parte dei suoi profitti ai suoi azionisti.

Questi pagamenti sono generalmente in contanti e sono indicati per azione. Quindi riceverai una certa somma di denaro per ogni azione che possiedi in una società.

È importante ricordare che il fatto che un’azienda paghi un dividendo non dice molto su quanto sia buono come business.

Molte aziende ad alto rendimento non pagano dividendi e molte aziende meno promettenti lo fanno ancora.

Composto

La capitalizzazione non è una fonte diretta di reddito nel modo in cui lo sono le plusvalenze oi dividendi. Ma è uno dei maggiori vantaggi di essere un investitore a lungo termine.

Il compounding nella sua forma più semplice è la crescita su un piatto di investimento già in crescita. E più a lungo puoi darlo, più potente diventa.

Il grafico seguente mostra il compounding in azione. Entrambi i fondi di investimento da £ 1.000 crescono del 5% ogni anno, ma il piatto che è stato investito quando avevi 25 anni cresce a una dimensione molto più grande. È tempo, non denaro extra che ha creato questa differenza.

Cosa aspettarsi

Quando si tratta di quali rendimenti aspettarsi, la cosa fondamentale da tenere a mente è che nel lungo termine (cinque, 10 anni e oltre) i mercati azionari tendono a crescere.

Non sarà una salita continua, ci saranno dei cali lungo il percorso. Ma ciò che è importante è che alla base del mercato azionario c’è tutta una serie di aziende, alla ricerca di modi per crescere, innovare e, infine, prosperare.

Guardalo tu stesso e dai un’occhiata alla performance dei principali mercati mondiali come l’indice S&P 500 UK All-Share negli ultimi decenni.

Acquistare le prime azioni

1. Comprendi se le condivisioni sono giuste per te

La maggior parte delle persone può acquistare azioni ma, come accennato, prodotti come ETF e fondi di investimento ti daranno l’opportunità di investire in un mucchio di azioni in una volta sola.

2. Scegli i tuoi investimenti

Quando sei pronto per scegliere i tuoi investimenti , puoi controllare quelli disponibili Finanza Italia e le azioni più scambiate.

3. Trova una piattaforma di trading di azioni giusta per te

Quando vuoi comprare e vendere azioni non vai a bussare alla porta della borsa da solo, un agente di cambio lo fa per te. Ci sono pro e contro per ogni broker online, poiché tutto dipende da cosa stai cercando.

Quando si tratta di scegliere il miglior broker per te, le caratteristiche e le commissioni.

Per le funzionalità ecco alcune domande utili da porsi:

- Quanto sono esperto?

- Quali azioni voglio acquistare?

- Che tipo di account posso impostare?

- Ho bisogno di supporto in termini di ricerca?

- Com’è il servizio clienti?

4. Cerca diversi tipi di addebiti e commissioni

Quando si tratta di commissioni, ci sono due tipi di addebiti: commissioni di trading (quanto costa effettuare un’operazione) e commissioni sul conto (quanto addebita la piattaforma per detenere le tue azioni).

Le commissioni di trading possono includere cose come commissioni (in cui la piattaforma addebita una commissione per l’acquisto o la vendita di azioni) e commissioni FX o di cambio (che tendi a ricevere quando acquisti azioni estere come le azioni statunitensi).

💡 La negoziazione di azioni senza commissioni è quando non ti viene addebitato da una piattaforma o da un broker per l’acquisto o la vendita di azioni.

Le commissioni sul conto tendono a presentarsi in due forme. Alcune piattaforme ti addebitano una commissione percentuale in base al valore dei tuoi investimenti, mentre altre hanno una quota di abbonamento in cui paghi l’account come un ISA o un SIPP.

La differenza fondamentale tra i due è che una commissione percentuale varia in linea con il valore del tuo portafoglio, ma una commissione di sottoscrizione rimane la stessa indipendentemente dal fatto che le tue azioni siano aumentate o diminuite nel tempo.

Ogni piattaforma ha una struttura di tariffazione diversa, quindi quanto costa acquistare azioni sarà diverso. Puoi utilizzare il nostro calcolatore delle commissioni di investimento per confrontare le commissioni.

5. Comprendi come verranno tassate le tue azioni

Le tasse non sono l’argomento più abbagliante, ma è importante capire come vengono tassate le azioni nel Regno Unito , poiché ti aiuteranno a scegliere il conto di investimento giusto per te.

7. Aprire un conto di investimento

Una volta che hai scelto il tuo agente di cambio e sei pronto per aprire il tuo conto, avranno bisogno di alcune informazioni da te.

Di cosa hai bisogno per aprire un conto di investimento e acquistare azioni?

- Un documento d’identità valido con foto

- Il tuo indirizzo di posta elettronica

- Il tuo numero di telefono

- Il tuo numero di assicurazione nazionale

- I dettagli del tuo conto bancario, per collegarlo e finanziare il tuo conto

8. Aggiungi denaro al tuo account

Con il tuo conto bancario collegato al tuo conto di investimento, sarai pronto per aggiungere denaro al tuo conto.

Quanto ti servirà?

Ognuno di noi avrà una risposta diversa. Le due cose principali a cui pensare sono cosa stai cercando di ottenere acquistando azioni e quanto puoi permetterti di spendere.

9. Acquista la tua prima quota

A questo punto, sei pronto per acquistare azioni online.

Per trovare l’azione o le azioni che desideri acquistare, puoi utilizzare il nome della società o il simbolo del titolo noto come codice ticker (ad es. MCD per McDonald’s).

Ti verrà mostrato il prezzo attuale delle azioni e se desideri acquistarlo a quel prezzo, probabilmente ti verrà chiesto quanto vuoi spendere per le azioni o quante azioni vuoi acquistare.

Se la piattaforma ti consente di acquistare azioni frazionarie (o azioni parziali) potrai specificare quanto vorresti spendere. La piattaforma ti dirà quindi quante azioni puoi acquistare con quell’importo.

Esistono diversi tipi di ordini di acquisto da conoscere. Quando acquisti un’azione probabilmente ti verrà chiesto di specificare quale stai cercando:

- Gli ordini base sono ordini eseguiti a un’ora prestabilita ogni giorno durante le ore di mercato. Questo tende anche ad essere ciò che accade se acquisti un’azione al di fuori degli orari di mercato (ma non sempre, vedi gli ordini attivati di seguito).

- Gli ordini istantanei sono il luogo in cui il tuo ordine viene eseguito istantaneamente e acquisti al miglior prezzo disponibile ora.

- Gli ordini attivati sono un’istruzione per l’acquisto quando il prezzo dell’azione raggiunge un determinato limite di prezzo che hai impostato. Possono essere un buon modo per acquistare azioni al di fuori degli orari di mercato a un prezzo garantito.

- Anche gli ordini limite sono tipi di istruzioni. Acquista ordine limite, acquista azioni a un prezzo uguale o inferiore al prezzo limite da te fissato.

Ordine limite di vendita, vendita di azioni a un prezzo uguale o superiore al prezzo limite da te stabilito.

- Gli ordini stop-loss sono un’istruzione in cui specifichi un prezzo per vendere le tue azioni a un valore uguale o inferiore al prezzo stop da te impostato.

La maggior parte delle piattaforme ti mostrerà un’anteprima del tuo ordine prima dell’acquisto, ma tieni presente che hai solo 15 secondi per accettare un preventivo in tempo reale.

Se accetti il prezzo, le azioni verranno acquistate e il denaro verrà prelevato dal tuo conto di intermediazione. Riceverai una conferma e una nota contrattuale (cerca di tenerle strette per i tuoi documenti fiscali).

10. Come costruire un portafoglio ad alte prestazioni

Diversificare

La diversificazione può comportare la diffusione dei tuoi investimenti tra diverse società, settori e paesi. In questo modo il tuo portafoglio non dipende da una singola azienda o settore per farlo crescere e se un’area non sta andando così bene, altri investimenti potrebbero aiutare a compensare questo.

Fai dell’investimento un’abitudine

Invece di aspettare il momento giusto per investire, potresti iniziare investendo piccole somme regolarmente. Investire regolarmente significa che non perderai l’ingrediente di crescita più importante: il tempo. Significa anche che puoi preoccuparti meno del prezzo che paghi.

Lascia che i tuoi investimenti crescano

Questo è quello da ricordare. Rimanendo investito, dai ai tuoi investimenti le migliori possibilità di crescita e puoi preoccuparti meno di eventuali movimenti di mercato a breve termine. È anche meno probabile che tu perda qualsiasi periodo di crescita a causa di decisioni sbagliate.

Quanto tempo dovresti rimanere investito? Dipende da te. Ma potresti non voler investire se sai che avrai bisogno dei tuoi soldi nei prossimi cinque anni.

Con gli investimenti, più a lungo puoi rimanere investito, meglio è.

Risorse utili:

- Come Comprare azioni da smartphone

- Come comprare obbligazioni

- Come comprare azioni Unicredit

- Come comprare azioni Tesla

- Come comprare azioni ENI

- Come comprare azioni Intesa Sanpaolo

- Come Comprare azioni Amazon

- Come Comprare azioni sueToro

Come acquistare azioni – FAQ

Quali azioni vanno bene per i principianti?

Non esiste una risposta giusta quando si tratta di quali azioni investire per prime. Sarà diverso per ognuno di noi.

Distribuire i tuoi soldi su diversi investimenti è un primo passo fondamentale, quindi il tuo portafoglio non dipende da una cosa per crescere.

Puoi farlo scegliendo alcune società diverse in cui investire o scegliendo investimenti che lo fanno per te come ETF e fondi di investimento.

Quante azioni dovresti possedere?

Aumentare il numero di azioni che detieni in diversi settori dovrebbe aiutarti a costruire un portafoglio diversificato. Ma quando si risponde alla domanda su quante azioni dovresti tenere, non c’è una risposta adatta a tutti.

La ricerca nel corso degli anni ha suggerito che detenere circa 30 titoli può aiutare a costruire un portafoglio diversificato. Ma non funzionerà per tutti.

Ecco alcune cose a cui pensare:

La ricerca di 30 titoli sembra molto? In tal caso, panieri di azioni già pronti come ETF o fondi di investimento potrebbero essere una buona alternativa.

Di quanti soldi hai bisogno per iniziare?

Non hai bisogno di milioni per iniziare a investire, infatti, grazie a cose come le azioni frazionarie , puoi iniziare a investire in azioni statunitensi a partire da £ 2.

Quanto costa acquistare azioni?

Quando si acquista un’azione ci sono due costi di cui essere consapevoli.

In primo luogo c’è il prezzo delle azioni (il costo di un’azione). Poi c’è il costo della transazione (quanto la piattaforma o il broker) ti addebita per acquistare una quota. Ricorda, questo potrebbe includere commissioni e commissioni FX, ma non sempre.

Quando è un buon momento per acquistare azioni?

Prima entri nel mercato azionario, più tempo dedichi i tuoi soldi per crescere. Quindi è meno questione di tempismo e più di tempo.

Cercare di cronometrare il mercato non funziona davvero e dovresti essere sospettoso di chiunque ti dica che funziona. C’è sempre un momento migliore e peggiore per acquistare azioni. Ma se puoi concederti più tempo sul mercato, molto probabilmente starai meglio grazie alla magia dell’interesse composto.

Se comprendi il livello di rischio connesso all’acquisto di azioni, hai del denaro in più e ritieni che sia il momento di provare, allora probabilmente sei pronto per farlo.

Come trovare azioni per il tuo portafoglio?

Ecco alcune cose chiave da tenere a mente quando si scelgono le azioni:

- Investi in azioni di cui capisci il business, come fa a guadagnare?

- Puntare ad attività redditizie e attività in crescita, in grado di resistere a shock (ad esempio come la pandemia di COVID-19).

- Controlla l’hype e fai attenzione ai suggerimenti che provengono da “azioni più calde ora” e “migliori azioni da acquistare ora”.

- Se preferisci non scegliere, cerca investimenti che possano darti un paniere già pronto di azioni come ETF e fondi di investimento.

Cosa succede a un’azione dopo averla acquistata?

Quando acquisti un’azione in borsa, non la acquisti direttamente dalla società, la stai acquistando da un azionista esistente. E una volta completata la transazione (nel Regno Unito c’è un periodo di regolamento di 2 giorni) diventi azionista.

Cosa fare dopo aver acquistato azioni?

Dimenticare le tue azioni per alcuni giorni, settimane o addirittura mesi potrebbe essere un buon inizio. Osservare gli alti e bassi giornalieri del prezzo delle azioni non farà una buona visione o porterà a buone decisioni.

E mentre suggeriamo di non monitorare il prezzo delle azioni, tenere d’occhio le cose che potrebbero influenzare la società a lungo termine è un’idea saggia. Quindi è necessario tenere a mente il motivo per cui hai acquistato le azioni in primo luogo e quali sono i tuoi obiettivi.

Quando vendere le tue azioni?

Poter acquistare azioni online ha accelerato il processo ma richiede ancora tempo, energia e ricerca per arrivare a questo punto.

Divertente quindi, che non appena acquistiamo un’azione, molti di noi cambiano il cervello per concentrarsi su quando vendere.

Potresti vedere le tue azioni iniziare a salire e preoccuparti che sia ora di vendere prima che scendano di nuovo. Oppure, potresti vedere le tue azioni crollare e pensare che il gioco sia finito.

Nessuno dei due è un modo particolarmente utile di pensare alle cose. Devi trovare un equilibrio.

I movimenti dei prezzi delle azioni (o la volatilità per i ragazzi fantastici) sono qualcosa su cui fare attenzione. Puoi quindi decidere con cosa ti senti a tuo agio. Ecco 5 consigli per gestire la volatilità .

La vendita tende a richiedere tanto (se non di più) intelligenza quanto l’acquisto di azioni. Per aiutarti, abbiamo scritto una guida completa per aiutarti a pensare a quando vendere le tue azioni .

ARTICOLI CORRELATI

Come Comprare Azioni TESLA, Guida Completa

Come comprare azioni ENI: cosa devi sapere

Come Comprare Azioni Intesa Sanpaolo: Guida Completa

Investire in azioni di banche del proprio paese, può essere una buona idea su un…

Come Comprare Azioni Amazon Guida Completa

Investire in azioni Amazon (AMZN ) può essere un’opzione interessante per molti investitori. Tuttavia, come

Come Acquistare Azioni Apple (AAPL)

Oggi bastano circa 170 euro per diventare un “azionista APPLE” Le azioni Apple ( AAPL)…

Come Aprire un Conto Corrente Online, Guida. Quale Scegliere?

…

Apri il tuo Conto Trading Fineco

Accedi a piattaforme professionali, analisi in tempo reale e oltre 20.000 strumenti finanziari da un’unica interfaccia. Zero costi di apertura, massima affidabilità.

Pubblicità di affiliazione – Economia Italiacom può ricevere una commissione se apri un conto tramite questo link, senza alcun costo per te. Investire comporta rischi: informati bene prima di operare.