Le preoccupazioni macro incontrano i risultati positivi dell’IA. Le azioni sono riuscite a scalare un muro di preoccupazioni macro, grazie a guadagni in gran parte solidi che crediamo possano espandersi oltre i beneficiari dell’IA e continuare a sostenere i prezzi.Vediamo allora quali potrebbero essere le previsioni dei mercati.

All’inizio del Q3, cerchiamo:

- Maggiore dispersione man mano che si amplia la crescita degli utili

- Capacità alfa nelle azioni scelte ― ed evitate

- Nuove ragioni per una svolta attiva nelle azioni a grande capitalizzazione statunitensi

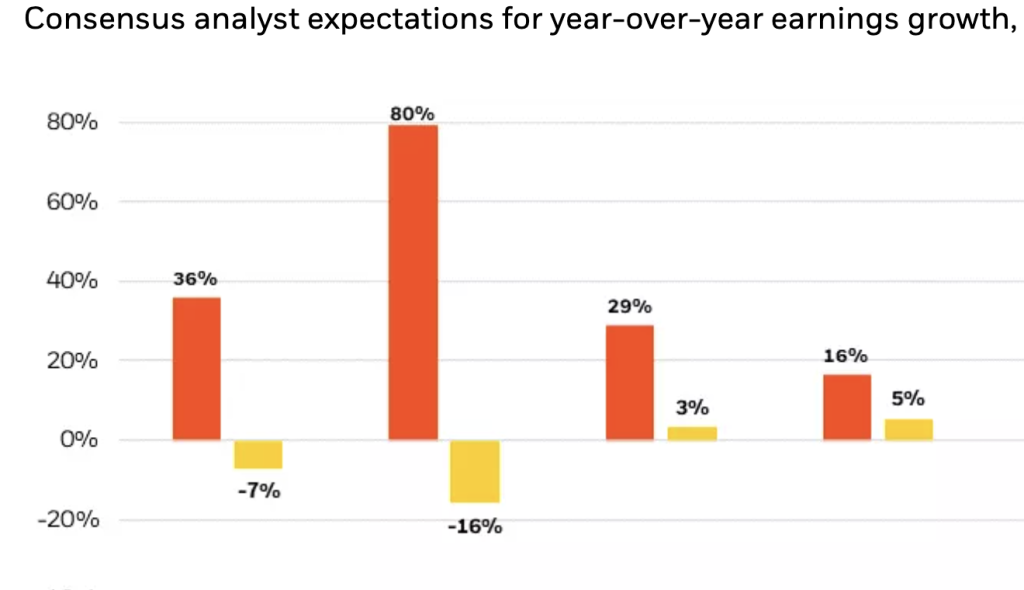

Le azioni statunitensi hanno mantenuto i guadagni nel secondo trimestre, anche se le preoccupazioni per l’inflazione ostinata, i solidi dati economici e le ridotte aspettative per i tagli dei tassi della Fed hanno gettato acqua fredda sulla serie positiva del primo trimestre. I mercati hanno trovato supporto in utili relativamente forti del primo trimestre, guidati principalmente da un piccolo gruppo di azioni mega-cap in forte ascesa. Prevediamo che il divario tra utili e crescita tra questi leader e il resto si chiuderà più avanti quest’anno, come mostrato di seguito. Ciò rappresenta un’opportunità interessante per la selezione dei titoli, poiché gli utili alimentano le valutazioni.

Mentre le mega-cap “Magnificent 7” erano quotate a circa 34 volte gli utili a fine maggio, le altre 493 azioni nell’S&P 500 erano quotate a un 17 volte molto meno impegnativo. Tuttavia, un profilo di utili ancora forte significa che molte delle azioni principali non sono necessariamente costose rispetto alle loro prospettive di crescita. In tutti i casi, l’analisi individuale è fondamentale per garantire che i prezzi delle azioni siano ben allineati ai fondamentali aziendali.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

Un divario in calo e un’opportunità in crescita definiscono

le aspettative degli analisti di Consensus per la crescita degli utili anno su anno, 2023-2024

Previsioni sul mercato azionario: grafico che mostra le stime degli utili dell’S&P 500 per il 2024.

Fonte: BlackRock Fundamental Equities, con dati di FactSet al 30 maggio 2024. Il grafico mostra le stime degli analisti consensuali per la crescita degli utili per azione (EPS) anno su anno dei “Magnifici 7” titoli a mega-cap nell’indice S&P 500 e dei restanti componenti. Le performance passate non sono indicative dei risultati attuali o futuri. Gli indici non sono gestiti. Non è possibile investire direttamente in un indice.

Analisi del “paradiso degli investitori azionari”

I fattori macroeconomici (inflazione, tassi di interesse, ecc.) continuano a influenzare le variazioni giornaliere a livello dell’indice generale, ma riteniamo che la crescita degli utili aziendali sia il catalizzatore di una maggiore dispersione a livello azionario, che potrebbe creare una regressione alla media tra i leader e i ritardatari del mercato.

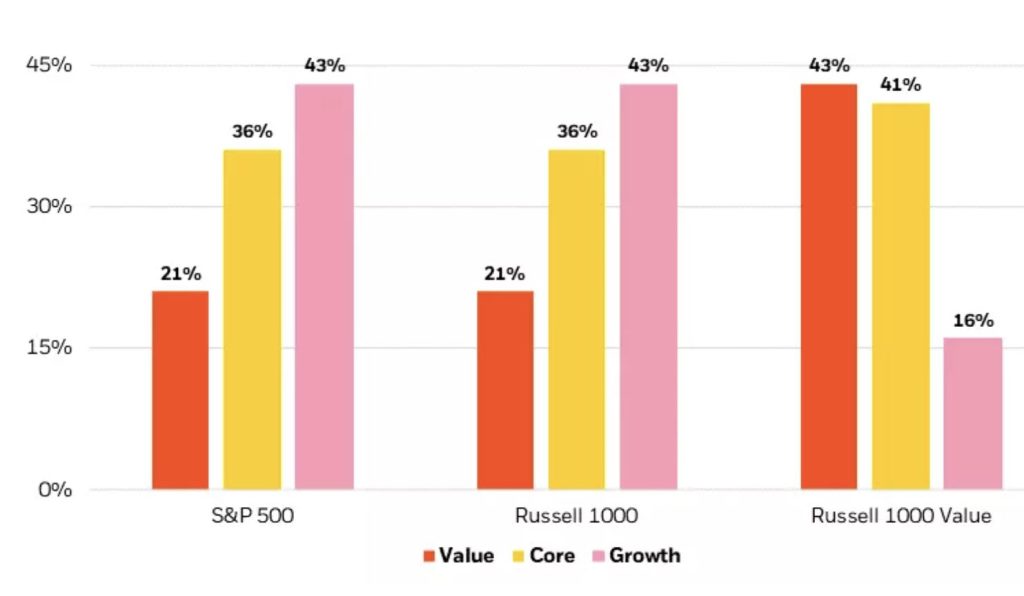

In particolare, mentre vediamo l’ampio S&P 500 recuperare terreno rispetto al Mag 7 verso il quarto trimestre di quest’anno, la crescita degli utili sembra particolarmente interessante per i titoli value una volta rimosso il titolo top potenziato dall’intelligenza artificiale dell’indice, che ha fortemente distorto le medie. In base a questa analisi, la crescita degli utili per il Russell 1000 Value Index prende il comando entro il terzo trimestre.

Ciò non significa suggerire una preferenza assoluta per i titoli value, sebbene il divario di valutazione tra value e growth sia piuttosto ampio oggi. Indica tuttavia che c’è un certo potenziale di rialzo nei titoli value che gli investitori possono cercare di sfruttare.

Per farlo potrebbe essere necessario cercare un gestore di puro stile value, dato che gli indici odierni sono dominati dalla crescita. Come mostrato di seguito, il mercato generale è composto solo per il 21% da nomi value. Il Russell 1000 Value Index smentisce la sua etichetta al 57% core e growth, avendo sperimentato un calo del 36% nell’esposizione value negli ultimi 25 anni.

Il vero valore è difficile da trovare

Esposizioni in stile mercato azionario statunitense, 2024

Previsioni sul mercato azionario: grafico che mostra le esposizioni di stile dei tre principali indici del mercato statunitense.

Fonte: BlackRock Fundamental Equities, con dati Morningstar al 30 aprile 2024. Il grafico mostra la composizione, per stile, di tre principali indici azionari statunitensi. Gli indici non sono gestiti. Non è possibile investire direttamente in un indice.

“

Un mercato in cui la crescita degli utili si estende oltre i leader prevalenti, creando così dispersione, è il paradiso degli investitori.

”

Potenziale alfa nell’opt-out…

Spesso notiamo i meriti di una selezione di azioni qualificata nella ricerca dell’alfa. Ed evitare i titoli sottoperformanti può essere importante quanto scegliere quelli sovraperformanti in questa ricerca di rendimenti superiori al benchmark.

Cosa stiamo evitando oggi? Nonostante una preferenza generale per l’assistenza sanitaria, stiamo aggirando i grandi produttori di farmaci statunitensi. Le grandi aziende farmaceutiche si trovano di fronte a un dilemma intrinseco: in altri settori, i prodotti sono sempreverdi una volta distribuiti, ma i prodotti farmaceutici hanno la vita di un ciclo di brevetti. Quando quei brevetti scadono e arrivano sul mercato farmaci generici più economici, i ricavi inevitabilmente diminuiscono.

Vediamo diverse grandi aziende farmaceutiche statunitensi perdere la protezione brevettuale fino al 70% dei loro ricavi entro il 2030. Le stime suggeriscono che il settore potrebbe affrontare un calo di 100 miliardi di dollari nei ricavi come risultato. Anche i profitti sono a rischio di un declino sproporzionato, poiché sono in genere i prodotti più vecchi e con i margini più elevati a perdere la protezione brevettuale.

Allo stesso tempo, l’industria farmaceutica statunitense si trova ad affrontare la pressione sui prezzi legata all’Inflation Reduction Act (IRA), che conferisce a Medicare l’autorità di iniziare a negoziare i prezzi su determinati farmaci. Tale processo è in corso, con risultati (e potenziali riduzioni dei prezzi) attesi a settembre.

L’eccezione degna di nota alla nostra avversione per i farmaci statunitensi sono i produttori dei più recenti farmaci GLP-1 “per il diabete”, che riteniamo siano appena all’inizio del loro percorso di successo.

I team all’interno di BlackRock Fundamental Equities stanno anche riducendo le posizioni nel settore finanziario, poiché i tagli dei tassi di interesse tendono a influenzare i margini delle banche e parti dei settori dei beni di consumo, dove la fine dei risparmi eccessivi dell’era della pandemia e l’elevata inflazione stanno iniziando a manifestarsi in una maggiore disciplina di spesa. I dati sulle carte di credito rivelano un aumento dei tassi di insolvenza a livelli di reddito più bassi, aumentando i tassi di perdita per il settore finanziario. Nella tecnologia, vediamo riduzioni in software e servizi compensate dall’acquisto di semiconduttori, dove le esigenze di intelligenza artificiale generativa stanno soppiantando altre spese tecnologiche.

… e appoggiandosi

Oltre all’acquisto di semiconduttori, vediamo un rialzo a livello di piattaforma intorno all’IA che si sta manifestando in nuovi modi per sfruttare il megatrend. I nostri investitori stanno trovando opportunità al di fuori dei vincitori riconosciuti dell’IA. Esempi includono aziende che possiedono dati e quelle che forniscono memoria per archiviarli; aziende elettriche e industriali che forniscono le esigenze infrastrutturali dell’IA, comprese quelle che equipaggiano i sistemi di raffreddamento dei data center; e, più di recente, opportunità nei PC pronti per l’IA che dovrebbero essere introdotti quest’anno.

Molti dei nostri stock picker attivi stanno aggiungendo posizioni nel settore sanitario, con una preferenza per apparecchiature e servizi sanitari. Abbiamo anche aggiunto servizi di comunicazione, inclusi media e intrattenimento. Altri stanno guardando al valore in aree difensive del mercato che sono state lasciate indietro nel rally ciclico dal 2023. Le utility sono uno di questi settori. Sono quotate a un prezzo scontato rispetto al mercato generale e, crediamo, pronte per una rivalutazione. La transizione verso forme di energia rinnovabili costringerà ad aggiornare le reti elettriche esistenti e a far salire le tariffe dell’elettricità del mercato privato nel processo, mentre l’energia richiesta da un crescente campo di data center AI è destinata ad alimentare un picco significativo nella domanda di energia.

Potenziale alfa sottovalutato nelle large cap statunitensi

Nel nostro outlook trimestrale completo , mettiamo in discussione un “truismo” di costruzione del portafoglio di lunga data che afferma che l’esposizione alle azioni statunitensi a grande capitalizzazione è meglio ottenuta tramite prodotti di indicizzazione passiva. L’argomentazione suggerisce che il mercato azionario statunitense è così efficiente e trasparente che c’è poco alpha da catturare tramite la selezione attiva delle azioni.

Non siamo d’accordo e offriamo un’analisi che dimostra che una combinazione di rendimenti in eccesso decenti da parte dei top manager più una grande rappresentanza degli Stati Uniti negli indici globali rende l’opportunità di alpha totale nelle large cap statunitensi la più grande sulla scena globale. E anche se i gestori mediani potrebbero sottoperformare, vediamo una crescente opportunità per i gestori qualificati di aggiungere alpha data la nostra prospettiva di una maggiore dispersione di utili e valutazioni in quella che abbiamo descritto come una nuova era per gli investimenti azionari.

Fonte: Blackrock

Articoli Correlati sul tema Previsioni Mercati:

nalisi Tecnica Azioni Apple, Amazon, Tesla, Previsioni, Conviene Investire?

In questo articolo potrete leggere l’analisi tecnica delle azioni Apple ( APPL ), Amazon (…

Azioni Bellini Nautica Dati e Previsioni Conviene Comprare?

Bellini Nautica Spa è una azienda quotata all’EURONEXT della Borsa di Milano, codice ISIN IT0005497042…

Azioni Microsoft MSFT: Previsioni, Target Price, Dividendi, Conviene Investire?

Quando parliamo di Microsoft (Micro-Soft Company o Microsoft Inc.), parliamo di una società, ben nota,…

Azioni Leonardo Analisi Tecnica, Previsioni Target Price, Dati Finanziari

Conviene comprare azioni Leonardo? Prendiamo oggi in esame le azioni Leonardo, al fine di vedere…

Azioni STMicroelectronics Analisi tecnica, Previsioni Prezzo, Quotazione

Le aziende tecnologiche, specialmente in campo di semiconduttori sono una parte sempre più essenziale nel…

Azioni Digital Value: Quotazione, Previsioni Target Price, Analisi, Dati finanziari

Scende il Prezzo del Petrolio; Previsioni Prezzo Petrolio Estate 2024

In questa analisi del prezzo del petrolio, innanzitutto ricordiamo che il prezzo del petrolio incide…

Azioni OVS Previsioni Prezzo, Dividendi, Analisi, Target Price

Previsioni Mercati Finanziari Luglio 2024: Outlook Borse Valori

I dati sull’inflazione sono positivi sia in Italia che negli Stati Uniti e questo ha…

Azioni ENI: Analisi Tecnica, Previsioni Target Price Dati Finanziari [Aggiornati]

Conviene comprare azioni ENI? In questa pagina troverai tutte le informazioni sulle azioni ENI che…

Azioni ENEL: Analisi Tecnica, Previsioni 2024, Obiettivo Prezzo, Dati Finanziari

Conviene comprare azioni ENEL? In questa pagina troverai tutte le informazioni sulle azioni ENEL che…

Previsioni Mercato Orologi di Lusso fino al 2033

Il mercato globale degli orologi di lusso è stato valutato a 46,3 miliardi di dollari nel 2024 e si prevede…

Azioni eVISO : Previsioni Prezzo, Dati Finanziari, Analisi tecnica

eVISO S.p.A. è una società italiana attiva nel settore energetico, con sede a Saluzzo, in…

Azioni Monte dei Paschi Previsioni e Analisi: nel 2024 la Fusione

Secondo il Ministro Giorgetti il 2024 sarà l’anno buono per il “matrimonio” cioè la fusione…

Analisi Tecnica Leonardo, Fincantieri, Iveco, Previsioni Settore Difesa

Premesso che l’analisi tecnica non riesce ad essere precisa, ricordiamo che però è uno strumento…

Azioni Fincantieri Previsioni Prezzo 2024 Target Price, Analisi tecnica

Ecco tutti i dati finanziari, il grafico del prezzo in tempo reale, le notizie e…

Azioni Super Micro Computer Previsioni Prezzo 2024 Analisi, Indicatori

Super Micro Computer ( chiamata anche semplicemente SUPERMICRO ) è un’azienda di cui abbiamo sentito…

Confronta le Migliori Criptovalute da Comprare Marzo 2024 con Previsioni Prezzo

Le criptovalute tornano a far parlare di sè con nuovi record registrati a fine febbraio.…

Previsioni Prezzo Energia: Petrolio in Difficoltà Causa Attacchi in Mar Rosso

Finora, gli attacchi alle spedizioni marittime nel Mar Rosso da parte dei militanti Houthi nello…

Previsioni Prezzo Oro 2024, 2025, 2026. Quando Scenderà il prezzo?

La lunga storia dell’oro come valuta e riserva di valore lo distingue dagli altri metalli…

Outlook 2024 settore tecnologico, Previsioni Azioni tecnologiche

I gestori di portafoglio di Franklin Equity Group hanno evidenziato il panorama dinamico del settore…

Previsioni Borsa Wall Street 2024 dei Principali Analisti di Borsa

Le azioni sono salite la scorsa settimana, con l’S&P 500 in rialzo dello 0,8% per…

Recensione Azioni Unicredit e Previsioni, Conviene Comprare per Investire?

Oggi faremo una recensione delle azioni Unicredit ( BIT: UCG) , aiutandoci con l’analisi tecnica,…

Comprare Azioni ENEL Conviene Oggi? Analisi e Previsioni Novembre 2023

Diamo uno sguardo alle azioni ENEL ( BIT:ENEL), il gigante energetico italiano e alle sue…

Previsioni del Prezzo dell’Oro per il 2024 dei Massimi Esperti del Mondo

Il mondo finanziario del 2023 è stato testimone di un severo inasprimento della politica monetaria…

Azioni Ferrari + 941% dall’IPO. Analisi e Previsioni per il 2024

Cessione MPS: Quanto Vale, Previsioni Prezzo 2024 , Chi Compra

A quanto arriverà la quotazione delle azioni Banca Monte dei Paschi di Siena ( BIT:…

Azioni Intesa Sanpaolo: Analisi Tecnica, Previsioni 2024

Conviene comprare azioni Intesa Sanpaolo? In questa pagina troverai tutte le informazioni sulle azioni Intesa…

Azioni Moncler Analisi Tecnica, Previsioni 2024, Target Price, Dati Finanziari

In questa pagina potrai trovare tutti i dati necessari per valutare le azioni Moncler. Troverai…

Azioni CNH Industrial Analisi Tecnica, Previsioni, Target Price, Dati Finanziari

Di seguito, andiamo a scoprire se questo è il periodo giusto per investire in azioni…

Azioni Mediolanum: Previsioni 2024 Analisi Tecnica, Target Price

Conviene investire in azioni Mediolanum? Banca Mediolanum è una banca italiana privata fondata nel 1982…

Azioni Banca Ifis: Previsioni Analisi Tecnica, Target Price 2024

Banca Ifis ( BIT: IF )è una banca italiana specializzata nel credito commerciale, nel factoring,…

Azioni Credito Emiliano (CE) Previsioni, Analisi Tecnica, Target Price 2023

Azioni Tesmec (TES): Analisi Tecnica, Previsioni, Quotazione

Di seguito troverai la quotazione in tempo reale delle azioni dell’azienda italiana Gruppo Tesmec (…

Azioni ERG: Previsioni 2024, Target Price, Analisi Tecnica

Di seguito troverai la quotazione in tempo reale delle azioni ERG ( BIT:ERG) la famosa…

Analisi Tecnica Azioni STMicroelectronics NV (STM), Previsioni, Target Price, Dividendi

STMicroelectronics è un’azienda leader globale nel settore dei semiconduttori. L’azienda progetta, produce e commercializza una…

Analisi Tecnica Azioni APPLE, Previsioni Target Price, Dividendi

Innanzitutto cerchiamo di capire come mai il titolo APPLE è considerato in modo così positivamente.…

Azioni MPS +11% in 5 Giorni: Previsioni Prezzo e Analisi Tecnica

Azioni LVMH: Target Price, Previsioni 2023 Quotazioni

LVMH Moët Hennessy Louis Vuitton, comunemente noto come LVMH, è un conglomerato multinazionale francese specializzato…

Come si fanno le previsioni sul prezzo delle azioni: il Target Price

Come potete notare, nei Nostri articoli che parlano di specifiche azioni segnaliamo anche la previsione…

Investire in IA farà Guadagnare Soldi? Previsioni Mercati Finanziari

Gli investitori scettici temono se i progressi nell’Intelligenza Artificiale – IA – faranno soldi. I…

Azioni SS Lazio Previsioni 2023, Target Price, Dividendi, Conviene Investire?

Ecco la 3a squadra italiana quotata in borsa dopo le previsioni azioni Juve e previsioni…

Azioni Credit Agricole: Previsioni Prezzo, Dividendi, conviene investire?

Torniamo a parlare di settore bancario e Istituti di credito italiani, anche se Credit Agricole…

Azioni GVS 2023: Previsioni Prezzo, Dividendi, Conviene Comprare?

GVS è un’azienda leader a livello mondiale di un settore di nicchia: la filtrazione che…

Azioni D’Amico International Shipping Previsioni Prezzo e Dividendi

Il trasporto di materie prime è un’attività logistica d’assoluta importanza, specialmente in una situazione geo-politica…

Azioni Gismondi 2023: Previsioni Prezzo, Dividendi, Ultime Notizie

Nell’articolo di oggi scopriremo insieme un’azienda italiana che si occupa di gioielli di lusso, la…

Azioni Lufthansa 2023: Previsioni Prezzo, Dividendi, Ultime Notizie

Prima pandemia poi guerra hanno inferto un duro colpo al turismo, ma ci sono realtà…

Azioni De’ Longhi: Previsioni Prezzo, Analisi Target price

I piccoli elettrodomestici sono ormai in ogni casa italiana, soddisfacendo le principali esigenze domestiche tra…

Azioni eViso: Previsioni 2024, Dividendi, Quotazione , Dati Finanziari

Leggi anche:

- Previsioni generali

- Previsione mercati Marzo – Aprile 2024

- Previsioni mercato orologi di lusso fino al 2033

Apri il tuo Conto Trading Fineco

Accedi a piattaforme professionali, analisi in tempo reale e oltre 20.000 strumenti finanziari da un’unica interfaccia. Zero costi di apertura, massima affidabilità.

Pubblicità di affiliazione – Economia Italiacom può ricevere una commissione se apri un conto tramite questo link, senza alcun costo per te. Investire comporta rischi: informati bene prima di operare.