Black Rock è la più grande società di investimenti del mondo con asset per 10 trilioni di $, ecco le sue previsioni sul mercato azionario globale per il prossimo trimestre, il Q2, cioè il 2° trimestre del 2023 che va da Aprile a Giugno 2023 compresi.

Tra incudine e martello. Il primo trimestre è stato caratterizzato da un’intera gamma di emozioni degli investitori, poiché l’entusiasmo iniziale ha lasciato il posto ai timori per l’inflazione ostinatamente elevata e le ricadute degli aumenti dei tassi della Fed. All’inizio di Q2, vediamo :

- Le azioni mantengono il loro appeal a lungo termine

- Rendimenti sempre più guidati dalle specifiche delle azioni

- La necessità di sottolineare la qualità e la stabilità

Panoramica e prospettive nella previsione mercato azionario 2023

Il rally azionario di inizio anno, alimentato dalle speranze di una pausa della Fed, si è rivelato di breve durata. Il primo spoiler – dati sull’inflazione più caldi del previsto – è stato seguito da segnali che gli aumenti dei tassi stanno avendo un impatto economico quando sono emerse crepe nel sistema bancario. Le due forze contrarie rendono il lavoro della Fed più complicato in quanto diventa sempre più chiaro che domare l’inflazione potrebbe non solo incitare la recessione, ma potrebbe anche scuotere la stabilità finanziaria .

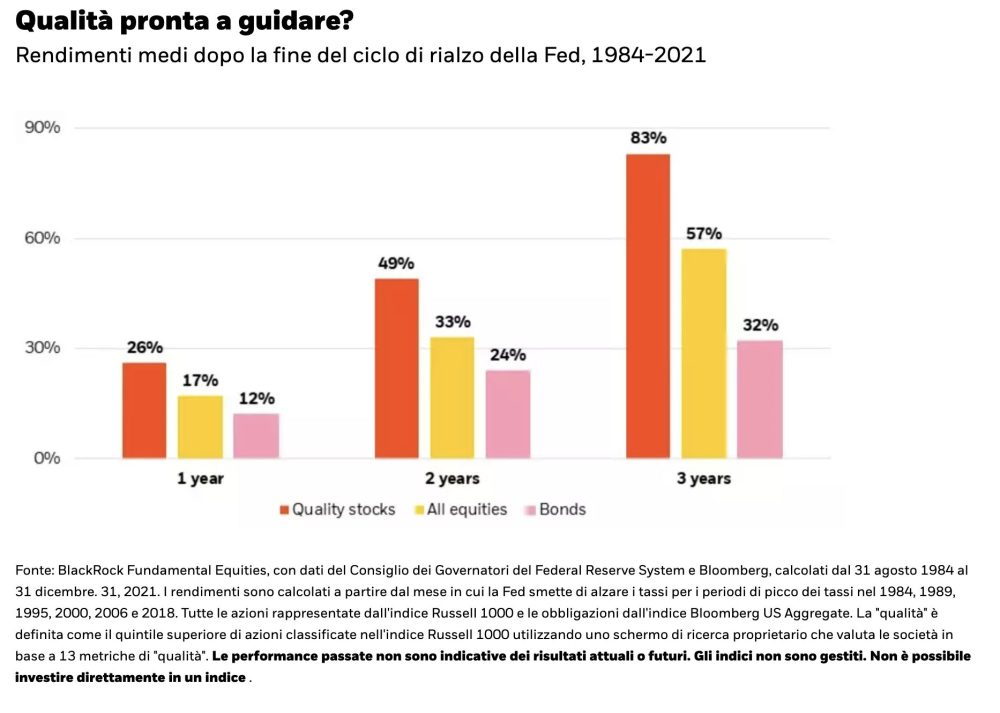

Rimaniamo selettivi nell’assunzione del rischio poiché i fattori macro continuano a guidare il sentiment, ma prevediamo che le specificità delle società prenderanno le redini come motore dei rendimenti una volta che emergerà maggiore chiarezza sull’inflazione e sull’economia. Nonostante le incertezze, gli investitori non dovrebbero perdere di vista il ruolo duraturo delle azioni in un portafoglio ben bilanciato. Sosteniamo un focus a breve termine sulla resilienza tramite azioni di qualità, che storicamente hanno sovraperformato sia il mercato in generale che le obbligazioni da uno a tre anni dopo che la Fed ha smesso di aumentare i tassi, come mostrato di seguito.

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.

Qualità pronta a guidare?

Rendimenti medi dopo la fine del ciclo di rialzo della Fed, 1984-2021

Qualità pronta a guidare il grafico

Fonte: BlackRock Fundamental Equities, con dati del Consiglio dei Governatori del Federal Reserve System e Bloomberg, calcolati dal 31 agosto 1984 al 31 dicembre. 31, 2021. I rendimenti sono calcolati a partire dal mese in cui la Fed smette di alzare i tassi per i periodi di picco dei tassi nel 1984, 1989, 1995, 2000, 2006 e 2018. Tutte le azioni rappresentate dall’indice Russell 1000 e le obbligazioni dall’indice Bloomberg US Aggregate. La “qualità” è definita come il quintile superiore di azioni classificate nell’indice Russell 1000 utilizzando uno schermo di ricerca proprietario che valuta le società in base a 13 metriche di “qualità”. Le performance passate non sono indicative dei risultati attuali o futuri. Gli indici non sono gestiti. Non è possibile investire direttamente in un indice .

Attaccare con le azioni

In un evento storicamente raro, sia le azioni che le obbligazioni hanno prodotto rendimenti negativi nel 2022. L’opinione comune è che le obbligazioni offrano ora la migliore opportunità di investire a prezzi interessanti dopo la crisi finanziaria globale (GFC). Eppure le azioni continuano a svolgere un ruolo fondamentale in un piano di investimento a lungo termine e il loro “costoso” è in parte una questione di orizzonte temporale.

Prospettiva sul prezzo

Uno sguardo al premio per il rischio azionario (ERP) in quasi sette decenni di dati indica che il prezzo attuale è una proposta abbastanza equilibrata tra le due attività, con le azioni che storicamente offrono migliori rendimenti a lungo termine.

L’ERP è un indicatore del rapporto rischio-rendimento relativo delle azioni rispetto alle obbligazioni, misurando il rendimento in eccesso degli utili delle azioni rispetto al tasso “privo di rischio”. L’ERP è sceso di recente dopo essere stato anormalmente elevato per 13 anni mentre i rendimenti dei Treasury si aggiravano vicino ai minimi storici. Eppure l’attuale ERP dell’S&P 500 dell’1,71% è ancora al di sopra della media dell’1,62% dall’inizio dell’indice nel 1957.* Ciò suggerisce che il prezzo delle azioni rispetto alle obbligazioni è ancora leggermente migliore rispetto alle medie storiche .

Prospettiva sulle prestazioni

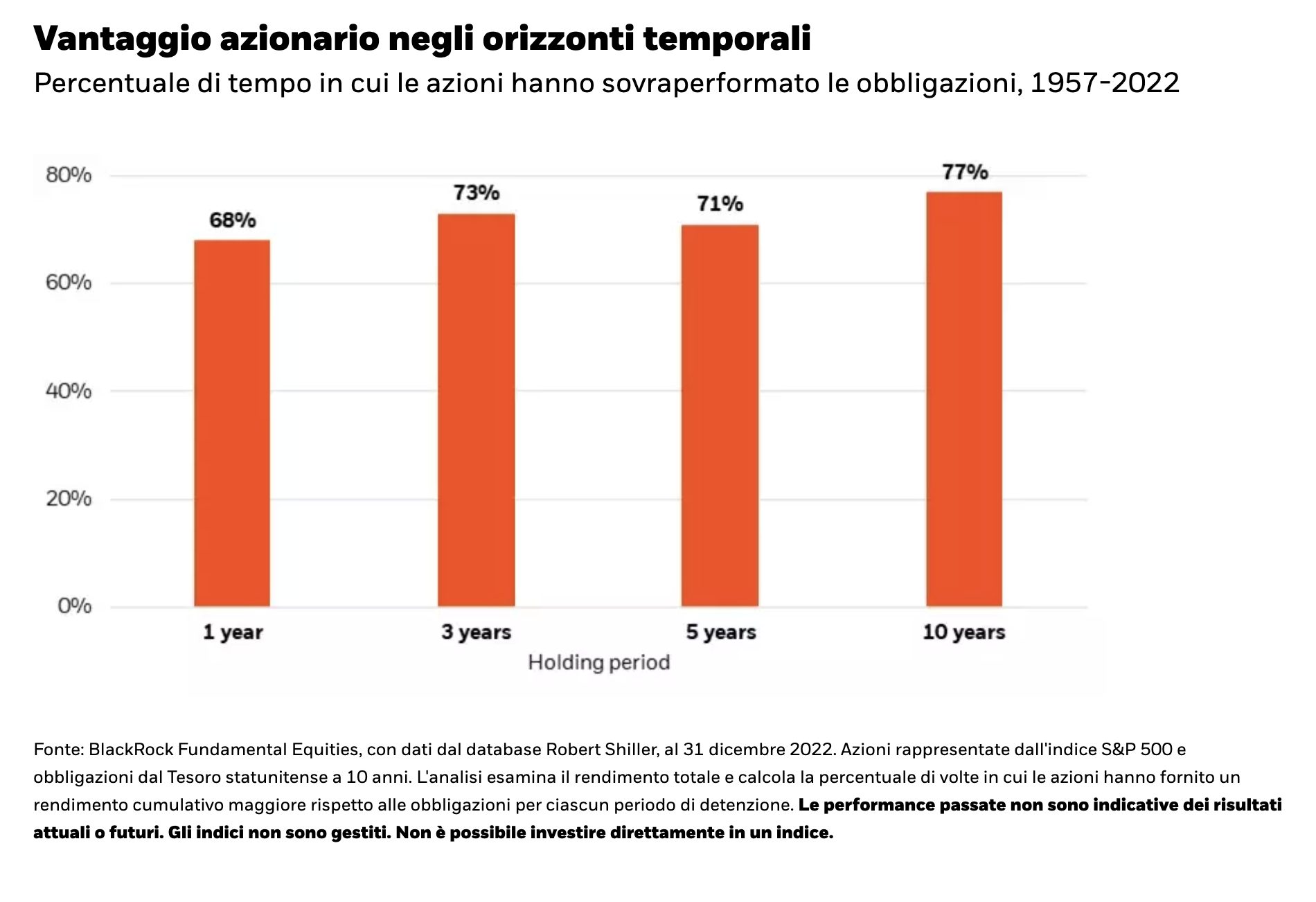

Le azioni comportano un rischio maggiore per la loro potenziale maggiore remunerazione e si prevede generalmente che sovraperformano le obbligazioni, che hanno una volatilità inferiore, nel tempo. Come mostra il grafico sottostante, le azioni hanno persino fornito un risultato di performance più favorevole su intervalli di tempo più brevi, superando le obbligazioni il 68% delle volte su periodi di detenzione di un anno .

Vantaggio azionario negli orizzonti temporali

Percentuale di tempo in cui le azioni hanno sovraperformato le obbligazioni, 1957-2022

Fonte: BlackRock Fundamental Equities, con dati dal database Robert Shiller, al 31 dicembre 2022. Azioni rappresentate dall’indice S&P 500 e obbligazioni dal Tesoro statunitense a 10 anni. L’analisi esamina il rendimento totale e calcola la percentuale di volte in cui le azioni hanno fornito un rendimento cumulativo maggiore rispetto alle obbligazioni per ciascun periodo di detenzione. Le performance passate non sono indicative dei risultati attuali o futuri. Gli indici non sono gestiti. Non è possibile investire direttamente in un indice.

Puntare attivamente sulla qualità

Con la recessione una preoccupazione incombente, gli investitori gravitano comprensibilmente sull’asset a basso rischio. Ma le azioni sono un motore di crescita fondamentale a lungo termine e possono essere incorporate in portafogli con un focus sulla resilienza. Riteniamo che ciò si ottenga al meglio attraverso una selezione attiva con un’enfasi sulle caratteristiche di “qualità”. I nostri team di gestione del portafoglio Fundamental Equities aggiungono qualità attraverso una selezione dei titoli che pone l’accento su:

1. Compostatori di guadagni

Nel breve periodo, le influenze macroeconomiche possono avere un impatto enorme sui rendimenti azionari. Ciò è stato dolorosamente evidente nell’ultimo anno tra l’elevata inflazione e gli aumenti dei tassi della Fed. Tuttavia, i fondamentali sottostanti delle società sono responsabili della parte del leone dei rendimenti azionari nel tempo e la crescita degli utili è un fattore dominante.

Cerchiamo società in grado di mantenere la crescita degli utili durante i cicli di mercato. Quelli che aggravano i loro guadagni reinvestindoli nella crescita dei ricavi, nel miglioramento dei margini o nella riduzione del numero di azioni stanno effettivamente aggravando i rendimenti per gli azionisti. Cerchiamo bilanci solidi e flussi di cassa liberi positivi (essenzialmente un cuscinetto contro eventuali carenze) come indicatori chiave aggiuntivi .

2. Coltivatori di dividendi

Le azioni che pagano dividendi hanno sovraperformato quelle che non pagano dividendi a lungo termine con una minore volatilità, ma le società che aumentano i loro dividendi si distinguono di più. Statisticamente, il record di un’azienda e l’impegno a pagare un dividendo ha instillato una misura di resilienza. Troviamo che i loro dirigenti detestano tagliare un dividendo e inviare un segnale negativo al mercato, quindi i coltivatori di dividendi tendono ad essere società ben gestite costruite per resistere a mercati diversi. Anche i titoli con una storia di crescita dei dividendi tendono ad andare meglio in un contesto di tassi in aumento rispetto ai titoli a rendimento più elevato (essenzialmente “proxy obbligazionari”) che tendono a seguire i prezzi delle obbligazioni al ribasso quando i tassi aumentano.

3. Settori di stabilità nella previsione mercato azionario 2023

Lo scorso anno l’assistenza sanitaria è stata un settore di stabilità privilegiato nella nostra piattaforma globale di azioni fondamentali e lo è ancora oggi. Gli utili societari nel settore sanitario si sono storicamente dimostrati resistenti alla recessione e prevediamo che tale precedente si mantenga nella prossima recessione. Questo è importante in un anno in cui è più probabile che la performance azionaria sia guidata dagli utili , rispetto allo scorso anno, quando i rendimenti sono stati guidati da contrazioni multiple.

I prezzi dei titoli sanitari sono convincenti, con valutazioni inferiori alla media di mercato. Lo scorso anno altri settori difensivi, come i beni di consumo di base e i servizi di pubblica utilità, sono stati rivalutati in quanto gli investitori cercavano stabilità e le valutazioni dei beni di prima necessità si collocano ancora al di sopra del mercato in generale. L’assistenza sanitaria vanta anche un vento favorevole a lungo termine poiché l’invecchiamento della popolazione e l’aumento delle esigenze sanitarie in tutto il mondo preparano il terreno per interessanti prospettive di crescita in tutto il settore.

Vediamo ciascuna delle suddette espressioni di qualità acquisire importanza nel 2023 poiché i risultati di rendimento si basano meno su ampi movimenti di mercato e più sulla selezione individuale .

Scegli le TUE azioni migliori per il 2° Trimestre 2023 tra queste che ti proponiamo:

- Amplifon (BIT: AMP )

- AS Roma ( BIT: ASR )

- Assicurazioni Generali ( BIT: G )

- ATLANTIA (BIT: ATL )

- Autogrill ( BIT: AGL )

- Azimut Holding (BIT: AZM )

- A2A (BIT: A2A )

- Alfio Bardolla (BIT: ABDG )

- Bayer ( BIT: BAY )

- Banca Generali ( BIT: BGN )

- Banca Intesa Sanpaolo (BIT: ISP )

- Banca Monte dei Paschi di Siena ( BIT: BMPS )

- Banco BPM ( BIT: BAMI )

- BFF Bank ( BIT: BFF )

- BNP Paribas – dove è confluita la ex BNL – ( BIT: BNP )

- BPER Banca ( BIT: BPE )

- Brembo (BIT: BRE )

- Brunello Cucinelli (BIT: BC )

- Davide-Campari Milano (BIT: CPR )

- De’ Longhi ( BIT: DLG )

- Credem ( BIT: CE )

- CNH Industrial N.V. (BIT: CNHI )

- Diasorin (BIT: DIA )

- Digital Value (BIT: DGV )

- Digital Bros Spa (BIT: DIB )

- ENEL (BIT: ENEL )

- ENI (BIT: ENI )

- Exor (BIT: EXO )

- Enav (BIT: ENAV )

- Esprinet ( BIT: PRT )

- EssilorLuxottica ( BIT: EL )

- eViso ( BIT: EVS )

- Gas Plus S.p.a. ( BIT: GSP )

- Gruppo Hera (BIT: HER )

- WEBUILD ( ex Salini Impegilo ) (BIT: WBD )

- Ferrari (BIT: RACE )

- Fiera Milano (BIT: FM )

- FinecoBank ( BIT: FBK )

- Italgas (BIT: IG )

- Iveco Group (BIT: IVG )

- Juventus Spa (BIT: JUVE )

- (BIT: Ryanair. )

- INWIT (BIT: INW )

- Landi Renzo (BIT: LR )

- Leonardo (BIT: LDO )

- Mediaset (BIT: MFEB )

- Mediobanca Group ( BIT: MB )

- Nexi ( BIT: NEXI )

- Piaggio ( BIT: PIA )

- Pirelli (BIT: PIRC )

- Poste Italiane (BIT: PST )

- Prysmian ( BIT: PRY )

- Essillor Luxottica ( BIT: EL )

- Recordati ( BIT: REC )

- Saipem (BIT: SPM )

- Saras (BIT: SRS )

- Snam (BIT: SRG )

- Stellantis (BIT: STLA )

- STMicroelectronics (BIT: STM )

- Technogym (BIT: TGYM )

- Telecom Italia (BIT: TIT )

- Tenaris (BIT: TEN )

- Terna ( BIT: TRN )

- Unicredit Group (BIT: UCG )

- Gruppo Unipol (BIT: UNI )

- AMD Advanced Micro Devices ( BIT: AMD )

- Air France KLM ( BIT: AF )

- Airbus ( BIT: AIR )

- Adidas ( BIT: ADS )

- Bayer ( BIT: BAY )

- BASF ( BIT: BASF )

- Alphabet – Google (NASDAQ: GOOGL )

- AMAZON (NASDAQ: AMZN )

- American Airlines Group ( NASDAQ: AAL )

- Apple (NASDAQ: APPL )

- META ( ex Facebook ) (NASDAQ: META )

- Twitter (NYSE: TWTR )

- CISCO SYSTEMS (NASDAQ: CSCO )

- PAYPAL OLDING INC. (NASDAQ: PYPL )

- TESLA ( NYSE: TSLA )

- Microsoft (NASDAQ: MSFT )

- Virgin Galactic (NSYE: SPCE )

- Azioni Nvidia (NASDAQ: NVDA )

- Etsy ( NASDAQ: ETSY )

- Netflix (NASDAQ: NFLX )

- Coca Cola (NYSE: KO )

- MC Donald’s (NYSE: MCD )

- The Walt Disney Company (NYSE: DIS )

- Intel (NASDAQ: INTC )

- Pinterest Incorporation (NYSE: PIN )

- Pfizer (NYSE: PZE )

- Shopify (NYSE: SHOP )

- UBER (NYSE: UBER )

- Beyond Meat (NASDAQ: BYND )

- Snapchat (NYSE: SNAP )

- Saudi Aramco ( TADAWUL: 2222 ) ( solo borsa saudita )

- Berkshire Hathaway (NYSE: BRK.B )

- Snowflake (NYSE: SNOW )

- Jabil (NASDAQ: JBL )

- NIO – (NYSE: NIO )

- BionTech ( NASDAQ: BNTX )

- AMC Entertainment Holding (NYSE: AMC)

- Reddit ( Reddit ) ( non ancora quotata )

- SQUARE (NASDAQ: SQ )

- Robinhood (NASDAQ: HOOD )

- Nike (NYSE: NKE )

- SpaceX ) ( non ancora quotata )

- COINBASE ( NASDAQ: COIN )

- Plug Power (NASDAQ: PLUG )

- Deutsche Bank ( DB )

- JP Morgan Chase (NYSE: JPM )

- Goldman Sachs Group Inc. ( NYSE: GS )

- ING Groep (Amsterdam: INGA )

Inizia ad investire anche tu con Fineco

Apri un Conto Corrente Fineco, la banca più innovativa e affidabile d’Italia.

Pubblicità di affiliazione – se apri un conto tramite questo link, Economia Italiacom può ricevere una commissione, senza alcun costo per te.